- •Содержательный план занятий

- •Раздел 3.

- •4.Раздел 4.

- •Тема 1.Функции и особенности «Управленческого учета -2»

- •2. Поведенческие, организационные и социальные аспекты управленческого учета.

- •2.Функции управленческого учета

- •Тема 2.Поведение затрат и регрессионный анализ

- •1.Общие принципы

- •Тема 3.Учет потерь в производстве и распределение затрат вспомогательных производств и хозяйств.

- •Перераспределение затрат обслуживающих подразделений на основные производственные подразделения.

- •Сметные ставки накладных расходов.

- •Общепроизводственные накладные расходы

- •Общепроизводственные накладные расходы

- •Непроизводственные накладные расходы.

- •Затраты на брак (чистая сумма 350 у.Е.)

- •Тема 4.Функциональная калькуляция себестоимости.

- •6.Стратегический управленческий учет.

- •Ситуационный обзор: прошлая и текущая деятельность. Оценка риска планов деятельности. Цели и концепции бюджетных систем.

- •Координация

- •Информирование

- •Стимулирование (мотивация)

- •Управление по отклонениям

- •Оценивание

- •Противоречия между целями прогнозов

- •Этапы подготовки функциональных смет

- •Составление смет с нулевой базой (на основе приоритета)

- •Зависимость расходы—выгоды

- •Дискреционные расходы

- •Составление смет с нулевой базой включает этапы:

- •Этапы составления сметы

- •2.2. Пример составления функциональных смет для основного бюджета.

- •Шаг 4 «Бюджет рабочего времени»

- •Шаг 5 «Бюджет производственных накладных расходов»

- •Шаг 6 «Бюджет себестоимости единицы продукции

- •Шаг 7 «Бюджет себестоимости реализованной продукции и запасов гп на конец»

- •1. Проект бюджета денежного потока.

- •2. Бюджет прибыли.

- •3. Проект баланса.

- •Условия контроля

- •Центр составления сметы

- •Планово - финансовая комиссия

- •Функции планово-финансовой комиссии:

- •Руководство по разработке смет

- •Непрерывный бюджет

- •Периодический бюджет

- •Контроль исполнения бюджета Гибкая смета

- •Отчет об отклонениях

- •Причины отклонений:

- •Составление гибких смет при калькуляции нормативных затрат и анализе отклонений.

- •Анализ отклонений фактических данных от сметных. Методы и сложности анализа отклонений.

- •2.3.2.Отклонению по эффективности.

- •2.3.1.Отклонение по затратам

- •2.4.Отклонение по постоянным, накладным, расходам.

- •2.4.1.Отклонение по расходованию постоянных накладных расходов

- •2.4.2.Отклонение постоянных hp no объему производства

- •2.4.2.1.Отклонение постоянных hp no мощности

- •2.4.2.2.Отклонение постоянных hp no эффективности

- •Непроизводственные накладные расходы

- •3.4.Стратегический контроль качества. Тенденции, существенность и контролируемость отклонений.

- •Тема11:анализ "затраты - выход продукции - прибыль" (звп анализ) cost - volume - profit (cvp) analysis.

- •3. Проверка:

- •Тема 12: Анализ инвестиционных решении. Принятие долгосрочных инвестиционных решений

- •I) Период окупаемости (Payback Period, pp)

- •II) Учетный коэффициент (ставка) доходности (Accounting Rate of Return, arr)

- •I) Чистая приведенная стоимость (Net Present Value, npv)

- •II) Внутренняя ставка доходности (Internal Rate of Return, irr)

- •Проект принимается если внутренняя ставка доходности (irr) превышает тре- буемую ставку доходности. Это правило irr.

- •Тема 13.Линейное программирование

- •Тема 14.Ценообразование товаров и услуг

- •3.Тема: Учет потерь в производстве и распределение затрат вспомогательных производств и хозяйств.

- •13.1. Маржинальный подход к ценообразованию.

- •13.2. Ценообразование "затраты плюс".

- •13.3. Установление цен на авиабилеты; вопросы ценообразования, отличные от себестоимости и затрат,

- •13.4. Маржинальный подход, релевантные затраты.

- •13.5. Множественный выбор, релевантные затраты.

- •14.1. Определение приведенной стоимости.

- •14.2. Дисконтированные и недисконтированные методы оценок инвестиций.

- •14.3. Метод окупаемости (равномерные денежные потоки).

- •14.4. Дисконтированные и недисконтированные методы оценок инвестиций.

- •Тема 13. Линейное программирование.

- •17. Выбор системы: децентрализация и трансфертное ценообразование

- •10.4, Тесты.

I) Период окупаемости (Payback Period, pp)

Период окупаемости определяет время, необходимое для возврата денежных средств от вложенного капитала.

Если чистые денежные поступления от вложенного капитала каждый год одни и те же, то период окупаемости находится делением первоначальных инвестиций на сумму чистых ожи даемых ежегодных поступлений.

Пример:

Первоначальные инвестиции по проекту - 100 000 у.е. Ежегодный чистый денежный приток

- 20 000 у.е. Период окупаемости равен:

100 000 у.е./ 20 000 у.е. = 5 лет

Если ежегодные чистые денежные поступления неравномерны, то для определения периода окупаемости необходимо аккумулировать чистые денежные потоки до тех пор, пока перво начальные инвестиции не будут возмещены.

Пример:

|

Первоначальные инвестиции. Год 0 |

Год 1 |

Год 2 |

Год 3 |

Год 4 |

Год 5 |

Чистые денежные потоки |

(100 000 у.е.) |

40000 у.е. |

40 000 у.е. |

30 000 у.е. |

35000 у.е. |

45 000 у.е. |

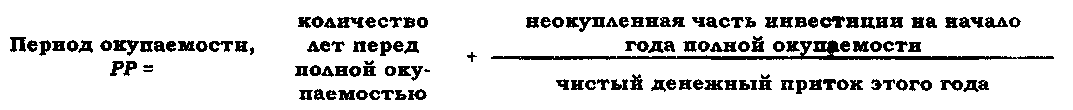

Расчеты показывает, что в третьем году необходимо 20 000 у.е. для возмещения первоначальной инвестиции. Период окупаемости = 2 года + 20 000/30 000 = 2,666. Формула:

При наличии альтернативных проектов предпочтение отдается проекту с наименьшим сроком окупаемости.

Пример:

Чистые денежные потоки:

Проект |

Первоначальные инвестиции |

Год 1 |

Год 2 |

ГодЗ |

Год 4 |

А |

100 000 у.е. |

60 000 у.е. |

40 000 у.е. |

10 000 у.е. |

|

Б |

100 000 у.е. |

40 000 у.е. |

40 000 у.е. |

20 000 у.е. |

50 000 у.е. |

Срок окупаемости: проект А = 2 года, проект Б = 3 года.

Согласно методу окупаемости предпочтение отдается проекту А, несмотря на то, что проект Б обеспечивает большую сумму чистых денежных поступлений чем проект А. Таким образом, недостатком метода окупаемости является игнорирование денежных потоков после срока окупаемости.

Другим недостатком метода окупаемости является то, что он игнорирует временную стоимость денег.

II) Учетный коэффициент (ставка) доходности (Accounting Rate of Return, arr)

Данный метод основывается на учетной (бухгалтерской) прибыли и определяется делением средней годовой прибыли по проекту на первоначальные инвестиционные вложения (один из методов расчета):

Первоначальные инвестиции по проекту - 100 000 у.е. Общая прибыль за пятилетний срок реализации проекта составляет 75 000 у.е., что дает среднегодовую прибыль в сумме 15 000 у.е. Учетный коэффициент доходности равен:

ARR = 15 000 у.е. / 100 000 у.е. = 0.15 = 15%

Недостатком метода является то, что он игнорирует временную стоимость денег. Близкими к ARR по смыслу и логике расчетов финансовыми коэффициентами являются Доходность инвестиций (Return on Investment, ROI) и Рентабельность активов (Return on Assets,

ROA). Фактически это один и тот же коэффициент.

с) Дисконтированные методы оценки инвестиций