- •1. Сущность и содержание внешнеэкономической деятельности

- •2. Внешнеэкономическая деятельность государства и субъектов хозяйствования

- •3. Классификация финансовых отношений, определяющих суть финансов вэд.

- •4. Роль государства на валютном рынке

- •5. Экономическая сущность понятия «валюта»

- •6. Валютный курс

- •7. Факторы, влияющие на валютный курс

- •8. Методы регулирования валютного курса.

- •9. Свободное плавание, золотой стандарт.

- •10. Регулируемое плавание.

- •13. Платежный и торговый баланс

- •14. Сущность таможенного регулирования и органы его осуществляющие

- •15. Таможенное тарифное и нетарифное регулирование внешнеэкономической деятельности

- •16.Таможенные платежи и таможенная стоимость как основные характеристики таможенно-тарифного регулирования внешнеэкономической деятельности. Классификация таможенных пошлин и таможенные сборы.

- •17. Методы определения таможенной стоимости

- •18. Понятие и характеристика таможенных режимов

- •20. Государственный и внешний долг, внешняя государственная задолженность

- •21. Долги перед международными финансовыми организациями и методы управления ими

- •22. Современное состояние внешней государственной задолженности Республики Беларусь и варианты ее регулирования

- •31. Международный валютный фонд (мвф). Международный банк реконструкции и развития (мбрр): цели, структура, ресурсы и направления деятельности. Международный валютный фонд (мвф) и Всемирный банк

- •Международный банк реконструкции и развития (мбрр): цели, структура, ресурсы и направления деятельности

- •Международная финансовая корпорация (мфк)

- •34. Европейский банк реконструкции и развития (ебрр)

- •35. Финансовый, валютный рынок, рынок ценных бумаг и рынок капиталов

- •36. Интеграция финансовых рынков

- •37. Основные понятия и основополагающие принципы технического анализа

- •38. Сущность технического анализа валютного рынка

- •39. Валютный коридор, пробивание границ

- •40. Графические методы анализа рынка

- •41. Фигуры технического анализа

- •42. Фьючерсы и опционы на валютном рынке

- •43. Основные способы определения цены товаров во внешнеэкономической деятельности.

- •44.Формы расчетов во внешнеэкономической деятельности

- •45. Аккредитивная форма расчетов

- •46. Инкассовая форма расчетов

- •48. Использование векселей в вэд.

- •49. Финансы и особенности финансовых отношений в деятельности предприятий с иностранными инвестициями, факторы, мотивирующие создание совместных предприятии

- •50. Формирование уставного фонда предприятий с иностранными инвестициями

- •51. Налогообложение предприятий с иностранными инвестициями

- •52. Сущность финансово промышленных групп (фпг) и отличительные признаки их функционирования. Финансовые отношения в международных фпг.

- •Финансовые отношения в процессе формирования международных фпг

- •53. Экономическая сущность свободных экономических зон (сэз) и цели их создания.

- •54. Функционирование и перспективы развития сэз в Республики Беларусь.

- •55. Сущность оффшорного бизнеса

- •Структура оффшорных компании, организационные аспекты их создания и функционирования

- •57 Особенности налогообложения вэд

- •58 Кредитование вэд

44.Формы расчетов во внешнеэкономической деятельности

Под формой расчета в международной практике понимается регулируемое нормами международного частного права условие платежа, обладающее специфическими особенностями в отношении порядка зачисления средств на счет кредитора, видов используемых платежных документов, а также процедуры документооборота.

В настоящее время применяются следующие основные формы международных расчетов:- документарный аккредитив. Под аккредитивом обычно понимается банковская операция, в ходе к-ой банк покупателя за счет покупателя депонирует определ. денежную сумму в банке поставщика на специальном счете, а банк поставщика осуществляет списание средств с этого счета в пользу поставщика против представленных поставщиком товарных, транспортных и иных документов, подтверждающих отгрузку товара и указанных в условиях аккредитива.;- инкассо - банковская операция, посредством которой банк по поручению клиента получает платеж от импортера за отгруженные в его адрес товары и оказанные услуги, зачисляя эти средства на счет экспортера в б-ке. - банковский переводпредст-т собой поручение одного банка другому выплатить переводополучателю определ. сумму. В междунар-х расчетах банки зачастую выполняют переводы по поручению своих клиентов. Банковский перевод всегда осуществляется в форме кредитового перевода.;- открытый счет. Продавец отгружает товар пок-лю и направляет в его адрестоварораспорядительные документы. Затем зачисляет сумму задолженности в дебет счета,открытого им на имя покупателя. Для экспортера это самая невыгодная форма расчетов.Покупатель погашает свою задолженность по этому счету в обусловленные контрактомсроки (скажем, в течение 30 дней). В большинстве случаев, если покупатель не использовалдо конца данный срок и оплатил счет раньше, ему представляется особая скидка–сконто (от2 до 5%).Для покупателя (импортера) открытый счет является выгодной формой расчетов иполучения кредита, так как отсутствует риск оплаты не поставленного товара, а проценты запользование кредитом обычно не взимаются. Этот вид оплаты характеризуется наличием определенного риска для продавца принеплатежесп-ти покупателя или его нежелании платить. Степень риска можноуменьшить, включив в договор оговорку об условиях перехода прав собственности на товар.;- аванс - Покупатель оплачивает продавцу всю стоимость товара до его поставки. Этот вид оплаты связан с риском для покупателя не получить товар вообще или получить некачественныйтовар.

45. Аккредитивная форма расчетов

Широкое распространение в международной практике аккредитивной формы расчетов объясняется ее свойством сокращать разрыв во времени между моментом отгрузки товара и моментом получения платежа.

Под аккредитивом обычно понимается банковская операция, в ходе которой банк покупателя за счет покупателя депонирует определенную денежную сумму в банке поставщика на специальном счете, а банк поставщика осуществляет списание средств с этого счета в пользу поставщика против представленных поставщиком товарных, транспортных и иных документов, подтверждающих отгрузку товара и указанных в условиях аккредитива.

Основными участниками документарного аккредитива являются: - банк-эмитент – банк, открывающий аккредитив по поручению клиента;- приказодатель – клиент, в соответствии с инструкциями которого открывается аккредитив; - бенефициар – получатель средств по аккредитиву; - авизующий банк – банк, авизующий аккредитив бенефициару без обязательств со своей стороны.

Кроме того, участие в документарном аккредитиве могут принимать: - подтверждающий банк – банк, принимающий на себя обязательства по аккредитиву наряду с банком-эмитентом; - исполняющий банк – банк, уполномоченный банком-эмитентом произвести платеж или принять на себя обязательство платежа с рассрочкой, или акцептовать переводной вексель (тратту), или произвести негоциацию, если соблюдены все условия аккредитива; - рамбурсирующий банк – банк, производящий рамбурсирование (представляющий возмещение) согласно указаниям банка-эмитента; - рекламирующий банк – исполняющий банк или выступающий от его имени другой банк, выставляющий рамбурсное требование (требование возмещения) на рамбурсирующий банк.

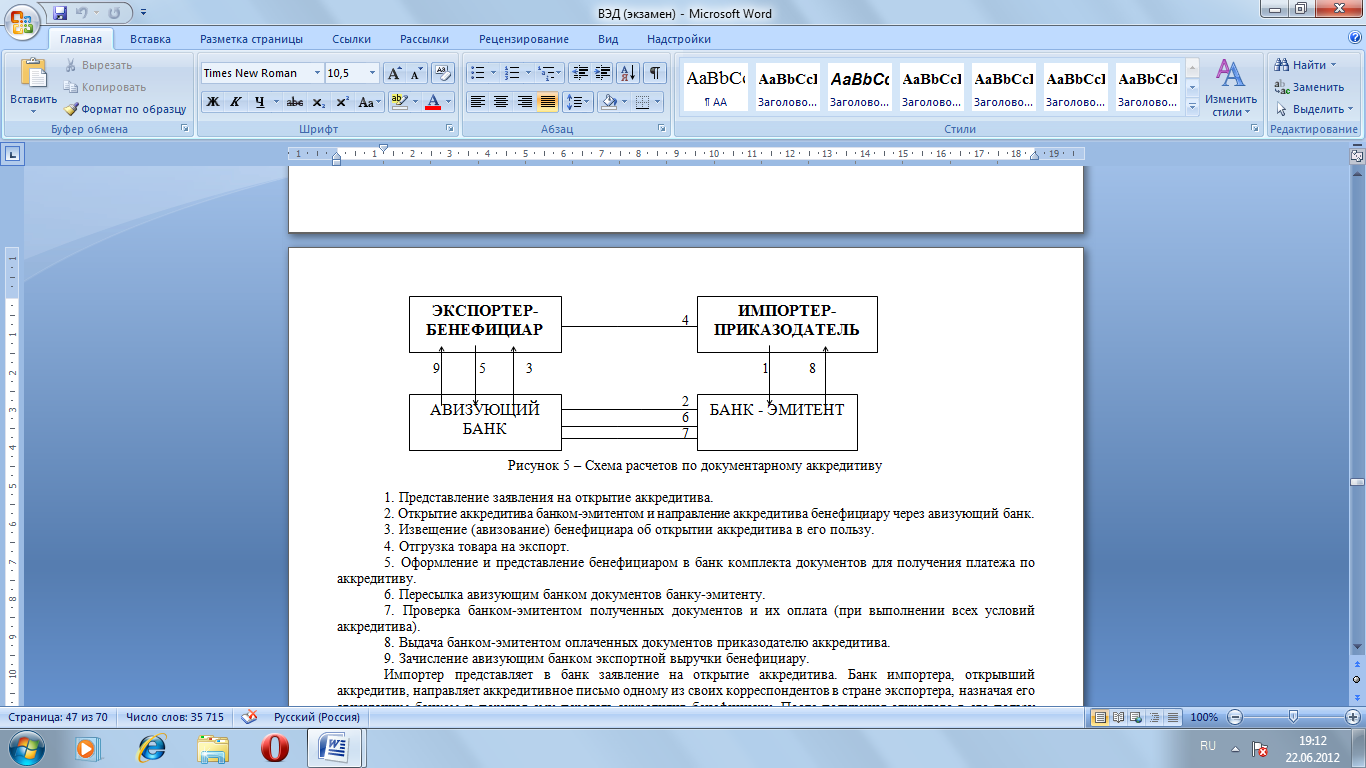

Упрощенная схема аккредитивной формы (рисунок 5) расчетов сводится к следующему.

1. Представление заявления на открытие аккредитива. 2.Открытие аккредитива банком-эмитентом и направление аккредитива бенефициару через авизующий банк. 3. Извещение бенефициара об открытии аккредитива в его пользу. 4. Отгрузка товара на экспорт. 5. Оформление и представление бенефициаром в банк комплекта документов для получения платежа по аккредитиву. 6. Пересылка авизующим банком документов банку-эмитенту. 7. Проверка банком-эмитентом полученных документов и их оплата (при выполнении всех условий аккредитива). 8. Выдача банком-эмитентом оплаченных док-тов приказодателю аккредитива. 9. Зачисление авизующим банком экспортной выручки бенефициару.

Импортер представляет в банк заявление на открытие аккредитива. Банк импортера, открывший аккредитив, направляет аккредитивное письмо одному из своих корреспондентов в стране экспортера, назначая его авизующим банком и поручая ему передать аккредитив бенефициару. После получения открытого в его пользу аккредитива (как обеспечения платежа товара) бенефициар производит отгрузку товара, представляет документы, как правило, в авизующий банк, который пересылает их для оплаты банку-эмитенту. После проверки правильности оформления док-тов банк, открывший аккредитив, производит их оплату. Если документ соответствует условиям аккредитива, банк переводит деньги согласно инструкциям авизующего банка и выдает документы импортеру, который получает товар. Поступившая выручка зачисляется на счет экспортера. В соотв-ии с условиями аккредитива в кач-ве банка, уполномоченного на оплату док-тов (исполняющий банк), м/б назначен и авизующий банк, к-ый в этом случае производит оплату документов экспортеру в момент их представления в банк, а затем потребует возмещения произведенного платежа у банка-эмитента (по непокрытым аккредитивам).