- •Глава 1. Ресторанный бизнес. Роль инвестиционной деятельности предприятия.

- •1.1 Общие сведения об организации

- •1.2. Развитие ресторанного бизнеса в России

- •Стрит-фуд

- •Кофейни

- •Фаст-фуд

- •1.3. Основы инвестиционной деятельности предприятия

- •Глава 2. Анализ финансового состояния предприятия. Оценка рыночных условий хозяйствования.

- •2.1. Анализ финансового состояния предприятия

- •2.1.1. Анализ стоимости имущества предприятия

- •Состав и структура имущества организации

- •2.1.2. Анализ источников формирования капитала

- •Анализ динамики и структуры заемного капитала (% к сумме зк)

- •2.1.3. Анализ ликвидности баланса организации

Анализ динамики и структуры заемного капитала (% к сумме зк)

Источник заемного капитала |

Сумма, тыс. руб. |

Структура капитала, % |

||||

на начало года |

на конец года |

+,- |

на начало года |

на конец года |

+,- |

|

Долгосрочные кредиты и займы |

1671 |

1675 |

4 |

40,02 |

25,71 |

-14,31 |

Краткосрочные кредиты и займы |

1842 |

4128 |

2286 |

44,11 |

63,37 |

19,26 |

Кредиторская задолженность |

662 |

711 |

49 |

15,8 |

10,91 |

-4,89 |

В том числе: поставщики и подрядчики |

158 |

201 |

43 |

3,78 |

3,09 |

-0,69 |

задолженность перед персоналом |

27 |

66 |

39 |

0,65 |

1,01 |

0,36 |

продолжение таблицы 2.4. |

||||||

задолженность перед государственными внебюджетными фондами |

9 |

20 |

11 |

0,22 |

0,3 |

0,08 |

задолженность по налогам и сборам |

53 |

84 |

31 |

1,27 |

1,29 |

0,02 |

прочие кредиторы |

415 |

340 |

-75 |

9,94 |

5,22 |

-4,72 |

Задолженность перед учредителями по выплате доходов |

0 |

0 |

0 |

0 |

0 |

0 |

Итого |

4175 |

6514 |

2339 |

~100 |

~100 |

|

По данным таблицы 2.4 можно сделать вывод о значительном увеличении доли краткосрочных кредитов и займов в общей структуре заемного капитала (+19,26%), при одновременном снижении доли кредиторской задолженности (-4,89%) и долгосрочных кредитов (-14,31%).

Привлечение заемных средств в оборот организации – явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения.

2.1.3. Анализ ликвидности баланса организации

Ликвидность – способность ценностей превращаться в деньги. Последние считаются абсолютно ликвидными средствами.

Ликвидность баланса представляет собой возможность активов при определенных обстоятельствах обратиться в денежную форму (наличность) для возмещения обязательств. [19, c.383]

Цель анализа ликвидности – оценить способность предприятия своевременно и в полном объеме выполнять краткосрочные обязательства за счет оборотных активов.

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства в ходе предусмотренного производственно-технологического процесса. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть совершена. Чем короче период, тем выше ликвидность данного актива.

Ликвидность организации это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание средств только за счет внутренних источников (реализации активов). Ликвидность организация это ее способность привлечь заемные средства со стороны, благодаря соответствующему имиджу в деловом мире и достаточно высокому уровню инвестиционной привлекательности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с обязательствами по пассиву, которые группируются по степени срочности их погашения.

Активы группируются в пять групп:

Группа А1 – наиболее ликвидные активы:

денежные средства;

краткосрочные финансовые вложения.

Группа А2 – быстрореализуемые активы:

готовая продукция;

товары отгруженные;

дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты;

дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

прочие оборотные активы.

Группа А3 – медленно реализуемые активы:

производственные запасы;

незавершенное производство.

налог на добавленную стоимость по приобретенным ценностям.

Группа А4 – труднореализуемые активы:

внеоборотные активы.

Группа А5 – неликвидные активы:

безнадежная дебиторская задолженность;

неходовые, залежалые материальные ценности;

расходы будущих периодов.

Обязательства в пассиве также группируются в пять групп, в зависимости от срока погашения обязательств и располагаются в порядке возрастания сроков:

1. Группа П1 – наиболее срочные обязательства:

кредиторская задолженность;

2.Группа П2 – среднесрочные обязательства:

краткосрочные заемные средства;

задолженность перед участниками (учредителями) по выплате доходов;

прочие краткосрочные обязательства.

3.Группа П3- долгосрочные обязательства:

IV раздел баланса (строка 590 баланса).

4.Группа П4 – постоянные пассивы:

III раздел баланса (строка 490 баланса).

5.Группа П5 – доходы будущих периодов:

доходы будущих периодов (строка 640 баланса).

Бухгалтерский баланс считается ликвидным, если соблюдаются следующие соотношения (неравенства):

А1 ≥ P1

А2 ≥ P2

А3 ≥ P3

А4 ≤ P4

А5 < P5

Первые три неравенства означают необходимость соблюдения неизменного правила ликвидности – превышение активов над обязательствами. В случае их выполнения четвертое неравенство будет выполняться автоматически. Четвертое неравенство означает – величина собственного капитала и других видов постоянных пассивов должна быть достаточна по стоимости или даже быть больше стоимости труднореализуемых активов. Это говорит о том, что собственных средств должно быть достаточно не только для формирования внеоборотных активов, но и для покрытия (не менее 10%) потребности в оборотных активах (минимальное условие финансовой устойчивости).

Таблица 2.5

Анализ ликвидности баланса (тыс. руб.)

АКТИВ |

ПАССИВ |

Излишек (+), недостаток (-) |

|||||

Группа |

На начало года |

На конец года |

Группа |

На начало года |

На конец года |

На начало года |

На конец года |

A1 |

108 |

102 |

P1 |

662 |

711 |

-554 |

-609 |

A2 |

1821 |

3361 |

P2 |

1842 |

4128 |

-21 |

-2286 |

A3 |

1469 |

2384 |

P3 |

1671 |

1675 |

-202 |

709 |

A4 |

1140 |

1052 |

P4 |

363 |

385 |

777 |

667 |

A5 |

0 |

0 |

P5 |

0 |

0 |

0 |

0 |

Баланс |

4538 |

6899 |

Баланс |

4538 |

6899 |

- |

- |

Согласно данным таблицы 2.5 имеем следующие соотношения групп ликвидности.

Соотношение групп на начало года:

A1 < P1

A2 < P2

A3 < P3

A4 > P4

A5 = P5

Ни одно условие ликвидности не выполняется, следовательно, баланс является неликвидным.

Соотношение групп на конец года:

A1 < P1

A2 < P2

A3 > P3

A4 > P4

A5 > P5

Не выполняются первое, второе, четвертое и пятое условия, следовательно, баланс является неликвидным.

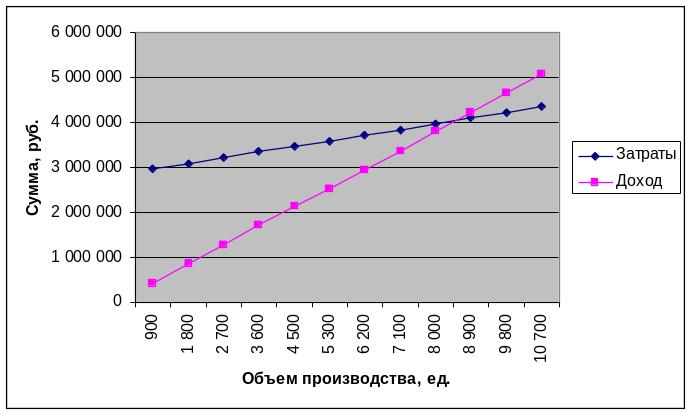

Рис. 3.5. График безубыточности

Пересечение затратной и доходной функции – искомая точка безубыточности. Координаты точки по оси абсцисс должны соответствовать значению критического объема производства (8 533,55 ед.), по оси ординат – пороговому значению рентабельности проекта (~ 4 056 356 рублей).

Заключение

Цель настоящей работы заключалась в разработке предложений по повышению конкурентоспособности предприятия на основании проведенного анализа его финансового состояния и оценки рыночных условий хозяйствования.

В первой главе работы рассмотрены теоретические аспекты инвестиционной деятельности предприятия, проведен обзор отечественного ресторанного рынка.

Согласно приведенных данных можно сделать вывод о разделении сферы ресторанных услуг на три основных сегмента: дорогие рестораны высокой кухни; заведения, действующие в среднем ценовом сегменте (экзотическая кухня, пиццерии, суши) и fast food – предприятия быстрого питания. Наиболее привлекательным с точки зрения вхождения на рынок является средний ценовой сегмент – многие эксперты оценивают его как ненасыщенный. Сложнее всего закрепиться в отрасли заведению, предлагающему дорогостоящие услуги. Востребованным инструментом в ресторанном бизнесе является франчайзинг – осуществление деятельности под «раскрученным» брендом.

Во второй главе дипломной работы на основании бухгалтерской отчетности произведен анализ финансового состояния ресторана «Купеческий погреб». Полученные результаты позволяют дать негативную оценку происходящим процессам. Предприятие в значительной степени зависит от внешних источников финансирования. На конец отчетного периода на 1 рубль собственных средств приходится 16,9 рублей заемных. Текущая финансовая ситуация вызвана значительными суммами непокрытых убытков в прошедшем периоде и решением руководства компании о ее покрытии за счет собственных средств – уставного и добавочного капитала. Коэффициенты общей ликвидности и анализ ликвидности баланса указывают на возможные проблемы в случае необходимости оперативного изыскания денежных средств. Тип финансовой устойчивости – неустойчивое финансовое состояние.

Отдельная часть второй главы посвящена проведению маркетинговой оценки рыночных условий хозяйствования. На основании анализа характеристик конкурентов разработано предложение по открытию новых направлений в деятельности ресторана – организации питания сотрудников близлежащих заведений в обеденное время (бизнес-ланч) и оказание услуг по приготовлению пищи с целью ее дальнейшего вывоза за пределы ресторана (кейтеринг). Определен перечень оборудования и трудовых ресурсов, необходимых для реализации предлагаемых мероприятий. Разработано меню бизнес-ланчей.

На основании данных анализа финансового состояния предприятия, в третьей главе дипломной работы сделан вывод о трудностях в привлечении заемных средств через схему банковского кредита или финансировании инвестиций из собственных источников. В качестве механизма приобретения оборудования выбран лизинг, позволяющий получить необходимые фонды без существенных начальных вложений и жестких требований со стороны кредитора. Произведен расчет платежей по договору лизинга. При первоначальной стоимости оборудования в 825 000,00 рублей с учетом аванса в размере 10% (82 500,00), за весь срок действия договора (1,5 года) организации придется заплатить 1 178 056,69 рублей.

Заключительная часть работы посвящена оценке инвестиционной привлекательности реализуемого проекта. Горизонт расчета – 1,5 года. Результаты анализа показывают целесообразность инвестирования.

Реализация предложенных во второй главе мероприятий позволит ресторану «Купеческий погреб» через 18 месяцев получить чистую прибыль в размере 829 602,30 (в текущей оценке 763 981,10) рублей.

Помимо создания новых рабочих мест, положительный эффект инвестирования выражается в налоговых отчислениях в бюджет, общая сумма которых составит 794 700,20 рублей.

Чистый приведенный эффект от реализации предлагаемых мероприятий составит 681 481,10 рублей.

Критический объем производства при расчете от средней цены услуги составит 8533,55 ед. Порог рентабельности инвестиций – 4 056 306 рублей.

Список литературы:

Книги:

1. Баканов М.И., Мельник М.В., Шеремет А.Д. Теория экономического анализа: Учебник./ Под ред. М.И. Баканова. – 5-е изд., перераб. и доп. – М.: Финансы и статистика, 2004

2. Браймер Р.А. Основы управления в индустрии гостеприимства/Пер. с англ. – М.: Аспект Пресс, 1995

3. Валдайцев С.В., Воробьев П.П. [и др.], Инвестиции: учеб. под ред. В.В. Ковалева, В.В. Иванова, В.А. Лялина. – М.: ТК Велби, Изд-во Проспект, 2005

4. Гарви М., Дизмор Х., Дизмор Э. Ресторанный бизнес/Пер. с англ. – М.: «И.Д. Вильямс», 2008

5. Гольдштейн Г.Я. Основы менеджмента: Учебное пособие, изд 2-е, дополненное и переработанное. Таганрог: Изд-во ТРТУ, 2003.

6. Дурович А.П. Маркетинг гостиниц и ресторанов: Учебное пособие. – 2-е изд. – М.: Новое знание, 2006

7. Друкер П.Ф. Энциклопедия менеджмента. : Пер. с англ. – М.: Издательский дом «Вильямс», 2004

8. Журавлев П.В., Седегов В.Г., Янчевский В.Г. Теория системного менеджмента: Учебник. – М.: Издательство «Экзамен», 2002

9. Затуливертов А.Б. Ресторан: с чего начать, как преуспеть. Советы владельцам и управляющим. – СПб.: Питер, 2008

10. Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2003

11. Котлер Ф., Боуэн Дж., Мейкенз Дж. Маркетинг. Гостеприимство и туризм: Учебник для вузов/Пер с англ. под ред. Р.Б. Ноздревой. – М.: ЮНИТИ, 1998

12. Котлер Ф. Основы маркетинга/Пер. с англ. В.Б. Боброва. – М.: изд. «Прогресс», 1996

13. Кравченко Л.И., В.В. Осмоловский, Н.А. Русак и др., Теория анализа хозяйственной деятельности: Учеб. / Под общ. ред. Л.И. Кравченко. – 2-е изд., перераб. и доп. - Мн.: Новое знание, 2004.

14. Лапыгин Ю.Н., Сокольских Е.В., Лизинг: Учебное пособие для вузов. – М.: Академический Проект: Альма Матер, 2005.

15. Левкович А.О., Формирование рынка лизинговых услуг / А.О. Левкович. – М.: Изд-во деловой и учебной литературы, 2004.

16. Мескон М., Альберт М., Хедоури Ф. Основы менеджмента: Пер. с англ. – М.: Дело, 1999

17. Папирян Г.А. Менеджмент в индустрии гостеприимства (отели и рестораны). – М.: «Экономика», 2000

18. Подшиваленко Г.П., Лахметкина Н.И., Макарова М.В. (и др.) Инвестиции: учебное пособие. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2006

19. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2004. (Высшее образование)

20. Томас К.Э. Ресторанный бизнес. Как открыть и успешно управлять рестораном/Пер. с англ. – М.: «РосКонсульт», 1999

21. Фатхутдинов Р.А. Инновационный менеджмент. Учебник для вузов. – СПб.: Питер, 2002

22. Уокер Дж. Р. Введение в гостеприимство: Учебник/Пер. с англ. – М.: ЮНИТИ, 1999

Интернет источники:

23. Анализ ресторанного рынка России (Электронный ресурс), Режим: http://www.foodsmarket.info/news/content.php?id_news=1198&id_groups=3, свободный

24. Кофеварка напрокат - лизинг в ресторанном бизнесе (Электронный ресурс), Режим доступа: http://www.4delo.ru/inform/articles/471513.html, свободный

25. Краткий обзор ресторанного бизнеса (Электронный ресурс), Режим доступа: http://www.100k.ru/restoran.html, свободный.

26. Обзор сферы «Ресторанный бизнес». Кадры за 2005г. (Электронный ресурс), Режим доступа: http://www.betapress.ru/effect/28.html, свободный

27. Ресторанный бизнес в России (Электронный ресурс), Режим доступа: http://old.e-xecutive.ru/publications/analysis/surveys/article_1219/, свободный

28. Секреты франчайзинга (Электронный ресурс), Режим доступа: http://www.4delo.ru/inform/articles/238689.html, свободный

29. Франчайзинг в России (Электронный ресурс), Режим доступа: http://www.4delo.ru/inform/articles/238686.html, свободный

Статьи:

30. Ленц Е. Битва качества с количеством. – ж-л «Бизнес-журнал», №3 2007

Приложение №1

Актив бухгалтерского баланса (Ф-1)

Актив |

Код по- |

На начало |

На конец отчет- |

|

казателя |

отчетного года |

ного периода |

1 |

2 |

3 |

4 |

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|

|

|

Нематериальные активы |

110 |

53 |

33 |

Основные средства |

120 |

1087 |

1019 |

Незавершенное строительство |

130 |

– |

– |

Доходные вложения в материальные ценности |

135 |

– |

– |

Долгосрочные финансовые вложения |

140 |

– |

– |

Отложенные налоговые активы |

145 |

– |

– |

Прочие внеоборотные активы |

150 |

– |

– |

– |

151 |

– |

– |

Итого по разделу I |

190 |

1140 |

1052 |

II. ОБОРОТНЫЕ АКТИВЫ |

|

2053 |

3508 |

Запасы |

210 |

||

в том числе: |

|

1281 |

2142 |

сырье, материалы и другие аналогичные ценности |

211 |

||

животные на выращивании и откорме |

212 |

– |

– |

затраты в незавершенном производстве |

213 |

55 |

63 |

готовая продукция и товары для перепродажи |

214 |

709 |

1300 |

товары отгруженные |

215 |

– |

– |

расходы будущих периодов |

216 |

8 |

3 |

прочие запасы и затраты |

217 |

– |

– |

– |

218 |

– |

– |

Налог на добавленную стоимость по приобретенным |

|

125 |

176 |

ценностям |

220 |

||

Дебиторская задолженность (платежи по которой |

|

– |

– |

ожидаются более чем через 12 месяцев после |

|

||

отчетной даты) |

230 |

||

в том числе покупатели и заказчики |

231 |

– |

– |

Дебиторская задолженность (платежи по которой |

|

1112 |

2061 |

ожидаются в течение 12 месяцев после отчетной |

|

||

даты) |

240 |

||

в том числе покупатели и заказчики |

241 |

925 |

1563 |

Краткосрочные финансовые вложения |

250 |

– |

– |

Денежные средства |

260 |

108 |

102 |

Прочие оборотные активы |

270 |

– |

– |

– |

271 |

– |

– |

Итого по разделу II |

290 |

3398 |

5847 |

БАЛАНС |

300 |

4538 |

6899 |

Приложение №2

Пассив бухгалтерского баланса (Ф-1)

Пассив |

Код по- |

На начало |

На конец отчет- |

||||

|

казателя |

отчетного периода |

ного периода |

||||

1 |

2 |

3 |

4 |

||||

III. КАПИТАЛ И РЕЗЕРВЫ |

|

377 |

377 |

||||

Уставный капитал |

410 |

||||||

Собственные акции, выкупленные у акционеров |

411 |

|

– |

|

|

– |

|

Добавочный капитал |

420 |

1248 |

1231 |

||||

Резервный капитал |

430 |

– |

– |

||||

в том числе: |

|

– |

– |

||||

резервы, образованные в соответствии |

|

||||||

с законодательством |

431 |

||||||

резервы, образованные в соответствии |

|

– |

– |

||||

с учредительными документами |

432 |

||||||

– |

433 |

– |

– |

||||

Нераспределенная прибыль (непокрытый убыток) |

470 |

-1262 |

-1223 |

||||

Итого по разделу III |

490 |

363 |

385 |

||||

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

1671 |

1675 |

||||

Займы и кредиты |

510 |

||||||

Отложенные налоговые обязательства |

515 |

– |

– |

||||

Прочие долгосрочные обязательства |

520 |

– |

– |

||||

– |

521 |

– |

– |

||||

Итого по разделу IV |

590 |

1671 |

1675 |

||||

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

1842 |

4128 |

||||

Займы и кредиты |

610 |

||||||

Кредиторская задолженность |

620 |

662 |

711 |

||||

в том числе: |

|

158 |

201 |

||||

поставщики и подрядчики |

621 |

||||||

задолженность перед персоналом организации |

622 |

27 |

66 |

||||

задолженность перед государственными |

|

9 |

20 |

||||

внебюджетными фондами |

623 |

||||||

задолженность по налогам и сборам |

624 |

53 |

84 |

||||

прочие кредиторы |

625 |

415 |

340 |

||||

Задолженность перед участниками (учредителями) |

|

– |

– |

||||

по выплате доходов |

630 |

||||||

Доходы будущих периодов |

640 |

– |

– |

||||

Резервы предстоящих расходов |

650 |

– |

– |

||||

Прочие краткосрочные обязательства |

660 |

– |

295 |

||||

– |

661 |

– |

– |

||||

Итого по разделу V |

690 |

2504 |

4839 |

||||

БАЛАНС |

700 |

4538 |

6899 |

||||

Приложение №3

Ежемесячные платежи по договору лизинга

Месяц |

Амортизация |

Плата за кредит |

Комиссия ЛД |

Плата за доп. услуги |

НДС |

Итого |

1 |

41 250,00 |

8 043,75 |

3 093,75 |

6 875,00 |

10 667,25 |

69 930,75 |

2 |

41 250,00 |

7 596,88 |

3 093,75 |

6 875,00 |

10 586,81 |

69 404,44 |

3 |

41 250,00 |

7 150,00 |

3 093,75 |

6 875,00 |

10 506,38 |

68 878,13 |

4 |

41 250,00 |

6 703,13 |

3 093,75 |

6 875,00 |

10 425,94 |

68 351,82 |

5 |

41 250,00 |

6 256,25 |

3 093,75 |

6 875,00 |

10 345,50 |

67 825,50 |

6 |

41 250,00 |

5 809,38 |

3 093,75 |

6 875,00 |

10 265,06 |

67 299,19 |

7 |

41 250,00 |

5 362,50 |

3 093,75 |

6 875,00 |

10 184,63 |

66 772,88 |

8 |

41 250,00 |

4 915,63 |

3 093,75 |

6 875,00 |

10 104,19 |

66 246,57 |

9 |

41 250,00 |

4 468,75 |

3 093,75 |

6 875,00 |

10 023,75 |

65 720,25 |

10 |

41 250,00 |

4 021,88 |

3 093,75 |

6 875,00 |

9 943,31 |

65 193,94 |

11 |

41 250,00 |

3 575,00 |

3 093,75 |

6 875,00 |

9 862,88 |

64 667,63 |

12 |

41 250,00 |

3 128,13 |

3 093,75 |

6 875,00 |

9 782,44 |

64 141,32 |

13 |

41 250,00 |

2 681,25 |

3 093,75 |

6 875,00 |

9 702,00 |

63 615,00 |

14 |

41 250,00 |

2 234,38 |

3 093,75 |

6 875,00 |

9 621,56 |

63 088,69 |

15 |

41 250,00 |

1 787,50 |

3 093,75 |

6 875,00 |

9 541,13 |

62 562,38 |

16 |

41 250,00 |

1 340,63 |

3 093,75 |

6 875,00 |

9 460,69 |

62 036,07 |

17 |

41 250,00 |

893,75 |

3 093,75 |

6 875,00 |

9 380,25 |

61 509,75 |

18 |

41 250,00 |

446,88 |

3 093,75 |

6 875,00 |

9 299,81 |

60 983,44 |

Итого |

742 500,00 |

76 415,67 |

55 687,50 |

123 750,00 |

179 703,57 |

1 178 227,74 |

Приложение №4

Расчет выручки от реализации услуг

Показатель |

№ периода |

||||||

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Размер рынка сбыта (бизнес-ланч), ед. |

25 |

25 |

25 |

25 |

25 |

25 |

25 |

Размер рынка сбыта (кейтеринг), ед. |

4 |

4 |

4 |

4 |

4 |

4 |

4 |

Цена ед. (бизнес-ланч), руб. |

250 |

250 |

250 |

250 |

250 |

250 |

250 |

Цена ед. (кейтеринг), руб. |

2500 |

2500 |

2500 |

2500 |

2500 |

2500 |

2500 |

Количество рабочих дней |

17 |

19 |

21 |

21 |

21 |

20 |

22 |

Выручка от реализации (бизнес-ланч), руб. |

106250 |

118750 |

131250 |

131250 |

131250 |

125000 |

137500 |

Выручка от реализации (кейтеринг), руб. |

170000 |

190000 |

210000 |

210000 |

210000 |

200000 |

220000 |

Итого выручка за период |

276250 |

308750 |

341250 |

341250 |

341250 |

325000 |

357500 |

Показатель |

№ периода |

||||||

8 |

9 |

10 |

11 |

12 |

13 |

14 |

|

Размер рынка сбыта (бизнес-ланч), ед. |

25 |

25 |

25 |

25 |

25 |

25 |

25 |

Размер рынка сбыта (кейтеринг), ед. |

4 |

4 |

4 |

4 |

4 |

4 |

4 |

Цена ед. (бизнес-ланч), руб. |

250 |

250 |

250 |

250 |

250 |

250 |

250 |

Цена ед. (кейтеринг), руб. |

2500 |

2500 |

2500 |

2500 |

2500 |

2500 |

2500 |

Количество рабочих дней |

23 |

20 |

23 |

21 |

21 |

17 |

19 |

Выручка от реализации (бизнес-ланч), руб. |

143750 |

125000 |

143750 |

131250 |

131250 |

106250 |

118750 |

Выручка от реализации (кейтеринг), руб. |

230000 |

200000 |

230000 |

210000 |

210000 |

170000 |

190000 |

Итого выручка за период |

373750 |

325000 |

373750 |

341250 |

341250 |

276250 |

308750 |

Показатель |

№ периода |

|||

15 |

16 |

17 |

18 |

|

Размер рынка сбыта (бизнес-ланч), ед. |

25 |

25 |

25 |

25 |

Размер рынка сбыта (кейтеринг), ед. |

4 |

4 |

4 |

4 |

Цена ед. (бизнес-ланч), руб. |

250 |

250 |

250 |

250 |

Цена ед. (кейтеринг), руб. |

2500 |

2500 |

2500 |

2500 |

Количество рабочих дней |

21 |

21 |

21 |

20 |

Выручка от реализации (бизнес-ланч), руб. |

131250 |

131250 |

131250 |

125000 |

Выручка от реализации (кейтеринг), руб. |

210000 |

210000 |

210000 |

200000 |

Итого выручка за период |

341250 |

341250 |

341250 |

325000 |

Суммарная выручка за период |

|

Бизнес-ланч |

2 300 000 |

Кейтеринг |

3 680 000 |

Итого выручка, руб. |

5 980 000 |

Приложение №5

Расчет себестоимости оказанных услуг

Показатель |

№ периода |

||||||

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1. Сырье, материалы, полуфабрикаты |

70233,1 |

78495,8 |

86758,5 |

86758,5 |

86758,5 |

82627,1 |

90889,8 |

2. Оплата труда |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

3. Отчисления на социальные нужды |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

4. Амортизационные отчисления |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

5. Арендная плата |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

6. Прочие расходы |

76284,5 |

75473,6 |

75026,7 |

74579,8 |

74133,0 |

73686,1 |

73239,2 |

6.1.Транспортные расходы |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

6.2.Коммерческие |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

6.3.Иные расходы, относимые на себестоимость |

64511,7 |

63700,8 |

63253,9 |

62807,0 |

62360,2 |

61913,3 |

61466,4 |

Итого |

231895,2 |

239347,0 |

247162,8 |

246715,9 |

246269,1 |

241690,9 |

249506,7 |

Показатель |

№ периода |

||||||

8 |

9 |

10 |

11 |

12 |

13 |

14 |

|

1. Сырье, материалы, полуфабрикаты |

95021,2 |

82627,1 |

95021,2 |

86758,5 |

86758,5 |

70233,1 |

78495,8 |

2. Оплата труда |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

3. Отчисления на социальные нужды |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

4. Амортизационные отчисления |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

5. Арендная плата |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

6. Прочие расходы |

72792,3 |

72345,5 |

71898,6 |

71451,7 |

71004,8 |

70558,0 |

70111,1 |

6.1.Транспортные расходы |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

6.2.Коммерческие |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

6.3.Иные расходы, относимые на себестоимость |

61019,5 |

60572,7 |

60125,8 |

59678,9 |

59232,0 |

58785,2 |

58338,3 |

Итого |

253191,2 |

240350,3 |

252297,5 |

243587,8 |

243140,9 |

226168,7 |

233984,5 |

Показатель |

№ периода |

|||

15 |

16 |

17 |

18 |

|

1. Сырье, материалы, полуфабрикаты |

86758,5 |

86758,5 |

86758,5 |

82627,1 |

2. Оплата труда |

65379,1 |

65379,1 |

65379,1 |

65379,1 |

3. Отчисления на социальные нужды |

16998,6 |

16998,6 |

16998,6 |

16998,6 |

4. Амортизационные отчисления |

0,0 |

0,0 |

0,0 |

0,0 |

5. Арендная плата |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

6. Прочие расходы |

69664,2 |

69217,3 |

68770,5 |

68323,6 |

6.1.Транспортные расходы |

3326,5 |

3326,5 |

3326,5 |

3326,5 |

6.2.Коммерческие |

8446,3 |

8446,3 |

8446,3 |

8446,3 |

6.3.Иные расходы, относимые на себестоимость |

57891,4 |

57444,5 |

56997,7 |

56550,8 |

Итого |

241800,3 |

241353,4 |

240906,6 |

236328,4 |

Приложение №6

Расчет финансовых результатов проекта

Показатель |

№ периода |

||||||

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1.Выручка от реализации |

276250,0 |

308750,0 |

341250,0 |

341250,0 |

341250,0 |

325000,0 |

357500,0 |

2.Необходимые отчисления с выручки |

13270,8 |

18308,9 |

23346,9 |

23427,4 |

23507,8 |

21109,4 |

26147,5 |

2.1. НДС, полученный от потребителя |

42139,8 |

47097,5 |

52055,1 |

52055,1 |

52055,1 |

49576,3 |

54533,9 |

2.2. НДС, оплаченный поставщикам |

28869,0 |

28788,6 |

28708,2 |

28627,7 |

28547,3 |

28466,9 |

28386,4 |

3.Чистая выручка |

262979,2 |

290441,1 |

317903,1 |

317822,6 |

317742,2 |

303890,6 |

331352,5 |

4.Переменные расходы |

70233,1 |

78495,8 |

86758,5 |

86758,5 |

86758,5 |

82627,1 |

90889,8 |

5.Маржинальная прибыль |

192746,2 |

211945,4 |

231144,6 |

231064,2 |

230983,7 |

221263,5 |

240462,7 |

6.Постоянные расходы |

161662,2 |

160851,3 |

160404,4 |

159957,5 |

159510,7 |

159063,8 |

158616,9 |

7.Прибыль от операций (валовая прибыль проекта) |

31084,0 |

51094,1 |

70740,2 |

71106,7 |

71473,1 |

62199,7 |

81845,8 |

8.Налоги |

10645,1 |

16656,7 |

22580,9 |

22688,2 |

22795,4 |

19994,2 |

25918,4 |

8.1.Налог на имущество |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

8.2.Налог на прибыль предприятия |

10645,1 |

16656,7 |

22580,9 |

22688,2 |

22795,4 |

19994,2 |

25918,4 |

9.Прибыль, остающаяся в распоряжении |

20438,8 |

34437,4 |

48159,3 |

48418,5 |

48677,7 |

42205,5 |

55927,4 |

10.Прочие вычеты |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

11.Дивиденты, проценты |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

12.Нераспределенная прибыль |

20438,8 |

34437,4 |

48159,3 |

48418,5 |

48677,7 |

42205,5 |

55927,4 |

13.Накопленный остаток |

20438,8 |

54876,2 |

103035,6 |

151454,1 |

200131,8 |

242337,3 |

298264,7 |

Показатель |

№ периода |

|||||||||

8 |

9 |

10 |

11 |

12 |

13 |

14 |

||||

1.Выручка от реализации |

373750,0 |

325000,0 |

373750,0 |

341250,0 |

341250,0 |

276250,0 |

308750,0 |

|||

2.Необходимые отчисления с выручки |

28706,7 |

21350,7 |

28867,6 |

23990,4 |

24070,9 |

14236,0 |

19274,1 |

|||

2.1. НДС, полученный от потребителя |

57012,7 |

49576,3 |

57012,7 |

52055,1 |

52055,1 |

42139,8 |

47097,5 |

|||

2.2. НДС, оплаченный поставщикам |

28306,0 |

28225,5 |

28145,1 |

28064,7 |

27984,2 |

27903,8 |

27823,4 |

|||

3.Чистая выручка |

345043,3 |

303649,3 |

344882,4 |

317259,6 |

317179,1 |

262014,0 |

289475,9 |

|||

4.Переменные расходы |

95021,2 |

82627,1 |

95021,2 |

86758,5 |

86758,5 |

70233,1 |

78495,8 |

|||

5.Маржинальная прибыль |

250022,1 |

221022,2 |

249861,2 |

230501,1 |

230420,7 |

191780,9 |

210980,1 |

|||

6.Постоянные расходы |

158170,0 |

157723,2 |

157276,3 |

156829,4 |

156382,5 |

155935,7 |

155488,8 |

|||

7.Прибыль от операций (валовая прибыль проекта) |

91852,1 |

63299,0 |

92584,9 |

73671,7 |

74038,2 |

35845,2 |

55491,4 |

|||

8.Налоги |

28934,1 |

20315,9 |

29148,6 |

23438,9 |

23546,2 |

12019,5 |

17943,7 |

|||

8.1.Налог на имущество |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|||

8.2.Налог на прибыль предприятия |

28934,1 |

20315,9 |

29148,6 |

23438,9 |

23546,2 |

12019,5 |

17943,7 |

|||

9.Прибыль, остающаяся в распоряжении |

62918,0 |

42983,1 |

63436,3 |

50232,8 |

50492,0 |

23825,7 |

37547,7 |

|||

10.Прочие вычеты |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|||

11.Дивиденты, проценты |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|||

12.Нераспределенная прибыль |

62918,0 |

42983,1 |

63436,3 |

50232,8 |

50492,0 |

23825,7 |

37547,7 |

|||

13.Накопленный остаток |

361182,7 |

404165,7 |

467602,1 |

517834,9 |

568326,9 |

592152,7 |

629700,3 |

|||

Приложение №6 (продолжение)

Расчет финансовых результатов проекта

Показатель |

№ периода |

|||

15 |

16 |

17 |

18 |

|

1.Выручка от реализации |

341250,0 |

341250,0 |

341250,0 |

325000,0 |

2.Необходимые отчисления с выручки |

24312,2 |

24392,6 |

24473,0 |

22074,7 |

2.1. НДС, полученный от потребителя |

52055,1 |

52055,1 |

52055,1 |

49576,3 |

2.2. НДС, оплаченный поставщикам |

27742,9 |

27662,5 |

27582,0 |

27501,6 |

3.Чистая выручка |

316937,8 |

316857,4 |

316777,0 |

302925,3 |

4.Переменные расходы |

86758,5 |

86758,5 |

86758,5 |

82627,1 |

5.Маржинальная прибыль |

230179,4 |

230098,9 |

230018,5 |

220298,2 |

6.Постоянные расходы |

155041,9 |

154595,0 |

154148,2 |

153701,3 |

7.Прибыль от операций (валовая прибыль проекта) |

75137,5 |

75504,0 |

75870,3 |

66596,9 |

8.Налоги |

23867,9 |

23975,2 |

24082,4 |

21281,2 |

8.1.Налог на имущество |

0,0 |

0,0 |

0,0 |

0,0 |

8.2.Налог на прибыль предприятия |

23867,9 |

23975,2 |

24082,4 |

21281,2 |

9.Прибыль, остающаяся в распоряжении |

51269,6 |

51528,8 |

51787,9 |

45315,8 |

10.Прочие вычеты |

0,0 |

0,0 |

0,0 |

0,0 |

11.Дивиденты, проценты |

0,0 |

0,0 |

0,0 |

0,0 |

12.Нераспределенная прибыль |

51269,6 |

51528,8 |

51787,9 |

45315,8 |

13.Накопленный остаток |

680969,9 |

732498,7 |

784286,6 |

829602,3 |