- •У двох частинах

- •Частина і

- •Частина II

- •Тема 1. Вступ до макроекономіки

- •Тема 2. Валовий внутрішній продукт та інші

- •Тема 4. Базова модель "сукупний попит -сукупна пропозиція"

- •Тема 5. Кейнсіанська модель макроекономічної рівноваги

- •Тема 6. Бюджетно-податкова політика

- •Тема 7. Гроші, банківська система

- •Тема 8. Одночасна рівновага на товарному і грошовому ринках: модель is-lm для закритої економіки

- •Тема 9. Теорія міжнародної торгівлі

- •Тема 10. Торговельна політика

- •Тема 11. Обмінний курс

- •Тема 12. Платіжний баланс

- •Тема 13. Моделі відкритої економіки. Макроекономічна політика за умов відкритої економіки

- •Тема 14. Моделі економічного зростання

- •Тема 15. Взаємозв'язок основних макроекономічних рахунків

- •Тема 1 вступ до макроекономіки

- •2. Макроекономічні моделі: суть та роль

- •3. Двосекторна модель кругообігу продуктів і доходів. Поняття потоку і запасу

- •4. Заощадження, інвестиції та фінансові ринки в моделі кругообігу

- •5. Роль державного сектора в кругообігу доходів та продуктів

- •6. Модель кругообігу для відкритої економіки

- •7. Поняття і тотожність "витоків" та "ін'єкцій". Рівняння (тотожність) сукупних витрат

- •Основні терміни

- •Завдання для самостійної роботи

- •Рекомендована література

- •Тема 2 валовий внутрішній продукт

- •2. Принципи розрахунку ввп

- •3. Методи розрахунку ввп

- •4. Інші показники снр. Взаємозв'язок між ними

- •5. Реальні та номінальні величини. Цінові індекси

- •6. Ввп та економічний добробут

- •Основні терміни

- •Завдання для самостійної роботи

- •Рекомендована література

- •Інфляція

- •2. Безробіття: основні визначення та вимірювання

- •2.1. Робоча сила. Особи поза робочою силою. Зайняті. Безробітні. Рівень безробіття

- •2.2. Різновиди безробіття. Повна зайнятість. Природний рівень безробіття. Концепція nairu

- •2.3. Допомога по безробіттю і тенденція до підвищення рівня безробіття. "Жорсткість" заробітної плати і безробіття

- •2.4. Економічні та соціальні втрати від безробіття. Закон Оукена

- •3.1. Поняття інфляції. Інфляція попиту та інфляція витрат. Стагфляція

- •3.2. Інфляція і процентні ставки. Ефект Фішера

- •3.3. Інфляція та реальний доход. Очікувана і непередбачена інфляція. Помірна інфляція. Галопуюча інфляція. Гіперінфляція

- •4. Взаємозв'язок інфляції та безробіття. Крива Філіпса

- •Основні терміни

- •Рекомендована література

- •1. Сукупний попит

- •1.1. Цінові фактори сукупного попиту

- •1.2. Нецінові фактори сукупного попиту

- •2. Сукупна пропозиція

- •2.1. Сукупна пропозиція в довгостроковому періоді

- •2.2. Сукупна пропозиція в короткостроковому періоді

- •2.2.1. Причини жорсткості цін

- •2.2.2. Цінові фактори сукупної пропозиції

- •1. Індивідуальні середні витрати при перевищенні оптимального випуску

- •2. Структурні зміни та природні умови

- •3. Зовнішньоекономічні фактори

- •4. Інституційні фактори

- •2.2.3. Нецінові фактори сукупної пропозиції

- •3. Рівновага сукупного попиту і пропозиції

- •Основні терміни

- •Завдання для самостійної роботи

- •Рекомендована література

- •1.1. Кейнсіанська функція споживання

- •1.2. Інвестиційна функція

- •1.3. Державні закупки та податки

- •1.4. Рівновага на товарних і фінансових ринках. Рівноважна процентна ставка

- •2. Рівновага сукупного попиту і сукупної пропозиції. Фактичні та планові витрати. "Кейнсіанський хрест"

- •3. Коливання рівноважного обсягу випуску навколо

- •Основні терміни

- •Рекомендована література

- •1.2. Податкова політика: вплив податків на доходи бюджету

- •1.3. Види та ефективність бюджетно-податкової політики

- •2. Бюджетний дефіцит та управління державним боргом

- •2.1. Бюджетний дефіцит і джерела його фінансування

- •2.2. Державний борг

- •2.3. Вплив бюджетного дефіциту і державного боргу на економіку

- •3. Зовнішня заборгованість та управління зовнішнім боргом

- •3.1. Управління зовнішнім боргом

- •3.2. Механізми скорочення зовнішньої заборгованості в умовах боргової кризи

- •Основні терміни

- •Рекомендована література

- •1.2. Грошові агрегати

- •2. Пропозиція грошей

- •2.1. Мультиплікативне розширення депозитів

- •2.2. Модель пропозиції грошей

- •3. Попит на гроші: ефекти доходів, цін та процентних ставок

- •3.1. Трансакційний попит на гроші

- •3.2. Попит на гроші як на актив

- •3.3. Сукупний попит на гроші

- •4. Рівновага на грошовому ринку

- •5. Грошово-кредитна політика

- •5.1. Цілі та види грошово-кредитної політики

- •5.2. Інструменти грошово-кредитної політики

- •5.3. Передатний механізм грошово-кредитної політики

- •Основні терміни

- •Рекомендована література

- •Тема 8 одночасна рівновага на товарному

- •1.1 Процентна ставка, інвестиції і крива is

- •1.2. Проста алгебра кривої is

- •2. Грошовий ринок і крива lm

- •2.1. Доход, попит на гроші і крива lm

- •2.2. Проста алгебра кривої lm

- •3. Рівновага в моделі is-lm у короткостроковому періоді

- •4. Модель is-lm і коливання економічної активності

- •4.1. Бюджетно-податкова політика в моделі is-lm

- •4.2. Грошово-кредитна політика в моделі is-lm

- •5. Відносна ефективність грошово-кредитної

- •6. Зовнішні шоки у моделі is-lm

- •7. Гнучкість цін у моделі is-lm

- •7.1. Модель is-lm як теорія сукупного попиту

- •Основні терміни

- •Завдання для самостійної роботи

- •Рекомендована література

- •Тема 9 теорія міжнародної торгівлі

- •1. Теорія абсолютної переваги.

- •2.Теорія порівняльної переваги

- •2.1. Торгівля при постійних витратах заміщення. Максимізація виграшу від зовнішньої торгівлі за умови повної спеціалізації

- •2.2. Торгівля в умовах зростаючих витрат заміщення. Відсутність повної спеціалізації та вирівнювання граничних витрат внаслідок конкуренції

- •3.Теорія Хекшера—Оліна. Парадокс Леонтьєва

- •4. Вигоди від зовнішньої торгівлі

- •4.1. Попит на імпорт і пропозиція експорту.

- •4.2. Торгівля та інтереси споживачів

- •4.3. Торгівля та інтереси виробників

- •4.5. Розподіл виграшу від зовнішньої торгівлі між країнами

- •5. Умови торгівлі. Співвідношення індексів експортних та імпортних цін

- •6. Зовнішня торгівля і розподіл доходів

- •Основні терміни

- •Тема 10 торговельна політика

- •1.Тарифні методи регулювання зовнішньої торгівлі

- •1.1. Імпортне (ввізне) мито

- •1.2. Експортне (вивізне) мито

- •2. Нетарифні методи регулювання зовнішньої торгівлі

- •2.1. Кількісні обмеження зовнішньої торгівлі: квотування та ліцензування

- •2.2. Добровільне обмеження експорту (дое)

- •2.3. Експортні субсидії. Компенсаційне імпортне мито

- •2.4. Демпінг. Антидемпінгові заходи

- •2.5. Економічні санкції і торговельне ембарґо

- •3. Аргументи на користь та проти політики протекціонізму

- •Основні терміни

- •Рекомендована література

- •Тема 11 обмінний курс

- •1. Номінальний обмінний курс

- •1.1. Валютні курси й котировки

- •1.3. Ефективний (багатосторонній) номінальний обмінний курс

- •1.3. Ефективний (багатосторонній) номінальний обмінний курс

- •2. Реальний обмінний курс

- •2.1. Двосторонній реальний обмінний курс: ринок одного товару

- •2.2. Багатосторонній (ефективний) реальний обмінний курс

- •3. Валютний ринок і фактори обмінного курсу

- •3.1. Рівновага на валютному ринку.

- •3.2. Довгострокова рівновага: паритет купівельної спроможності

- •3.3. Валютний курс у короткостроковому періоді

- •Рекомендована література

- •Тема 12 платіжний баланс

- •1. Структура платіжного балансу

- •1.1. Відображення операцій на рахунках платіжного балансу

- •1.2. Рахунок поточних операцій

- •1.3. Рахунок операцій з капіталом та фінансовий рахунок

- •2. Взаємозв'язок рахунків платіжного балансу

- •3. Нерівновага платіжного балансу

- •4. Вплив економічної політики на платіжний баланс

- •Основні терміни

- •Завдання для самостійної роботи

- •Тема 13

- •Моделі відкритої економіки.

- •Макроекономічна політика за умов

- •Відкритої економіки

- •1. Фактори, що впливають на ефективність економічної політики у відкритій економіці

- •2. Макроекономічна рівновага невеликої відкритої економіки. Загальна характеристика моделі Мандела-Флемінга

- •2.1. Основні припущення та рівняння моделі

- •2.2. Графічне зображення моделі

- •3. Розвиток невеликої відкритої економіки за режиму гнучкого обмінного курсу

- •3.1. Наслідки бюджетно-податкової політики

- •3.2. Грошово-кредитна політика за режиму вільного плавання валют

- •3.3. Торговельна політика

- •4. Механізм дії фіксованого обмінного курсу на економічні процеси

- •4.1. Зміна грошової маси у відповідності з рівнем фіксованого обмінного курсу

- •4.2. Макроекономічна політика за режиму фіксованого обмінного курсу

- •5. Короткі висновки з моделі. Порівняльна характеристика наслідків економічної політики за різних режимів валютного регулювання. Проблема вибору

- •6. Порівняльна оцінка впливу мобільності капіталу на результати макроекономічної політики

- •З низькою мобільністю капіталу.

- •7. Деякі підходи до оцінки наслідків економічної політики у великій економіці

- •Основні терміни

- •Завдання для самостійної роботи

- •Тема 14 моделі економічного зростання

- •2. Загальна логіка і схема макроекономічної моделі зростання

- •3. Модель макроекономічного зростання Харода—Домара

- •4. Неокласична модель економічного зростання р.Солоу

- •5. Сучасна теорія економічного зростання

- •Основні терміни

- •Завдання для самостійної роботи

- •Тема is

- •2. Структурні блоки фінансових програм

- •3. Взаємозв'язок макроекономічних рахунків

- •3.1. Балансова замкненість системи

- •3.2. Рахунки національного продукту і національного доходу

- •3.4. Рахунки доходів і витрат держави (статистика державних фінансів)

- •3.5. Грошово-кредитний огляд

- •4. Етапи економічного прогнозування

- •Основні терміни

- •Рекомендована література

1.2. Податкова політика: вплив податків на доходи бюджету

Держава фінансує свої видатки насамперед за рахунок податкових надходжень. Як відомо, податки — це частина доходу, що сплачується фірмами та домогосподарствами у розмірі, встановленому законом. У вузькому понятті до податків належать фіскальні вилучення, що утворюють доход державного бюджету. В широкому понятті під податками розуміють всі фіскальні вилучення, встановлені державою, в тому числі відрахування до цільових позабюджетних фондів (наприклад, внески до державного пенсійного фонду).

Податки впливають на економіку через використовуваний доход економічних агентів та зміну відносних цін. У залежності від системи оподаткування, вплив податкової політики на макроекономічні змінні може проявлятися по-різному. В цілому зниження податків стимулює зростання приватних витрат і сукупної пропозиції. Зростання податків, навпаки, призводить до їхнього скорочення.

Рівень оподаткування (податковий тягар) в економіці вимірюється відношенням загальної суми фіскальних вилучень до суми доходів фірм і домогоспо-дарств (ставка сумарного оподаткування доходів, або середня ставка податку) (див. част. І, тема 16). Ступінь фактичного податкового навантаження на приватний сектор визначається чистими податковими надходженнями, які утворюються різницею між величиною загальних податкових надходжень до державного бюджету і сумою трансфертів держави приватному секторові. /

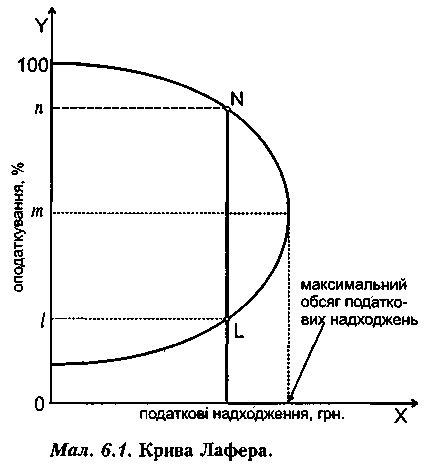

Залежність доходів держави від рівня податків неоднозначна. У

довгостроковому періоді вона описується так званою "кривою Лафера" (мал. 6.1).

У відповідності із залежністю, яку описує ця крива, обсяг податкових надходжень залежить від середньої ставки податку і величини доходу (ВВП). Якщо ставка оподаткування дорівнює нулеві, то держава не отримує податків. Підвищення ставки податку від 0% до певного рівня т супроводжується збільшенням податкових надходжень до бюджету. Але подальше збільшення податкового навантаження шляхом підвищення сумарної ставки податків пригнічує виробництво і викликає скорочення сукупних доходів і витрат — джерела податків, або податкової бази. Підвищення ставки податку (від т до 100%) супроводжується скороченням податкових надходжень до бюджету. Сумарна ставка оподаткування на рівні 100% означає, що держава намагається вилучити у економічних аґентів весь одержаний ними доход. За таких умов відкрита приватна економічна діяльність втрачає сенс і припиняється, економіка стає «тіньовою», а держава залишається без доходів.

1.3. Види та ефективність бюджетно-податкової політики

Податки, державні закупки, трансферти і позички використовуються державою для підтримки ділової активності та розподілу фінансових ресурсів таким чином, щоб забезпечити економічне зростання і соціальну справедливість. Але основна макроекономічна функція держави полягає в стабілізації економіки. Фіскальна політика, що охоплює збільшення державних видатків та скорочення податків з метою розширення сукупного попиту в економіці в період циклічного спаду, називається стимулюваль-ною бюджетно-податковою політикою. Стабілізація економіки в умовах

інфляційного надлишкового сукупного попиту, який виникає внаслідок циклічного підйому, забезпечується за допомогою обмежувальної фіскальної політики, а саме: скорочення державних видатків та збільшення податків. Застосування різних інструментів фіскальної політики (зміна державних витрат або рівня податкових ставок) має різний макроекономічний вплив на сукупний попит. Мультиплікативний ефект розширення сукупного попиту внаслідок зниження податків стимулює економіку меншою мірою, ніж однакове за розміром збільшення державних видатків. Це пов'язано з тим, що збільшення державних витрат є прямим розширенням сукупного попиту, а мультиплікатор державних витрат перевищує податковий мультиплікатор. Така різниця має вирішальне значення для вибору інструментів бюджетно-податкової політики на різних фазах економічного циклу. Якщо фіскальна політика орієнтована на розширення державного сектора, то з метою подолання циклічного спаду мають збільшуватися витрати держави, які створюють сильніший стимулювальний ефект. А при необхідності стримування інфляційного підйому застосовується збільшення податків, що є відносно м'яким обмежувальним заходом. Коли фіскальна політика спрямована на підтримку приватного сектора, то у фазі циклічного спаду мають скорочуватися податки, а у фазі циклічного підйому — обмежуватись державні витрати, що дає змогу досить швидко знизити рівень інфляції.

Фіскальна політика може бути дискреційною та недискреційною. Дискреційна фіскальна політика — це система заходів, яка передбачає цілеспрямовані зміни в розмірі державних витрат, податків і сальдо державного бюджету. Дискреційна фіскальна політика використовується державою для активної протидії циклічним коливанням. Для стимулювання сукупного попиту в період економічного спаду уряд цілеспрямовано створює дефіцит державного бюджету, збільшуючи державні витрати або знижуючи

податки. Відповідно, в період підйому цілеспрямовано створюється бюджетний надлишок.

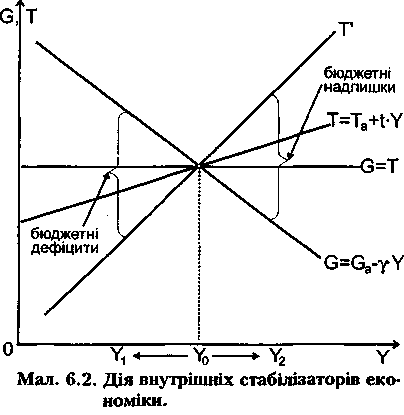

При недискреційній (автоматичній) фіскальній політиці бюджетний дефіцит та бюджетний надлишок виникають автоматично, внаслідок дії автоматичних стабілізаторів економіки. Автоматичний ("вбудований") стабілізатор — механізм, який дозволяє зменшити циклічні коливання в економіці без проведення спеціальної економічної політики. Такими стабілізаторами є прогресивна податкова система і трансфертні платежі, насамперед система

страхування по безробіттю. Зміна вказаних величин внаслідок циклічних коливань сукупного доходу призводить до збільшення чистих податкових надходжень у періоди зростання ВВП і до їхнього зменшення у фазі економічного спаду. Розглянемо механізм дії автоматичних стабілізаторів економіки (мал. 6.2).

У

фазі циклічного підйому доход зростає,

![]() і

тому податкові

відрахування автоматично

зростають, податковий мультиплікатор

зменшується,

а трансфертні платежі з бюджету

автоматично знижуються.

Це

зменшує особисті доходи, скорочує

видатки на споживання і сукупний

попит

в цілому. У підсумку бюджетний надлишок

зростає, а надмірне

розширення

економіки й інфляція стримуються.

і

тому податкові

відрахування автоматично

зростають, податковий мультиплікатор

зменшується,

а трансфертні платежі з бюджету

автоматично знижуються.

Це

зменшує особисті доходи, скорочує

видатки на споживання і сукупний

попит

в цілому. У підсумку бюджетний надлишок

зростає, а надмірне

розширення

економіки й інфляція стримуються.

У

фазі циклічного спаду сукупний доход,

навпаки, знижується:![]() Через

це податкові надходження автоматично

скорочуються, податковий мультиплікатор

збільшується, а трансферти приватному

секторові зростають.

Наслідком цього є збільшення бюджетного

дефіциту, але одночасно зростають

сукупний попит і обсяг виробництва, що

обмежує глибину спаду. Отже,

контрциклічні зміни в податках і

державних витратах хоча й мають

стабілізуючий

вплив, але не можуть повністю усунути

економічну нестабільність,

адже автоматичні стабілізатори лише

зменшують, а не зовсім усувають

мультиплікативний вплив податків та

державних видатків на економіку.

Через

це податкові надходження автоматично

скорочуються, податковий мультиплікатор

збільшується, а трансферти приватному

секторові зростають.

Наслідком цього є збільшення бюджетного

дефіциту, але одночасно зростають

сукупний попит і обсяг виробництва, що

обмежує глибину спаду. Отже,

контрциклічні зміни в податках і

державних витратах хоча й мають

стабілізуючий

вплив, але не можуть повністю усунути

економічну нестабільність,

адже автоматичні стабілізатори лише

зменшують, а не зовсім усувають

мультиплікативний вплив податків та

державних видатків на економіку.

Проведення активної фіскальної політики ускладнюється труднощами макроекономічного прогнозування, які виникають внаслідок недосконалості економічної інформації, мінливості економічних очікувань тощо. Окрім того, фіскальна політика має значний внутрішній лаг — час від моменту зміни економічної ситуації до моменту прийняття відповідних урядових рішень, — оскільки застосування бюджетно-податкових заходів передбачає досить довге обговорення на законодавчому рівні. Щоб забезпечити певну стабільність фіскальної політики і зменшити вплив політичного бізнес-циклу та некомпетентних рішень на її проведення, економісти пропонують дотримуватися "твердого курсу" фіскальної політики відповідно з правилом "збалансованого бюджету". Згідно з цим правилом, державний бюджет має збалансовуватися або щорічно, або в довгостроковому періоді. Але проведення "твердого курсу" фіскальної політики не завжди є ефективним. Так, направленість фіскальної політики на щорічне збалансування бюджету зменшує ступінь "автоматичної" стабільності економіки, призводить до частих коливань податкових ставок, які зменшують інвестиційну активність, а також перерозподіляє поточні доходи економічних агентів на користь майбутніх поколінь. З погляду на стабілізацію економіки, ефективнішим є збалансування державного бюджету в довгостроковому періоді, яке може відбуватися на циклічній або на функціональній основі. Така політика дозволяє підтримувати економічну стабільність не лише за рахунок дії "автоматичних" стабілізаторів, а й за допомогою "згладжування податків", тобто утримання їх на постійному рівні з метою зменшення негативного впливу податків на економічні стимули.