- •Баланс предприятия (в агрегированном виде), тыс.руб.

- •Структура баланса, в %

- •Изменение статей баланса

- •Первичный анализ баланса

- •Анализ оборачиваемости

- •Инвестиционный капитал = Собственный капитал + Долгосрочные обязательства

- •2) Абсолютное отклонение от точки безубыточности = ВР – ТБ

- •Отчет о движении денежных средств

Часть 2

Для предприятий малого и среднего бизнеса, находящихся на пути развития, часто можно встретить ситуацию высокой зависимости от кредиторов. Эта проблема может является ключевой и вызывать множество разнообразных негативных последствий.

Рассмотрим пример группы компаний "Сатурн", которая производит и реализует стеллажи для архива и офиса, складские стеллажи, а также широкий спектр архивного и складского оборудования.

Фирма имеет собственную производственную и складскую базы, что гарантирует стабильность работы фирмы. Постоянный запас комплектующих деталей стеллажей, включая складские стеллажи, всего спектра офисного оборудования на расходном складе позволяет в кратчайшие сроки осуществить комплексное оборудование архива, офиса, библиотеки, склада.

Проведенный финансовый анализ показал, что проблема нехватки средств и большой объем кредитов вызывают целый ряд последствий – низкую финансовую устойчивость, неликвидность, нерентабельность – ведь по кредитам приходится платить существенные проценты.

После проведения финансового анализа были выявленные следующие проблемы:

Предприятие не может выполнить текущие обязательства за счет текущих средств, т.к. предприятие неликвидно, возможно на момент составления баланса.

Отмечена низкая финансовая устойчивость предприятия, но в то же время отмечена возможность организации отвечать по текущим обязательствам, что можно увидеть по коэффициенту иммобилизации.

Предприятие неплатежеспособно, хотя степень банкротства к концу периода значительно снизилась.

Причины проблем

Предприятие попало в высокую зависимость от кредиторов, исходя из низкого показателя финансовой устойчивости.

О недостаточной финансовой устойчивости, то есть риске срывов платежей в будущем и зависимости финансового положения компании от внешних источников финансирования, свидетельствуют снижение показателя автономии ниже оптимального.

Экономическая суть проблемы состоит в том, что у компании в ближайшее время может не хватить или уже не хватает средств для своевременного погашения обязательств.

Индикаторами низкой платежеспособности являются неудовлетворительные показатели ликвидности, просроченная кредиторская задолженность, сверхнормативные задолженности перед бюджетом, персоналом и кредитующими организациями.

Так же предприятию надо ввести ряд мер для ускорения покрытия дебиторской задолженности. Например, увеличение клиентской базы, пересмотр договоров и введение санкций за просроченную ДЗ.

Глубинные проблемы и рекомендации

Необходимо снизить затраты, причем путем уменьшения постоянных затрат, «перевода» части постоянных затрат в переменные (например, заработная плата работникам может выплачиваться в зависимости от продаж, тем кто непосредственно занимается сборкой стеллажей, также можно ввести контроль за дополнительными расходами сотрудников, на телефон, интернет и т.д.)

Внереализационная деятельность, которой занимается предприятие, убыточна. Стоит пересмотреть затраты, не связанные с производством, а что лучше - после расширения ассортимента продукции, прекратить данную деятельность или переключится на что-либо другое.

Предприятию срочно необходимо наладить взаимоотношения с кредиторами и дебиторами и ликвидировать необходимость в сторонних кредитах, а в будущем – погасить имеющиеся задолженности, оставив приемлемый уровень.

Проведенный финансовый анализ подтверждает ситуацию с кредитами.

Замечание: В ситуации нехватки средств следует разобраться в причинах, вызвавших привлечение чрезмерных кредитов, и в рекомендациях на краткий срок указать сокращение соответствующих расходов.

1

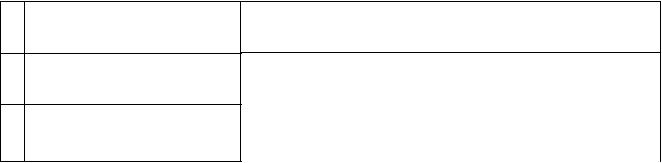

Баланс предприятия (в агрегированном виде), тыс.руб.

Актив |

Начало |

Конец |

|

периода |

периода |

Внеоборотные (постоянные) активы |

|

|

-нематериальные активы |

0 |

0 |

-основные средства |

0 |

35 |

-незавершенные капитальные вложения |

0 |

116 |

-долгосрочные финансовые вложения |

0 |

0 |

-прочие необоротные активы |

0 |

0 |

-дебиторская задолженность со сроком погашения свыше 12 месяцев |

0 |

0 |

===Итого постоянных активов |

0 |

151 |

|

||

Оборотные (текущие) активы |

|

|

-незавершенное производство |

175 |

60 |

-авансы поставщикам |

0 |

0 |

-производственные запасы и МБП |

85 |

932 |

готовая продукция и товары |

2339 |

3507 |

-дебиторская задолженность (счета к получению) |

8 |

1719 |

-денежные средства |

102 |

219 |

-прочие текущие активы |

456 |

242 |

===Итого текущих активов |

3165 |

6679 |

|

||

ИТОГО АКТИВОВ |

3165 |

6830 |

|

||

Пассив |

|

|

Собственные средства: |

|

|

-уставной капитал |

10 |

10 |

-накопленный капитал |

327 |

1004 |

===Итого собственных средств |

337 |

1014 |

|

||

Заемные средства: |

|

|

-долгосрочные обязательства |

0 |

0 |

-краткосрочные обязательства |

0 |

0 |

-краткосрочные кредиты |

0 |

109 |

-кредиторская задолженность (счета к оплате) |

2828 |

5707 |

-авансы покупателей |

0 |

0 |

-расчеты с бюджетом и внебюджетными фондами |

0 |

0 |

-расчеты по заработной плате (взят процент (30%) от себестоимости) |

848,4 |

1712,1 |

-прочие текущие пассивы |

0 |

0 |

===Итого заемных средств |

2828 |

5816 |

|

||

ИТОГО ПАССИВОВ |

3165 |

6830 |

|

2

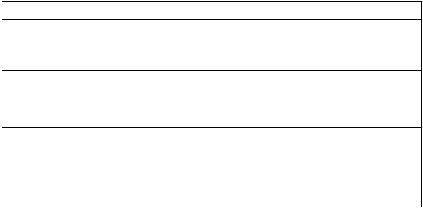

Структура баланса, в %

Актив |

|

|

Внеоборотные (постоянные) активы |

|

|

-нематериальные активы |

0 |

0 |

-основные средства |

0 |

23,18 |

-незавершенные капитальные вложения |

0 |

76,82 |

-долгосрочные финансовые вложения |

0 |

0 |

-прочие необоротные активы |

0 |

0 |

-дебиторская задолженность со сроком погашения свыше 12 месяцев |

0 |

0 |

===Итого постоянных активов |

0 |

100 |

Доля в общих активах |

0 |

2,21 |

Оборотные (текущие) активы |

|

|

-незавершенное производство |

5,53 |

0,9 |

-авансы поставщикам |

0 |

0 |

-производственные запасы и МБП |

2,69 |

13,95 |

готовая продукция и товары |

73,9 |

52,51 |

-дебиторская задолженность (счета к получению) |

0,25 |

25,74 |

-денежные средства |

3,22 |

3,28 |

-прочие текущие активы |

14,41 |

3,62 |

===Итого текущих активов |

100 |

100 |

Доля в общих активах |

100 |

97,79 |

|

||

ИТОГО АКТИВОВ |

100 |

100 |

Пассив |

|

|

Собственные средства: |

|

|

-уставной капитал |

2,97 |

1 |

-накопленный капитал |

97,03 |

99 |

===Итого собственных средств |

100 |

100 |

Доля в общих активах |

10,65 |

14,85 |

|

||

Заемные средства: |

|

|

-долгосрочные обязательства |

0 |

0 |

-краткосрочные обязательства |

0 |

0 |

-краткосрочные кредиты |

0 |

1,45 |

-кредиторская задолженность (счета к оплате) |

76,92 |

75,81 |

-авансы покупателей |

0 |

0 |

-расчеты с бюджетом и внебюджетными фондами |

0 |

0 |

-расчеты по заработной плате |

23,08 |

22,74 |

-прочие текущие пассивы |

0 |

0 |

===Итого заемных средств |

100 |

100 |

Доля в общих активах |

89,35 |

85,15 |

|

||

ИТОГО ПАССИВОВ |

100 |

100 |

|

3

Изменение статей баланса

Актив |

|

Внеоборотные (постоянные) активы |

|

-нематериальные активы |

0 |

-основные средства |

35 |

-незавершенные капитальные вложения |

116 |

-долгосрочные финансовые вложения |

0 |

-прочие необоротные активы |

0 |

-дебиторская задолженность со сроком погашения свыше 12 месяцев |

0 |

===Итого постоянных активов |

151 |

Оборотные (текущие) активы |

|

-незавершенное производство |

-115 |

-авансы поставщикам |

0 |

-производственные запасы и МБП |

847 |

готовая продукция и товары |

1168 |

-дебиторская задолженность (счета к получению) |

1711 |

-денежные средства |

117 |

-прочие текущие активы |

-214 |

===Итого текущих активов |

3514 |

ИТОГО АКТИВОВ |

3665 |

Пассив |

|

Собственные средства: |

|

-уставной капитал |

0 |

-накопленный капитал |

677 |

===Итого собственных средств |

677 |

Заемные средства: |

|

-долгосрочные обязательства |

0 |

-краткосрочные обязательства |

0 |

-краткосрочные кредиты |

109 |

-кредиторская задолженность (счета к оплате) |

2879 |

-авансы покупателей |

0 |

-расчеты с бюджетом и внебюджетными фондами |

0 |

-расчеты по заработной плате |

863,7 |

-прочие текущие пассивы |

0 |

===Итого заемных средств |

2988 |

ИТОГО ПАССИВОВ |

3665 |

Первичный анализ баланса

Доля готовой продукции и товаров для перепродажи увеличилась в полтора раза. Что говорит о хорошем спросе на продукцию предприятия.

Существенную долю в таблице Структура занимает статья Накопленный капитал (а именно, по данным из не агрегированного баланса, Нераспределенная прибыль). То есть большая часть прибыли направлена в резервы или другие нужды развития предприятия.

4

Доля расходов на незавершенное производство уменьшилась. Что могло произойти из-за нарушения сроков поставки и сборки в схеме партнер-поставщик.

Оборотные активы составляют более 97% всех активов. Скачок (увеличение), а также большая доля в таблице Структура отмечена по статье Дебиторская задолженность. Можно сделать предположение о неналаженности работы с дебиторами.

Более 85% пассивов составляют заемные средства. Скачок (увеличение), а также большая доля в таблице Структура отмечена по статье Кредиторская задолженность. Можно сделать предположение о неналаженности работы с кредиторами. Существует риск не возврата платежей. Выручка на конец года сильно увеличилась, что может свидетельствовать о значительном обороте продукции.

К положительным позициям предприятия можно отнести следующее: Отсутствие долгосрочных и краткосрочных обязательств Рост денежных средств

Анализ оборачиваемости

Цель анализа оборачиваемости – оценить способность предприятия приносить доход путем совершения оборота деньги-товар-деньги.

Для каждого показателя определим коэффициент оборачиваемости Коб и период оборота Тоб. Коэффициент оборачиваемости – количество превращений капитала в выручку за период. Период оборота – количество дней, за которое деньги, вложенные в данный актив, снова возвращаются на предприятие.

Выручка=28370

Коб = ( Выручка от реализации за данный период) / ( Среднее значение актива ) Средний актив = ( Актив на нач периода + Актив на кон периода) / 2 Тоб = ( Продолжительность анализируемого интервала ) / Коб

Для общих активов

Средний актив = (3165+6830)/2= 4997,5 тыс. руб Коб = 28370/4997,5 = 5,6768 Тоб = 360 / 5,6768= 63 дня

Для текущих активов

Средний актив = (3165+6679)/2= 4922 тыс. руб Коб = 28370/ 4922= 5,7639 Тоб = 360 / 5,7639= 62 дня

Для постоянных активов

Средний актив = 151/2= 75,5 тыс. руб Коб = 28370/ 75,5 = 375,76 Тоб = 360 / 375,76= 1 день

Анализ чистого цикла

Вычислим периоды оборота каждого из элементов кредитного и затратного циклов по формуле:

Тоб = ( Средний актив (пассив)) / ( База расчета за 1 день)

База расчета

Элементы текущих Активов (Пассивов) |

|

База расчета периода оборота |

Дебиторская задолженность |

|

Выручка от реализации |

Авансы покупателей |

|

|

|

|

|

|

|

Себестоимость реализации продукции |

Кредиторская задолженность |

|

+ |

Авансы поставщикам |

|

Коммерческие расходы |

Устойчивые пассивы |

|

+ |

|

|

Управленческие расходы |

Запасы материалов |

|

Материальные затраты |

Незавершенное производство |

|

Себестоимость реализации продукции |

Готовая продукция |

|

|

|

|

|

Затратный цикл |

|

|

1) Авансы поставщикам |

|

|

АПср.= 0 |

|

|

База за 1 день: (23862+675+2797)/360 = 75,93 |

|

|

5

Тоб.= 0/ 75,93 = 0 дней

2) Запасы материалов (производственные запасы и МБП)

ЗМср.= 508,5 База за 1 день: =(23862-1721,1)/360 = 61,5025

Тоб.= 508,5/61,5025= 8 дней

3) Незавершенное производство

НПср.= 117,5 База за 1 день: =23862/360=66,28

Тоб.= 117,5/66,28= 2 дня

4) Готовая продукция

ГПср.= 2923

База за 1 день: =66,28

Тоб.= 2923/66,28= 44 дня

5) Дебиторская задолженность ДЗср.= 863,5 руб База за 1 день: =28370/360=78,8 Тоб.= 863,5 / 78,8= 11

Зц=0+8+2+44+11=65 дней

Мы видим, что Зц составляет примерно 2 месяца, это значит, что деньги быстро оборачиваются и направлять дополнительные средства на сокращение Зц не требуется.

Кредитный цикл

1) Кредиторская задолженность КЗср.= (2828+5707)/2 = 4267,5 тыс.руб База за 1 день: =75,93

Тоб.= 4267,5/75,93= 56 дней

2) Авансы покупателей

АПок.ср. = 0руб База за 1 день: =78,8

Тоб.= 0/ 78,8= 0 дней

3) Устойчивые пассивы УПср.=(848,4+1721,1)/2=1284,75

База за 1 день: 75,93

Тоб.= 1284,75/75,93= 17 дней

Кц=56+0+17=73 дней

Чистый цикл показывает часть затратного цикла, не профинансированного за счет участников производственного процесса.

Чистый Цикл = 65 – 73 = - 8 дней

Отрицательное значение чистого цикла означает, что кредиты поставщиков и покупателей с избытком покрывают потребность в финансировании производственного процесса и предприятие может использовать образующийся "излишек" на иные цели, например, на финансирование постоянных активов. Такая ситуация является наиболее благоприятной для предприятия.

Период оборота максимален по статье Кредиторская задолженность (более 50 дней), что говорит о проблеме возврата долгов предприятием.

Кредиторская задолженность предприятия больше Дебиторской задолженности. Необходимо наладить взаимоотношения с кредиторами и дебиторами.

Период оборота запасов составляет всего 8 дней, что означает, нет нужды в оптимизации работы службы снабжения.

6

|

Период оборота |

готовой |

продукции 44 |

дня (менее 1,5 месяцев). |

Что |

является |

хорошим |

||||||

показателем, учитывая деятельность нашего предприятия. |

|

|

|

|

|

||||||||

|

|

|

|

|

|

|

Анализ ликвидности |

|

|

|

|

||

|

Цель анализа ликвидности - оценить способность предприятия своевременно в полном объеме |

||||||||||||

выполнять краткосрочные обязательства за счет текущих активов. |

|

|

|

|

|||||||||

1) |

Ликвидность баланса |

|

|

|

|

|

|

|

|

|

|||

|

|

|

Нач год |

конец года |

|

Нач год |

конец года |

||||||

|

Денежные |

|

|

|

|

|

|

Авансы |

|

|

|

|

|

А1 |

средства |

|

|

102 |

|

|

219 |

П1 |

покупателей |

|

0 |

|

0 |

|

Дебиторская |

|

|

|

|

|

|

Кредиторская |

|

|

|

|

|

|

задолженность+ |

|

|

|

|

|

|

задолженность |

|

|

|

|

|

А2 |

|

|

|

8 |

|

|

1719 |

П2 |

и расчеты с |

2828 |

|

5707 |

|

|

|

|

|

|

персоналом |

|

|||||||

|

|

|

|

|

|

|

|

|

Краткосрочные |

|

|

|

|

|

Готовая |

|

|

|

|

|

|

|

кредиты и |

|

|

|

|

|

|

|

|

|

|

|

|

расчеты с |

|

|

|

|

|

А3 |

продукция |

|

2339 |

|

|

3507 |

П3 |

бюджетом и |

|

0 |

|

109 |

|

А4 |

Остальное |

|

716 |

|

|

1385 |

П4 |

Остальное |

337 |

|

1014 |

||

актив |

|

|

|

|

пассив |

|

|||||||

|

Баланс предприятия считается абсолютно ликвидным, если выполняются следующие |

||||||||||||

соотношения: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

А1 > П1 верно |

|

|

|

|

|

|

|

|

|

|

|

|

|

А2 > П2 не верно |

|

|

|

|

|

|

|

|

|

|

|

|

|

А3 > П3 верно |

|

|

|

|

|

|

|

|

|

|

|

|

|

А4 < П4 верно |

|

|

|

|

|

|

|

|

|

|

|

|

|

Одно соотношение не выполняется, следовательно, баланс не является абсолютно ликвидным. |

||||||||||||

Хотя можно говорить о хорошей степени ликвидности. |

|

|

|

|

|

||||||||

|

2) Ликвидность предприятия |

|

|

|

|

|

|

|

|||||

|

а) Коэффициент общей ликвидности [Норма показателя > 2] |

|

|

|

|

||||||||

|

Коб.лик. = (Текущие активы) / (Уточненные Текущие пассивы) |

|

|

|

|

||||||||

|

Уточненные Текущие пассивы = Текущие пассивы – Доходы будущих периодов – Резервы |

||||||||||||

предстоящих расходов и платежей. |

|

|

|

|

|

|

|

||||||

|

У.Текущие пассивы нач. года = |

2828 |

|

|

|

|

|

|

|||||

|

У.Текущие пассивы нач. года = |

5816 |

|

|

|

|

|

|

|||||

|

нач.года |

Коб.лик.= 3165/2828=1,12<2–не норма |

|

|

|

|

|

||||||

|

кон.года |

Коб.лик.= 6679/5816= 1,15< 2 –не норма |

|

|

|

|

|

||||||

|

Как в начале года как и в конце Коб.лик. не является допустимым, хотя он и увеличился, но |

||||||||||||

незначительно. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

б) Коэффициент абсолютной (мгновенной) ликвидности [Норма > 0.5] |

|

|

|

|

||||||||

|

Каб.лик = (А1+А2) / (У.Текущие пассивы) |

|

|

|

|

|

|

||||||

|

нач. года |

Каб.лик |

= (102+8)/2828= 0,039 < 0,5 |

|

|

|

|

|

|||||

|

кон. года |

Каб.лик |

= (219+1719)/5816= 0,3332 < 0,5 |

|

|

|

|

|

|||||

|

в) Коэффициент срочной (промежуточной) ликвидности [Норма > 1] |

|

|

|

|

||||||||

|

Кср.лик = (А1+А2+А3) / (У.Текущие пассивы) |

|

|

|

|

|

|||||||

|

нач.года Кср.лик |

= (102+8+2339) /2828 = 0,866< 1 – не выполняется |

|

|

|

|

|||||||

|

кон.года |

Кср.лик |

= (219+1719+3507)/ 5816= 0,94< 1 – не выполняется |

|

|

|

|

||||||

Расчет допустимого значения общей ликвидности базируется на следующем правиле

"Мягкий" вариант показателя общей ликвидности предполагает регулярную оплату счетов покупателями и регулярную оплату счетов поставщиков.

7

1 |

Период оборота дебиторской задолженности |

|

|

|

|

|

|

|

11 |

|

|

|

|

|

||||||

2 |

Период |

|

оборота |

кредиторской |

|

|

|

|

|

|

|

56 |

|

|

|

|

|

|||

|

задолженности |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

3 |

Период оборота авансов поставщикам |

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|||||

4 |

Период оборота авансов покупателей |

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|||||

5 |

Средняя |

|

величина |

дебиторской |

|

|

|

|

|

|

863,5 |

|

|

|

|

|||||

|

задолженности |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

6 |

Средняя |

|

величина |

кредиторской |

|

|

|

|

|

4267,5 |

|

|

|

|||||||

|

задолженности |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

7 |

Средняя величина авансов поставщикам |

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|||||

8 |

Средняя величина авансов покупателей |

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|||||

9 |

Средняя |

стоимость |

наименее |

ликвидной |

|

|

запасы сырья |

|

|

|

|

|

|

|

|

незаверш. |

|

|

||

( |

|

запасы сырья |

|

незаверш. |

производ−во) |

|

|

|||||||||||||

|

части активов |

|

|

|

|

и материалов |

+ и материалов |

+ |

производ−во + |

=626 |

||||||||||

|

|

|

|

|

|

|

|

|

(кон.) |

|

(нач.) |

|

|

|

|

(кон.) |

(нач.) |

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

|

|

|

|

2 |

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

10 |

Поступления от покупателей, имеющиеся к |

|

|

стр.5 + |

стр.8 |

|

× |

( |

стр.2 |

+ стр.3 |

) = |

|||||||||

|

сроку |

погашения |

кредиторской |

|

|

|

||||||||||||||

|

|

|

|

|

|

|

||||||||||||||

|

задолженности |

и |

выплаты |

аванса |

|

|

|

|

|

|

|

|

|

стр.1 + стр.4 |

||||||

|

поставщикам |

|

|

|

|

|

|

|

|

|

5863,5 |

|

|

|

||||||

11 |

Собственные |

средства, необходимые для |

|

|

max{0;(стр6+стр7)-стр10)}=3404 |

|

|

|||||||||||||

|

покрытия текущих платежей поставщикам |

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||

12 |

Всего необходимо собственных средств |

|

|

|

стр.9 |

+ |

|

|

стр.11 =4030 |

|

|

|||||||||

|

|

|

|

|

|

|

|

|

|

|

||||||||||

13 |

Средняя величина текущих активов |

|

|

|

|

тек.акт. |

тек.акт. |

|

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

(нач.) |

+ |

|

(кон.) |

=4922 |

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

2 |

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

14 |

Допустимая величина текущих пассивов |

|

|

|

стр.13 |

− |

|

стр.12 =892 |

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

15 |

Допустимый |

для |

данного |

предприятия |

|

|

|

|

стр.13 =5,518 |

|

|

|

||||||||

|

коэффициент общей ликвидности |

|

|

|

|

|

|

|

|

|||||||||||

|

|

|

|

|

|

стр.14 |

|

|

|

|||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Итак, Kдоп=5,518 - допустимое значение общей ликвидности.

При сравнении коэффициента общей ликвидности с допустимым для данного предприятия значением: Коб.лик.=1,15 < Кдоп=5,52. Необходимое и достаточное условие ликвидности для «мягкого» варианта не выполняется.

Анализ финансовой устойчивости и вероятности банкротства

Цель анализа финансовой устойчивости - оценить способность предприятия погашать свои обязательства и сохранять права владения предприятием в долгосрочной перспективе.

1. Коэффициент автономии Кавт

Кавт = (Собственный капитал) / (Заемный капитал)

нач.года |

Кавт = 337 / 2828 = 0,1192 <1 |

кон.года |

Кавт = 1014 / 5816 = 0,1743 <1 |

Для финансового устойчивого предприятия коэффициент автономии должен быть больше единицы. У нас же данное условие не выполняется.

2. Рассчитаем допустимый коэффициент автономии (рекомендуется следующее соотношение

Кавт.реальн. >Кавт.доп. )

1

Стоимость постоянных активов

2Наименее ликвидная часть текущих активов

3Всего необходимо собственных средств (для покрытия наименее ликвидной части

нач периода |

0 |

Осн. Средства + Незаверш. Кап. Вложения+… = |

|

конец периода |

151 |

нач периода |

260 |

Запасы материалов + Незавершенное производство = |

|

конец периода |

992 |

нач периода |

260 |

стр.1 + стр.2 = |

|

конец периода |

1143 |

8

|

активов) |

|

|

|

нач периода |

3165 |

4 |

Фактическая величина активов |

Валюта баланса (Итог активов) = |

|

|||

|

предприятия |

|

конец периода |

6830 |

||

|

|

|

|

|||

|

|

|

|

|

||

5 |

Допустимая величина заемных |

стр.4 |

− стр.3 = |

|

нач периода |

2905 |

|

средств |

|

|

|

||

|

|

|

|

конец периода |

5687 |

|

|

|

|

|

|

||

6 |

|

|

|

стр.3 |

нач периода |

0,0895 |

|

Допустимый коэффициент |

|

Кавт.доп. = |

= |

|

|

|

автономии |

|

стр.5 |

|

||

|

|

|

|

|

конец периода |

0,201 |

Сравнивая реальное значение коэффициента автономии и допустимое, видим:

Кавт реал=0,1192 > Кавт доп=0,0895 - начало периода Кавт реал=0,1743 < Кавт доп=0,201 – конец периода

Предприятие не финансово устойчиво относительно допустимого коэффициента автономии на конец периода, чего нельзя сказать про начало.

3. Коэффициент платежеспособности ( рекомендуется Кпл. > 0,5 )

Кпл = (Собственный капитал) / (Валюта баланса)

нач.года |

Кпл |

= 337/ 3165= 0,106 < 0,5 |

кон.года |

Кпл |

= 1014/ 6830= 0,148 < 0,5 |

Назначение |

коэффициентов автономии и платежеспособности одинаково - оценить долю |

|

собственного капитала в структуре источников финансирования. При характеристике финансовой устойчивости организации достаточно рассчитать один из них.

4. Коэффициент маневренности

Кман = ( ЧОК ) / (Собственный капитал)

нач.года |

Кман = 337/ 337= 1 |

кон.года |

Кман = 863/ 1014= 0,851 |

Коэффициент маневренности достаточно велик, но в конце периода он значительно уменьшается.

5. Коэффициент иммобилизации

Данный показатель отражает степень ликвидности активов и тем самым возможность отвечать по текущим обязательствам в будущем.

Ким. = ( Постоянные активы ) / ( Текущие активы )

нач.года |

Ким. = 0/ 3165= 0 |

кон.года |

Ким. = 151/ 6679 = 0,023 |

Коэффициент иммобилизации отражает степень ликвидности активов и тем самым возможность отвечать по текущим обязательствам в будущем. Чем ниже значение коэффициента, тем больше доля ликвидных активов в имуществе организации и тем выше возможности организации отвечать по текущим обязательствам. Для нашего предприятия значение коэффициента достаточно мало, даже близко к нулю.

6. Показатель вероятности банкротства Альтмана (Z – коэффициент)

Z = ВБТА ×1,2 + ПОДВБ ×3,3 + НКВБ ×1,4 +УКЗК ×0,6 + ВБВР ,

где ВБ – валюта баланса,

ТА – текущие активы, ПОД – прибыль основной деятельности, НК – накопленный капитал, УК – уставный капитал, ЗК – заемный капитал, ВР – выручка от реализации.

Zнач г=(3165/3165)*1,2+(60/3165)*3,3+(327/3165)*1,4+(10/2828)*0,6+(1533/3165) = 1,89

Zконец г=(6679/6830)*1,2+(1020/6830)*3,3+(1004/6830)*1,4+(10/5816)*0,6+ (28370/6830)=6,028

9