- •1. Сущность, содержание и виды финансовых рисков

- •2. Способы снижения финансовых рисков

- •3. Методы оценки финансовых рисков

- •4. Особенности инвестиционного процесса в России

- •5. Формы государственного регулирования инвестиционной деятельности

- •6. Классификация инвестиционных проектов

- •7. Характеристика инвестиционной деятельности

- •8. Инвестиционная политика предприятия

- •9. Особенности управления реальными инвестициями

- •10. Виды инвестиционных проектов и требования к их разработке

- •11. Особенности управления финансовыми инвестициями

- •12. Принципы формирования инвестиционного портфеля

- •13. Методы оценки эффективности инвестиционных проектов

- •1. Срока окупаемости инвестиций (рр).

- •2. Чистого дисконтированного дохода (npv)

- •4. Норма рентабельности инвестиций (внутренняя норма доходности, irr)

- •14. Дисконтированная стоимость: расчет и анализ

- •15. Понятие приведенной стоимости. Оценка финансовых вложений

- •16. Понятие финансовых ресурсов и капитала

- •17. Классификация капитала

- •18. Определение общей потребности в капитале

- •19. Политика формирования финансовой структуры капитала, последовательность ее разработки

- •20. Базовая концепция цены капитала. Цена основных источников капитала

- •21. Понятие средневзвешенной цены капитала и предельная цена капитала

- •22. Методы оптимизации финансовой структуры капитала

- •23. Проблемы выбора дивидендной политики

- •24. Типы дивидендной политики

- •25. Основные этапы формирования дивидендной политики

- •26. Порядок выплаты дивидендов

- •27. Дивидендная политика и регулирование курса акций

- •28. Финансовое прогнозирование на предприятии. Этапы финансового прогнозирования

- •29. Управление финансовым лизингом

- •30. Управление финансированием внеоборотных активов

- •31. Управление облигационным займом

- •32. Эмиссия ценных бумаг как способ мобилизации средств предприятия

- •33. Проблемы подхода к прогнозированию на основе метода пропорциональной показателей от объема реализации

- •34. Процедура эмиссии обыкновенных акций

- •35. Факторы, влияющие на принятие долгосрочных финансовых решений

- •36. Классификация затрат на предприятии

- •37. Запас финансовой прочности. Порог рентабельности

- •38. Эффект финансового левериджа

- •39. Циклы оборота средств предприятий

- •40. Основные принципы управления оборотными активами предприятия

- •41. Управление запасами тмц на предприятии

- •42. Управление дебиторской задолженностью и факты ее определяющие

- •43. Формы расчетов с покупателями и их влияние на уровень дебиторской задолженности

- •44. Управление потоками платежей и ликвидностью

- •45. Планирование потребности в оборотных средствах и выбор источника их финансирования

- •46. Кредиторская задолженность и управление ею

- •47. Связанный анализ и оценка дебиторской и кредиторской задолженности

- •48. Формы краткосрочного финансирования

- •49. Экономическая сущность денежного потока предприятия и классификация его видов

- •50. Разработка плана поступления и расходования денежных средств и платежного календаря

- •51. Управление платежеспособностью и ликвидностью предприятия

- •52. Политика управления денежными активами и ее этапы

- •53. Обеспечение кредитоспособности предприятия как фактор устойчивого финансового положения

- •54. Заемные средства в обороте

- •55. Этапы формирования политики финансирования оборотных активов

- •56. Политика управления внеоборотными активами

- •57. Управление обновлением внеоборотных активов

- •58. Управление финансированием внеоборотных активов

- •59. Экономическая сущность и классификация активов предприятия

- •60. Системы и методы финансового планирования на предприятии

- •61. Анализ целесообразности взятия заемных средств

- •62. Основные принципы анализа финансового состояния предприятия

- •63. Математический аппарат финансовых вычислений

- •64. Эффективная годовая процентная ставка

11. Особенности управления финансовыми инвестициями

Формы финансовых инвестиций:

1. Приобретение фондовых финансовых инструментов (ц.б.) с целью:

- получения процентов, дивидендов;

- сохранение собственных свободных финансовых ресурсов;

- снижение или диверсификация своего инвестиционного портфеля;

- участие в управлении;

2. Приобретение денежных финансовых инструментов (депозитные вклады)

3. Вложение капитала в уставный фонд предприятия:

- получение прибыли;

- устранение конкурентов;

- выход на новые рынки;

- приобретение части уставного капитала промышленного предприятия;

- снижения риска инвестиционного портфеля;

- установление долгосрочных связей с поставщиками сырья, материалов, комплектующих изделий и т.д.;

- развитие своей производственной инфраструктуры (вложение капитала в транспортные и другие аналогичные предприятия).

Процесс управления финансовыми инвестициями состоит из 6 этапов:

1.Проводится анализ состояния финансового инвестирования в предшествующем периоде. Сначала проводится анализ объемов инвестирования, определяются темпы инвестирования, определяются объемы финансового инвестирования в общем объем инвестиций, изучается качественная составляющая финансового инвестирования к уровню доходности и уровню инвестиционного риска. На завершающей стадии этапа оценивается общий уровень доходности, определяется объем и эффективность инвестиционного портфеля.

2.В соответствии с возможностями предприятия определяется общий объем финансового инвестирования.

3.Определяются наиболее оптимальные (эффективные) формы финансового инвестирования для предприятия

4.Определение качества отдельных финансовых инструментов.

5.Формирование портфеля финансовых инвестиций.

6.Формирование мероприятий, связанных с повышением эффективности управления портфелем финансовых инвестиций.

Доходы от реализации финансовых инвестиций: процент по облигациям, который получает инвестор на вклады в уставные фонды, на депозитные вклады, а также дивиденды от акций.

Определенные отличия складываются в формировании нормы прибыли на инвестированный капитал в финансовые инвестиции, если по реальным инвестициям этот показатель выступает в виде операционной прибыли, которая складывается в условиях объективно существующих отраслевых особенностей, то по финансовым инвестициям инвестор сам выбирает ожидаемую норму прибыли с учетом риска. Оценка эффективности любого финансового инструмента сводится к оценке реальной его стоимости, обеспечивающей получение ожидаемой нормы инвестиционной прибыли по нему.

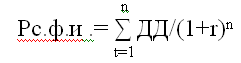

Общая модель оценки финансовых инструментов:

ДД - ожидаемый денежный доход, возвратный за период использования финансовых инструментов. t - конечный срок использования фин. инструментов. r - процентная ставка. n - кол-во начислений.

12. Принципы формирования инвестиционного портфеля

Инвестиционный портфель - целенаправленно сформированная совокупность финансовых инструментов, предназначенных для финансового инвестирования в соответствии с разработанной инвестиционной политикой.

Главная цель формирования инвестиционного портфеля - обеспечение реализации основных направлений политики фин. инвестирования предприятия путем подбора наиболее доходных и безопасных фин. инструментов.

Классификация по целям формирования инвестиционного дохода:

- портфель дохода - сформирован по критерию максимизации уровня инвестиционной прибыли в текущем периоде вне зависимости от темпов прироста инвестиционного капитала в долгосрочной перспективе;

- портфель роста - сформирован по критерию максимальных темпов прироста инвестиционных капиталов в долгосрочной перспективе вне зависимости от уровня инвестиционной прибыли в текущем периоде.

Классификация по отношению к инвестиционным рискам:

- агрессивный (спекулятивный) - сформирован по критерию максимизации текущего дохода или прироста инвестиционного капитала вне зависимости от риска;

- умеренный (компромиссный) - среднерыночный доход - среднерыночный риск;

- консервативный - по принципу минимизации риска.

Портфельная теория - основанный на статистических методах механизм оптимизации формируемого инвестиционного портфеля по задаваемым критериям соотношения уровня доходности и риска.

В основе современной портфельной теории лежит концепция эффективного портфеля, формирование которого призвано обеспечить наивысший уровень его доходности при заданном уровне риска или наименьший уровень риска при заданном уровне доходности.

Этапы формирования инвестиционного портфеля финансовых инвестиций в соответствии с современной портфельной теорией:

1. Оценка инвестиционных качеств отдельных видов финансовых инструментов. Рассматриваются плюсы и минусы финансовых инструментов с позиции инвестора и исходя из целей инвестиционной политики, определяется соотношение долговых и долевых финансовых инструментов и доли отдельных видов финансовых инструментов (акций, облигаций)

2. Формирование инвестиционных решений относительно включения в портфель индивидуальных финансовых инструментов. Результатом этого этапа является ранжированный по соотношению уровня доходности и риска перечень конкретных финансовых инструментов.

3. Оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне доходности. Можно подобрать такие финансовые инструменты, которые не меняя уровня средней доходности портфеля, позволяют уменьшить уровень его риска. Диверсификация позволяет уменьшить уровень несистематического риска, а соответственно и общий уровень портфельного риска. Чем выше количество финансовых инструментов, тем ниже при неизменном уровне дохода будет уровень портфельного риска.

4. Совокупная оценка сформированного портфеля по соотношению уровня доходности и риска.