- •1. Структуризация и оценка инвестиционных ресурсов

- •1.1 Сущность финансирования инвестиционной деятельности

- •2. Виды источников финансирования инвестиционной деятельности

- •3. Особенности использования источников финансирования инвестиционной деятельности

- •4. Практическая часть

- •5. Расчет показателей эффективности инвестиционного проекта

- •5.1 Внутренняя норма доходности (Евн)

- •5.2 Норма дисконта

- •5.4 Индекс доходности

- •5.5 Срок окупаемости инвестиций

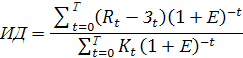

5.4 Индекс доходности

Данный

показатель рассчитывается в соответствии

с формулой.

Индекс

доходности определяется отношением

суммы дисконтированных эффектов к

величине дисконтированных капитальных

вложений:

Индекс

доходности определяется отношением

суммы дисконтированных эффектов к

величине дисконтированных капитальных

вложений:

192231,71

Из формул расчета ЧДД и ИД вытекает следующее:

если ЧДД положителен, то ИД > 1 и проект эффективен;

если ЧДД отрицателен, то ИД < 1 и проект представляется неэффективным;

если ЧДД = О, то ИД = 1 и вопрос об эффективности проекта остается открытым.

Этот критерий используется для ранжирования проектов по уровню эффективности, когда имеются жесткие ограничения по инвестициям: в первую очередь инвестиции вкладываются в проекты с большим индексом доходности.

дисконтированный инвестиционный доход финансирование

5.5 Срок окупаемости инвестиций

Для инвестора важным является не только доходность инвестиций, но и ответ на вопрос: за какой период времени он вернет свои деньги обратно включая определенную минимальную процентную ставку. Если инвестор принял решение вложить свои средства в проект лишь в случае окупаемости инвестиций за 5 лет при 15%-ной годовой ставке — это означает, что ЧДД не должен быть отрицательным при норме дисконта 15% и горизонте планирования 5 лет.

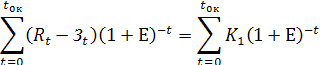

Срок окупаемости — это период времени, в течение которого первоначальные капиталовложения по инвестиционному проекту покрываются суммарным эффектом от его осуществления. Он определяется из условия:

где t0к – срок окупаемости капитальных вложений, т. е. номер шага расчета (месяц, квартал, год), за пределами которого интегральный эффект становится положительным.

Срок окупаемости капитальных вложений при норме дисконта Е = 0,25 определяется количеством лет, дающих сумму денежного потока по операционной деятельности, равную сумме денежного потока по инвестиционной деятельности.

Накопленная сумма дисконтированного денежного потока по операционной деятельности, составит (тыс. руб.):

за первый год (базовый 2004 г.) 5250

за 2 года (2004-2005)5250 + 53739

за 3 года (2004-2006)

за 4 года (2004-2007)

за 5-й год (2008 г.)

Сумма дисконтированных капитальных вложений за 2004-2008 гг. без учета ликвидационной (остаточной стоимости) основных средств составит (тыс. руб.):

Заключение

На основании проделанной работы можно сделать следующие выводы. Развитие рыночных отношений в России обусловило необходимость пересмотра толкования категорий «инвестиции» и «инвестиционная деятельность» в соответствии с новыми условиями. Это в свою очередь дало возможность рассматривать понятие инвестиционной деятельности как в широком, так и в узком смысле, а так же значительно расширить классификацию инвестиций по определенным признакам.

Рыночный подход к анализу сущности, форм и принципов осуществления инвестиционной деятельности нашел свое отражение при определении термина «инвестиции» в российском законодательстве. Под инвестициями понимают денежные средства, ценные бумаги, иное имущество, имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта.

Инвестиционная деятельность различных организаций, предприятий и компаний может осуществляться за счет:

- собственных средств (прибыли, денежных накоплений, амортизационных отчислений и др.);

- заемных средств (заемных средств различных организаций, кредитов банков);

- средств из бюджета и внебюджетных фондов.

В заключение необходимо отметить, что инвестиции являются важнейшим фактором, влияющим на рост ценности фирмы, а, следовательно, и на ее развитие в целом. Именно инвестиции позволяют увеличить активы фирмы и ее нематериальные активы. Таким образом, представляется правомерным утверждать, что инвестиционная деятельность предприятия - его целенаправленная и созидательная функция.

Список использованной литературы

1. Конституция РФ, 12 декабря 1993

2. Бюджетный кодекс Российской Федерации (БК РФ) от 31.07.1998 № 145-ФЗ (с дополнениями и изменениями от 09.02.2009) / Информационно-справочная система «Консультант Плюс».

3. Федеральный Закон «Об инвестиционной деятельности в российской федерации, осуществляемой в форме капитальных вложений» от 15.07.1998 № 39-ФЗ (с изменениями и дополнениями).

4. Федеральный Закон «Об иностранных инвестициях в РФ» от 09.07.99 № 160-ФЗ (с изменениями и дополнениями).

5. Бланк И.А. Инвестиционный менеджмент. К.: Наука-Центр, 2007

6. Иванова Н. Н., Осадная Н. А. Экономическая оценка инвестиций: Учебное пособие. — Ростов н/Д: Феникс, 2006.

7. Игонина Л. Л. Инвестиции: Учеб. пособие / Под ред. В. А. Слепова. — М.: Экономистъ, 2005.

8. Инвестиции. Учебник под ред. Ковалева В.В. и др. М-2006 г.

9. Инвестиции. Учебное пособие для самостоятельной (внеаудиторной) работы студентов специальности «Финансы и кредит» дневной и заочной форм обучения. Семенюта О.Г. и др. - Ростов-на-Дону, Ростовский государственный экономический университет «РИНХ», кафедра «Банковское дело», 2007.

10. Слепнева Т. А., Яркин Е. В. Инвестиции: Учеб. пособие — М.: ИНФРА-М, 2007.

Размещено на Allbest.ru