- •Раздел1. Деньги 11

- •Глава 1. Эволюция денег и денежного материала 11

- •Глава 2. Сущность денег в разных теориях и взглядах 19

- •Глава 3. Денежная масса и ее измерение 106

- •Глава 4. Единый денежный оборот страны, принципы его ор ганизации и законы движения денег 146

- •Глава 5. Сущность, основы организации и порядок выполне ния безналичных расчетов 179

- •Глава 11. Ссудный процент и его роль в экономике страны .... 443

- •Глава 12. Банки, небанковские кредитные учреждения и кре дитная система страны 479

- •2.1. Основные направления развития теории денег

- •2.3. Демонетизация золота и ее влияние на действительные деньги и их знаки

- •2.4. Сущность современных денег

- •2.6. Функции современных кредитных денег во взглядах различных экономистов

- •2.7. Формы денег во взглядах различных экономистов

- •2.8. Роль денег в экономике страны

- •3.1. Общая характеристика денежной массы

- •3.2. Денежные агрегаты и их характеристика

- •Состав и структура широкой денежной массы украины по агрегату м, за период 1996—2006 гг. (по данным на конец года)1

- •3.3. Сводный баланс денежно-кредитной системы страны

- •3.4. Механизм создания денежной массы коммерческими банками

- •Значения нормативного и фактического денежных мультипликаторовбанковской системы украины в 1996—2006 годах1

- •4.2. Принципы организации денежного оборота страны и законы движения денег в нем

- •4.3. Сущность монетизации экономики и ее измерителей

- •4.4. Состав и структура единого денежного оборота страны

- •4.5. Характеристика налично-денежного оборота страны

- •5.1. Сущность безналичных расчетов

- •5.2. Основы организации безналичных расчетов

- •5.2.1. Принципы организации безналичных расчетов

- •5.2.3. Формы безналичных расчетов и их характеристика

- •5.2.4. Технология передачи информации между банками

- •5.3. Банковский контроль за соблюдением договорной,

- •5.4. Порядок выполнения банками ареста средств на счетах клиентов по решениям судов

- •6.1. Сущность инфляции

- •6.2. Причины и виды инфляции

- •6.3. Пределы инфляции

- •Рост эмиссионного права госбанка россии после прекращения размена банкнот на золото (июль 1914 г. — март 1917 г.)' в млн зол. Руб.

- •6.4. Таргетирование инфляции

- •6.5. Влияние инфляции на экономику и социальную сферу

- •6.6. Измерение инфляции

- •7.1. Общая характеристика денежной системы

- •7.2. Характеристика элементов денежной системы

- •7.3. Типы денежных систем и их особенности

- •7.4. Денежная система независимой Украины

- •8.1. Сущность, цели и виды денежных реформ

- •9.1. Сущность

- •9.3. Сущность валютного курса, его необходимость, виды и котировка

- •10.1. Происхождение и сущность ссудного капитала

- •10.2. Особенности ссудного капитала

- •10.3. Источники формирования ссудного капитала

- •10.4. Сущность кредита в различных теориях и взглядах

- •10.5. Кредит, деньги, финансы и ссудный капитал

- •10.6. Необходимость кредита в экономике страны

- •10.7. Функции кредита в различных теориях и взглядах

- •10.8. Границы кредита и границы использования кредита

- •10.8.1. Характеристика границ кредита

- •10.8.2. Характеристика границ использования кредита

- •10.9. Формы кредита и виды ссуд во взглядах различных экономистов

- •10.9.1. Характеристика форм кредита и их инструментов

- •10.9.2. Взаимосвязь форм кредита

- •10.9.3. Дискуссионные вопросы о формах кредита

- •10.9.4. Виды ссуд

- •10.10. Роль кредита в экономике страны

- •11.2. Природа, сущность и функции ссудного процента

- •11.2. Виды ссудного процента

- •11.4. Границы нормы ссудного процента

- •11.6. Источники формирования

- •11.8. Роль ссудного процента в рыночной экономике

- •Границы нормы ссудного процента

3.3. Сводный баланс денежно-кредитной системы страны

При рассмотрении сводного баланса денежно-кредитной системы страны, введем для простоты изложения и облегчения понимания сути вопроса некоторые допущения. Во-первых, будем иметь в виду, что в балансе центрального банка имеются и другие статьи в пассиве и активе, которые мы в данном случае опускаем. Вторым допущением будет рассмотрение не множества балансов существующих в стране коммерческих банков, а одного сводного баланса всех коммерческих банков, функционирующих в стране. Принимая эти допущения, рассмотрим баланс денежной массы страны, как совокупность балансов всех банков кредитной системы страны в виде совокупности пассивов и, соответственно, сбалансированной совокупности активов, учитываемых в бухгалтерских балансах всех банков (как центрального, так и всех коммерческих банков).

Рассмотрим баланс центрального банка страны.

Баланс центрального банка страны (по укрупненной группировке) имеет вид:

ИНАцб + КРКцб + КРР = НО + Р = КДБ (3.3.1)

В пассиве баланса центрального банка страны отражается в первую очередь1 масса наличных денег (денежных билетов и билонной монеты) в обращении (НО), которая в некоторых странах (Англия, Россия, Украина,) выделяется в отдельный денежный

С учетом принятых допущений.

124

агрегат — МО, как масса наличных денег вне банков. Кроме того, в пассиве баланса центрального банка страны учитываются и депозиты коммерческих банков, находящиеся на их корреспондентских счетах в центральном банке в виде обязательных резервов (Р). Сумма наличных в обращении, учитываемая в балансе центрального банка, и обязательных резервов коммерческих банков, представляет собой кредитно-денежную базу (КДБ), или кредитно-денежную основу (КДО). Понятно, что центральный банк размещает эту массу наличных денег по различным направлениям, отражаемым в активе его баланса.

В активе баланса центрального банка страны, первую очередь, следует назвать вложения в иностранные активы (ИНАцб, т. е. Иностранные Активы центрального банка). Во-вторых, центральный банк, как банкир правительства, кредитуя казначейство, предоставляет последнему ссуды (КРКцб, — Кредиты Казначейству центрального банка) и, наконец, как банк банков, центральный банк кредитует и коммерческие банки, предоставляя им ссуды в порядке рефинансирования и, соответственно, создавая кредитные вложения (КРР — от КРедиты Рефинансирования) центрального банка в коммерческие банки. Понятно, что сумма этих вложений центрального банка в коммерческие банки, найдет свое отражение не только в активе баланса центрального банка, но и в пассиве балансов всех тех коммерческих банков1, которые получили в центральном банке ссуды рефинансирования. Следует отметить, что ссуды рефинансирования представляются коммерческим банкам для поддержания их ликвидности.

Рассмотрим сводный баланс коммерческих банков.

Сводный баланс коммерческих банков будет иметь вид:

ИНАкб + КРКкб + КРП + Р = Дл + Мп + СДР + СКР + КРР (3.3.2)

Как видно из уравнения 3.3.2, в пассиве баланса коммерческих банков (правая часть уравнения) отражаются все виды депозитов , включая высоколиквидные чековые депозиты и счета до востребования (Дл), все виды высоколиквидных депозитов, определяемые как «почти деньги» (М„); все виды срочных депозитов, входящие в состав средств денежного рынка (СДР) и средств кредитного рынка (СКР), и кредиты рефинансирования (КРР).

С учетом принятых допущений в сводном балансе коммерческих банков страны. По характеру открываемых счетов и инструментов управления средствами на этих счетах.

125

В активе баланса коммерческих банков отражается размещение банками привлеченных ими средств. В первую очередь, в силу существующего в настоящее время во всех странах порядка частичного резервирования, коммерческие банки обязаны создать необходимую сумму обязательных резервов (Р) и хранить их на своем корреспондентском счете в центральном банке. Так как коммерческие банки привлекают иностранную валюту на счета своих клиентов, то соответственно в банках формируются вложения в иностранные активы (ИНАкб), коммерческие банки предоставляют ссуды и правительству, кредитуя казначейство. Следовательно, в числе их активов отражается кредитование казначейства (КРКкб). Наконец, коммерческие банки, в силу специфики своей деятельности, кредитуют и коммерческие предприятия и физических лиц, предоставляя им ссуды (КРП -КРедиты Предприятиям и физическим лицам).

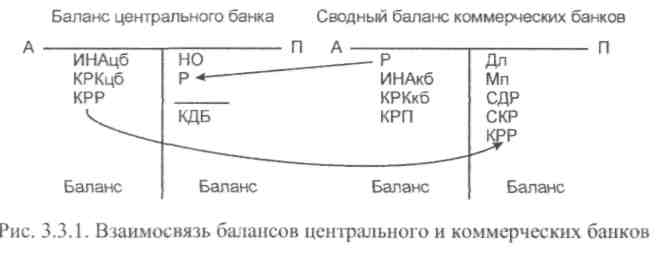

Схематично взаимосвязь между балансом центрального банка и сводным балансом коммерческих банков представлена на рис. 3.3.1.

Как видно на рис. 3.3.1, взаимосвязь между балансом центрального и балансами коммерческих банков выражается, во-первых, в том, что коммерческие банки направляют в центральный банк сформированные ими (от суммы привлеченных во вклады средств) обязательные резервы (Р), которые хранят на своих счетах в центральном банке. Соответственно, в центральном банке формируется фонд обязательных резервов. Во-вторых, взаимосвязь между балансом центрального и балансами коммерческих банков проявляется в том, что центральный банк как банк банков является кредитором в последней инстанции и потому

1 Уполномоченные.

126

кредитует банки (как своих клиентов), предоставляя им ссуды рефинансирования (КРР) при возникшей у них потребности в дополнительных средствах.

Суммируя активы и пассивы баланса центрального и балансов коммерческих банков получим сводный баланс денежно-кредитной системы страны:

ИНАцб + ИНАкб + КРКцб + КРКкб + КРП + Р + КРР = = НО + Дл + Мп + СДР + СКР + Р + КРР,

который после суммирования денежных источников по сферам их использования и приведения подобных примет вид:

ИНА + КРК + КРП = НО + Дл + М„ + СДР + СКР (3.3.3)

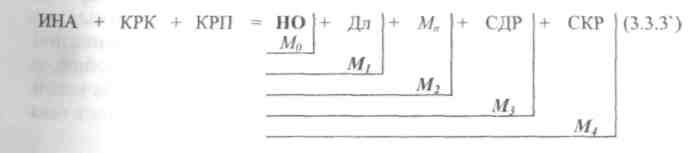

Уравнение сводного баланса денежно-кредитной системы страны (3.3.3) состоит из компонентов денежного предложения и их источников. При этом банковские пассивы, являющиеся банковскими обязательствами и отражающие компоненты денежного предложения (правая часть уравнения) расположены по уровню убывания их ликвидности, а источники денежного предложения (левая часть уравнения) расположены по секторам их размещения: в иностранные активы (ИНА), в бюджет (КРК), отечественным юридическим и физическим лицам (КРП).

Уравнение 3.3.3 в виде агрегированного уравнения 3.3.У, наглядно иллюстрирует какие группы активов денежного предложения входят в каждый из денежных агрегатов и какая взаимосвязь между денежными агрегатами.

Из уравнения (3.3.3') наглядно видно, что денежное предложение (правая часть уравнения), в зависимости от широты охвата активов, может быть измерено различными денежными агрегатами, тесно взаимосвязанными друг с другом. При этом, каждый

Следует обратить внимание на то, что денежное предложение отражается в пассивной части сводного баланса страны. Однако, денежное предложение (вся денежная масса, например, по МЗ), состоит из активов. Это обусловлено тем, что в денежной массе учитываются наличные вне банков и депозиты разного уровня ликвидности, которые, Днако, представляют собой активы клиентов банков.

127

последующий денежный агрегат тесно связан с предыдущим, являющимся по отношению к нему его составной частью. Соответственно, каждый денежный агрегат отражает определенный уровень ликвидности денежных активов и широту денежного предложения.