- •Конспект

- •Лекція №1 Тема лекції: Сутність, принципи і класифікація страхування План лекції

- •1. Необхідність страхового захисту від ризикових обставин

- •2. Історія виникнення та розвитку страхування

- •3. Основні терміни та поняття страхування

- •Суб’єкти страхових правовідносин

- •4. Місце страхування в системі економічних категорій та його функції

- •5. Принципи страхування

- •Література

- •Закон України "Про страхування" від 7 березня 1996р. №86/96 (із змінами, внесеними згідно із Законами ... № 2745-ііі від 4 жовтня 2001р. )

- •Питання для самоконтролю

- •Лекція №2 Тема лекції: класифікація страхування План лекції

- •1. Поняття і ознаки класифікації страхування, її наукове та практичне значення

- •2. Класифікація страхування за формами здійснення

- •1. Поняття і ознаки класифікації страхування, її наукове та практичне значення

- •2. Класифікація страхування за формами здійснення

- •Література

- •Питання для самоконтролю

- •Лекція №3 Тема лекції: державне регулювання страхової діяльності План лекції

- •Необхідність, мета та значення державного регулювання страхової діяльності

- •Правове забезпечення страхування

- •Органи нагляду за страховою діяльністю та їх функції

- •Ліцензування страхової діяльності

- •Література

- •Питання для самоконтролю

- •Лекція №4 Тема лекції: «Страхові ризики та їх оцінювання» План лекції

- •Поняття ризику та його основні характеристики

- •Основні критерії страхового ризику:

- •Види ризиків та їх класифікація

- •Причинами катастрофічних ризиків, як правило, є:

- •Тарифна ставка

- •4. Оцінка ризику й визначення доцільності його страхування

- •Література

- •Питання для самоконтролю

- •Лекція №5 тема лекції: « Страховий ринок»

- •Страховий ринок та його структура

- •Роль страхових посередників у розвитку страхового ринку

- •Об’єднання страховиків та їх функції

- •1. Страховий ринок та його структура

- •Організаційна структура страхового ринку

- •Обов’язковим умовами функціонування страхового ринку є наявність:

- •До основних функцій страхового ринку можна віднести:

- •До основних об’єктивних законів відносяться:

- •2. Роль страхових посередників у розвитку страхового ринку

- •Функції посередників

- •3.Об’єднання страховиків та їх функції

- •Основними завданнями мсбу є:

- •Основні завдання Бюро:

- •Література

- •Питання для самоконтролю

- •Лекція №6 Тема лекції: «сТрахові послуги та особливості їх реалізації » План лекції

- •1 Страхова послуга та особливості її продажу

- •Література

- •Питання для самоконтролю

- •Лекція №7 Тема лекції: «порядок укладання та ведення страхової угоди » План лекції

- •1. Договір страхування

- •2. Умови договору страхування

- •3.Процедура підготовки та укладання договору

- •Література

- •Питання для самоконтролю

- •Лекція №8 Тема лекції: «страхування життя» План лекції

- •1. Особисте страхування в Україні

- •2.Страхування життя і його основні види

- •3. Страхування пенсій (ренти)

- •Література

- •Питання для самоконтролю

- •Лекція №9 Тема лекції: « медичне страхування та страхування від нещасних випадків» План лекції

- •1.Медичне страхування

- •Страхування на випадок хвороби

- •Страхування від нещасних випадків

- •Література

- •Питання для самоконтролю

- •Лекція №10 Тема лекції: «сільськогосподарське страхування» План лекції

- •Сільськогосподарське страхування

- •2. Добровільне страхування врожаю та посівів

- •3.Страхування врожаю на підставі індексу врожайності або індексу погоди

- •Література

- •Питання для самоконтролю

- •Лекція №11 Тема лекції: «автотранспортне страхування» План лекції

- •Страхування транспортних засобів

- •Література

- •Питання для самоконтролю

- •Лекція №12 Тема лекції: «страхування майна і відповідальності громадян» План лекції

- •Страхування майна юридичних осіб

- •Страховий збиток при страхуванні транспортних засобів визначається:

- •2. Страхування майна громадян

- •3.Страхування технічних ризиків

- •Література

- •Питання для самоконтролю

- •Лекція №13 Тема лекції: «страхування майна і відповідальності громадян» План лекції

- •Поняття страхування відповідальності та його види

- •2. Страхування цивільної відповідальності власників транспортних засобів

- •3.Страхування професійної відповідальності

- •4. Страхування відповідальності виробника

- •5. Екологічне страхування

- •Література

- •Питання для самоконтролю

- •Лекція №14 Тема лекції: «фінансова діяльність страхової компанії» План лекції

- •Особливості грошового обігу страхової компанії

- •Страховик може мати такі види доходів:

- •Витрати страховика

- •Оподаткування страхової компанії

- •Показники фінансових результатів діяльності страхової організації

- •Фінансова діяльність страховика та засади її організації

- •4. Фінансові ресурси страхових організацій

- •4.Фінансові результати діяльності страхових організацій Доходи страхових компаній складаються з:

- •Банкрутство, реорганізація та ліквідація страхових компаній

- •Перетворення:

- •Література

- •Питання для самоконтролю

- •Література

- •Глосарій

Основні критерії страхового ризику:

Ймовірний характер високого рівня.

Випадковий характер настання за часом та в просторі.

Співвідношення випадковості прояву певного ризику із сукупністю однорідних об’єктів.

Страхова подія не може мати розмірів катастрофічного лиха.

Необхідність об’єктивного виміру й оцінки шкідливих наслідків реалізації ризику.

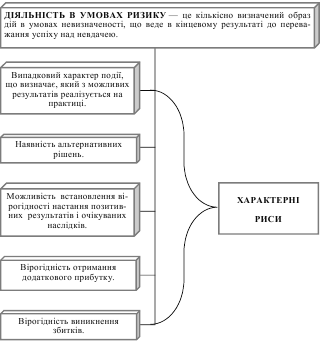

Умовами здійснення будь-якого ризику є ризикові обставини. Усі вони, взяті у єдності та взаємодії, визначають ситуацію ризику, що характеризує природний стан об’єкта страхування й оточення, в якому він знаходиться. Під час укладання договору страхування ситуацію ризику визначають залежно від ряду ознак, які спостерігає та реєструє страховик. До уваги беруться ознаки, що суттєво впливають на стан об’єкта страхування.

Ризикові обставини дозволяють оцінити можливість настання певної події у майбутньому. Проте тільки одна або декілька ризикових обставин призводять до реалізації ризику, що означає настання страхового випадку. Зобразимо це схематично.

Страховий випадок може стосуватися одного або безлічі об’єктів страхування у межах певної страхової сукупності (призводить до кумуляції ризику, тобто спричиняє катастрофічний ризик).

Основні характеристики ризику:

1. Частота настання події щодо місця та часу.

2. Важкість наслідків (величина збитку).

Перший показник розраховують як відношення кількості страхових випадків до кількості договорів страхування або кількості застрахованих об’єктів за певним видом страхування. Об’єкти, що пропонують на страхування, відрізняються різним рівнем небезпеки.

На практиці бувають періоди різкого підвищення страхового ризику, коли значно збільшується кількість несприятливих подій із негативними наслідками, або навпаки – зменшується їх кількість.

Другий показник визначається як матеріальний збиток, заподіяний страхувальнику внаслідок настання страхового випадку. На основі величини збитку (із врахуванням системи страхового забезпечення) розраховують величини страхових виплат.

Види ризиків та їх класифікація

Класифікація ризиків розуміє їх розподіл на конкретні групи по визначених ознаках.

Ефективність організації керування ризиків багато в чому визначається класифікацією ризику.

Рисунок 4.3 Класифікація ризиків

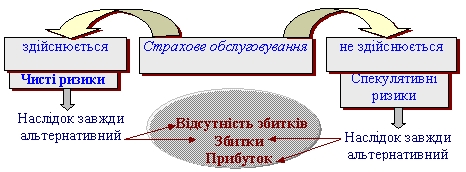

Ризики згідно з договором страхування можна поділити на страхові, які включено до договору страхування, тобто охоплено страхуванням, і нестрахові, які не включено до договору страхування. Вони не беруться на страхування, а отже – не покриваються ним.

В залежності від можливого економічного результату ризики діляться на дві основні групи: чисті і спекулятивні.

Чисті ризики визначають можливість одержання негативного або нульового економічного результату (ризики стихійних явищ, природні, техногенні, економічні та ін.). Чистий ризик означає потенційну можливість зазнати збитку; тобто наслідок завжди є альтернативним: збитки або їхня відсутність.

Рисунок 4.4. Класифікація ризиків за наслідками

Спекулятивні ризики дають можливість одержати всі з трьох економічних результатів: негативний, нульовий або позитивний (наприклад, ризик гри у лотерею, азартні ігри тощо). Спекулятивний означає потенційну можливість як придбати (одержати прибуток), так і втратити (зазнати) збитку.

На страхування беруть тільки чисті ризики.

Зобразимо їх у вигляді схеми:

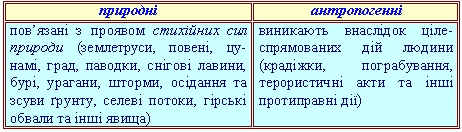

Залежно від джерела небезпеки (походження) ризики класифікують на:

природні (об'єктивні) – зумовлені проявом стихійних сил природи;

антропогенні (суб'єктивні) – виникають як наслідок діяльності людей.

З огляду на ризикогенні об'єкти ризики поділяють на:

майнові –виявляються на майнових об'єктах та майнових інтересах власників певних видів майна;

особисті—притаманні особам людей. Це ризики фізичного, фізіологічного та соціального походження.

За обсягом відповідальності страховика ризики поділяють на:

індивідуальні (характерні для окремих, особливих предметів як антикваріат, твори мистецтва тощо);

універсальні (такі ризики входять до обсягу відповідальності страховика за більшістю договорів страхування).

За кількісними параметрами (величиною збитку) ризики можуть утворювати певний ряд і поділятися на: катастрофічні, великі, середні, малі, незначні, а також, звичайні ризики.

![]()

Великі ризики є менш відчутними економічно, але виявляються з більшою закономірністю, піддаються точнішому передбаченню та розрахунку.

Особливості великих ризиків:

виявляються з більшою закономірністю;

піддаються більш точному передбаченню та розрахунку.

Значні (великі) ризики завдають великих збитків, сума виплат за ними в результаті настання страхового випадку може бути значною. До таких ризиків належать авіаційні, транспортні, майнові, що виникають на великих підприємствах, ризики загальної відповідальності.

Особливості великих ризиків:

![]() виявляються

з більшою закономірністю;

виявляються

з більшою закономірністю;

піддаються більш точному передбаченню та розрахунку.

Катастрофічні ризики – явища природи або людської діяльності, які можуть зумовити численні кумульовані окремі ризики та призвести до значних майнових і особистих збитків в особливо великих розмірах.

Особливістю катастрофічних ризиків є великомасштабність негативних наслідків, неможливість їх передбачення та розрахунку. Причинами катастрофічних ризиків можуть бути як прояви природних катаклізмів (землетруси, циклони, виверження вулканів, повені та інші стихійні лиха), а також різні види людської діяльності (політичної, економічної, винахідницької та ін.).