- •Тема : «Формування ресурсної бази банку»

- •1. Регулятивний капітал та його вплив на формування власного капіталу.

- •2. Методи управління банківським капіталом

- •3 . Аналіз достатності банківського капіталу.

- •4. Склад залучених коштів банку та методи управління ними.

- •5. Формування та управління позиченими коштами банку.

4. Склад залучених коштів банку та методи управління ними.

Залучені кошти є найбільш значною частиною банківських ресурсів .

Б анківські

ресурси = Власний капітал + Залучені

кошти + Позичені кошти

анківські

ресурси = Власний капітал + Залучені

кошти + Позичені кошти

У банківській практиці всі рахунки клієнтів, відкриті у банку загалом називають депозитами, а залучені кошти – депозитними зобов’язаннями.

Мета банківського менеджменту у сфері управління депозитними зобов’язаннями

Залучення достатнього обсягу коштів з найменшою вартістю

Обов’язковому резервуванню підлягають усі залучені банком кошти за винятком коштів, залучених від банків-резидентів, міжнародних фінансових організацій, а також коштів, залучених на умовах субординованого боргу (Положення про порядок визначення та формування обов’язкових резервів для банків України, затверджене Постановою Правління НБУ №172 від 21.04.2004 р.)

В основу формування депозитних ставок покладено визначення базової ринкової ставки, яка показує той мінімальний рівень доходності, що задовільнить інвестора у разі вкладення коштів у конкретний банк.

На рівень базової ставки NR впливають такі основні чинники:

реальні темпи економічного росту в країні (RR);

очікуваний рівень інфляції (AI);

ризик ліквідності (AL);

ризик неповернення коштів протягом періоду вкладання коштів (ARNP);

ризик, пов’язаний з терміном розміщення коштів (ART).

Отже, номінальна безризикова ставка дорівнює:

N R

= RR + AI + AL + ARNP + ART

R

= RR + AI + AL + ARNP + ART

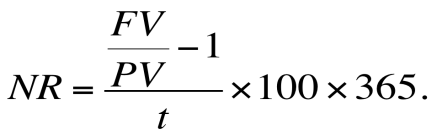

Прості відсотки нараховуються згідно формули:

де

де

FV – майбутня вартість грошей;

PV – теперішня вартість грошей;

NR – номінальна безризикова ставка;

t – тривалість у днях.

Відповідно,

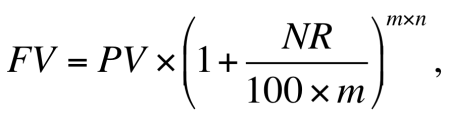

Складні відсотки нараховуються згідно формули:

де

де

FV – майбутня вартість грошей;

PV – теперішня вартість грошей;

NR – номінальна безризикова ставка;

m – кількість періодів нарахування відсотків у році;

n – кількість років.

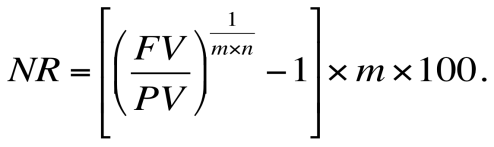

Відповідно:

Використання ефективної (еквівалентної у річному численні) ставки (EAR).

EAR – це річна ставка, що фактично одержується або це дохідність операції у річній ставці відсотків.

5. Формування та управління позиченими коштами банку.

Операції із позичення коштів називають купівлею фондів, а джерела позичення – недепозитними зобов’язаннями банку.

Основні джерела позичення коштів для банківської установи:

позики в центральному банку;

міжбанківський ринок ресурсів;

проведення операцій РЕПО;

випуск банком облігацій;

позики в небанківському секторі;

міжнародний фінансовий ринок*.

*Позики на міжнародному фінансовому ринку можливі лише для банків, офіційний кредитний рейтинг яких не нижче за “Інвестиційний клас”. Він підтверджується у бюлетенях провідних рейтингових агенцій: Moody’s, Standards Poor’s, Fitch, IBCA.

Для ефективного регулювання грошово-кредитним ринком, управління ліквідністю банківської системи, виконання функції кредитора останньої інстанції НБУ застосовує такі механізми рефінансування комерційних банків:

проведення операцій на відкритому ринку;

надання стабілізаційного кредиту;

здійснення біржових і позабіржових операцій з купівлі і продажу державних цінних паперів на відкритому ринку.

Операції на відкритому ринку НБУ проводить, здійснюючи короткострокове та середньострокове рефінансування банків через кількісний або процентний тендер, а також через постійно діючу лінію рефінансування (кредит “овернайт”).

НБУ здійснює рефінансування банків через операції на відкритому ринку тільки під забезпечення державних цінних паперів, векселів суб’єктів господарської діяльності і векселів Державного казначейства України, що враховані банком.

НБУ може кредитувати банки через відповідні механізми рефінансування, якщо вони дотримуються таких вимог:

термін діяльності банку не може бути меншим ніж один рік;

банк має ліцензію НБУ на здійснення відповідних банківських операцій;

банк має власні високоліквідні активи (цінні папери та інші цінності), які можуть бути прийняті в заставу;

банк виконує вимоги щодо дотримання нормативів капіталу;

банк виконує нормативи ліквідності;

банком сформовано резерв для відшкодування можливих втрат за кредитними операціями відповідно до встановлених обсягів;

банком здійснюється своєчасне погашення одержаних від НБУ кредитів;

прострочені та сумнівні кредити в портфелі банку не перевищують 10% від суми кредитного портфеля;

кредити, що надані іншим банкам на міжбанківському ринку, не перевищують 5% кредитного портфеля банку.

НБУ може надавати стабілізаційний кредит банку, який переведений у режим фінансового оздоровлення або який узяв на себе борг банку, що перебуває у режимі фінансового оздоровлення, за наявності його клопотання та висновків відповідного територіального управління НБУ. Стабілізаційний кредит може надаватися банку лише за умови його забезпечення заставою: високоліквідними активами банку-позичальника або гарантією чи порукою іншого фінансово стабільного банку або фінансової установи. Стабілізаційний кредит НБУ має цільове призначення і для кредитних операцій банку не використовується.

На відміну від звичайних акцій облігації не дають їх власникам права на участь у керуванні банком. Якщо акції випускаються без установлення терміну погашення, то для облігацій установлюється певний термін. Тому кошти, отримані банком за допомогою випуску облігацій, не можуть вважатися власним капіталом. Вони свідчать про надання власниками облігацій зазначених коштів у розпорядження емітента у формі довгострокової позики. Власник облігації набуває права на одержання фіксованого прибутку за нею протягом терміну дії позики. З настанням терміну погашення облігації банк повертає власникові номінальну вартість цього цінного папера.

Якщо банк і надалі хоче утримувати у своєму обороті кошти, залучені за допомогою випуску облігацій, він вдається до рефінансування попередніх випусків. Це здійснюється через викуп раніше випущених облігацій за кошти, отримані від випуску нових незабезпечених боргових зобов’язань. Облігації, якщо це передбачено умовами емісії, можуть бути конвертовані в прості акції.

Особливості процесу управління позиченими коштами банку:

Гнучкість: потреба в недепозитних джерелах розраховується як різниця між вхідними та вихідними грошовими потоками банку (з урахуванням як реальних, так і очікуваних значень);

Висока чутливість до змін ринкової відсоткової ставки: позики здебільшого надаються під плаваючу ставку або на короткий термін;

Короткостроковий характер запозичень: від одного дня до 3-6 місяців;

Неможливість застосування цінових методів управління, оскільки ставку за позикою встановлює кредитор;

Ставка запозичення коштів здебільшого розраховується за методом: “базова ставка + маржа”. Маржа залежить від кредитного рейтингу банку-позичальника.