- •1.Понятие,сущность,назначение цб

- •2.Основные виды цб

- •3.Экономическая сущность основных видов цб

- •4.Классификация цб

- •5.Эмиссионная цб

- •6.Процедура эмиссии цб

- •7. Определение акции. Порядок выпуска акций ао

- •8.Свойства акций

- •9.Виды акций. Реквизиты акций

- •10. Права владельцев обыкновенных и привилегированных акций

- •11.Порядок выплаты дивидендов по акциям

- •12.Облигации ао и их виды

- •13. Порядок выпуска облигаций ао и выплата доходов по ним

- •14.Основные отличия акций от облигаций

- •15. Определение векселя и формы векселей

- •16.Виды векселей

- •17. Реквизиты простого и переводного векселя

- •18. Учет, переучет и домициляция векселя

- •19. Аваль и акцепт

- •20. Протест по векселю

- •21. Применение векселя в хозяйственной практике

- •22. Основные виды государственных долговых обязательств

- •23. Государственные краткосрочные бескупонные облигации

- •24. Понятие государственного долга рф и сроки обращения долговых обязательств

- •25. Муниципальные займы

- •26. Депозитный сертификат банка и его реквизиты

- •27. Сберегательный сертификат и его реквизиты

- •28. Понятие производных цб

- •29. Биржевой опцион

- •30. Фьючерсный контракт

- •31. Определение рцб

- •33. Составные части рцб

- •34. Функции рцб

- •35. Регулирование рцб

- •36.Основные законодательные акты, регулирующие рцб.

- •37Саморегулируемые организации .

- •38.Участники рцб и их характеристика.

- •39.Эмитенты на рцб.

- •40.Инвесторы на рцб.

- •41.Виды профессиональной деятельности на рцб и порядок их лицензирования.

- •42. Брокерская деятельность на рцб.

- •43. Дилерская деятельность на рцб.

- •44.Депозитарная и клиринговая деятельность.

- •45. Деятельность по ведению реестра владельцев ценных бумаг. Номинальный держатель ценных бумаг.

- •46. Деятельность по доверительному управлению ценными бумагами.

- •47.Коммерческие банки на рынке ценных бумаг.

- •48.Инвестиционные фонды на рцб.

- •49.Паевые инвестиционные фонды на рцб

- •50.Определение и назначение фондовой биржи.

- •51.Управление фондовой биржей. Листинг и делдистинг.

- •52.Основные типы биржевых стратегий.

- •53.Организаторы внебиржевого рынка ценных бумаг.

- •54.Общая характеристика сделок с ценными бумагами.

- •55.Виды биржевых сделок.

- •56.Сделки «репорт» и «депорт».

- •57.Простой аукцион.

- •58.Двойной аукцион.

- •59.Биржевые котировки и их назначение

- •60.Методы установления биржевых котировок.

- •61.Назначение фондовых индексов.62.Фондовые индексы: понятие, методы расчета.

- •63.Инвестиционный анализ рынка ценных бумаг.

- •64.Понятие портфеля инвестирования.

- •65.Основная задача портфеля инвестирования.

- •66.Виды портфелей ценных бумаг.

- •67.Модели выбора портфеля ценных бумаг.

- •68.Способы управления портфелем ценных бумаг.

- •69.Налогообложение операций с ценными бумагами.

- •70.Учет операций с ценными бумагами.

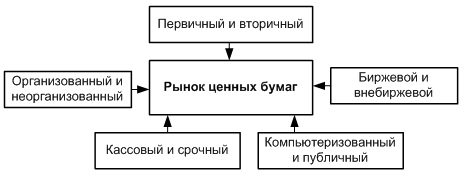

33. Составные части рцб

Рынок ценных бумаг — это сложная структура, имеющая много характеристик и поэтому его нужно рассматривать с разных сторон.

В зависимости от стадии обращения ценной бумаги различают первичный и вторичный рынки.

Первичный — это рынок, обеспечивающий выпуск ценной бумаги в обращение. Это ее первое появление на рынке.

Вторичный — это рынок, на котором обращаются ранее выпущенные ценные бумаги. Это совокупность любых операций с этими бумагами, в результате чего осуществляется постоянный переход права собственности на них.

Структура рынка ценных бумаг

В зависимости от уровня регулируемости рынки ценных бумаг делятся на организованные и неорганизованные. На первых — обращение ценных бумаг происходит по твердо установленным правилам, на втором — участники рынка договариваются практически по всем вопросам.

В зависимости от места торговли различают биржевой и внебиржевой рынок ценных бумаг.

- Биржевой рынок - это торговля ценными бумагами, организованная на фондовых биржах.

- Небиржевой рынок - это торговля ценными бумагами без посредничества фондовых бирж.

Большинство видов ценных бумаг, кроме акций, обращается вне бирж. Если биржевой рынок по своей сути всегда есть организованный рынок, то внебиржевой рынок может быть как организованным, так и неорганизованным («уличным», «стихийным»). В настоящее время в странах с развитой рыночной экономикой имеется только организованный рынок ценных бумаг, который представлен либо фондовыми биржами, либо внебиржевыми системами электронной торговли.

В зависимости от типа торговли рынок ценных бумаг существует в двух основных формах: публичный и компьютеризированный.

Публичный (голосовой) рынок - это традиционная форма торговли ценными бумагами, при которой продавцы и покупатели ценных бумаг (обычно в лице фондовых посредников) непосредственно встречаются в определенном месте, где происходит публичный, гласный торг (как в случае биржевой торговли), или ведутся закрытые торги, переговоры, которые по каким-либо причинам не подлежат широкой огласке.

Компьютеризированный рынок - это разнообразные формы торговли ценными бумагами на основе использования компьютерных сетей и современных средств связи. Для него характерны:

- отсутствие физического места встречи продавцов и покупателей; компьютеризированные торговые места располагаются непосредственно в офисах фирм, торгующих ценными бумагами, или непосредственно у их продавцов и покупателей;

- отсутствие публичного характера процесса ценообразования, автоматизация процесса торговли ценными бумагами;

- непрерывность во времени и пространстве процесса торговли ценными бумагами.

В зависимости от сроков, на которые заключаются сделки с ценными бумагами, рынок ценных бумаг подразделяется на кассовый и срочный.

Кассовый рынок (рынок «спот», рынок «кэш») — это рынок немедленного исполнения заключенных сделок. При этом чисто технически это исполнение может растягиваться на срок до одного-трех дней, если требуется поставка самой ценной бумаги в физическом виде.

Срочный рынок ценных бумаг — это рынок с отсроченным, обычно на несколько недель или месяцев, исполнением сделки.

Наибольших размеров достигает кассовый рынок ценных бумаг. Срочные контракты на ценные бумаги в основном заключаются на рынке производных инструментов.

В зависимости от инструментов, обращаемых на рынке, его делят на:

- денежный — срок обращения инструментов на этом рынке не более одного года (вексель, чек, банковский сертификат, краткосрочные облигации);

- рынок капиталов (инвестиционный рынок) — срок обращения инструментов более одного года (акции, среднесрочные и долгосрочные облигации).