- •1. Предмет науки экономика.

- •2. Хоз. Деят-ть и экономическая сфера жизнедеятельности человека.

- •3. Понятие экономического закона.

- •4. Методы изучения экономической жизни

- •5. Экономическая с/с общества. Типы экономических с/с.

- •6. Модели организации современной рыночной экономики.

- •7. Проблема выбора в экономике.

- •8. Эффективность использования экономических ресурсов.

- •9. Модель кривой производственных возможностей.

- •10. Парето-эффективность как принцип эффективного распределения ресурсов.

- •11. Экономическое и юридическое содержание собственности.

- •12. Современная теория прав собственности и ее содержание.

- •13. Формы и виды собственности еаф.

- •14. Частная собственность как условие возникновения рынка.

- •15. Разгосударствление собственности в России.

- •16. Приватизация: сущность, цели и методы проведения.

- •17. Товарное произ– во как основа фун– ния рыночной экономики.

- •18. Сущность и функции денег. Закон денежного обращения.

- •19. Трудовая теория стоимости и ее содержание.

- •20. Теория предельной полезности и ее содержание.

- •21. Типы денег. Современные денежные средства.

- •22. Условия возникновения и сущность рынка.

- •23. Структура рынка. Типы рынков.

- •24. Спрос и предложение, их характеристика.

- •25. Взаимодействие спроса и предложения. Рыночное равновесие.

- •26. Экономичность спроса и предложения. Коэффициенты эластичности.

- •27. Общая и предельная полезность. Полезность и цена.

- •28. Потребительский выбор и максимизация полезности.

- •29. Моделирование поведения потребителя. Кривые безразличия и бюджетная линия.

- •30. Основы производства. Производственная функция.

- •31. Краткосрочный и долгосрочный период в деят–ти фирмы.

- •32. Природа и сущность издержек производства. Экономические и бухгалтерские издержки.

- •33. Помтоянные переменные и предельные издержки. Общие издержки.

- •34. Среднепостоянные, среднепеременные и средние общие издержки.

- •35. Законы убывающей предельной производительности (доходности).Эффект масштаба.

- •36. Общий, средний и предельный доходы. Экономическая и бухгалтерская прибиль.

- •37. Равновесие фрмы в краткосрочном периоде.

- •38. Равновесие фирмы в долгосрочном периоде.

- •39. Сущность и виды конкуренции. Основные черты совершенной конкуренции.

- •40. Несовершенная конкуренция (монополия, монополистическая конкуренция, олигополия).

- •41. Антимонопольное регулирование и его сущность.

- •42. Труд как фактор производства. Цена труда.

- •43. Рынок капитала и процент. Дисконтирование.

- •44. Рынок земли. Диф–ная и абсолютная рента. Цена земли.

- •45. Предпринимательство как фактор производства. Прибыль предпринимателя.

- •46. Неравенство доходов и его причина. Кривая Лоренца.

- •47. Несовершенства рынка и необходимость государственного вмешательства в экономику

- •48. Предмет и задачи курса макроэкономики.

- •49. Основные макроэкономические принципы.

- •50. Ввп, внп, инп, нд, лд, рд и их исчисления.

- •51. Совокупный спрос и совокупное предложение.

- •52. Макроэкономическое равновесие и его условия.

- •53. Цикличность как форма развития рыночной экономики.

- •54. Фазы экономического цикла. Антициклическое регулирование.

- •55. Безработица, сущность, виды, измерение и издержки. З–н Оукена.

- •56. Инфляция: сущность, причины, измерение и формы.

- •57. Взаимосвязь инфляции и безработицы. Крывая Филипса.

- •58. Предложение и спрос на деньги. Равновесие на денежном рынке.

- •59. Банки: активные и пассивные операции. Банковская прибыль и ее источники.

- •60. Денежно–креитная политика и ее особенности в России.

- •61. Бюджетный Дефицит и государственный долг.

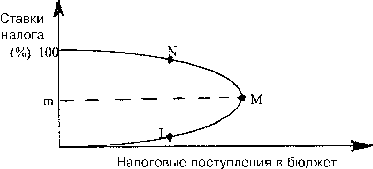

- •62. Фискальная политика и ее виды. Кривая Лаффера.

- •63. Основные макроэкономические школы.

- •64. Современное мировое хоз–во и проблемы глобальной экономики.

- •65. Экономический рост и нго проблемы.

- •66. Мировой рынок и международная торговля.

- •67. Эволюция мировой валютной с/с.

- •68. Место России в мировой экономике.

57. Взаимосвязь инфляции и безработицы. Крывая Филипса.

Б езработица

и инфляция находятся в определенной

количественной зависимости. Профессор

Лондонской экономической школы Албан

Филлипс в конце 50-х годов установил

следующую закономерность: чем ниже

уровень инфляции, тем выше уровень

безработицы. Безработица сказывается

на оплате труда. С повышением уровня

безработицы, снижаются доходы и

покупательная способность населения.

В итоге уровень инфляции снижается.

езработица

и инфляция находятся в определенной

количественной зависимости. Профессор

Лондонской экономической школы Албан

Филлипс в конце 50-х годов установил

следующую закономерность: чем ниже

уровень инфляции, тем выше уровень

безработицы. Безработица сказывается

на оплате труда. С повышением уровня

безработицы, снижаются доходы и

покупательная способность населения.

В итоге уровень инфляции снижается.

Этот процесс наглядно представлен на кривой Филлипса (рис 13). На оси абсцисс показан уровень безработицы (U), а на оси ординат – уровень инфляции (P). Если уровень безработицы ниже естественной нормы безработицы (Un), то мы можем видеть инфляцию спроса, которую характеризует участок СN на кривой Филлипса. Он показывает последствия попыток государства снизить безработицу ниже 6%. Это приводит к росту инфляции выше уровня .

Инфляция оказывает на экономику противоречивое воздействие. Умеренный рост цен способен стимулировать производство, т.к. зарплата, как правило, отстает от роста цен. Производители и потребители стремятся закупать товары, чтобы предвосхитить потери. Но более весомы негативные последствия инфляции.

Возникнув, инфляция воспроизводит себя во все увеличивающихся масштабах. Этому способствует спираль “цены – заработная плата”. Рост цен ведет к росту зарплаты. В свою очередь, рост зарплаты увеличивает издержки производства и может стать причиной дальнейшего роста цен.

Инфляция обесценивает амортизационные фонды и угрожает самому процессу производства. Кредиты обесцениваются. Назначаются такие высокие ставки процента, что выгоднее не развивать производство, а заниматься спекуляцией. Нормальные экономические отношения разрушаются. Деньги теряют свою покупательную способность. Становится неясным, на какие цены и ставки процента ориентироваться. Долгосрочные инвестиции оказываются невыгодными.

О собенно

опасна гиперинфляция, при которой

возрождаются бартерные отношения,

обрекающие на гибель те предприятия и

регионы, которые по характеру производимых

продуктов не могут обменять их на

продукты потребления.

собенно

опасна гиперинфляция, при которой

возрождаются бартерные отношения,

обрекающие на гибель те предприятия и

регионы, которые по характеру производимых

продуктов не могут обменять их на

продукты потребления.

Большую роль в развитии инфляционных процессов играют инфляционные ожидания. Инфляцию питают не только экономические причины, но и психологические. Ожидания роста цен заставляют потребителей закупать товары впрок с целью освободиться от обесценивающихся денег. Крайней формой такого поведения является ажиотажный спрос. Подавление инфляционных ожиданий представляет важное направление борьбы с инфляцией и зависит от последовательности государства в проведении антиинфляционной политики.

58. Предложение и спрос на деньги. Равновесие на денежном рынке.

Д еньги

–

это общепризнанное средство платежа,

которое принимается в обмен на товары

и услуги, а также при уплате долга. Деньги

играют исключительную роль в рыночной

экономике. Рынок невозможен без денег,

денежного обращения. Функционирование

денег в той или иной стране связано с

организованной в ней денежной системой,

которая состоит из ряда элементов.

еньги

–

это общепризнанное средство платежа,

которое принимается в обмен на товары

и услуги, а также при уплате долга. Деньги

играют исключительную роль в рыночной

экономике. Рынок невозможен без денег,

денежного обращения. Функционирование

денег в той или иной стране связано с

организованной в ней денежной системой,

которая состоит из ряда элементов.

Денежная система – это исторически сложившаяся и законодательно установленная государством организация денежного обращения.

Денежное обращение – это движение денег, опосредствующее оборот товаров и услуг. Оно обслуживает реализацию товаров, а также функционирование финансового рынка.

Бумажные деньги – денежные знаки, выпускаемые государственным казначейством для бюджетных нужд и снабженные принудительной покупательной способностью.

Кредитные деньги – знаки стоимости, возникшие на основе замещения имущественных обязательств частных лиц и государства.

Банкнота (банковский билет) – денежный знак, выпускаемый эмиссионными банками. Современные банкноты не имеют собственной ценности и используются как деньги.

Вексель – долговое обязательство заемщика кредитору об уплате долга в определенный срок.

Чек – письменный приказ владельца об уплате определенной суммы денег с текущего счета в банке. Основой чекового обращения служат вклады в банках, именуемые депозитными вкладами.

Депозитные деньги – это система специальных расчетов между банками на основе банковских вкладов путем переноса суммы с одного счета на другой.

Совокупность наличных и безналичных платежных средств, обращающихся в стране в данный момент времени называется денежной массой. Она равна сумме денежных агрегатов М0, М1, М2, М3.

Агрегат М0 – это сумма наличных денег: банкнот и монет.

Агрегат М1 равен сумме М0 и трансакционных депозитов. Трансакционные депозиты – это вклады, средства с которых могут быть переведены другим лицам в качестве платежей по чекам или электронным денежным переводам

Денежный агрегат М2 включает, кроме М1, текущие счета в коммерческих банках (или банковские деньги).

Агрегат М3 наряду с М2 включает депозитные сертификаты и облигации государственного займа. Депозитный сертификат – это финансовый документ, выпускаемый кредитными учреждениями и свидетельствующий о депонировании денежных средств и праве вкладчика на получение определенного процента.

С овокупность

всех денежных агрегатов – это предложение

денег в экономике. Его осуществляет

Центральный банк страны. Модель

предложения денег может быть представлена

вертикальной прямой (МS),

поскольку она не зависит от уровня

процентной ставки (r) и спроса на деньги

овокупность

всех денежных агрегатов – это предложение

денег в экономике. Его осуществляет

Центральный банк страны. Модель

предложения денег может быть представлена

вертикальной прямой (МS),

поскольку она не зависит от уровня

процентной ставки (r) и спроса на деньги

Е сли

предложение денег в стране увеличивается,

например Центральный банк осуществляет

эмиссию, то прямая (MS)

сдвигается вправо в положение (MS1),

и наоборот.

сли

предложение денег в стране увеличивается,

например Центральный банк осуществляет

эмиссию, то прямая (MS)

сдвигается вправо в положение (MS1),

и наоборот.

Спрос на деньги – это величина денежных средств, которую хранят хозяйственные агенты, т.е. спрос на денежные запасы. Различают три вида спроса на деньги: спрос на деньги для совершения сделок, спрос на деньги со стороны активов и общий спрос на деньги.

спросом на наличные деньги для товарных сделок и оплаты услуг. Этот вид спроса называется спросом на деньги для совершения сделок или трансакционным спросом.

потребность в деньгах возникает тогда, когда люди хотят иметь деньги как средство сбережения, т.е. как один из видов активов (актив – это все принадлежащие людям блага). Сюда могут относиться наличные деньги, деньги на бессрочных текущих счетах, деньги на срочных счетах, сертификаты, облигации, акции и др. Здесь речь идет о спросе на деньги со стороны активов или спекулятивном спросе.

Общий спрос на деньги (Dm) есть сумма трансакционного и спекулятивного спроса на деньги (Dm = Dt + Da). Он означает общее количество денег, которое люди хотят иметь для совершения сделок и в качестве активов при каждом возможном уровне процентной ставки.