- •Экономическая сущность понятия инвестиции.

- •Классификация инвесторов по основным признакам.

- •Виды инвестиций.

- •4.Классификация инвестиций по вторичным признакам.

- •1.По источнику финансирования

- •2.По продолжительности инвестирования.

- •3.По участию инвестора в инвестиционном процессе.

- •5.Жизненный цикл инвестиционного проекта.

- •6.Основные классификации инвестиционных проектов.

- •7.Классификация инвестиционных проектов по назначению инвестиций.

- •1.Ип направленные в повышение эффективности производства(на снижение себестоимости и затрат).

- •2.Ип расширения действующего производства

- •3.Инвестиции, связанные с выходом на новые рынки сбыта

- •4.Ип, направленные на диверсификацию производства

- •5.Инновационные ип

- •6.Ип социального назначения

- •7.Ип, осуществляемые в соответствии с требованием законодательства.

- •8.Классификации инвестиционных проектов по величине требуемых инвестиций, по типу отношений к взаимозависимости и по типу денежного потока.

- •1)Крупные ип

- •2)Средние или традиционные ип

- •3)Мелкие ип

- •9.Окружающая среда и организационный механизм реализации инвестиционного проекта.

- •10.Участники инвестиционного проекта.

- •11.Бизнес-план инвестиционного проекта.

- •12.Управление инвестиционными проектами.

- •15.Виды эффективности, критерии и принципы оценки инвестиционного проекта.

- •14.Методы оценки инвестиционного проекта.

- •1. Статические.

- •2. Дисконтированные.

- •15.Статические методы оценки инвестиционного проекта.

- •16.Метод чистого накопленного дохода и норма прибыли.

- •1)Метод чистого накопленного дохода (pv).

- •Достоинства и недостатки чистого накопленного дохода

- •2)Норма прибыли инвестиционного проекта (норма дохода).

- •Достоинства и недостатки нормы дохода

- •17.Статический срок окупаемости инвестиционного проекта.

- •18.Учет фактора времени при оценке эффективности инвестиций.

- •19.Учет инфляции и амортизации при оценке эффективности инвестиций.

- •Расчет в постоянных ценах (без учета инфляции).

- •Расчет в текущих ценах (с учетом инфляции).

- •20.Дисконтированные методы оценки инвестиционных проектов

- •21.Выбор и обоснование ставки дисконтирования.

- •Учет фактора риска при выборе ставки дисконтирования

- •22.Метод чистой настоящей стоимости проекта (npv).

- •Достоинства и недостатки метода чистой настоящей стоимости

- •25.Дисконтированный срок окупаемости проекта.

- •Достоинства и недостатки дисконтированного срока окупаемости

- •26.Внутренняя норма рентабельности инвестиционного проекта (irr)

- •Сущность (смысл) внутренней нормы рентабельности.

- •Последовательность принятия решений на основе метода внутренней нормы рентабельности.

- •27.Схема принятия решений на основе чистой настоящей стоимости проекта.

- •Достоинства и недостатки метода чистой настоящей стоимости

- •28.Индекс доходности и дисконтированный срок окупаемости инвестиционного проекта.

- •Достоинства и недостатки дисконтированного срока окупаемости

- •12.Формирование денежных потоков инвестиционного проекта для расчета показателей эффективности (менеджмент организации и собственники капитала).

- •Денежные потоки для определения эффективности полных инвестиционных затрат

- •13.Формирование денежных потоков инвестиционного проекта для расчета показателей эффективности (менеджмент организации и кредитная организация).

- •Денежные потоки для определения эффективности полных инвестиционных затрат

- •Денежный поток для определения эффективности проекта с точки зрения банка

- •14.Формирование денежных потоков инвестиционного проекта для расчета показателей эффективности (собственники капитала и кредитная организация).

- •Денежный поток для определения эффективности проекта с точки зрения банка

- •29.Источники финансирования инвестиционных проектов.

- •30.Внешние источники финансирования инвестиционных проектов.

- •31.Методы финансирования инвестиционной деятельности.

- •33.Инвестиционный банковский кредит (инвестиционная кредитная линия), как метод финансирования инвестиционной деятельности.

- •34.Целевые облигационные займы, как метод финансирования инвестиционной деятельности.

- •35.Лизинг оборудования, как метод финансирования инвестиционной деятельности.

- •36.Венчурное финансирование.

- •37.Особенности инвестиций в финансовые активы.

- •38.Формы финансовых инвестиций.

- •1.Приобретенные ценные бумаги в зависимости от цели инвестирования, срока нахождения на предприятии и ликвидности делятся на:

- •39.Особенности портфельных инвестиций.

- •39.Инвестиционные риски предприятия.

- •40.Инвестиционная политика предприятия.

- •42.Учет времени и инфляции при оценке инвестиций.

1)Крупные ип

Величина требуемых инвестиций превышает размер собственных средств предприятия. Требуется привлечение долгосрочных внешних источников финансирования( кредит, лизинг, эмиссия акций). Решение о реализации проекта принимают собственники( общее собрание акционеров).

2)Средние или традиционные ип

Для финансирования достаточно собственных средств или привлечения краткосрочного заемного капитала. Решение принимается советом директоров или ген. директором.

3)Мелкие ип

Финансируются за счет собственных средств, не оказывают значительного влияния на финансовые показатели деятельности. Решения принимаются функциональными руководителями высшего уровня(финансовый директор, коммерческий директор) либо менеджерами среднего звена.

Классификация инвестиционных проектов по типу отношений к взаимозависимости: независимые, альтернативные, комплементарные, замещающие

независимые проекты – решение о принятии одного проекта не влияет на решение о принятии другого проекта;

альтернативные проекты – проекты не могут быть реализованы одновременно, или принятие одного проекта означает, что другой проект должен быть отклонен;

комплементарные проекты – принятие нового проекта способствует росту доходов по другим проектам;

замещаемые проекты – принятие нового проекта приводит к снижению доходов по действующим проектам.

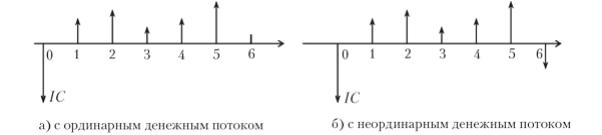

Классификация инвестиционных проектов по типу денежного потока: ординарные и неординарные

инвестиционные проекты с ординарным денежным потоком, т.е. проекты, состоящие из единовременных вложений (оттоков денежных средств) и последующих денежных поступлений (притоков денежных средств);

инвестиционные проекты с неординарным денежным потоком, т.е. оттоки и притоки денежных средств чередуются в какой-либо последовательности.

Рис. 4. Графическое представление типового инвестиционного проекта

9.Окружающая среда и организационный механизм реализации инвестиционного проекта.

Инвестиционный проект возникает, существует и развивается в определенном окружении, называемом внешней средой. Внешняя среда инвестиционного проекта – это совокупность переменных, которые находятся за пределами проекта, но влияют на его реализацию и результаты.

К факторам внешней среды инвестиционного проекта относят:

- технологические (уровень существующих технологий, наличие новых, возможность иностранных разработок, лицензий и т.д.),

- ресурсообеспеченность (наличие, доступ, количество поставщиков),

- экономические (инфляция, налоги, курсы валют, уровни цен на аналогичную продукцию),

- ограничения государственного сектора (законодательство, лицензирование, контроль, экспертиза),

- социальные (уровень безработицы, традиции, вкусы, возраст),

- политические (внешняя, внутренняя, инвестиционная и другая политика),

- экологические (уровень загрязнения, мероприятия по его предотвращению и снижению, предельно допустимые уровни загрязнения, санкции за их несоблюдение),

- конкуренты (количество, сильные и слабые стороны, потенциал, применяемые стратегии конкурентной борьбы и другое).

К экономическому окружению инвестиционного проекта относится:

- цены на оборудование, сырье, материалы, топливно-энергетические ресурсы,

- прогноз общего индекса инфляции и абсолютного или относительного (по отношению к общему индексу инфляции) изменения цен на отдельные продукты и ресурсы по шагам расчетного периода,

- прогноз изменения обменного курса валюты,

- сведения о системе налогообложения (виды и ставки налогов, налогооблагаемая база),

- уровень банковских процентных ставок,

- ставка рефинансирования ЦБ РФ. (рисунок Инвестиционный проект и его окружение)

Организационный

механизм реализации инвестиционного

проекта

Организационный механизм реализации инвестиционного проекта – это форма взаимодействия участников проекта, фиксируемая в проектных материалах в целях обеспечения реализуемости проекта и возможности учета интересов каждого участника инвестиционного процесса.

Организационный механизм реализации инвестиционного проекта включает:

- нормативные документы, на основе которых осуществляется взаимодействие участников,

- обязательства, принимаемые участниками в связи с осуществлением ими совместных действий по реализации проекта, гарантии таких обязательств и санкции за их нарушение,

- условия финансирования инвестиций, в частности основные условия кредитных соглашений (сроки кредита, процентная ставка, периодичность уплаты процентов),

- особые условия оборота продукции и ресурсов между участниками (например, использование бартерного обмена, льготных цен для взаимных расчетов, предоставление товарных кредитов, безвозмездная передача основных средств в постоянное или временное пользование),

- систему управления реализацией проекта, обеспечивающую (при возможных изменениях условий реализации проекта) синхронизацию деятельности отдельных участников, защиту интересов каждого из них и своевременную корректировку их последующих действий в целях успешного завершения проекта,

- меры по взаимной финансовой, организационной и иной поддержке (предоставление временной финансовой помощи, займов, отсрочек платежей), включая меры государственной поддержки,

- основные особенности учетной политики каждого российского предприятия-участника, а также иностранных фирм-участников, получающих на российской территории доходы от участия в проекте.