- •1.1 Что относится к факторам производства:?

- •1.3 Что понимают под системой?

- •1.4 В чем состоит решение основной экономической проблемы?

- •1.5 Каким образом предприятие участвует в решении основной экономической проблемы?

- •2.1 В чем суть понятия экономической безопасности?

- •2.3"Факторы,влияющие на экологическую безопасность личности"

- •2.5 В чем суть проблемы трудовой безопасности личности

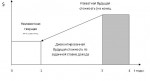

- •4.8 Точка безубыточности , ее координаты

- •4.9 Общая суть показателей рентабельности

- •4.10 Показатели рентабельности

- •5.1 Основные признаки предприятия

- •5.3 Правовые формы предприятия

- •5.22 Реорганизация предприятий

- •7.8Внутренняя норма доходности irr

- •Диаграмма текущей стоимости денежной единицы

- •Текущая стоимость обычного аннуитета

- •Взнос на амортизацию единицы

- •Накопление единицы за период

7.8Внутренняя норма доходности irr

Внутренняя норма доходности - норма прибыли, порожденная инвестицией. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

IRR = r, при котором NPV = f(r) = 0,

Ее значение находят из следующего уравнения:

NPV(IRR) - чистая текущая стоимость, рассчитанная по ставке IRR, CFt - приток денежных средств в период t; It - сумма инвестиций (затраты) в t-ом периоде; n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2, ..., n.

Определяется: как норма прибыли, при которой чистая текущая стоимость инвестиции равна нулю.

Характеризует: наименее точно, эффективность инвестиции, в относительных значениях.

Синонимы: внутренняя норма прибыли, внутренний коэффициент окупаемости, Internal Rate of Return.

Акроним: IRR

Недостатки: не учитывается уровень реинвестиций, не показывает результат инвестиции в абсолютном значении, при знакопеременных потоках может быть рассчитан неправильно.

Критерий приемлемости: IRR > R бар ef (чем больше, тем лучше)

7.9Рентабельность

(буквально — доходность, прибыльность; от нем. rentabel — доходный, выгодный, прибыльный)

важный показатель экономической эффективности производства на предприятиях, в объединениях, отраслях экономики и в народном хозяйстве в целом. Р. комплексно отражает степень использования материальных, трудовых и денежных ресурсов, а также природных богатств. 10.1. Период (срок) окупаемости проекта Период окупаемости определяется как ожидаемое число лет, необходимое для полного возмещения инвестиционных затрат. Период окупаемости рассчитывается следующим образом: Т (ок) = число лет, предшествующих году окупаемости + Невозмещенная стоимость на начало года окупаемости / Приток наличности в течение года окупаемостиРассмотрим методику расчета показателя на условном примере. Инвестиционный проект «Уран» требует вложения 1000, прогнозируемый поток доходов составит: 1 год —200; 2 год — 500, 3 год — 600, 4 год — 800. 5 год — 900. Ставка дисконта — 15%. Простой (статический) метод говорит о том, что проект окупится через 2,5 года. Однако этот срок не учитывает требуемую норму дохода на инвестиции в конкретной сфере. Более объективные результаты дает методика, основанная на временной оценке денежного потока.

7.12Преимущества использования денежных потоков при оценке эффективности финансово-инвестиционной деятельности предприятия:

денежные потоки точно соответствуют теории стоимости денег во времени — базовой концепции финансового менеджмента;

денежные потоки — точно определяемое событие;

использование реальных денежных потоков позволяет избежать проблем, связанных с мемориальным бухгалтерским учетом.

При расчете денежных потоков следует принимать во внимание все те денежные потоки, которые изменяются благодаря данному решению:

затраты, связанные с производством (здание, оборудование и оснащение);

изменения поступлений, доходов и платежей;

налоги;

изменения величины оборотного капитала;

альтернативные затраты на использование редких ресурсов, которые доступны для фирмы (хотя это не обязательно должно непосредственно, напрямую соответствовать расходам наличных денег).

Не следует принимать во внимание те денежные потоки, которые не изменяются в связи с принятием данного инвестиционного решения:

денежные потоки в прошлом (понесенные затраты);

денежные потоки в форме затрат, которые были бы понесены независимо от того, будет ли реализован инвестиционный проект или нет.

7.13Сложный процент. Сложный (кумулятивный) процент означает, что полученный процент, положенный на депозит вместе с первоначальными инвестициями, становится частью основной суммы. В следующий период времени он, наряду с первоначальным депозитом, уже сам приносит процент. Простой процент не предполагает получение дохода с процента.

Учеными разработаны специальные таблицы шести функций денежной единицы, помогающие экспертам-оценщикам вести расчеты с использованием сложных процентов. Таблицы состоят из шести граф (колонок), в которых помещены значения, полученные исходя из шести функций денежной единицы.

Стандартные функции сложного процента для расчета денежных потоков.

1. Будущая стоимость единицы. Эта функция, определяющая величину будущей стоимости сегодняшней денежной единицы через «n» периодов при сложном проценте равном «i»:

Sn=(1+i)n

где Sn – накопленная сумма после периода «n»;

i – величина сложного процента;

n – количество периодов.

2. Настоящая стоимость единицы – величина, обратная будущей стоимости. Данная функция соответствует сегодняшней стоимости одной денежной единицы, полученной через «n» периодов при «i» процентах годовых:

![]()

|

|

|

|