- •1. Понятие банковского менеджмента

- •2. Функции банковского менеджмента

- •3. Сущность, содержание и виды мисменеджмента

- •4. Содержание финансового менеджмента в коммерческом банке

- •5. Классификация банковских рисков

- •6 . Система управления банковскими рисками

- •7. Модель декомпозиционного анализа пнк

- •12. Оценка экономического положения банков по методике цб рф

- •13. Основные элементы управления активами и пассивами банка

- •14. Модель дисбаланса (gap)

- •15. Правила управления дисбалансом (gap)

- •16. Классификация ситуаций по gap

- •17. Модель длительности

- •18. Управление рыночной стоимостью капитала с помощью временного разрыва (dgap)

- •19. Сравнительная характеристика моделей gap и dgap

- •20. Трансфертное ценообразование в банке

- •32. Факторы кредитного риска

- •30. Кредитный риск в деятельности банка.

- •31.Оптимизация параметров доходности и рискованности банковских операций

- •33. Структура риск-менеджмента кредитного портфеля банка

- •34. Диверсификация кредитных вложений банка

- •36. Методы управления кредитным риском

- •34. Методы дифференциации ссудозаемщиков.

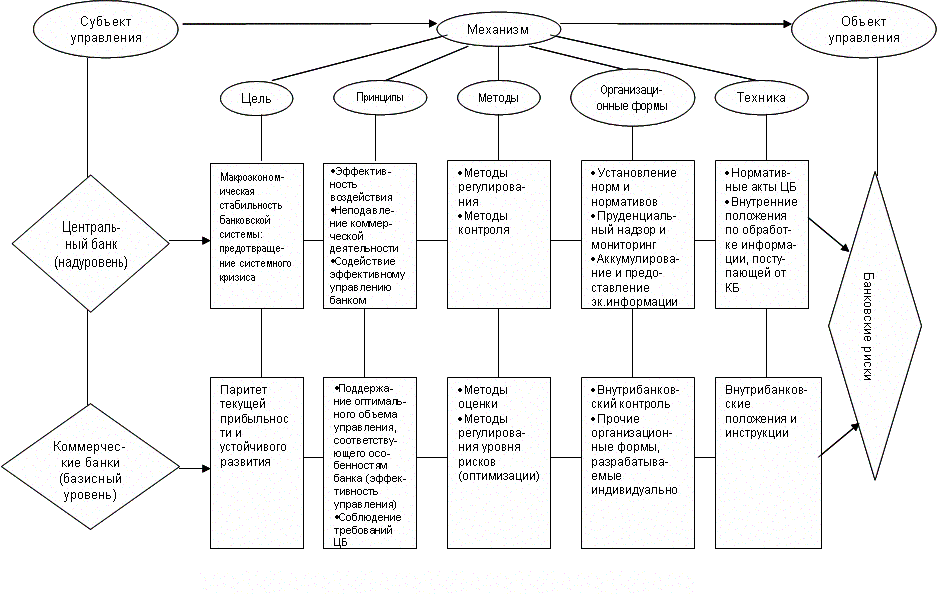

6 . Система управления банковскими рисками

П ространственно-структурная

модель управления банковскими рисками

ространственно-структурная

модель управления банковскими рисками

П ространственно-временная

модель управления банковскими рисками

ространственно-временная

модель управления банковскими рисками

7. Модель декомпозиционного анализа пнк

Целью анализа является выявление причин изменения прибыли банка в зависимости от состояния и динамики основных показателей деятельности банка. В качестве базового показателя выступает соотношение: ПНК=ЧП/СК, где ЧП – чистая прибыль банка; СК – собственные средства (капитал банка).

I стадия анализа: ПНК = ПНА * МК, где ПНА – прибыль на активы (ПНА=ЧП/А), МК – мультипликатор капитала (МК=А/СК). Мультипликатор капитала показывает способность банка привлекать ресурсы, не нарушая устойчивой и доходной работы. Мультипликативный эффект капитала банка заключается в привлечении и эффективном использовании платных денежных ресурсов.

II стадия анализа: ПНА = МП * ИА, где МП – маржа прибыли (рентабельность) (МП=ЧП/СД, где СД – совокупный доход банка); ИА – использование активов (ИА=СД/А). Таким образом, ПНК = МП * ИА * МК. Экономический смысл этой формулы заключается в следующем: Отдача собственного капитала = эффективность контроля над расходами * эффективность управления активами * эффективность управления ресурсами. По структуре изменений (вертикальный анализ) и в динамике (горизонтальный анализ) выясняется, за счет каких факторов произошли изменения. Для этого необходимо построить следующую модель:

ΔПНК = ПНК1 – ПНК0

ΔПНК(МП) = (МП1 – МП0) * ИА0 * МК0

ΔПНК(ИА) = МП1 * (ИА1 – ИА0) * МК0

ΔПНК(МК) = МП1 * ИА1 * (МК1 – МК0)

Для сравнения двух банков используются относительные показатели:

iПНК = ПНК1 / ПНК2

iМП = МП1 / МП2

iИА = ИА1 / ИА2

iМК = МК1 / МК2.

III стадия заключается в детальном анализе показателей МП и ИА.

8. Вертикальный и горизонтальный анализ основных показателей деятельности банка (7)

9. Факторный анализ прибыли на капитал(7)

10. Рейтинговая система анализа CAMELS: структура, основные показатели

Американская рейтинговая система CAMELS, является стандартом при оценке деятельности коммерческого банка использующих метод “информированного наблюдателя”: Достаточность капитала (Capital); Качество активов (Assets); Управление (Management); Доходность (Earnings); Ликвидность (Liquidity); Чувствительность к рыночным рискам (sensitivity).

11. Система CAMELS: методика определения рейтинга банка

По всем шести критериям (Достаточность капитала; Качество активов; Управление; Доходность; Ликвидность, Чувствительность к рыночным рискам) банку выставляются баллы от 1 (высший) до 5 (низший). В результате банки получают рейтинг двух видов: многокритериальный q = (q1, q.2, q3, q4, q5, q6); сводный Q = ƒ(q1, q.2, q3, q4, q5, q6), в котором каждому элементу присваивается определенный вес в зависимости от его значимости. На завершающем этапе дается сводная оценка финансовой устойчивости банка с учетом конкретных оценок всех составляющих системы CAMELS. Применительно к полученному рейтингу в системе CAMELS существуют следующие характеристики классификационных групп банка: сводный рейтинг 1 (высший: от 1 до 1,4): банк полностью здоров, устойчив по отношению к внешним потрясениям; сводный рейтинг 2 (удовлетворительный: от 1,5 до 2,4): банк практически здоров, имеющиеся недостатки в целом несущественны

сводный рейтинг 3 (посредственный: от 2,5 до 3,4): у банка существуют определенные проблемы; необходимы эффективные меры по преодолению недостатков и вмешательство органов надзора; сводный рейтинг 4 (критический: от 3,5 до 4,4): у банка имеются серьезные проблемы, существует большая вероятность разорения; сводный рейтинг 5 (неудовлетворительный: от 4,5 до 5,0): существует большая вероятность разорения в ближайшее время, имеет место убыточная деятельность и неудовлетворительная практика менеджмента.