- •37. Денежные агрегаты

- •40. Финансовый рынок и его структура

- •Участники финансового рынка

- •Инструменты финансового рынка

- •41. Банковская система, ее структура и функции

- •42. Функции цб

- •43.Кредитно-денежная политика: цели, инструменты и виды.

- •Государственное регулирование экономики

- •Методы и цели государственного регулирования экономики

- •46. Доходы, проблемы социальной политики государства в рыночной экономике

35. Сущность и функции денег. Закон денежного обращения.

Сущность денег раскрывается в их функциях. Мы уже видели первую функцию денег – посредничество при обмене товаров. Эту функцию называют “средство обращения” и она является самой важной. Чтобы состоялась сделка, необходимо заплатить некоторую денежную сумму. Здесь деньги выполняют роль средства оплаты товаров и услуг и предъявляются в ответ на названную цену какого-то продукта.

Как средство обращения деньги позволяют заменить натуральный обмен (Т1 — Т2) на обмен с помощью денег (Т1 — Д — Т2).

Вторая функция, которую выполняют деньги, – мера стоимости, т.е. средство измерения ценности реализуемых благ. Деньги в этой функции позволяют измерить, сосчитать, учесть количество различных товаров в одних и тех же денежных единицах счета. Возможность измерения и сопоставления товаров является первейшим условием эквивалентности (равноценности обмена).

Функцию меры стоимости деньги выполняют с помощью масштаба цен – весового количества металла (золота или серебра), принятого в качестве национальной денежной единицы или ее кратных частей. Первоначально масштаб цен совпадал с весовым масштабом, но позднее (из-за порчи монет и введения в оборот иностранных денег) он обособился. Денежные единицы (фунт стерлингов, ливр, гривна и др.) сохраняли прежнее наименование весовых единиц. Однако фактически они постепенно стали содержать значительно меньшее количество драгоценного металла.

Третья функция денег – средство платежа. При продаже товаров в кредит (в долг с отсрочкой платежа) деньги выполняют функцию платежного средства: ими расплачиваются за заранее приобретенный товар, когда наступает срок погашения задолженности. В такой роли денежные средства используются и вне сферы товарного обращения, когда выплачивается заработная плата, выполняются финансовые обязательства по займам, налогам, за аренду земли или помещения.

Четвертая функция денег – средство образования сокровищ или накопления. В этой функции отражена способность денег в любой момент выступать как платежное средство. Противоречие между качественной неограниченностью денег (как средства обмена и платежа) и их количественной ограниченностью стимулирует их накопление. Выходя на некоторое время из сферы обращения, деньги превращаются в средство будущих платежей.

Деньги становятся средством образования запаса ценности в силу следующих причин:

• они выступают абсолютным всеобщим представителем общественного богатства;

• в отличие от других товаров, накопление которых связано с рядом неудобств, деньги в наивысшей степени соответствуют собиранию сокровищ (хорошо хранятся, не портятся);

• накопление запаса ценности в виде денежного богатства находит всеобщее признание.

Известны следующие денежные формы запаса ценности: накопление золотых слитков, монет; накопление их в эстетической форме – предметов роскоши из золота или серебра.

Запас ценности абстрактно представляет собой резервуары, в которые при необходимости уходят избыточные деньги и из которых они потом приходят на рынок при возникновении потребности увеличить находящуюся там денежную массу.

Пятая функция – мировые деньги. Обслуживая хозяйственные взаимоотношения всех стран, деньги выступали в роли всеобщего эквивалента. На мировом рынке денежные средства сбрасывали “национальные мундиры” (монетных, бумажных и кредитных денег отдельных государств) и выступали в натуральной форме в виде слитков золота. В крупных торговых сделках между странами расчеты производились преимущественно путем зачета долговых обязательств через банки, а золото перевозилось из одной страны в другую, если долг не погашался взаимными расчетами.

Исходя из этих функций, деньги часто определяют как универсальный товар, обмениваемый на любые продаваемые товары и услуги и пригодный для расчетов и платежей в настоящем и будущем.

Таким образом, при системе золотого монометаллизма деньги выполняли функции: а) средства обращения; б) меры стоимости; в) средства платежа; г) средства накопления (образования сокровищ); д) мировых денег.

Но в ХХ в. золотой стандарт перестал существовать, и это привело к коренному изменению сущности и функций денег.

На смену золотому монометаллизму пришла искусственная денежная система. Это связано с тем, что деньги утратили свое прежнее экономическое содержание. Бумажные деньги перестали размениваться на золото и другие драгоценные металлы. Они стали номинальным (существующим только по названию, на бумаге) знаком стоимости, кото рый никак не соответствует затратам на его изготовление.

Отмена золотого стандарта привела к тому, что отпали две функции денег, которые не могут осуществляться без золота: средство образования сокровищ и мировые деньги.

В современных условиях в определенной мере выполняются три функции: мера стоимости, средство обращения и средство платежа.

Почему же на бумажные деньги, не обеспеченные золотом или чем-либо вообще, можно приобрести любой товар, даже золотые вещи?

Сейчас в виде денег выступают, по сути дела, долговые обязательства государства, банков и сберегательных учреждений. Эти обязательства могут выполнять функции во многом потому, что государство подтверждает законность денег как платежного средства, придает бумажным деньгам принудительный курс, который имеет силу только в пределах данной страны. Реальная стоимость, которую представляют бумажные деньги, не зависит от государственной власти и определяется объективным законом денежного обращения.

Для того чтобы бумажные деньги выполняли функцию средства обращения, они должны, как мы уже говорили, обладать приемлемостью, т.е. признаваться каждым покупателем и продавцом. Этот признак денег подчеркнут в ст. 29 и 30 Федерального закона “О Центральном банке Российской Федерации (Банке России)”: “Банкноты (банковские билеты) и монеты Банка России являются единственным законным средством платежа на территории Российской Федерации” и далее: “Банкноты и монеты банка России обязательны к приему по нарицательной стоимости при всех видах платежей, для зачисления на счета, во вклады и для перевода на всей территории РФ”.

Устойчивость современных денег определяется сегодня не золотым запасом, а количеством бумажных денег, необходимых для обращения.

36.Большинство западных экономистов для определения количества денег, необходимых для обращения, пользуются формулой, предложенной американским экономистом Фишером (известна как “уравнение обмена”):

![]() где М –

денежная масса;

где М –

денежная масса;

V – скорость обращения денег;

P – уровень товарных цен;

Q – количество товаров, представленных на рынке.

В соответствии с данной формулой объем денежной массы можно определить по формуле

![]() Закон

денежного обращения гласит:

количество денег в обращении прямо

пропорционально сумме цен товарной

массы и обратно пропорционально скорости

обращения денег.

Закон

денежного обращения гласит:

количество денег в обращении прямо

пропорционально сумме цен товарной

массы и обратно пропорционально скорости

обращения денег.

Из этой формулы видно, что чем больше созданный в стране национальный продукт, тем больше денег должно находиться в обращении. С увеличением физического объема количества произведенных товаров приходится наращивать и денежную массу.

Если в стране нарушается закон денежного обращения и появляется избыточное количество денег, то происходит обесценивание денег, которое сопровождается ростом товарных цен без всякого улучшения качества продукции. В этом проявляется феномен инфляции.

37. Денежные агрегаты

Ликви́дность - термин, обозначающий близость актива к наличным деньгам. Способность актива с минимальными затратами и предельно быстро превратиться в наличные деньги.

Ликвидные активы – это все легко реализуемые средства. На практике к ним можно отнести денежные средства в кассе, на расчетном, валютном и специальном счетах в банке. К ним относят и денежные документы, переводы в пути, краткосрочные финансовые вложения. Активы, обладающие максимальной ликвидностью – это сами наличные деньги и краткосрочные ценные бумаги правительства.

Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Для товара ликвидность будет соответствовать скорости его реализации по номинальной цене.

Оценка ликвидности производится с помощью коэффициента абсолютной ликвидности (ликвидные активы поделить на краткосрочные обязательства) и коэффициента покрытия (текущие активы поделить на краткосрочные обязательства).

ДЕНЕЖНЫЙ АГРЕГАТ - показатель количества денег или финансовых активов, классифицируемых как денежная масса (их ликвидность близка к единичной).

В экономической теории выделяются следующие агрегаты денежной массы:

M0 - наличные деньги;

М1 - финансовые активы, которые могут быть немедленно задействованы для осуществления расчетов (наличные деньги и вклады до востребования);

М2 - образуется путем сложения агрегата М и наиболее распространенных видов срочных вкладов;

М3 - образуется путем учета агрегата М и некоторых видов крупных срочных вкладов и срочных соглашений об обратном выпуске (депозитные сертификаты, облигации госзаймов);

L — наиболее широкий из всех денежных агрегатов, обобщающий все денежные средства и финансовые активы.

Денежные агрегаты представляют собой иерархическую систему: каждый последующий агрегат включает в свой состав предыдущий. Между собой денежные агрегаты отличаются не только по составу денежной массы, но и по уровню ликвидности. Самой высокой ликвидностью обладает денежный агрегат М0 (наличные деньги), ликвидность M1 ниже, чем М0, но выше, чем М2, поскольку вклады до востребования должны быть возвращены вкладчику по его заявлению, а срочные вклады могут использоваться банком по своему усмотрению в течение всего срока вклада и возвращаются вкладчику только по истечении этого срока.

38. Денежный рынок

Денежный рынок - это структурный элемент финансового рынка на котором предметом купли и продажи служат сами деньги. Причем это не обязательно наличные деньги, денежная масса на данном рынке представляет собой совокупность всех денежных средств, как наличных, так и безналичных, обспечивающих обращение товаров и услуг в экономической системе государства. Можно выделить следующие элементы денежного рынка: 1. Рынок краткосрочных ценных бумаг 2. Рынок межбанковских кредитов 3. Рынок евровалют Основные участники (субъекты) денежного рынка. Участниками денежного рынка являются с одной стороны лица, предоставляющие деньги на срок до одного года (кредиторы), а с другой стороны - лица заимствующие деньги на определённых условиях (заёмщики). Коммерческие банки. Центральные банки. Министерство Финансов. Дилеры и Брокеры. Компании. Физические лица Международные финансовые организации Другие финансово-кредитные учреждения Структура денежного рынка. В системе денежной массы можно выделить активную часть (денежные средства, реально обслуживающие хозяйственный оборот) и пассивная часть (денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами). Помимо упомянутых частей денежного рынка существуют так называемые "квазиденьги", которые представляют собой денежные средства на срочных счетах, сберегательных вкладах, в депозитах, сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства, Как правило на денежном рынке деньги предоставляются в краткосрочный заем на срок до одного года. Спрос и предложение на деньги на денежном рынке определяется ставкой ссудного процента, которая является ценой заемных денег. Спрос на деньги определяется величиной денежных средств, которые хранят хозяйственные агенты, то есть это спрос на денежные запасы в реальном выражении. Спрос на деньги возникает в следующих случаях: а) для заключения сделок купли-продажи (определяется общим денежным доходом экономики государства); б) как средство приобретения прочих финансовых активов - облигаций, акций и пр. (определяется стремлением получить доход в форме дивидендов и процентов). Следовательно, спрос на деньги находится в прямой зависимости от уровня дохода и в обратной зависимости от величины процентной ставки.

Под предложением денег обычно понимают денежную массу в обращении, т.е. совокупность платежных средств, обращающихся в стране в данный момент.

39. Равновесие на денежном рынке

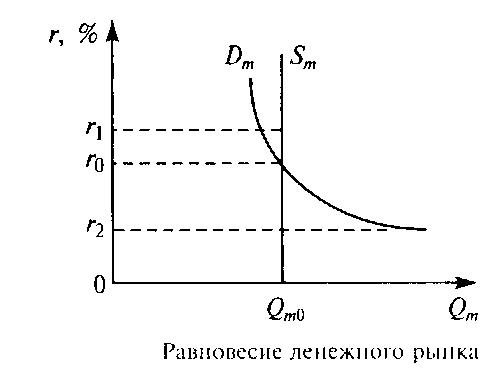

Оптимальным состоянием для денежного рынка является равновесие между спросом на деньги и их предложением. Равновесие на денежном рынке устанавливается при равенстве спроса на деньги и их предложения, когда количество предлагаемых денежных средств равно количеству денег, которое хотят иметь домохозяйства и фирмы. Графически равновесие на денежном рынке достигается при пересечении кривых спроса на деньги Dm и их предложения Sm. Предположим, что правительство и центральный банк страны проводят политику неизменной денежной массы. График предложения денег Sm будет иметь вид вертикальной прямой.

Точка пересечения графиков спроса на деньги и денежного предложения определяет цену равновесия и равновесный объем.

Равновесие на денежном рынке складывается при процентной ставке r0 и массе денег Qm0.

Равновесная ставка процента — цена, уплачиваемая за использование заемных денег. При данном предложении денег, увеличение спроса на них повышает ставку ссудного процента. И наоборот, при неизменном спросе на деньги увеличение денежного предложения снижает ставку ссудного процента, а сокращение денежного предложения ее повышает.

Предположим, что процентная ставка повысилась до r1. Поскольку предложение денег неизменно по отношению к процентной ставке, то оно не изменится. Спрос же на деньги упадет. В этих условиях люди будут стремиться освободиться от лишних денег. Так как альтернативой деньгам служат ценные бумаги, то спрос на них возрастет и превысит предложение, что вызовет повышение цен на ценные бумаги и снижение процентной ставки. Падение процентной ставки повлечет за собой увеличение спроса на деньги. До тех пор пока процентная ставка выше r0, эти процессы будут понижать ее уровень и в конечном итоге уравняют величины спроса и предложения денег (Dm = Sm).

Предположим, что процентная ставка упала до r2. Предложение денег останется неизменным. Спрос на них увеличится. В этих условиях люди будут освобождаться от ценных бумаг. Так как альтернативой им служат деньги, то спрос на них возрастет и превысит предложение денег. Это вызовет падение цен на ценные бумаги и рост процентной ставки. Рост процентной ставки повлечет за собой падение спроса на деньги. До тех пор пока процентная ставка ниже r0, эти процессы будут повышать ее уровень и в конечном итоге уравняют величины спроса и предложения денег (Dm = Sm).