- •Часть III. Управление финансами и иниш.Шниими и международных фирме»

- •Часть I

- •Совокупный доход субъекта вэд — резидента страны в

- •10.4. Оптимизация структуры

- •Часть III. Управланио финансами и инвоигициями и международных фирмиа

- •Часть III. Управление финансами и иншн.Шниими и международных фирмнх

- •Глава 10. Международное налоговое планирование

10.4. Оптимизация структуры

ТРАНСНАЦИОНАЛЬНОЙ ГРУППЫ:

НАЛОГОВЫЕ АСПЕКТЫ

ПОСТРОЕНИЕ ПИРАМИДАЛЬНОЙ СТРУКТУРЫ

ТРАНСНАЦИОНАЛЬНОЙ ГРУППЫ С УЧЕТОМ

НАЛОГОВЫХ ПОСЛЕДСТВИЙ

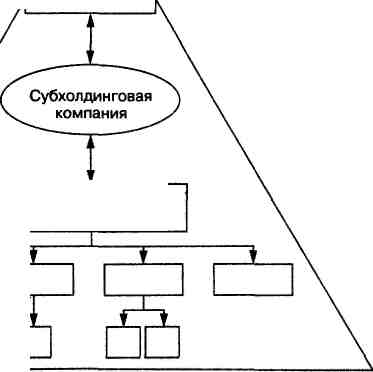

Получив представление о формах организации ВЭД юридических лиц с точки прения соответствующих налоговых последствий, можно приступать к созданию структуры транснациональной группы компаний. Построение подобной внутрифирменной структуры должно подчиняться цели и задачам корпоративного М11 П. Характер связей между материнскими и дочерними компаниями в рамках гранснациональной группы позволяет говорить о создании структуры, напоминающей своей формой пирамиду.

504

Часть III. Управланио финансами и инвоигициями и международных фирмиа

I ii.iii.i I0 Международное пиши овое планирование SOS

При построении внутрифирменной структуры ТНК важно не просто создн! сеть зарубежных, ассоциированных в группу компаний, а объединить их н tvttfl ную систему для решения стратегических задач финансирования и палогонийГ планирования. По такой внутрифирменной многоуровневой цепочке матери! ских и дочерних компаний, их соответствующих филиалов и осуществляют^ финансовые трансакции, минимизирующие общее налоговое бремя трансниЩ нальной группы.

Решающая роль в механизме взаимоотношений ассоциированных komhuHJ транснациональной группы отводится проводящим компаниям, основной задИ которых является координация финансовой деятельности и перераспредс/ денежных потоков внутри ТНК. Если представить внутрифирменную структ ТНК в виде своеобразной пирамиды, на вершине которой находится головная I теринская компания — главный «мозговой» стратегический центр ТНК, а фуй| ментом являются специализированные дочерние компании различных сфер; тельности и их филиалы, то опосредующим звеном пирамиды, связкой мез| головной компанией и многочисленными дочерними предприятиями как рал I дут являться посреднические компании-проводники (рис. 10.3).

![]()

Проводящие компании контролируют финансовые трансакции группы, Ч них осуществляются инвестиции по всей внутрифирменной цепочке, они акКД лируют на своих счетах доходы ТНК и занимаются их перераспределением. К i ре деятельности проводящих компаний относится также оперативное управлеи дочерними компаниями нижестоящего уровня. Компании-посредники могут fit

1-й ярус:

Головная

материнская

компания

2-й ярус:

Оперативное управление, перераспределение доходов (финансовые трансакции)

Дочерние компании и их филиалы

3-й ярус:

Образование

доходов,

реинвестирование

Ш таб-квартира

группы: стратегия развития, управленческий

центр, консолидированный

баланс

таб-квартира

группы: стратегия развития, управленческий

центр, консолидированный

баланс

LJLa

Рис. 10.3. Пирамидальная структура транснациональной группы

губхолдинговыми, финансовыми либо сервисными, а также могут сочетать в себе данные виды специализации.

Как правило, предприятия объединяются в транснациональную группу на основе системы участия компаний более высокого яруса в активах компаний нижестоящего звена. Подобная система участия в своей классической форме строи гея на основе прямых зарубежных инвестиций. Это означает, что материнская компания должна обладать полным контролем над деятельностью компаний нижнего яруса, что предполагает существенные инвестиции головной структуры в ак-i ивы дочерних предприятий.

Впрочем, вполне возможно и использование портфельных инвестиций, когда материнская компания контролирует свои дочерние предприятия не полностью, а л и шь частично. На данную форму участия в активах ассоциированных структур материнская компания даже может сознательно пойти в целях обеспечения условий для дальнейших манипуляций с финансовыми сделками внутри группы. 11 реимущества подобной схемы в том, что не полностью зависимая дочерняя компания может формально признаваться по отношению к своей материнской компании третьей стороной, не связанной системой участий в транснациональной группе. Это можно с успехом использовать во внутрифирменном (трансфертном) ценообразовании и кредитовании, а также при применении соответствующих положений международных налоговых соглашений.

/ ОФФШОРНЫЕ КОМПАНИИ И ИХ РОЛЬ

в конщшдаровАТйгой транснациональной группе

/^(•ятeльнo^тьJrfГJШШщщиxjcoмпaний, как правило, является классической формой оффшорной активности (т. е. коммерческих операций, осуществляемых вне страны базирования фирмы). Оффшорные компании, опосредующие финансовые трансакции между материнскими и дочерними предприятиями, обычно создаются в странах с низкими налогами и налоговыми льготами для компаний подобного тина (юрисдикциях — налоговых гаванях). Они пользуются преимуществами различного налогового режима для резидентов и нерезидентов данной юрисдикции (либо компаний, активы которых принадлежат нерезидентам).

Основной смысл созданга^_фщорнойкомпании для ее учредителей заключается в минимизации налогов, взимаемых по принципу резидентства, поскольку большинство оффшорных юриедй1ЩРпг1треДл1|^х5шн1ШалъныБ ставки налогов на прибыль для компаний оффшорного статуса. Следует отметить, что только (|ффшорны£_шерации дают право на льготное налогообложение. Как только компания начинает вести деятельность на территории той страны, где она зарегистрирована, к доходам, полученным от такой деятельности, применяются ставки налогов, аналогичные налогам на доходы компаний-резидентов неоффшорного профиля. Данные ставки могут значительно превышать льготный режим налогообложения оффшорных компаний.

Оффшорные компании могут иметь два статуса:

нерезидентной оффшорной компании;

освобожденной от налогов резидентной компании.

506 Чисть III. Управление финансами и иштсшцинми н международных фирм**

Пиша 10. Международно!! налоговое планирование 507

(Нерезидентные оффшорные.'компании регистрируются в данной юрисдикци но не ведут внутри нее никаких операций, а также управляются из-за рубежа ни странными директорами.практически данный статус позволяет иметь комиини существующую только~н4 бумаге, но с ее помощью можно проводить на сое шенно легальных основаниях финансовые операции в рамках внутрифирмен:

структуры 1 ш\. \

Нерезидентная

Статус

освобожденной

от налогов резидентной компании

предоставляется

о шорной

компании в том случае, если она принадлежит

нерезидентам;

щ> упри" ется

местными директорами^меехнатерв-иторйи

данной юрисдикции свой и

ведет оффшорные операции. Освобождения

от подохойныхтгалогов предов ляются

резидентной компании только на ее

оффшорные операции. Такая ка ния,

как правило, также уплачивает^жегодные

налоги по фиксированной г,Т' или

подоходные налоги по пониженной ставке.

При этом она-имеет право ив ведение

части своих операций в стране инкорпорации,

например, может инив ровать

доходы, полученные ею в других странах.

В случае образования дох из

источников в стране регистрации по

отношению к такой компании неиэб#

применяются

нельготные ставки подоходного налога.

БАЗОВЫЕ КОМПА

Оффшорные компании, входящие в структуру транснациональной групп опосредующие операции между различными ярусами ТНК, называются б выми компаниями (base company, БК). Термин foreign base company явля общеупотребительным с 1962 г., когда он был зафиксирован в американе налоговом законодательстве. Базовые компании в составе ТНК испольэуС как проводящие, их функции во многом подчинены задачам корпоратинМ МНП. Основной принцип их деятельности — проведение всех операций страны своего местонахождения.

Существует следующая классификация базовых компаний, которые м быть созданы для реализации задач корпоративного международного налог го планирования в структуре транснациональной группы. Так, базовые ко: нии делятся на:

БК некомбинированного типа (uncombined), проводящие все свои опер» только в третьих странах;

БК комбинированного типа (combined), проводящие операции не TOlt в третьих странах, но и в стране своего местонахождения.

По отношению к стране резидентства своей контролирующей материнской ф мы базовые компании могут подразделяться на:

типичные БК (normal), ведущие операции между дочерними компаниями, не связанными со страной резидентства их контролирующего акционера -головной материнской компании;

нетипичные БК (abnormal), которые могут проводить операции между ком -паниями — резидентами страны, в которой находится контролирующий их деятельность акционер — материнская компания. При этом связь между данной материнской компанией и дочерней компанией — резидентом той же-самой страны осуществляется не напрямую, а опосредуется БК.

Корпоративное МНП основано на рациональном использовании в транснацио-| Иильной структуре группы БК различного типа. Данные БК предназначены для I Посредничества в проводке финансовых средств ТНК между различными юрис-д нациями. На основании использования различных механизмов международного I налогового планирования БК содействуют минимизации совокупного налогового бремени транснациональной группы. Поэтому любая транснациональная компания либо транснациональный банк обязательно имеют в составе группы ассоции-ронанных компаний и филиалов соответствующие оффшорные структуры, нахо-[ Днщиеся в юрисдикциях с низким уровнем налогообложения, благоприятных для деятельности базовых компаний — так называемых оффшорных юрисдикциях.

ОФФШОРНЫЕ ЮРИСДИКЦИИ — НАЛОГОВЫЕ ГАВАНИ

< >ффшорная юрисдикция — страна, допускающая регистрацию на своей территории оффшорных компаний при уследТШГчтотгх деятельность никак не будет связана со ! страной местонахождения, т. е. Bcejoxoflbi^oifflaiu^^TieT получать вне юрисдикции i >ффшор, и инвестидоватьс&эхи^оходьц^^

юрисдикции _ это, как правило, странны с низ^симуфОйнёЕвзлотеобложения (иначе налоговые^ав^нй), благоприятные для регистрации оффшорных компаний.

1(алоговые гавани являются достаточно старым, проверенным столетиями и в Виде случаев жизненно необходимым элементом системы мирохозяйственных свя-:н'и. Они предлагаюхдьхотный режим налогообложения для иностранных инвесто-рон (как физическихгтак и юридитеских1п¥цХ вкл^ю^1ОТгяйтшзкиЙ7рТШеНь нало-и и Сложения для нерезидентов, резидентов-иностранцев либо компаний с участием иностранного капитала. Налоговые гавани гарантируют не только льготный режим налогообложения на своей территории, но и служат местом убежища капиталов и их персонифицированных носителей от нрееледований и конфискаций по политическим, религиозным, национальным и прочим причинам.

Среди факторов инвестиционной привлекательности налоговых гаваней на перцы ii план в настоящее время выходит пониженный уровень налогообложения доходна субъектов внешнеэкономических операций и низкий уровень требований к финансовой отчетности и прозрачности коммерческой деятельности. Именно поэтому статус налоговых гаваней в ряде случаев воспринимается в негативном смысле, поскольку явно покровительствует разным злоупотреблениям физических и юридических лиц - субъектов внешнеэкономических операций (включая уклонение от уплаты налогов), Тем не менее налоговые гавани продолжают с успехом использоваться н М ИII, способствуя существенной минимизации налотв субъектов ВЭД.

508 Часть III. Управление финансами и иннмсжциими в международных фирм*»

hiiiiui 10. Международной ншюговое планирование 509

10.5. НАЛОГОВОЕ ПЛАНИРОВАНИЕ ОТДЕЛЬНЫ ВИДОВ ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТ

КЛАССИФИКАЦИЯ ФОРМ ДЕЯТЕЛЬНО ТРАНСНАЦИОНАЛЬНЫХ БИЗНЕС-ГРУПП И ВИД СПЕЦИАЛИЗИРОВАННЫХ БАЗОВЫХ КОМПАН

Решающее значение в корпоративном МНГГ имеет умение правильно испол вать потенциал базовых компаний. Важно точно определить тот круг внешне»;, номических операций, для которых целесообразно создавать базовые ком паи' рационализирующие внутрифирменную структуру транснациональной бия: группы и сокращающие ее налоговое бремя. Необходимо также правильно брать юрисдикции, в которых будут размещены создаваемые БК.

Известно, что основными формами международных экономических отноше (МЭО), в осуществление которых включены транснациональные бизнес-груп* являются:

экспортно-импортные операции с товарами;

международная финансовая и инвестиционная деятельность;

международный трансферт интеллектуальной собственности;

международная торговля услугами;

международные транспортные перевозки.

При осуществлении каждой из данных форм МЭО структура транснациоиал группы строится таким образом, чтобы в нее входила соответствующая специал; рованная БК — торгово-закупочная, финансового профиля (холдинговая, инв" ционная, оффшорный банк), лицензионная, сервисная (в том числе оффшо транспортная компания). С помощью такой БК достигается значительная эконо* налогового бремени для всей транснациональной группы. Кроме того, важно тить внимание на налоговые последствия международной производственной дея~ ности, приносящей многим ТНК доходы, которые далее перераспределяются м различными юрисдикциями с помощью БК.

Мы рассмотрим как специфику производственной деятельности ТНК, основные виды специализированных БК ассвциированной транснациоиал!^ структуры, а также основные механизмы корпоративного МНП (включая тр фертное ценообразование и внутрифирменное кредитование), на основе рых соответствующая базовая компания позволяет снижать налоговое бремя бизнес-группе.

ПРОИЗВОДСТВЕННАЯ ДЕЯТЕЛЬНО ЗАРУБЕЖНЫЕ ПРОИЗВОДСТВЕННЫЕ КОМПАН

С точки зрения налогообложения производственную деятельность выгодно ти в тех юрисдикциях, где существуют следующие благоприятные условия:

♦ минимальны либо отсутствуют налоги на прибыль компаний производсг ного профиля;

низки либо отсутствуют экспортные/импортные пошлины;

минимальны ограничения на загрязнение окружающей среды (включая экологические налоги и сборы);

существуют специальные налоговые льготы для промышленных предприятий.

11|ш этом, даже если удастся найти такую идеальную страну, в которой соблюдались бы все перечисленные выше условия, существенное значение будут иметь такие наличие квалифицированной рабочей силы, развитая рыночная инфраструктура [Транспорт, связь, финансовая система) и, самое главное, высокий уровень политической стабильности. Иными словами, речь идет обо всех тех факторах, которые наряду с налоговой средой формируют общий инвестиционный климат в данном государстве.

I (собходимость максимально осторожного и взвешенного подхода к определение юрисдикции базирования производственной компании транснациональной Группы объясняется тем, что в данном случае речь идет о сопряженных с наибольшими рисками прямых зарубежных инвестициях. Если базовую торгово-закупочную (финансовую, лицензионную и т. п.) компанию благодаря мобильности ее фондов можно переместить в другую юрисдикцию в считанные часы, то производственная компания является реально функционирующим предприятием, ее фонды иключают немобильные производственные факторы (земельные участки, здании, сооружения, оборудование).

Кроме того, производственная компания по определению не может занимать-»'и оффшорными операциями по отношению к стране своего местонахождения. | л к »бом случае, с началом производственной деятельности на территории данного Государства образуется постоянное представительство (если действует филиал го-Донпой зарубежной фирмы) либо создается обособленное структурное подразделение — дочерняя компания — резидент этой юрисдикции. Это приводит к обязательному налогооблагаемому присутствию в базовой стране. Поэтому компании Производственного профиля должны сполна уплачивать все причитающиеся для резидентных корпораций налоги либо налоги на доходы своих зарубежных постоянных представительств, возникающих из источников в странах базирования филиалов.

При создании зарубежной производственной базы транснациональную группу Интересует в первую очередь возможность снижения издержек и максимизация совокупной прибыли. Этого можно достичь при помощи корпоративного МНП, если выбрать для производства юрисдикцию, уровень налогообложения в которой при всех прочих равных условиях будет ниже, чем в стране местонахождения головной Материнской компании. Тем самым реализуется один из механизмов корпоративно-lo M МП, предполагающий создание первичной прибыли группы в юрисдикциях с низким уровнем налогов. Налоговые платежи представляют собой существенную Чти, затрат ТНК, поэтому производственные издержки группы целесообразно попилить за счет снижения налогообложения компаний — производителей ассоции-роианной транснациональной бизнес-структуры.

Продукция, произведенная на зарубежных производственных мощностях ТМ К, долее может быть ргшжжжана при посредничестве торгово-закупочных базовых

510 Часть III. Управление финансами и инвистицинми в международных фирман

I пина 10. Международно" налоговое планирование

компаний, использующих трансфертное ценообразование, а полученная прибыл! будет распределяется при участии финансовых БК.

i ЭКСПОРТНО-ИМПОРТНЫЕ ОПЕРАЦИИ С ТОВАРАМ ТОРГОВО-ЗАКУПОЧНЫЕ БАЗОВЫЕ КОМПАНИ

В случаях, если ТНК осуществляет торгово-закупочную деятельность в различи юрисдикциях в крупных масштабах, вполне рациональным выглядит решение Ц трализовать такие экспортно-импортные операции, создав базовую торговую К панию. С точки зрения налогообложения преимущества централизации внешнвт говых операций ТНК в том, что через такую БК можно будет перераспредед торговую прибыль группы, перенося ее из юрисдикции с высокими налогами в С ны, где уровень налогового бремени существенно ниже. В действие здесь Bcryrf механизм перераспределения прибыли (profit diversion). Принципиально важК моментом является требование к юрисдикции торгово-закупочной Б К, которая д жна предоставлять льготы именно для посреднических (оффшорных) экспорт импортных операций.

Экспортно-импортные БК могут специализироваться на двух видах деятельное

сбыт продукции производственного комплекса ТНК дочерним регионе ным сбытовым подразделениям либо дочерним компаниям — конечным требителям готовых изделий, полуфабрикатов и комплектующих;

закупка продукции (сырья, комплектующих, полуфабрикатов, готовых делий) у независимых производителей (поставщиков) для ее дальнейш" перераспределения между ассоциированными компаниями группы.

Сбытовая базовая компа

Сбытовая БК получает от внутрифирменных компаний-производителей гото: продукты для их продажи через собственную торговую сеть потребителям, п живающим в различных странах, либо для распределения полуфабрикатов И плектующих изделий среди дочерних компаний-производителей. Роль БК в ном случае — оптимизация внутрифирменных каналов сбыта ТНК. Сбытовая'1 перераспределяет товары в пользу дочерних компаний нижнего звена и соби~ торговую выручку от локальных компаний — потребителей продукции, поск ку внутрифирменное движение товаров в группе осуществляется на комм» ской основе.

Далее выручка от продаж накапливается на банковских счетах сбытовой БК1 юрисдикции и может быть либо перечислена обратно в пользу компаний-прои' дителей, либо реинвестирована в интересах транснациональной группы. Доя сбытовой БК являются по своей сути оффшорными, так как все компании — уЧ ники подобной цепочки движения товара находятся в различных юрисдикц Благодаря оффшорным операциям сбытовая БК платит минимальные нал©' своей юрисдикции, аккумулируя прибыли транснациональной группы без нал него налогообложения.

Сбытовая компания внутрифирменной структуры может быть не только посредником, централизующим сбытовую деятельность ТНК, который распределяет продукцию от компаний-производителей к локальным торговым компаниям, находящимся в различных странах. Она также может создаваться и для непосред-п цепных продаж продуктов конечному потребителю, как иностранному, так и находящемуся в стране местонахождения БК.

Операции сбытовой БК следует планировать таким образом, чтобы не подвер-i; ггься двойному юридическому налогообложению, т. е., получая продукцию от фир-мы-производителя, целесообразно заниматься «экспортом товаров без пересечения экспортером национальной границы» либо «ограниченным присутствием за границей без образования постоянного представительства». Акцент при налоговом планировании делается на недопустимость образования постоянного представительства БК на территории страны, где находятся импортеры фирмы. Только в таких случаях торговая прибыль сбытовых БК будет свободной от иностранных налогов, и при этом она будет облагаться по пониженным налоговым ставкам (либо не облагаться вообще) в юрисдикции базирования компании по факту оффшорности происхождения прибыли.

Закупочная базовая компания

Закупочная БК осуществляет оптовые закупки продукции, необходимой ТНК, на месте, у непосредственного производителя. Такая компания размещает заказы у независимых местных производителей, а затем получает готовую продукцию и перераспределяет ее в пользу всей транснациональной структуры. Закупочная БК может покупать не только готовые изделия, но и сырье, полуфабрикаты и комплектующие для их дальнейшей переработки на производственных мощностях ТНК.

Для страны размещения закупочной БК подбирается ближайшая к локальным независимым производителям оффшорная юрисдикция, из которой фирма осуществляет свои операции. Близость и знание региональных рынков в данном случае являются неотъемлемыми атрибутами деятельности БК. Компания при этом Не может быть фиктивной.

Закупочные БК работают на договорных условиях с местными независимыми 111 >< шзводителями, и с налоговой точки зрения важен тот факт, что БК могут на совер-Шенно законных основаниях завышать при реэкспорте изначальную цену производителя изделия. Это будет, к примеру, означать, что низкие издержки производства в ряде стран (особенно в Юго-Восточной Азии) делают продукцию независимых производителей относительно дешевой при первой покупке. Затем закупочная БК доводит цену при реэкспорте до мирового уровня, а полученная разница остается в качестве прибыли в юрисдикции БК и облагается низкими налогами.

Самым важным механизмом, лежащим в основе системы внутрифирменной торговли, является трансфертное ценообразование. Именно оно способствует перераспределению прибыли транснациональной группы, определяет сделки между ассоциированными компаниями ТНК. Трансфертное ценообра-и тан ие способствует перераспределению прибыли транснациональной группы между юрисДИКЦИЯМИ с разным уровнем налогообложения.

' Л

512 Часть III Управление финансами и ингшмицимми и международных фирман

I пана 10. Международно» нмися оеов планировании

513

Трансфертное ценообразование в корпоративно международном налоговом планирован

Трансфертная цена — особая разновидность цены, применяемая во внутрифи менных расчетах, выражение стоимости продукта по отношению к сделкам Щ ду структурными подразделениями ТНК.

Трансфертные цены придают коммерческий характер всему процессу това^ движения в рамках консолидированной группы компаний. Все компании трал национальной структуры, участвующие в операциях по покупке/продаже то! ров или услуг, отражают результаты таких операций в своих балансах на ocHflf1 учета трансфертных цен. Свое название трансфертная цена как раз и получи-из-за того, что она опосредует трансферты (движение) товаров и услуг ме материнскими и дочерними компаниями, отделениями и филиалами ТНК.

Известно, что в настоящее время на долю ТНК приходится подавляющая ч! операций международной торговли. Поэтому сделки в рамках консолидирован^ внутрифирменной группы имеют достаточно масштабный характер, и все они о! ществляются по трансфертным ценам.

Трансфертное ценообразование является не только важным компонентом цен! вой стратегии ТНК, но и средством достижения иных стратегических корпоратн ных целей, в том числе связанных с налогообложением. Большинство оперативн; и инвестиционных решений в консолидированной группе, занимающейся трай фертным ценообразованием, принимается с учетом общего глобального налогом бремени данной ТНК. Транснациональная группа должна считаться с дифференЦ" цией национальных налоговых ставок и различными порядками расчета и уплш налогов во всех юрисдикциях ведения хозяйственных операций. Трансфертное нообразование в первую очередь способствует минимизации общей величины логов на прибыль консолидированной группы.

Минимизация подоходных налогов. С помощью трансфертного ценообраэ' вания можно перераспределять часть доходов, подлежащих налогообложение между материнскими и дочерними компаниями, находящимися в странах с р ным уровнем налоговых ставок.

Техника таких операций не столь сложна. Во внутрифирменной цепочке дви' ния товара обычно участвует посредническая (базовая) торгово-закупочная ком: ния, находящаяся в стране с низким уровнем подоходных налогов, на счет которое записываются доходы всей консолидированной структуры. Такая торговая БК дет покупать продукцию по заниженной внутрифирменной цене, а продавать (ре* портировать) — по завышенной трансфертной цене. Образующаяся разница ме завышенными и заниженными трансфертными ценами считается прибылью б Поскольку операции БК будут оффшорными, а сама БК будет находиться в оф шорной юрисдикции, то такая компания будет уплачивать относительно низкие Н? логи со своих доходов, которые фактически будут являться доходами всей консоА дированной транснациональной группы (см. пример 10.2).

Минимизация косвенных налогов. Завышение трансфертных цен одном менно означает и завышение таможенной стоимости товара. А это приводит к ущ личению бремени косвенного налогообложения: увеличение суммы применяй мых к такой сделке таможенных пошлин, акцизов и НДС.

Как таковые трансфертные цены могут применяться и для того, чтобы избегать высоких таможенных тарифов, ставок НДС и акцизов в стране местонахождения компании — импортера готовой продукции ТНК. При этом даже возможно тонное решение проблемы. Во-первых, минимизировать косвенные налоги можно с помощью занижения внутрифирменной цены, служащей основой таможенной стоимости — объекта обложения. Во-вторых, можно действовать и через ба-юную торговую компанию, которую в данном случае рекомендуется размещать в странах — пользователях системы преференций во внешней торговле (в торговле с которыми используются пониженные ставки таможенных тарифов).

Пример 10.2. Минимизация налога на прибыль с помощью трансфертного ценообразования

Отпускная цена товара в стране Л составляет $5 за штуку. Рыночная цена данного товара в стране В — $10. Налоговая ставка страны В — 40%. Если ТНК Z, производящая товар в стране А и реализующая его в стране В, будет иметь структурные подразделения только в двух данных странах, то сделки по купле-продаже товара будут реализовываться и облагаться налогом по схеме:

|

$5 |

|

|

$10 |

Конечный потребитель |

|

|

Продавец |

|||

|

(страна В) |

||||

Производитель (страна А) |

|

|

|||

|

|

||||

|

|||||

|

|

Налог 40% |

|

||

Если ввести в структуру Z базовую торговую компанию — резидента страны С (налоговая ставка С — 10%), в которой образовывать большую часть прибыли, то таким способом можно минимизировать налоговое бремя группы. Производитель будет по-прежнему продавать товар в страну С по S5, но базовая торговая компания будет реэкспортировать товар в страну В по завышенной трансфертной цене $9, образуя $4 прибыли в своей юрисдикции. В стране В товар будет по-прежнему продаваться по $10. Налоговую ответственность группы Z теперь считаем по-новому по схеме:

|

$5^ |

Базовая торговая компания (страна С) Налог 10% |

$9 |

|

|

|

|

|

Продавец |

$10 Конечный |

|||

|

потребитель |

|||||

Производитель (страна А) |

|

|

|

|||

|

|

(Страна В) |

||||

|

||||||

|

Налог 40% |

|||||

Результаты данной схемы налогового планирования можно свести в таблицу:

|

Страна С |

Страна В |

Группа Z |

Прибыль |

$4 |

$1 |

$5 |

Налог на прибыль |

(10%): $0,4 |

(40%): $0,4 |

$0,8 |

Прибыль после уплаты налога |

$3,6 |

$0,6 |

$4,2 |

Эффект иш к in налоговая ставка |

|

|

16% |

Г/ Чп* \22Ч

514 Чисп. III. Управление финансами и ишиклицинми а международных фирм»;

1лана 10. Международное налоговое планирование

515

Таким образом, создание БК в стране Си использование механизма трансфер1» ного ценообразования приводит к сокращению налогового бремени группы А J в 2,5 раза.

Как можно заметить, при выборе правильной стратегии трансфертного цена образования нужно учитывать, что прямые и косвенные налоги минимизируются разными способами: в первом случае внутрифирменные цены необходимо :№ЫГ шать, а во втором - занижать. Здесь стратегические цели перекрывают друг друг* Вместе с тем следует отметить, что таможенный тариф во многих случаях мож<Г быть вычтен при подсчете налогооблагаемого дохода дочерней компании, т. е. ф«Г тически даже при завышенной трансфертной цене и, соответственно, высоком I моженном тарифе его ставка будет снижать эффективную налоговую ставку КО^ солидированной группы.

МЕЖДУНАРОДНАЯ ФИНАНСОВ, И ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТ БАЗОВЫЕ КОМПАНИИ ФИНАНСОВОГО ПРОФИ

В сфере данных отношений обратим внимание на финансовые трансакции виут^ консолидированной группы, связанные с распределением доходов из пассивн^ источников на территории зарубежных юрисдикции. Это могут быть дивиденды долю участия в активах дочерних компаний, проценты по предоставленным аЩ рифирменным кредитам и займам. Сюда же следует отнести и дальнейшее им» тирование означенных выше доходов с минимальными налоговыми издержка»! В этой связи целесообразно проанализировать особенности репатриации дивиДД дов через базовые холдинговые компании, а также предоставление кредитов и Щ следующее распределение процентов по ним через базовые финансовые компаИИ( Необходимо также обратить внимание на деятельность базовых инвестициоНН! компаний и оффшорных банков.

Репатриация дивидендов. Базовые холдинговые компан

В тех случаях, когда транснациональная группа ведет коммерческие операц; через дочерние компании в различных странах, существенным вопросом при II строении внутрифирменной структуры является форма связи между родит! ской компанией и ее дочерними подразделениями. Материнская компания * жет контролировать свои дочерние фирмы либо непосредственно, либо и помощи одной или нескольких промежуточных холдинговых компаний. Во I" ром случае материнская компания будет являться головным холдингом, а поГ нические холдинговые компании — субхолдингами.

В корпоративном МНП рекомендуется использовать субхолдинги - базоЩ; холдинговые компании, создаваемые для решения таких задач, как:

минимизация налогов на репатриацию дивидендов;

аккумулирование прибыли в юрисдикции с низкими подоходными нал ми с последующим реинвестированием прибыли.

Минимизация налогов на репатриацию дивидендов. Прибыль, получаемая дочерними компаниями в своих юрисдикциях, должна быть в большинстве случаев распределена в пользу основного акционера, т. е. материнской компании. Распределение прибыли часто производится в форме выплаты дивидендов. Основой налого-иых издержек при репатриации прибыли в форме дивидендов будет являться налог па распределение дивидендов в пользу иностранной компании, который взимается но принципу удержания налога у источника образования доходов. Большинство стран с развитой экономикой применяют по отношению к репатриации дивидендов достаточно высокие налоговые ставки, достигающие 25-35%. Единственным способом минимизации налогов на репатриацию дивидендов является возможность воспользоваться благоприятными международными налоговыми соглашениями. 11 о двустороннему налоговому соглашению ставка налога на репатриацию дивидендов может быть значительно снижена (МНК ОЭСР предполагает максимальную ставку страны — источника подобных доходов в размере 15%) либо сведена к нулю. Уровень налоговой ставки при этом зависит от степени контроля активов дочерней ( труктуры группы: ставка налога становится ниже либо отсутствует в случае полного контроля, либо составляет не менее 15% при минимально возможном контроле.

Для операций по минимизации налогов на репатриацию дивидендов создается базовая холдинговая компания, находящаяся в стране с большим количеством двусторонних налоговых конвенций. Далее, попарно применяя соглашения между страной материнской компании и странами резидентства дочерних подразделений ТНК, холдинговая БК пользуется соответствующими положениями налоговых соглашений (ст. 10 МНК ОЭСР), значительно сокращая налоговые платежи «у источника» при переводе дивидендов между странами.

Важно иметь в виду, что деятельность БК может быть сопряжена с определенными издержками. Дивиденды, проводимые через БК подобного типа, могут быть обложены корпоративным налогом на прибыль, хотя в большинстве случаев прибыль от оффшорных операций холдинговых БК в юрисдикциях их местонахождения освобождается от подоходного налогообложения.

Поскольку операции строятся преимущественно на использовании международных налоговых соглашений (в частности, положений, соответствующих ст. 10 МНК ОЭСР), то при налоговом планировании полезно изучить конкретные налоговые конвенции. Каждое такое налоговое соглашение имеет свои особенности п (пои ставки удержания налога у источника доходов при выплате дивидендов в Пользу иностранных резидентов. Часто налоговые конвенции данной страны с разными государствами могут значительно отличаться друг от друга по своим налоговым последствиям, связанным с сокращением либо полной отменой нало-юн на репатриацию дивидендов.

При создании внутрифирменной структуры непростым вопросом является определение оптимального пути проводки дивидендов внутри группы и, соответственно, местонахождение холдинговой БК. Современные методы финансового анализа II консультации квалифицированных юристов — знатоков международного налого-мого права помогут просчитать возможные варианты достаточно быстро и выбрать ii;i всего многообразии наиболее подходящий.

1

,_,.,,, .. nmni i пцплмп ■ тщтяупяродтмк фИ| 1МВД

Глнии 10. Международное налоговое планирование 517

Аккумулирование прибыли в оффшорных юрисдикциях и ее реинпспиро» вание. Еще одним важным преимуществом холдинговых БК является позмояи ность перераспределения прибыли, полученной в форме дивидендов от дочерниЦ компаний, и использование данной прибыли на инвестиционные цели без излши* него налогового бремени для транснациональной группы. Действительно, с па ii«» говой точки зрения бывает выгоднее аккумулировать прибыль в стране мггпиии хождения холдинговой БК, используя ее затем для зарубежных инвестиции, чиМ репатриировать прибыль в страну материнской компании, где достаточно пмгца кие ставки подоходных налогов сокращают инвестиционный потенциал кошчи лидированной группы. Важной задачей холдинговых БК, таким образом, «тайн* вится накопление на своих счетах прибыли от операций дочерних зарубс-жимМ компаний, получаемой либо в форме дивидендов, либо, возможно, в форме прм< роста капитала от продажи активов или ликвидации подконтрольных дочерним, предприятий. Накопленные активы инвестируются в зарубежные фонды либо и проекты, разрабатываемые ТНК с учетом минимизации налоговых последе'■ ииЦ таких инвестиций.

При выборе юрисдикции местонахождения базовой холдинговой компании^ транснациональной группы нужно принять во внимание ряд особенностей. 11 ц*ш, альной страной для размещения холдинговой БК будет считаться та юрш дни» ция, в которой соблюдаются следующие необходимые условия:

отсутствие валютных ограничений, либеральный валютный контроль;

политическая стабильность;

низкие либо нулевые налоги на распределение (репатриацию) дивидендом и процентов в пользу нерезидентов;

отсутствие налогов на прирост капитала;

наличие благоприятных налоговых соглашений, понижающих ставки логов на репатриацию дивидендов и процентов;

минимальные законодательные ограничения на деятельность холд и той компаний.

Вполне очевидно, что трудно найти страну, где соблюдались бы все указами! критерии, но благоприятный выбор неизменно будет сделан в пользу той юри дикции, где имеются в наличии большинство из них. В мировой практике мои* выделить два типа таких базовых стран:

страны, располагающие обширной сетью благоприятных международной налоговых соглашений, но имеющие относительно жесткий налоговый \ш-\ жим;

страны, в которых практически отсутствуют налоги на прибыль, прнрпЛ капитала, распределение прибыли в пользу нерезидентов, но не располагм ющие сетью налоговых соглашений.

В первом случае можно осуществлять проводку дивидендов, используя планц' приятные положения соответствующих налоговых соглашений (ст. 10 М 111{ ОЭСР). Во втором случае кроме проводки дивидендов можно аккумулировав прибыль либо распределять ее для конечного потребления. Можно объедини in данные преимущества двух групп стран, создав двухзвенную структуру ба.тш.и

Холдинговых компании. Одна из них будет заниматься сбором дивидендов, репатриируемых но низким налоговым ставкам (или без таковых), благодаря наличию Налоговых конвенций. Вторая холдинговая БК будет аккумулировать дивиденды, ■вступающие от первой, и инвестировать их, не уплачивая в своей юрисдикции Водоходных налогов.

Иллюстрацией практического использования базовых холдинговых компаний — ■видеитов стран с низким уровнем налогообложения может служить пример 10.3. Пример 10.3. Участие кипрских холдинговых компаний в строительстве Богу-чаиской ГЭС

По планам российских компаний РАО «ЕЭС» и «РУСАЛ» строительство Богучан-

ской ГЭС и алюминиевого завода, который будет возведен рядом с ней, обойдется

I почти в $5 млрд. РАО «ЕЭС» планирует выделить на это строительство часть средств

I от продажи своих активов. Для гарантии сохранности инвестируемых средств было

решено, что владельцы электростанции и завода пропишутся на Кипре.

Богучанская ГЭС строится больше 20 лет. Ее проектная мощность — 3000 МВт. 64% акций ГЭС принадлежит «Гидро-ОГК» (100%-ная «дочка» РАО «ЕЭС»), около 27% — у структур «РУСАЛА». Летом 2005 г. компании договорились реализовать совместный проект Богучанского энергометаллургического объединения, и партнерстве построив и запустив ГЭС и новый алюминиевый завод «РУСАЛА» мощностью 597 тыс. т первичного алюминия в год. Согласно указу Президента России, Богучанская ГЭС должна заработать в 2010 г.

По расчетам РАО «ЕЭС» весь строительный проект обойдется в $4,9 млрд (в том числе ГЭС — $1,7 млрд, алюминиевый завод — $2 млрд). Из них по $671 млн приходится на собственные средства каждого инвестора, а $2,5 млрд компании планируют занять. Еще $370 млн РАО «ЕЭС» и «РУСАЛ» рассчитывают получить из бюджета на финансирование зоны затопления, $690-830 млн — из инвестиционного фонда на развитие сетевой инфраструктуры. Чтобы у «Гидро-ОГК» была возможность вкладывать деньги в проект, РАО рассчитывает внести в ее капитал еще $190 млн, вырученных от продажи активов.

Еще до того, как ГЭС будет достроена, у нее появятся новые владельцы. Акционерами завода и Богучанской ГЭС станут две кипрские компании — совместные предприятия «РУСАЛА» и «Гидро-ОГК». Их, в свою очередь, на паритетных началах создадут иностранные «дочки» обеих компаний. Уставный капитал кипрской компании, которая будет владеть ГЭС, планируется оплатить акциями самой ГЭС — 64% внесет «Гидро-ОГК», 27% — «РУСАЛ». А чтобы в итоге партнеры получали равные доли, «РУСАЛ» добавит в уставный капитал $80 млн и передаст технологию электролиза РА-300. Ожидается, что результатом сделки станет введение к 2010 г. трех агрегатов ГЭС и первой очереди завода. На полную мощность станция заработает в 2015 г., завод — в 2011 г. Регистрация компаний на Кипре — желание выстроить сделку по английскому праву, которое лучше защищает акционеров, чем российское законодательство, а также накапливать заработанную в России прибыль на счетах кипрских субхолдинговых компаний.

Внутрифирменное кредитование. Базовые финансовые компании

Дли осуществления внутрифирменного кредитования, минимизации подоходных налогов путем вычета из прибыли до ее налогообложения процентных платежей в пользу кредиторов в консолидированной транснациональной корпоративной структуре целесообразно использовать базовые финансовые компании.

518 Hucib III. Управление финансами и инииыицинми в международных фирм«х

1ммва 10 Мвждуннрод i налоговой планирование 514

Данные компании представляют собой аналог внутрифирменного банка. Их пи-дачей является финансовое обслуживание структурных подразделений 'I'llК, осуществление зарубежных инвестиций, получение и выдача кредитов и иные операции финансового характера. Финансовые БК также являются центрами управления международными финансовыми операциями ТНК.

Среди наиболее общих задач финансовых БК можно выделить следующие.

Минимизация налогов на репатриацию процентов по полученным и предок ставленным кредитам. В таких случаях финансовые БК учреждаются в стра нах с сетью благоприятных налоговых соглашений в отношении репатри* ции процентных платежей.

Аккумуляция прибыли в виде получаемых процентных платежей от зарубам ных компаний при минимальном уровне налогообложения данной прибыли. Д решения этой задачи финансовая БК создается в юрисдикции с минимальн ми подоходными налогами.

Использование свободных финансовых ресурсов внутрифирменной струкщ ры ТНК, особенно если в странах местонахождения материнских и/или Д черних компаний группы действуют валютный контроль и иные инвест' ционные ограничения.

Проводящая финансовая компания используется в таких случаях для сбора П центных платежей по предоставленным кредитам, причем эти процентные плате облагаются минимально возможными ставками налогов на репатриацию прибыли форме процентов согласно действию соответствующих положений международН' налоговых соглашений (здесь принимаются во внимание положения ст. 11 МИ ОЭСР). Платежи в пользу компании-кредитора в качестве платы по предоставлю ным займам считаются первоочередными вычетами при подсчете налогооблагаем прибыли в юрисдикции резидентства компании — получателя кредита; они суГ ственно сокращают налоговые обязательства дочерних компаний. Используя ме народные налоговые соглашения, можно значительно снизить и налоги на распре ление этих процентов в пользу иностранного кредитора. Налоговая ответственное финансовой БК, занимающейся оффшорными кредитными операциями, также 6yff невелика, поскольку в стране ее местонахождения зачастую применяются миним ные подоходные налоги для подобных видов деятельности.

Наиболее подходящая юрисдикция для финансовой Б К должна удовлеТ! рять таким критериям, как:

♦ наличие обширной сети благоприятных налоговых соглашений (в отно нии репатриации процентов);

♦ отсутствие налогов на распределение процентных платежей в пользу не дентов либо благоприятные международные налоговые соглашения, бл» ря которым процентные платежи могут быть перечислены в другие юрисд ции при минимальных налоговых издержках.

В национальных законах о налогообложении прибыли корпораций может 6 предусмотрено полное исключение процентных платежей, выплачиваемых б" вой компанией нерезидентам, из налоговой базы, а собственная прибыль БК Я этом подвергается минимальному налогообложению.

Зарубежные инвестиции. Базовые инвестиционные компании

Одной из задач любой базовой компании является аккумулирование прибыли транснациональной группы в юрисдикции с низким уровнем налогов и последующее инвестирование данной прибыли. Инвестиционной деятельностью могут заниматься любые БК, но иногда в структуре транснациональной группы целесообразно учредить специализированную инвестиционную компанию, которая будет заниматься исключительно оффшорными инвестиционными операциями, т. с привлекать фонды из зарубежных юрисдикции и инвестировать эти фонды В третьих странах. Как правило, такие инвестиционные компании лучше всего подходит для внутрифирменной структуры транснациональных банков, размещающих привлеченные активы на мировых финансовых рынках. Вместе с тем инвестиционные БК могут быть и структурными подразделениями ТНК небанковского профиля, которые решают диверсифицировать свои капиталы либо нуждаются в привлечении дополнительных инвестиционных ресурсов.

Инвестиционная компания — юридическое лицо, обычно создаваемое в форме корпорации. Ее задачей является управление коллективными инвестициями мелких владельцев капитала, среди которых могут быть как юридические лица, так и индивидуальные инвесторы — физические лица. Инвестиционная компания представляет собой финансовый институт, объединяющий индивидуальные инвестиционные ресурсы и вкладывающий полученные таким образом средства и инвестиционные проекты. Деятельность инвестиционной компании заключается в приобретении прав участия (без приобретения контрольного пакета акций) и других предприятиях, инвестиции в материально-вещественный капитал (недвижимость, транспортные средства и т. п.). Кроме портфельных инвестиций инвестиционные компании могут предоставлять и займы, что часто используется компаниями, осуществляющими внутрифирменное кредитование.

Капитал, привлеченный базовой инвестиционной компанией, может быть размещен в виде наиболее выгодных с налоговой точки зрения активов. Если инвестиционная БК будет находиться в юрисдикции с низким уровнем налогообложения, то целесообразно либо делать вложения накопленных ею средств в необлагаемые налогом облигации (как корпоративные, так государственные, включая евробонды), либо размещать средства на депозитах в банках, находящихся в юрисдикциях с низким уровнем налогов. В обоих случаях зарубежные инвесторы получат проценты на пложенный капитал без удержания с них налогов на репатриацию. Если инвестировать в активные фонды, приобретая акции иностранных компаний, то риски и степень налоговой ответственности будут возрастать, что может быть нежелательно для клиентов.

Оффшорная банковская деятельность

Механизм функционирования транснационального банка, объединяющего ассоциированные кредитно-банковские учреждения, находящиеся в различных государствах, во многом напоминает внутрифирменную структуру ТНК. В основе ТНБ точно так же находится головной банк, контролирующий через финансовые холдинги сеть своих зарубежных филиалов и иностранных дочерних банков. В pnvntry

*>20 Чп<1 Hi III. У|||Л1Ш11111Ии фиНИИСИМИ И И1ННМ 1ИЦИИМИ И МОЖДуИироДНЫХ фИрМЯн

Iiiiihu 10. Международно!) i итоговое планирование

S2I

могут входить и компании других сфер деятельности, фонды которых паходитгй под контролем банковских корпораций.

Для корпоративного МНП интерес представляет оффшорная банковская дом тельность, которую проводит банк вне страны своего местонахождения. Прнчннм глобальной активности ТНБ связаны с обслуживанием и кредитованием трансМ|| циональных корпораций и физических лиц, оказанием финансовых услуг в процоя се международной торговли, а также с собственной игрой на мировых валютных финансовых рынках. ТНБ также стремятся избегать высокого уровня налогом бремени в развитых странах, переводя часть своих операций за границу в юрисДв ции с умеренным налогообложением. Если банк создается иностранными учреди" лями на территории подобной юрисдикции, то, занимаясь оффшорными операщ ми, он получает значительные льготы в налогообложении своей прибыли вплоть, полного отсутствия подоходных налогов. Существенным является и то обстоятеЯ ство, что ТНБ одновременно идут навстречу своим клиентам, заинтересованным том, чтобы хранить свои капиталы в налоговых гаванях, но на счетах надежн и известных банков.

Чтобы иметь реальный выигрыш в налогообложении, транснационал ьн банковской группе целесообразно создать по образу и подобию типичной б базовый банк, задачей которого будет являться привлечение капитала нероцг дентов страны местонахождения банка (налоговой гавани) и размещение эти капитала на мировых финансовых рынках. Клиентами такого банка могут и ляться и базовые компании различного профиля, и частные лица.

С налоговой точки зрения деятельность оффшорных банков выгодна и сам: ТНБ, и их клиентам. ТНБ зарабатывают доходы через оффшорные банки в безнал? говых юрисдикциях, а их клиенты — юридические и физические лица — могут акк' мулировать на банковских счетах свою прибыль, причем процентные доходы, ие~ числяемые вкладчикам, свободны от налогов на репатриацию процентных платежу

Налоговые последствия ВЭД оффшорных банков близки к налоговым посЛ#, ствиям прочих компаний финансового профиля (холдинговых, финансовых, ИН1Г тиционных). Отличием может быть лишь то, что в некоторых странах мира банки) прочие финансовые компании могут быть выделены в отдельную категорию налоГ плательщиков — субъектов особого подоходного налога на финансовые компаний* банки, техника взимания которого может несколько отличаться от традиционно корпорационного налога на прибыль. Что же касается конкретных особенностей ■ пользования банками корпоративного МНП, то они аналогичны минимизации в логов на прибыль и на репатриацию прибыли (вынесение бизнеса в юрисдикции, низким уровнем налогов, внутрифирменное кредитование и использование налог вых соглашений при проводке корпоративных финансовых потоков).

МЕЖДУНАРОДНЫЕ ТРАНСФЕРТЫ ИНТЕЛЛЕКТУАЛЬНО СОБСТВЕННОСТИ. БАЗОВЫЕ ЛИЦЕНЗИОННЫЕ КОМПАНИ

Налоговые последствия международных трансфертов технологий, ноу-хау и ЛИ цензионных прав играют в сделках с интеллектуальной собственностью стол важную роль, что контракты по передаче неосязаемого капитала и схемы расЧЩ

гов по ним во многом зависят именно от налогообложения подобных коммерческих операций. Особенно актуальным становится трансферт неосязаемого капитала между материнскими и дочерними компаниями консолидированной транснациональной структуры.

Сделки по передаче прав на интеллектуальную собственность по внутрифирменным каналам ТНК должны учитывать возможности вычета из получаемой при-Г)ыли затрат соответствующих подразделений ТНК на НИОКР или на приобретение патентов, лицензий, ноу-хау, не допуская излишне высокого уровня налогового бремени. Порядок расчета допустимых вычетов, а также ставки подоходного налогообложения в различных странах варьируются. Кроме того, перечисление прибы-л и в форме платежей типа роялти может быть подвергнуто достаточно высокому налогообложению при репатриации роялти в страну продавца интеллектуальной собственности.

Таким образом, при международных трансфертах интеллектуальной собственности возникает потребность в корпоративном МНП. Налоговое планирование может содействовать аккумулированию доходов ТНК от продажи прав интеллектуальной (ч >бственности на счетах дочерних БК, находящихся в безналоговой юрисдикции. Воз-можно также использование допустимых налоговых скидок на расходы по НИОКР, которые сокращают налогооблагаемую прибыль компании — продавца интеллектуальной собственности. Достаточно удобной операцией оказывается и репатриация 11латежей типа роялти из стран — источников их образования без удержания налога у источника распределения данных платежей (здесь могут применяться положения соответствующих международных налоговых соглашений, аналогичные ст. 12 МНК ()ЗСР).

Схема операций с использованием специализированной лицензионной БК будет следующей. Материнская компания — собственник интеллектуального капитала — создает в зарубежной юрисдикции дочернюю компанию, обладающую правами на данную интеллектуальную собственность (лицензионную компанию). Лицензионная компания уполномочена использовать передаваемые ей права в интересах материнской компании и передавать их далее либо производственным дочерним компаниям консолидированной группы, либо независимым фирмам, которые будут находиться в иностранных юрисдикциях. Такие операции лицензионной компании будут оффшорными, а сама она будет являться базовой лицензионной компанией. Ее основные задачи с точки зрения МНП:

сбор и дальнейшая репатриация доходов от зарубежного лицензирования в пользу материнской компании;

снижение налогов на доходы от использования интеллектуального капитала за рубежом.

Функции лицензионной БК будут включать приобретение, использование в своих целях, лицензирование и сублицензирование патентов, торговых марок, ангорских и иных прав интеллектуальной собственности. Причем лицензионной БК могут быть переданы как права на интеллектуальную собственность, защищенные законом, так и не находящиеся под охраной законодательства (например, ноу-хау).

^22 Часть III Viipuii/ioiiMo финаиснми и импиоициими в международных фирмпк

limim 10. Мождународнп" ншюювоо ипинировани*

S23

Основные

налоговые преимущества, которыми

пользуется лицензионная БК, — это

освобождение от налогов на репатриацию

платежей за использование интеллектуальной

собственности (платежей типа роялти).

В данном случае используются положения

международных налоговых соглашений,

которые предусматривают взимание

налогов с доходов типа роялти исключительно

в юрисдикции резидентен! получателя

данных авторских либо лицензионных

платежей. Естественно, что для этого

необходимо правильно выбрать наиболее

соответствующую характеру деятельности

лицензионной БК юрисдикцию ее базирования.

Основные

налоговые преимущества, которыми

пользуется лицензионная БК, — это

освобождение от налогов на репатриацию

платежей за использование интеллектуальной

собственности (платежей типа роялти).

В данном случае используются положения

международных налоговых соглашений,

которые предусматривают взимание

налогов с доходов типа роялти исключительно

в юрисдикции резидентен! получателя

данных авторских либо лицензионных

платежей. Естественно, что для этого

необходимо правильно выбрать наиболее

соответствующую характеру деятельности

лицензионной БК юрисдикцию ее базирования.

МЕЖДУНАРОДНАЯ ТОРГОВЛЯ УСЛУГАМИ. БАЗОВЫЕ СЕРВИСНЫЕ КОМПАНИИ

щ

В рамках внутрифирменной структуры ТНК может вестись международная тор* говля услугами, субъектами которой являются ассоциированные компании труп-' пы. Среди видов оказываемых услуг выделяют:

управление компаниями, входящими в состав ТНК;

страхование и перестрахование;

консультации в сфере технологий, строительства, НИОКР, управления!] финансов;

консультации по юридическим и налоговым вопросам;

маркетинг и рекламу.

Специализированные внутрифирменные компании по оказанию услуг явля* ются неотъемлемой частью организационной структуры ТНК.

Международная сервисная компания или базовая сервисная компания — ЭТО, компания, создаваемая в иностранной юрисдикции с целью осуществления внутри* фирменных операций по оказанию услуг, а также для решения проблем, связанных с занятостью, оплатой труда и налогообложением доходов высококвалифицирован» ного и высокооплачиваемого управленческого персонала ТНК. Вполне очевидно! что в большинстве случаев сервисная БК должна быть создана в юрисдикции с низ* кими ставками подоходных налогов, а также с льготами относительно фонда оплати труда. Задачами сервисной БК с точки зрения корпоративного, а также индивиду* ального МНП будут являться:

минимизация налога на прибыль транснациональной группы;

минимизация индивидуальных подоходных налогов на доходы менеджер ров, работающих по найму ТНК.

Минимизация налога на прибыль

Если сервисная БК, обслуживающая транснациональную группу, находится в без» налоговой юрисдикции, то под видом платежей за оказываемые услуги в ее пользу можно перечислять, выводя из-под налогообложения, часть прибыли ассоциированных компаний. Платежи за управленческие, консультационные, маркетинговые и иные услуги можно квалифицировать как необходимый элемент издержек фирмы, и, сделанные в определенных пропорциях от размера полученной прибыли, такие платежи будут реально уменьшать налогооблагаемую прибыль компании (лей-

ствует механизм profit extraction). Поступая на счет сервисной БК, находящейся к безналоговой юрисдикции, данные платежи будут освобождаться от налогообложения, и такая диверсификация прибыли транснациональной группы будет снижать общую эффективную налоговую ставку для ТНК.

Удобство использования сервисной БК заключается еще и в возможности репатриации прибыли без каких-либо налоговых последствий. Если при переводе дивидендов, процентов и роялти могут быть применены специальные налоги на репатриацию, то для платежей за сервисное обслуживание ассоциированных ком-маний такие налоги не предусмотрены.

Поскольку оказание ряда услуг (например, консультирование по различным вопросам, поддержка работы телекоммуникационного оборудования и т. п.) трудно проконтролировать, то под видом платежей за подобные услуги вполне возможно переводить часть прибыли группы на счет сервисной БК, находящейся в юрисдикции с низким уровнем налогообложения.

Минимизация индивидуальных подоходных налогов

При найме персонала для своих соответствующих подразделений у ТНК могут возникать проблемы, связанные с различным уровнем налогообложения доходов служащих корпорации в разных странах базирования внутрифирменных структур. Эти сложности связаны с национальными особенностями налогового законодательства тех стран, где функционируют предприятия ТНК.

Особенности индивидуального подоходного налогообложения могут в действительности представлять серьезную проблему для ТНК. В странах, где индивидуальные подоходные налоги, а также социальные налоги и сборы, базой которых служит фонд оплаты труда, достаточно высоки (к числу таких стран относятся, например, скандинавские страны, Германия, Франция), налоги могут стать одной из преград для привлечения высококвалифицированного управленческого персонала, а также специалистов-консультантов из-за рубежа. Вполне возможно, что именно высокие индивидуальные подоходные налоги способны заставить крупный международный концерн сменить основную страну своего местопребывания.

Международная сервисная компания, находящаяся в юрисдикции с низким уровнем налогов либо в стране, предоставляющей льготы по уплате индивидуальных подоходных налогов, является привлекательным местом трудоустройства лиц, получающих высокие доходы за свою профессиональную управленческую и консультационную деятельность. Высшими менеджерами такой компании могут быть исключительно иностранные граждане. Статус иностранцев как плательщиков индивидуального подоходного налога будет во многом зависеть от статуса самой компании, в которой они трудятся, а также от продолжительности их пребывания в зарубежной юрисдикции.

Сервисная БК может регистрироваться как компания — резидент страны своего местонахождения, что ставит ее персонал, включая иностранных работников, в вопросе уплаты подоходных налогов на равные позиции с местным населением. Тогда на первый план выступает продолжительность пребывания иностранца в данной стране либо наличие у него постоянного жилища в данной фискальной

424 Чисц, III Упрпшшнио финансами и иипшчициими м мождунмродных фирмяш

I мини 1И Ммждуипрмд пики опои планирование

52S

юрисдикции. Если период пребывания в стране больше 183 дней в фпнапеоннМ либо календарном году или же у физического лица есть постоянное мести *н» тельства в стране его трудоустройства, то иностранец в соответствии с и.ниш» нальным налоговым законодательством становится налоговым резидентом 1ШЩ ной юрисдикции, платя такие же налоги, как и местное население. При получен иностранцами-нерезидентами доходов от работы по найму можно также полк' ваться соответствующими положениями международных налоговых соглашен! (если таковые имеются).

Если же сервисная БК не получает статуса резидента страны своего M9d нахождения (обладает статусом нерезидентной оффшорной компании л является зарубежным постоянным представительством), то по отношони иностранным гражданам, работающим в такой фирме, льготный порядок дивидуального подоходного налогообложения может применяться вне аи симости от резидентства физического лица и вне зависимости от срока upt вания в данной юрисдикции.

МЕЖДУНАРОДНЫЕ ПЕРЕВОЗ ОФФШОРНЫЕ СУДОХОДНЫЕ КОМПАН

Международные перевозки — вид деятельности, характерный для специал Мм ванных транспортных компаний.

Из пяти основных видов транспорта международные налоговые соглашен действуют по отношению к трем, а именно: морскому, воздушному и авто* бильному. Причем только на два вида транспорта (морской и воздушны it) p пространяются положения международного права по поводу территориаль" принадлежности транспортного средства, несущего на себе националы! ы й <|>Л^ Это позволяет считать суда и самолеты особым видом международного три порта, отдельно рассматривая подобные международные перевозки с точки .1 ния корпоративного МНП.

По отношению к международным перевозкам могут применяться как прям так и косвенные налоги. Объектом прямых налогов являются: фрахт, пассаж: екая выручка, доходы от использования имущества судо- или авиавладельца, Д0[ ды от операций на суше (облагаемые налогом на прибыль, налогами на имущее? прирост капитала), а также заработная плата персонала транспортной компнм Косвенные налоги включают акцизы, НДС, таможенные и прочие сборы и пощ-' ны, взимаемые в процентном или фиксированном отношении от объекта облО! ния. Объектом косвенных налогов является стоимость транспортных услуг, окш ваемых компанией (в случае применения НДС), а также таможенная стоим*)' приобретаемого оборудования, транспортных средств, горюче-смазочных матер; лов (НДС, акцизы, таможенные пошлины). Фиксированные либо адвалорные" шлины могут взиматься в качестве оплаты услуг, предоставляемых транспорт компании в портах и аэропортах (различные портовые сборы, плата за обслужи ние в аэропортах, за воздушный коридор и т. п.).

Субъектом налогообложения в данном случае является, как правило, судох ная или авиационная компания, эксплуатирующая свой транспортный парк,

суда, пи самолеты, несмотря на то, что они несут на себе государственный флаг страны их приписки, по законодательству большинства стран не могут быть самостоятельными субъектами права, а соответственно, и плательщиками налогов.

Налогообложение международных транспортных перевозок во многом аналогично налогообложению всех прочих видов международной коммерческой деятельности: налоги уплачиваются как по месту резидентства судо- или авиавладельца (корпоративный налог на глобальную прибыль компании), так и в стране возникновения дохода по принципу удержания налога у источника его образования. Таким образом, возникает двойное юридическое налогообложение. Решением проблемы дополнительного бремени обложения международных перевозок может быть заключение межгосударственных соглашений о предотвращении двойного юридического налого-(Сложения, а также использование методов налоговых освобождений, кредитов и вычетов, предусмотренных в национальном налоговом законодательстве.

Наряду с общими налоговыми конвенциями, затрагивающими широкий круг вопросов, связанных с двойным обложением доходов и имущества резидентов доги наривающихся государств, применительно к деятельности судоходных и авиакомпаний могут быть применены специальные налоговые соглашения, заключенные в сфере транспортных перевозок.

Международные налоговые соглашения, как правило, отдают все права на налогообложение дохода от перевозок стране, в которой судоходная или авиакомпания является резидентом (имеет штаб-квартиру в данной юрисдикции — ст. 8 МНКОЭСР).

Регистрация транспортной компании в юрисдикции с низким уровнем налогообложения или специальными налоговыми льготами для оффшорных транспортных компаний поможет сократить эффективную налоговую ставку, снизив глобальное налоговое бремя компании. Ряд налоговых гаваней, где допускается регистрация оффшорных судовых компаний, предлагает кроме низкого налога на прибыль упрошенную процедуру регистрации судна, а кроме того, и минимальный размер налога па имущество. Поскольку стоимость современных судов достигает довольно больших размеров, то данное обстоятельство может иметь большое значение для компаний, желающих минимизировать свои налоговые издержки.

По международным соглашениям в области морского права судам, портом приписки которых является соответствующая оффшорная юрисдикция — налоговая гавань, предоставляется благоприятный правовой режим (национальный или наиболее плагоприятствуемой нации) в основных портах мира, что существенно сокращает уро-иень сервисных пошлин (причальные, маячные, лоцманские и им подобные).

Нужно отметить, что, по оценкам экспертов, примерно треть всего мирового флота зарегистрирована под удобным флагом юрисдикции — налоговых гаваней. Это, конечно, не означает реальной принадлежности судов данным странам, а свидетельствует только об использовании механизмов корпоративного МНП по созданию зарубежных оффшорных судоходных компаний.

Что же касается воздушного транспорта, то авиакомпаниям, как правило, невозможно придать оффшорный статус, зарегистрировав их в зарубежной безналоговой юрисдикции и совершая полеты исключительно за пределами данной налоговой гавани. Здесь требования безопасности и соображения престижа (на-

526 Часть III. Управление финансами и имшкиицимми и международных фирмах

Пиша 10. Мождуниродмоп мшюгопоо плпниршшнии 527

циональной гордости) выходят на первый план. Однако в ряде случаев иностранным авиакомпаниям могут предоставляться даже более выгодные условия, чем национальным воздушным перевозчикам.

Доходы персонала транспортной компании облагаются индивидуальными подоходными налогами по месту резидентства физического лица. Если персонал заключает контракты и работает в течение длительного периода времени (свыше 183 дней в году) в иностранной транспортной компании, которая зарегистрирована в безналоговой юрисдикции, то такая работа под удобным флагом страны — налоговой гавани позволяет платить минимальные индивидуальные подоходные налоги. По отношению к доходам персонала судоходных компаний и авиакомпа» ний, работающего за рубежом, могут быть применены и соответствующие положения двусторонних общих или специальных налоговых соглашений, если такО» вые заключены.

10.6. СПЕЦИФИКА ИНДИВИДУАЛЬНОГО МЕЖДУНАРОДНОГО НАЛОГОВОГО ПЛАНИРОВАНИЕ

Индивидуальное международное налоговое планирование связано не только с планид рованием налогов для физических лиц. Его субъектами также являются предприятия; некорпоративного сектора экономики, доходы которых отождествляются с доходами] физических лиц - собственников таких фирм. Выбор некорпоративной организационно-правовой формы ведения ВЭД в зарубежной юрисдикции (индивидуальное ЧИ** стное предприятие, товарищество) зависит, помимо всех прочих факторов, и от разницы уровней налогового бремени для корпораций и для физических лиц.

В мировой практике очень часто предельные ставки налогов на прибыль корЦ пораций существенно ниже предельных ставок индивидуальных подоходных па-логов (соответствующие ставки для 25 стран Европейского союза см. в табл. 10.2)i j Предполагается, что данная дифференциация должна стимулировать инвестицИ'1 онный процесс и по возможности предотвращать непроизводственное потреблв» ние полученной прибыли.

Тем не менее даже если разница в налогообложении корпоративного и некорпорв» тивного секторов экономики незначительна либо индивидуальные подоходные налоги платить предпочтительнее, то имеет смысл создать в данной стране бизнес-единИ^ цу некорпоративной формы организации. Процедура создания такого предприятие* является более простой, существенно ниже и необходимый размер уставного капиТ1*| ла. Таким образом, механизмы индивидуального МНП могут приобрести особенную3 ценность для субъектов внешнеэкономических операций.

Основными направлениями индивидуального МНП являются:

минимизация индивидуальных подоходных налогов;

минимизация налогов на движимое и недвижимое имущество, на доходы ОТ такого имущества и переход прав на владение имуществом, получение доходов от имущества другими лицами по факту наследования или дарения;

минимизация налогов на потребление (НДС, акцизы, налоги на роскошь)}

минимизация налогов на репатриацию пассивных доходов (дивиденде!^ процентов, роялти), полученных в зарубежных юрисдикциях.

Таблица 10.2. Предельные ставки индивидуального подоходного налога и налога на прибыль корпораций в странах Европейского союза (2004 г.)

Страна |

Предельная ставка индивидуального подоходного налога (%) |

Предельная эффективная ставка налога на прибыль корпораций (%)1 |

Австрия |

50 |

34 |

Бельгия |

50 |

34 |

Великобритания |

40 |

30 |

Венгрия |

40 |

17,7 |

Германия |

45 |

38,3 |

Греция |

40 |

35 |

Дания |

47,6 |

30 |

Ирландия |

40 |

12,5 |

Испания |

45 |

35 |

Италия |

45 |

37,3 |

Кипр |

30 |

15 |

Латвия |

33 |

15 |

Литва |

25 |

15 |

Люксембург |

38 |

30,4 |

Мальта |

35 |

35 |

Нидерланды |

52 |

34,5 |

Польша |

40 |

19 |

Португалия |

40 |

27,5 |

Словакия |

50 |

19 |

Словения |

38 |

25 |

Финляндия |

53 |

29 |

Франция |

49,58 |

35,4 |

Чехия |

32 |

28 |

Швеция |

56 |

28 |

Эстония |

26 |

262 |

Примечание:' базовая налоговая ставка рассчитана с учетом всех соответствующих дополни-гельных налогов и сборов (включая региональные и местные);2 для нераспределенной прибыли с 2000 г. действует нулевая ставка налога.

Для большей доступности и наглядности материала мы персонифицируем некорпоративные формы организации бизнеса в физических лиц — создателей данных предприятий и рассмотрим способы МНП применительно к последним, т. е. к гражданам определенных стран, ведущим ВЭД в зарубежных юрисдикциях. По налоговым последствиям ведения ВЭД принципиальное различие между компанией некорпоративного сектора экономики и физическими лицами — ее владельцами отсутствует.

528