- •1. Субъекты мирового хозяйства. Классификация стран по степени экономического развития.

- •2. Международное разделение труда: понятие и формы. Место и роль России в мрт

- •3. Современные тнк мнк, тфпг, глобальные компании, метакомпании и их роль в развитии мэо. Основные рейтинги тнк. Основные страны и отрасли развития тнк

- •4. Влияние пии на страны-доноры и страны-реципиенты

- •Выгода для стран-рецепиентов:

- •Издержки для стран-рецепиентов:

- •Выгоды для страны-базирования:

- •Издержки для страны базирования:

- •5. Понятие абсолютного и относительного преимущества в международной торговле. Классические теории международной торговли (а.Смит, д.Рикардо)

- •Теорию а.Смита можно использовать в качестве частного случая теоретической модели д. Рикардо. В целом д. Рикардо сформулировал более общий принцип взаимовыгодной внешней торговли.

- •6. Теория сравнительной обеспеченности факторами производства э.Хекшера - б.Олина, ее развитие в теореме Рыбчинского. «Голландская болезнь». "Парадокс в.Леонтьева".

- •7. Неотехнологические теории международной торговли. Теория международной жизни товара. Теория предпочтения сходства. "Эффект масштаба", «эффект диверсификации». Теория "технологического разрыва"

- •8. Теории международных инвестиций: теория интернализации, эклектическая теория Даннинга.

- •9. Теория конкурентных преимуществ м. Портера (1-я детерминанта)

- •1. Наделенность факторами

- •2. Иерархия факторов

- •10. Теория конкурентных преимуществ м. Портера (2-я детерминанта)

- •11. Теория конкурентных преимуществ м. Портера (3-я детерминанта)

- •12. Теория конкурентных преимуществ м. Портера (4-я детерминанта)

- •Существует шесть видов конкуренции:

- •13. Влияние случая и деятельности правительства на развитие конкурентных преимуществ страны

- •14. Теория конкурентных преимуществ м. Портера: конкурентные стратегии фирм

- •15. Показатели международной и внешней торговли

- •16. Виды мировых цен. Понятие и анализ конъюнктуры мирового рынка

- •17. Базисные условия поставки (инкотермс 2000): принцип составления, группы терминов

- •18. Товарные биржи. Биржевые товары. Общие черты, характерные для биржевых товаров. Биржевые операции, их основные виды. Функции товарных бирж в современной международной торговле

- •19. Аукционная торговля. Специфика товаров, реализуемых на аукционах. Организация проведения аукционов

- •Подготовка аукциона;

- •2. Осмотр товара.

- •4. Оформление сделок.

- •20. Внешнеторговая политика государства, её основные направления. Политика свободной торговли. Протекционизм. Административные и рыночные инструменты протекционизма

- •21. Цели создания и принципы деятельности вто/гатт. Соглашение об учреждении вто. Проблемы вступления Российской Федерации в вто (спорные вопросы, уязвимые отрасли)

- •Положительные и отрицательные последствия для России от вступления в вто

- •22. Тарифное регулирование внешней торговли. Понятие таможенного тарифа. Типы таможенных тарифов. Основные принципы формирования таможенных пошлин

- •23. Таможенные пошлины, их экономическая роль и последствия применения. Оптимальные пошлины. Функции таможенных пошлин. Понятие таможенной стоимости и страны происхождения товара

- •24. Таможенное регулирование внешней торговли в рф: понятие «страны происхождения», таможенные режимы и их виды, методы взимания таможенной стоимости?

- •Процедура антидемпингового процесса:

- •2. Сделки с длительными сроками исполнения:

- •2. Встречные закупки:

- •3. Долгосрочные авансовые закупки.

- •Сделки о «разделе продукции».

- •Сделки «развитие-импорт».

- •Соглашения о переработке давальческого сырья.

- •Краткосрочные компенсационные соглашения.

- •Встречные закупки.

- •Долгосрочные авансовые закупки.

- •Соглашения на базе лицензионной системы по типу «роялти и налоги».

- •Соглашения на предоставление услуг (так называемые сервисные контракты).

- •Соглашения о разделе продукции.

- •29. Преимущества и недостатки косвенного и прямого экспорта. Основные виды посредников в международной торговле

- •Служащие этих фирм, в том числе разъездные продавцы-коммивояжеры;

- •Торговые представители по договору — агенты (юридические или физические лица);

- •Прокуристы — агенты, действующие на основе специального договора. Регистрируются в торговых реестрах. Действуют в Германии, Швейцарии.

- •30. Международная торговля услугами: сущность и классификация. Структура и специфика международной торговли услугами. Государственное и межгосударственное регулирование международной торговли услугами

- •31. Франчайзинг в международной торговле. Инжиниринговые услуги их виды

- •32. Международный обмен объектами интеллектуальной собственности. Способы передачи технологий. Основные показатели степени вовлеченности страны в мто и место России в этом процессе

- •33. Международный лицензионный обмен. Виды лицензий. Формы лицензионных платежей. Особенности лицензионных соглашений

- •34. Основные формы и факторы международной миграции капитала, виды международных инвестиций. Современные тенденции развития международных инвестиций

- •35. Место России в процессе международной миграции капитала в качестве реципиента и инвестора. Инвестиционный климат и имидж России

- •36. Международная миграция рабочей силы, её причины и основные формы. Последствия миграции рабочей силы для стран доноров и стран-реципиентов

- •37. Понятие и этапы международной экономической интеграции. Условия и эффекты создания региональных интеграционных объединений

- •38. Этапы, особенности и перспективы развития европейской интеграции: ес, зона евро

- •39. Основные международные интеграционные блоки: нафта, меркосур, атэс, асеан.

- •40. Интеграция в рамках снг: основные проблемы и перспективы, ЕврАзЭс, Союзное государство России-Белоруссии, перспективы формирования Таможенного союза между Россией, Белоруссией и Казахстаном

- •Вопросы к экзамену по мэо

- •Субъекты мирового хозяйства. Классификация стран по степени экономического развития.

34. Основные формы и факторы международной миграции капитала, виды международных инвестиций. Современные тенденции развития международных инвестиций

Капитал как фактор производства представляет собой прежде всего запас материальных благ длительного пользования, необходимых для производства других товаров. Капитал так же как и труд, способен перемещаться между странами. Причем ему присуща гораздо более высокая степень международной стабильности по сравнению с рабочей силой. Объясняется это тем, что международное движение капитала представляет собой финансовую операцию, а не физическое перемещение людей из страны в страну, как это происходит в случае миграции трудовых ресурсов.

Движение финансовых потоков между кредиторами и заемщиками в различных странах, между собственниками и их фирмами, которыми они владеют за рубежом, образует международное движение капитала. Миграция капитала обычно не предполагает физическое перемещение из страны в страну производственных зданий и сооружений, машин, оборудования и других инвестиционных товаров. Когда бизнесмен приобретает за рубежом технику или любой другой инвестиционный товар, то подобная сделка, как правило, относится к внешней торговле, а не к международному перемещению капитала. Однако если машины и оборудование перевозятся в другую страну в качестве вклада в уставный капитал создаваемой или приобретаемой там фирмы, то в этом случае сделка будет рассматриваться как вывоз капитала.

На современном этапе развития мирового хозяйства одним из основных факторов развития международных экономических отношений считается вывоз капитала, его международные перемещения. Такие формы МЭО, как международная торговля товарами, услугами, технологиями затрагивают валютно-финансовые аспекты: при осуществлении экспортно-импортных операций проводятся международные расчеты или требуются международные кредиты, при международной миграции рабочей силы переводятся трансферты заработной платы. Таким образом, международные валютно-кредитные и финансовые отношения являются предпосылкой развития МЭО, и его следствием.

Факторы развития международной миграции капитала (ММК)

На развитие процесса ММК влияют две группы факторов, среди которых:

факторы экономического характера:

развитие производства и поддержание темпов экономического роста;

глубокие структурные сдвиги как в мировой экономике, так и в экономике отдельных стран (особенно с воздействием научно-технической революции и развитием мирового рынка услуг);

углубление международных специализации и кооперации производства;

рост транснационализации мировой экономики (так, объемы производства продукции зарубежными филиалами транснациональных корпораций США в 4 раза превышают объем экспорта из самих США);

рост интернационализации производства и интеграционных процессов;

активное развитие всех форм МЭО;

факторы политического характера:

либерализация экспорта (импорта) капитала (свободные экономические зоны, офшорные зоны и др.);

политика индустриализма в странах «третьего мира»;

проведение экономических реформ (приватизация государственных предприятий, поддержка частного сектора, малого бизнеса);

политика поддержки уровня занятости.

Вышеперечисленные факторы предопределяют ММК на макроэкономическом уровне. Наряду с этим имеет место экономическая целесообразность, непосредственно стимулирующая субъекты к экспорту и импорту капитала. При осуществлении экспорта капитала субъекты руководствуются экономической целесообразностью, состоящей в следующем:

получении дополнительных прибылей;

установлении контроля над другими субъектами;

обходе протекционистских барьеров, выдвигаемых на пути движения товарных потоков;

приближении производства к новым рынкам сбыта (например, на территории СНГ должно быть создано около 200 совместных предприятий с итальянским капиталом по производству макаронных изделий);

получении доступа к новейшим технологиям (например, посредством приобретения контрольного пакета акций);

охранении производственных секретов путем создания зарубежных филиалов, на что обратил внимание американский экономист Ст.Хаймер еще в середине 70-х годов.

экономии на налоговых платежах, особенно при создании или регистрации предприятий в офшорных зонах и свободных экономических зонах;

снижении расходов на охрану окружающей среды.

Экономическая целесообразность импорта капитала состоит в:

возможности развития определенных новых и старых производств;

привлечении дополнительных валютных ресурсов;

расширении научно-технического потенциала;

создании дополнительных рабочих мест.

Отличительными чертами современной миграции капиталов являются:

1. повышение роли государства в вывозе капитала (оно не только содействует вывозу, но и выступает экспортером). Вывоз государственных капиталов осуществляется преимущественно в развивающиеся и бывшие социалистические страны, в основном в форме кредитов. Государственные средства поступают в эти страны не только на двухсторонней, но и на многосторонней основе: через международные и региональные финансовые организации;

2. Усиление миграции частного капитала между развитыми странами;

3. Увеличение доли прямых иностранных инвестиций.

Формы международной миграции капитала

Классификационный признак |

Формы ММК |

По форме собственности мигрирующего капитала |

- частный, - государственный, -международных (региональных), валютно-кредитных и финансовых организаций, - смешанный |

По срокам миграции капитала |

- сверхкраткосрочный (до 3-х месяцев), - краткосрочный ( до 1-1,5 лет), - среднесрочный (от 1 года до 5-7 лет), - долгосрочный (свыше 5-7 лет и до 40-45 лет) |

По форме предоставления капитала |

- товарный, - денежный, - смешанный |

По цели и характеру использования мигрирующего капитала |

- предпринимательский, - ссудный. |

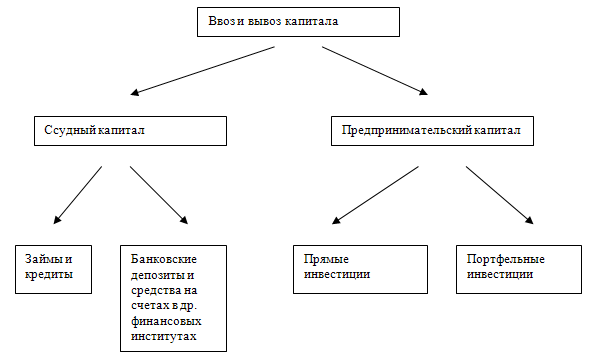

Содержание ссудной и предпринимательской форм миграции капитала

Виды международных инвестиций

Современная мировая экономика отличается многообразием видов международных инвестиций.

По способу участия в управлении инвестиционными потоками различают прямые и портфельные виды международных инвестиций.

Прямые международные инвестиции подразумевают под собой, финансирование каких-то определенных экономических объектов, например промышленных предприятий, которые приобретены инвестором в полную собственность, либо долевую. При этом финансирование вливается во внедрение инновационных технологий в то или иное уже существующее производство страны. Модернизацию действующих промышленных объектов в соответствии с реалиями современной экономики, создание собственных филиалов и предприятий инвестора на территории принимающего государства, реконструкция или расширение старых.

Портфельные международные инвестиции - вложение капитала в ценные бумаги, акции, облигации и прочие активы различных государственных либо частных компаний. Характер участия в управлении компанией в этом случае является косвенным, т.е. не даёт контроля за производственной деятельностью.

По характеру срока финансирования различают краткосрочные (до года) и долгосрочные (более года) виды инвестиций.

В соответствие с существующими источниками капиталовложений разделяют государственные, частные, смешанные виды международных инвестиций. Причем львиная доля международных капиталовложений является собственностью именно частных лиц и компаний развитых стран.

Одним из самых распространенных видов международных инвестиций является ссудное финансирование, заключающееся в предоставлении объектам инвестирования кредитов и займов, т.е. денежные средства из одной страны в другую вливаются на основе временного пользования на условиях платности, срочности и возвратности.

Основные тенденции развития международных инвестиций

То, что делается сегодня в России нашим государством, его исполнительными и законодательными структурами в области инвестиционной политики, можно охарактеризовать как эмпирический подбор мероприятий, которые, в лучшем случае, помогают не так сильно отстать от сложившихся стандартов и правил работы на мировых рынках финансов и инвестиций. Но в любом случае мы остаемся там, где такие подходы оставляют нас «в хвосте»развития мирового сообщества.

Итак перечислим основные тенденции и перспективы развития международных инвестиций:

Хотя чистый оборот мирового капитала может быть меньше, чем в прошлом, валовые международные финансовые потоки стали намного больше.

Сбережения и инвестиции размещаются более эффективно. Благодаря этому, бедные страны, очень нуждающиеся в инвестициях, находятся не в столь отчаянном положении. Вкладчики не ограничены своими внутренними рынками, а могут искать по всему миру те благоприятные инвестиционные возможности, которые дадут самые высокие прибыли. Инвесторы имеют более широкий выбор для распределения своих портфельных и прямых инвестиций.

Произойдут и существенные изменения в инвестиционных процессах и

применяемых инвестиционных технологиях:

возможность информационного и финансового контроля за использованием инвестиционных ресурсов инвестора в режиме оnline, удаленного на любое расстояние от места вложения ресурсов;

внедрение единых информационных стандартов залоговых механизмов, бухгалтерской отчетности, представления проектов и программ, предприятий, регионов и государств в информационных системах;

создание интегрированной инвестиционной инфраструктуры (банковской, законодательной, организационной) обслуживания инвестиций;

разработка и реализация интегральных механизмов и технологий управления инвестиционными процессами (в региональном и отраслевом аспектах).

Законодательная база глобального инвестиционного рынка также будет представлять гармоничную, сбалансированную многоуровневую систему законодательных и нормативных актов, построенную на основе информационных технологий.

Организационная инфраструктура инвестиций будет становиться все более интернациональной и интегрированной. Она не должна замыкаться на территории государства или отдельной его части. Чем более разностороннее будет состав такой инфраструктуры, тем полнее она сможет реализовывать возможности различных государств, инвестиционных технологий и привлекать ресурсы на более удобных и выгодных условиях.

Одним из важных направлений развития инвестиционного рынка станет транснационализация коммерческих связей, товарных и финансовых рынков. С одной стороны, расширение таких связей соответствует нынешним преобразованиям, тенденциям приобщения все большего количества государств к мировым интеграционным процессам. С другой стороны, в государствах всех континентов наметилась тенденция делового сотрудничества с региональными структурами, где более конкретны инвестиционные цели и задачи, короче путь принятия организационных и административных решений.