- •1.Понятие инвестиций, их виды, характеристика и направления.

- •2. Классификация инвестиций по разным признакам.

- •1. По объекту инвестирования выделяют:

- •2. По основным целям инвестирования:

- •3. По срокам вложения

- •4. По форме собственности

- •3. Понятия «инвестиции», «капитальные вложения» и «венчурный капитал», их определение и различия. Воспроизводственная структура капитальных вложений.

- •1) Новое строительство:

- •4. Цели и задачи инвестирования

- •5. Инвестиционная деятельность, понятие и её основные принципы

- •4) Принцип сбалансированности рисков.

- •Понятие субъектов инвестиционной деятельности

- •Свойства субъектов инвестиционной деятельности

- •Объекты инвестиционной деятельности

- •Источники инвестиций

- •К собственным источникам инвестиций принято относить:

- •Реальные инвестиции

- •10. Инвестиционный проект, определение, характеристика и основные разделы.

- •11. Классификация инвестиционных проектов.

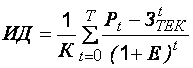

- •12. Понятие и определение индекса доходности проекта и внутренней нормы доходности.

- •14. Показатели обоснования жизнедеятельности проекта

- •15. Срок окупаемости инвестиционного проекта

- •16. Прединвестиционные исследования, их необходимость и стадии.

- •17. Технико-экономическое обоснование и его этапы

- •18. Точка безубыточности в расчетах инвестиционных проектов, ее понятие, определение, назначение.

- •19. Бизнес план инвестиционного проекта, его основные разделы, их назначение и содержание.

- •20. Финансовый раздел бизнес-плана.

- •21. Фактор времени и его учет в расчетах экономической эффективности инвестиций.

- •22. Факторы влияющие на экономическую эффективность инвестиций

- •23. Инвестиционная привлекательность проектов и предприятий

- •24. Сравнительная эффективность вариантов инвестиций

- •25. Затраты финансирования по различным источникам

- •26. Группы методов, применяемых для оценки эффективности инвестиций

- •27 . Критерии оценки инвестиционных проектов

- •28. Показатели эффективности инвестиций

- •29. Финансовые показатели обоснования инвестиционных проектов

- •30. Методы оценки инвестиционных проектов.

- •Метод простой (бухгалтерской) нормы прибыли.

- •2.Метод определения срока окупаемости проекта.

- •4. Метод расчета коэффициента эффективности инвестиций

- •Среднегодовая чистая прибыль Сумма инвестиций – Остаточная стоимость оф

- •Эффективность капитала (рентабельность капитала предприятия) Общая чистая прибыль Общая сумма вложенных средств

- •5. Метод расчета нормы рентабельности инвестиций (внутренней нормы прибыли, внутренний коэффициент окупаемости)(irr)

- •31. Дисконтирование денежных потоков, дисконтная ставка: понятие и методы ее оценки.

- •32. Чистый дисконтированный доход (чдд) его понятие и определение.

- •33. Цена заемного капитала и ее учет в расчете экономической эффективности инвестиции.

- •34. Портфель инвестиций и основные подходы к его оптимизации

- •35. Диверсифицированный портфель, его понятие, свойства и преимущество.

- •36. Текущие и долговременные инвестиции, их сопоставимость и эффективность.

- •37. Венчурные инвестиции, аннуитеты, и особенности расчета их эффективности

- •38.Методы оценки инвестиционных рисков

- •39 . Технология и методы перераспределения рисков и их снижения

- •40.Сравнительный анализ проектов различной продолжительности

- •41. Внутренний коэффициент экономической эффективности инвестиций, его содержание и методы расчета

- •45. Формы привлечения сбережений населения для активизации инвестиционной деятельности.

- •46. Основные методы инвестирования ,их характеристика и использование.

- •47. Роль ценных бумаг и акций в системе инвестирования и осуществлении инвестиционных проектов.

- •48.Показатели эффективности инвестиций их экономический смысл и порядок расчета. Методы оценки эффективности инвестиций.

- •Метод чистой теперешней стоимости.

- •Метод внутренней ставки дохода.

- •Метод периода окупаемости.

- •2.4. Метод индекса прибыльности.

- •3. Обоснование экономической целесообразности инвестиций

- •49. Формы и методы привлечение иностранных инвестиций и основные направления их использования.

- •Методы государственного воздействия на инвестиционный процесс:

- •50. Показатели и критерии, определяющие инвестиционную привлекательность проекта.

- •51. Источники финансирования инвестиционной деятельности и их характеристика.

- •52. Роль амортизации в формировании инвестиционного проекта.

- •53. Понятие, назначение и содержание инвестиционного проекта.

- •54.Показатель периода окупаемости инвестицмонного проекта, его экономическое содержание и значение.

- •55.Финансовые и экономические показатели оценки инвестиционного проекта, их характеристика, содержание и порядок расчета.

- •56.Критерии выбора наилучшего варианта вложения инвестиций и порядок их расчета.

- •57.Основные показатели характеризующие жизнеспособность проекта.

- •Билет 58

- •Билет 59

- •Билет 60

- •Билет 61

- •62. Финансовое обеспечение инвестиционного процесса

- •66. Основные источники формирования инвестиционных ресурсов, их характеристика и способы мобилизации.

- •63. Расчет показателей внутренней нормы прибыли.

- •64. Виды иностранных инвестиций в Российскую экономику, их характеристика и сферы вложения.

- •65. Определение стоимости инвестиционных ресурсов.

20. Финансовый раздел бизнес-плана.

Это 7 заключительный раздел БП. Он обобщает в стоимостном выражении возможные результаты принятых решений по предыдущим разделам БП. Финансовый план содержит основные расчеты по проекту баланса, рентабельности капитала, прибыльности продаж, сроку возврата капитала. Этот раздел является наиболее сложной частью инвестиционного проекта.

Для технико – экономического обоснования инвестиционных проектов необходимо использовать следующие данные: 1)стоимость инвестиций; 2)цена изделия по которым будет реализовываться продукция; 3) переменные и постоянные издержки производства; 4) производственная программа по годам реализации проекта;5) %-ные ставки по кредитам и налоговые ставки, предусмотренные законодательством.

21. Фактор времени и его учет в расчетах экономической эффективности инвестиций.

Учет фактора времени означает, что экономическая эффективность капитальных вложений зависит не только от снижения себестоимости и удельных капитальных вложений, но и от того, насколько быстро можно получить этот эффект. И осуществляется с помощью операции дисконтирования денежных величин.

Оценка эффективности капитальных вложений с учетом фактора времени

Оценка экономической эффективности проектов, требующих больших объемов инвестирования, сроком строительства более года и при строительстве (реконструкции) объектов в несколько этапов осуществляется по динамическим показателям, учитывающим фактор времени.

Для учета фактора времени при оценке эффективности инвестиционных проектов соизмерение разновременных результатов и затрат осуществляется путем приведения их к начальному периоду (момент времени t=0) с помощью нормы (ставки) дисконта Е.

Норма дисконта характеризует приемлемую для инвестора норму дохода на вложенный капитал. Выбор численного значения нормы дисконта зависит от таких факторов, как цели инвестирования и условия реализации проекта, уровень инфляции в национальной экономике, величина инвестиционного риска, альтернативные возможности вложения капитала, финансовые соображения и представления инвестора.

Считается, что для различного класса инвестиций могут выбираться различные значения нормы дисконта E:

– вложения, связанные с поддержанием рыночных позиций предприятия оцениваются по нормативу – 6 %;

– инвестиции в обновление основных фондов – 12 %;

– вложения с целью экономии текущих затрат – 15 %;

– вложения с целью увеличения доходов предприятия – 20 %;

– рисковые капиталовложения – 25 %.

– для обычных проектов – 16 %;

– для новых проектов на стабильном рынке – 20 %;

– для проектов, базирующихся на новых технологиях – 24 %.

Приведение

затрат и результатов к базисному

(начальному) моменту времени осуществляется

с помощью коэффициента дисконтирования КД:

![]()

где ![]() –

расчетный период.

–

расчетный период.

Рациональное значение продолжительности расчетного периода зависит от ряда факторов: срока службы сооружений, характера мероприятий по этапному усилению мощности объектов, точности технико-экономической информации на перспективу.

Многочисленные расчеты по определению экономической эффективности реализации крупных инвестиционных проектов на железнодорожном транспорте показали, что в большинстве случаев продолжительность расчетного периода не должна превышать 15 лет (в технико-экономических расчетах можно принимать t=10 лет).

Оценку эффективности инвестиций и выбор вариантов инвестиционных проектов с учетом фактора времени можно осуществлять по показателям общей и сравнительной экономической эффективности.

Для оценки общей экономической эффективности капитальных вложений (инвестиционных проектов) могут использоваться следующие динамические показатели, основанные на дисконтировании денежных потоков:

1)

чистый доход (накопленный эффект) за

расчетный период ![]() ;

;

2) чистый

дисконтированный доход ![]() (чистая

текущая стоимость

(чистая

текущая стоимость ![]() ,

интегральный эффект

,

интегральный эффект ![]() ,

чистая современная стоимость

,

чистая современная стоимость ![]() );

);

3)

индекс доходности ![]() (рентабельность

инвестиций, индекс прибыльности);

(рентабельность

инвестиций, индекс прибыльности);

4)

внутренняя норма доходности ![]() ,

(рентабельности, прибыльности возврата

инвестиций

,

(рентабельности, прибыльности возврата

инвестиций ![]() );

);

5)

срок окупаемости (возврата) инвестиций ![]() .

.

Чистый

доход

за расчетный период

определяется

по формуле![]() где

где ![]() –

результаты (доходы), достигаемые на

–

результаты (доходы), достигаемые на ![]() -м

шаге расчета;

-м

шаге расчета; ![]() –

затраты (капитальные вложения и текущие

затраты за минусом амортизации, так как

они являются одним из источников

финансирования инвестиционного проекта)

на

–

затраты (капитальные вложения и текущие

затраты за минусом амортизации, так как

они являются одним из источников

финансирования инвестиционного проекта)

на ![]() -м

шаге расчета;

-м

шаге расчета; ![]() –продолжительность

расчетного периода

–продолжительность

расчетного периода ![]() ;

;

Суммирование распространяется на все шаги расчетного периода.

Чистый дисконтированный доход ( ) определяется как превышение интегральных (суммарных) результатов над интегральными (суммарными) затратами или как сумма текущих эффектов за весь расчетный период, приведенная к начальному году.

Величина ![]() при

постоянной норме дисконта устанавливается

по формуле

при

постоянной норме дисконта устанавливается

по формуле

,

,

где ![]() –

норма дисконта;

–

норма дисконта; ![]() –

текущий эффект, достигаемый на

-м

шаге расчета.

–

текущий эффект, достигаемый на

-м

шаге расчета.

Если инвестиционного проекта положителен, проект является эффективным.

Если по величине сравнивается несколько проектов (вариантов), то эффективным будет проект (вариант) с большей величиной .

Модифицированная формула расчета имеет вид:

,

,

где ![]() –

текущие затраты на

-м

шаге расчета;

–

текущие затраты на

-м

шаге расчета; ![]() –

капитальные вложения на

-м

шаге расчета.

–

капитальные вложения на

-м

шаге расчета.

В этом случае выражает разницу между величиной приведенных эффектов и величиной капитальных вложений приведенных к тому же моменту времени.

Индекс доходности ( ) определяется по формуле

.

.

Если индекс доходности больше единицы, проект эффективен. Чем больше индекс доходности, тем выгоднее проект.

Внутренняя норма доходности ( ) представляет собой норму дисконта, при которой чистый дисконтированный доход равен нулю. Она представляет собой минимальный уровень доходности от инвестиций, устраивающий инвестора. Внутренняя норма доходности должна быть как минимум равна средней норме доходности на финансовых рынках или превышать ее.

Внутренняя норма доходности определяется на компьютере путем итерационных расчетов с использованием специальной программы или на специальном финансовом компьютере.

![]() является

решением уравнения

является

решением уравнения

.

.

Срок окупаемости инвестиционного проекта (срок возврата общей величины инвестиций) – это период времени от начала реализации проекта, за который капитальные вложения покрываются суммарными эффектами. Для определения срока окупаемости используется формула (4.8), в которой в качестве неизвестного принимается период времени :

.

.

При сравнении проектов выбирается тот, у которого срок окупаемости меньше. Если оценивается единственный проект, период окупаемости по проекту не должен быть больше инвестиционного периода.

Для расчета срока окупаемости применяются модифицированные способы расчета, основанные на соизмерении результатов и затрат по годам расчетного периода и определения на этой основе величины экономического эффекта. Инвестиции окупятся в том году, когда будет получен положительный эффект.