- •2 Контролінг.

- •3 Економічні способи утримання успішності у кількох важливих напрямках діяльності (система збалансованих показників).

- •4Бюджетування і система цілей організації.

- •5. Бюджетний процес і бюджетний цикл. Етапи бюджетного процесу.

- •6 Структурна ієрархія в системі бюджетування.

- •7 Класифікація бюджетів підприємства.

- •8 Система економічного управління та економічний порядок на підприємстві.

- •9 Комплексна характеристика безперервного процесу бюджетування.

- •10 Механізм формування бюджету продаж як відправної точки формування операційних бюджетів підприємства.

- •11 Структура бюджетів і послідовність їх розробки у торговельному підприємстві (особливості в порівнянні з виробничим!!).

- •12 Структура бюджетів і послідовність їх розробки на виробничому підприємстві.

- •13.Гнучкий бюджет.

- •14.Фінансова стратегія підприємства: зміст та чинники, що її визначають.

- •16.Фінансова та управлінська звітність як інформаційна база фінансової діагностики п-ва.

- •17. Управлінські опціони (згідно з Басовським л.Е.).

- •18. Бенчмаркінгові інструменти фінансової діагностики п-ва

- •20. Мета та принципи проведення фін.Стану п-ва для власників, топ-менеджменту, інвесторів, держ і кред установ.

- •21. Стратегічні і операційні управлінські рішення для раціоналізації операційного та фін. Циклу п-ва

- •22.Взаємозвязк збутової політики підприємства з величиною робочого капіталу.

- •23.Управління операційним і фінансовими циклами підприємства.

- •24. Управління запасами п-ва: фактори впливу

- •25. Можливі джерела фінансування оборотних активів українських п-в

- •27.Фінансові інструменти українського фондового ринку.

- •29.Види фінансових інвестицій українських підприємств.

- •30.Джерела фінансування українських підприємств: аналіз тенденції, юридичні та ринкові обмеження.

- •31. Власний капітал підприємства та джерела його фінансування.

- •32.Оцінка вартості власного капіталу підприємства: теоретичні підходи та застосування в української практиці.

- •34 Аналіз дивідендної політики основних гравців вітчизняного фондового ринку.

- •35. Класифікація витрат підприємства для цілей бюджетування

- •43. Аналіз і оцінка виконання бюджету доходів і витрат за технологією гнучкого бюджетування.

- •46 Бюджет руху грошових коштів: призначення, формат, взаємозв’язок з іншими бюджетами.

- •47.Регламент формування і корегування бюджету руху грошових коштів

- •48.Загальна характеристика процесу контролю виконання статичного бюджету руху грошових коштів.

- •49. Управлінські аспекти оптимізації грошових потоків підприємства.

- •51Аналіз впливу результатів операційної, фінансової і інвестиційної діяльності підприємства на вартість активів і капіталу підприємства

- •52 Інформаційна база проведення фінансової діагностики підприємства.

- •53 Склад, характеристика фінансової звітності підприємств.

- •54. Методики фінансового аналізу: вертикальний, горизонтальний аналіз, фінансових коефіцієнтів

- •55. Управлінські опціони щодо покращення фінансових і не фінансових показників діяльності підприємства.

- •56. Управління операційним і фінансовим циклом підприємства.

- •57. Управління величиною і структурою оборотних активів підприємства.

- •60. Фінансування оборотних активів.

- •61. Інвестиційний портфель підприємства.

- •65. Статутний капітал, як джерело фінансування підприємств

- •67. Комерційні банки як джерело кредитного фінансування

- •68.Оренда основних фондів (лізинг)

- •69. Комерційний кредит

- •70. Спеціальні фонди та програми

- •71. Фінансування через емісію та розміщення цінних паперів

- •Ринципи формування структури капіталу підприємства.

- •Моделювання структури капіталу.

- •Дивідендна політика як елемент управління капіталом підприємства.

- •Галузева компонента змісту задач економічного управління підприємством.

- •76. Оцінка економічного порядку на підприємстві.

- •77. Оцінка організаційно-методичного забезпечення виконання функцій професіоналу з економіки підприємства у вітчизняних компаніях.

- •78.Формування експертної групи учасників фінансової діагностики з врахуванням їх цільових установок.

- •80. Порядок проведення вертикального та горизонтального аналізу звітності підприємства.

- •81. Порядок розрахунку фінансових коефіцієнтів підприємства

- •82. Аналіз відхилень підконтрольних значень показників діяльності підприємства

- •83. Методика прогнозування фінансового стану підприємства

32.Оцінка вартості власного капіталу підприємства: теоретичні підходи та застосування в української практиці.

Важливим елементом оцінки вартості підприємства є визначення вартості капіталу, який є в його розпорядженні. Це поняття характеризує ціну залучення підприємством фінансових ресурсів. Інакше кажучи, це винагорода, за яку капіталодавці погоджуються вкладати кошти в дане підприємство. Згідно із сучасними тенденціями в теорії і практиці фінансової діяльності вартість капіталу підприємства рекомендується розраховувати на основі використання так званої моделі середньозваженої вартості капіталу (Weighted Average Cost of Capital = WACC):

![]() де

Квк — очікувана ставка вартості власного

капіталу; Кпк — очікувана ставка вартості

позичкового капіталу; К — сума капіталу

підприємства; ВК — сума власного

капіталу; ПК — сума позичкового

капіталу.Середньозважена вартість

капіталу показує середню дохідність,

якої очікують (вимагають) капіталодавці

(власники та кредитори), вкладаючи кошти

в підприємство. Вона залежить від

структури капіталу, а також ціни залучення

капіталу від власників і кредиторів.

Зазначену модель можна деталізувати,

виокремивши власний і позичковий

капітал. Зокрема, вартість власного

капіталу можна розраховувати в розрізі

капіталу, залученого в результаті емісії

простих і привілейованих акцій,

реінвестованого прибутку тощо. Позичковий

капітал можна поділити на короткострокові

та довгострокові банківські позички,

комерційні позички, облігаційні позички

та ін.

де

Квк — очікувана ставка вартості власного

капіталу; Кпк — очікувана ставка вартості

позичкового капіталу; К — сума капіталу

підприємства; ВК — сума власного

капіталу; ПК — сума позичкового

капіталу.Середньозважена вартість

капіталу показує середню дохідність,

якої очікують (вимагають) капіталодавці

(власники та кредитори), вкладаючи кошти

в підприємство. Вона залежить від

структури капіталу, а також ціни залучення

капіталу від власників і кредиторів.

Зазначену модель можна деталізувати,

виокремивши власний і позичковий

капітал. Зокрема, вартість власного

капіталу можна розраховувати в розрізі

капіталу, залученого в результаті емісії

простих і привілейованих акцій,

реінвестованого прибутку тощо. Позичковий

капітал можна поділити на короткострокові

та довгострокові банківські позички,

комерційні позички, облігаційні позички

та ін.

На

практиці при розрахунку вартості

залучення позичкового капіталу слід

враховувати податковий фактор. Якщо S

— податковий мультиплікатор (коефіцієнт,

який характеризує ставку податку на

прибуток), а проценти за користування

позичками відносяться на валові витрати

підприємства, то модель визначення

середньозваженої вартості капіталу

можна уявити в такому вигляді:![]() де

ПК — сума позичкового капіталу.Головна

проблема, з якою стикаються фінансисти

при застосуванні моделі WACC, полягає у

визначенні ціни залучення власного

капіталу, зокрема значення очікуваної

ставки вартості власного капіталу. Це

питання досі не знайшло свого повного

вирішення ні в теорії, ні в практиці.

де

ПК — сума позичкового капіталу.Головна

проблема, з якою стикаються фінансисти

при застосуванні моделі WACC, полягає у

визначенні ціни залучення власного

капіталу, зокрема значення очікуваної

ставки вартості власного капіталу. Це

питання досі не знайшло свого повного

вирішення ні в теорії, ні в практиці.

33.Середньозважена

і гранична вартість капіталу: принципи

розрахунку та сфери застосування.Під

вартістю (або ціною) капіталу розуміють

відношення витрат з обслуговування

залученого капіталу до величини цього

капіталу. Виражається вартість капіталу

у процентах і показує, яку суму потрібно

заплатити за користування одиницею

фінансових ресурсів з певного джерела,

як правило, протягом року.

Важливість

цього показника в контексті завдань

фінансового менеджменту полягає в тому,

що він не лише показує проценти, які

потрібно заплатити власникам фінансових

ресурсів, а й, водночас, характеризують

цільову норму рентабельності інвестованого

капіталу, яку обов'язково має забезпечити

підприємство, щоб не зменшити свою

ринкову вартість.Загальна вартість

залученого підприємством капіталу

визначається як середньозважена вартість

фінансових ресурсів з окремих джерел:

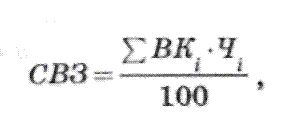

де

СЗВ — середньозважена вартість

капіталу;

BKt — вартість капіталу,

залученого за рахунок і-го джерела, %;

4t — частка і-го джерела у загальній сумі

постійного капіталу.

Середньозважена

вартість капіталу характеризує середній

рівень витрат для підтримки економічного

потенціалу підприємства за наявної

структури джерел коштів, вимог інвесторів

і кредиторів та прийнятої дивідендної

політики. Середньозважена вартість

капіталу порівнюється з внутрішньою

нормою прибутковості інвестиційного

проекту. Для того щоб реалізація проекту

була доцільною, середньозважена вартість

капіталу не повинна перевищувати його

внутрішню норму прибутковості.

Середньозважена

вартість капіталу використовується

для оцінки ціни вже задіяного підприємством

капіталу. У випадку, коли необхідно

обґрунтувати доцільність майбутнього

нарощення капіталу, може визначатися

гранична вартість капіталу за формулою

середньозваженої . При цьому замість

фактичного значення вартості капіталу

з t-го джерела береться нова прогнозна

ціна його залучення, а частка і-го джерела

береться відповідно до цільової (бажаної

для підприємства) структури.

де

СЗВ — середньозважена вартість

капіталу;

BKt — вартість капіталу,

залученого за рахунок і-го джерела, %;

4t — частка і-го джерела у загальній сумі

постійного капіталу.

Середньозважена

вартість капіталу характеризує середній

рівень витрат для підтримки економічного

потенціалу підприємства за наявної

структури джерел коштів, вимог інвесторів

і кредиторів та прийнятої дивідендної

політики. Середньозважена вартість

капіталу порівнюється з внутрішньою

нормою прибутковості інвестиційного

проекту. Для того щоб реалізація проекту

була доцільною, середньозважена вартість

капіталу не повинна перевищувати його

внутрішню норму прибутковості.

Середньозважена

вартість капіталу використовується

для оцінки ціни вже задіяного підприємством

капіталу. У випадку, коли необхідно

обґрунтувати доцільність майбутнього

нарощення капіталу, може визначатися

гранична вартість капіталу за формулою

середньозваженої . При цьому замість

фактичного значення вартості капіталу

з t-го джерела береться нова прогнозна

ціна його залучення, а частка і-го джерела

береться відповідно до цільової (бажаної

для підприємства) структури.