- •Негосударственное образовательное учреждение высшего профессионального образования «санкт-петербургский гуманитарный университет профсоюзов»

- •Финансовый менеджмент

- •Тема 1. Содержание финансового менеджмента и его место в управлении организацией

- •1.1. Предмет финансового менеджмента, его цели и задачи

- •1.1.1. Понятие финансового менеджмента

- •1.1.2. Финансовый менеджер

- •1.2. Базовые концепции финансового менеджмента

- •1.3. Виды финансовых инструментов

- •1.4. Информационное обеспечение финансового менеджмента

- •Тема 2. Методологические основы принятия Финансовых решений

- •2.1. Денежные потоки и методы их оценки

- •2.1.1. Процентные ставки и методы их начисления

- •2.1.2. Денежные потоки

- •2.1.3. Оценка аннуитетов

- •2.2. Методы оценки финансовых активов

- •2.2.1. Внутренняя стоимость финансового актива

- •2.2.2. Подходы к оценке внутренней стоимости финансового актива

- •2.2.3. Внутренняя стоимость акций и облигаций

- •2.3. Риск в финансовом менеджменте

- •2.4. Риск и доходность финансовых активов

- •2.4.1. Понятие и измерение доходности финансового актива

- •2.4.2. Оценка риска финансовых активов

- •2.4.3. Модель оценки капитальных финансовых активов

- •2.5. Риск и доходность портфельных инвестиций

- •2.5.1. Понятие, цели и типы портфельного инвестирования

- •2.5.2. Оценка доходности и риска портфеля

- •2.5.3. Формирование инвестиционного портфеля

- •Тема 3. Управление инвестициями

- •3.1. Оценка эффективности и риска инвестиционных проектов

- •3.1.1. Виды оценок инвестиционного проекта

- •3.1.2. Критерии, основанные на учетных оценках

- •3.1.3. Критерии, основанные на дисконтированных оценках

- •3.1.4. Оценка риска инвестиционного проекта

- •3.2. Формирование бюджета капиталовложений

- •3.2.1. Методические подходы к формированию бюджета капиталовложений

- •3.2.2. Формирование бюджета при ограничении на объем инвестиций

- •3.2.3. Формирование бюджета капиталовложений с учетом цены капитала

- •3.2.4. Распределение бюджета капиталовложений во времени

- •3.3. Управление источниками долгосрочного инвестирования

- •Тема 4. Цена и структура капитала

- •4.1. Средневзвешенная цена капитала

- •4.1.1. Цена капитала: понятие и сущность

- •4.1.2. Цена основных источников капитала

- •4.1.3. Средневзвешенная цена капитала

- •4.2. Управление собственным капиталом

- •4.2.1. Понятие и состав собственного капитала

- •4.3.2. Основные способы формирования и наращивания собственного капитала

- •4.4. Финансовый леверидж

- •4.5. Политика выплаты дивидендов

- •Тема 5. Управление оборотным капиталом

- •5.1. Политика в области оборотного капитала

- •5.2. Управление производственными запасами

- •5.3. Управление дебиторской задолженностью

- •5.4. Управление денежными средствами и их эквивалентами

- •5.4.1. Задача управления денежными средствами

- •5.4.2. Расчет операционного и финансового циклов

- •5.4.3. Анализ и прогнозирование движения денежных средств

- •5.4.4. Определение оптимального уровня денежных средств

- •5.5 Управление источниками финансирования оборотного капитала. Традиционные и новые методы краткосрочного финансирования

- •Тема 6. Финансовый менеджмент в условиях инфляции

- •6.1. Инфляция: понятие, измерение

- •6.2. Методики учета и анализа влияния инфляции

- •6.2.1. Методика gpl (General Price Level Accounting)

- •6.2.2. Методика сса (Current Cost Accounting)

- •6.2.3. Комбинированная методика

- •6.3. Специфика финансовых решений в условиях инфляции

- •Рекомендуемая литература

4.1.2. Цена основных источников капитала

Выделяется пять основных источников капитала, цену которых необходимо знать для расчета средневзвешенной цены капитала предприятия, — банковские кредиты, облигационные займы, долевой капитал в виде привилегированных акций, долевой капитал в виде обыкновенных акций, реинвестированная прибыль.

Первый источник – банковские кредиты. Согласно нормативным документам проценты за пользование ссудами банка включаются в себестоимость продукции. Поэтому цена единицы такого источника средств (Цбк) меньше, чем уплачиваемый банку процент:

Цбк = rбк (1 – rп), (4.1.1)

где rбк — процентная ставка по банковскому кредиту;

rп – ставка налога па прибыль.

Второй источник – облигационный заем. Этот источник по сравнению с банковским кредитом имеет более высокий риск, который должен компенсироваться более высокой ставкой. Кроме этого, размещение облигационного займа, как правило, осуществляется с привлечением посредников, что требует затрат, которые также увеличивают цену данного источника. При этом следует иметь в виду, что выплаты дохода по облигациям уменьшают налогооблагаемую прибыль.

Таким образом, цена источника «Облигационный заем» приблизительно равна величине уплачиваемого процента с учетом ставки налогообложения:

Цо = Зрд (1 – rп), (4.1.2)

где Цо – цена источника “облигационный заем”; Зрд – относительные затраты на размещение и выплаты купонного дохода по облигации («затратность»); rп — ставка налога на прибыль.

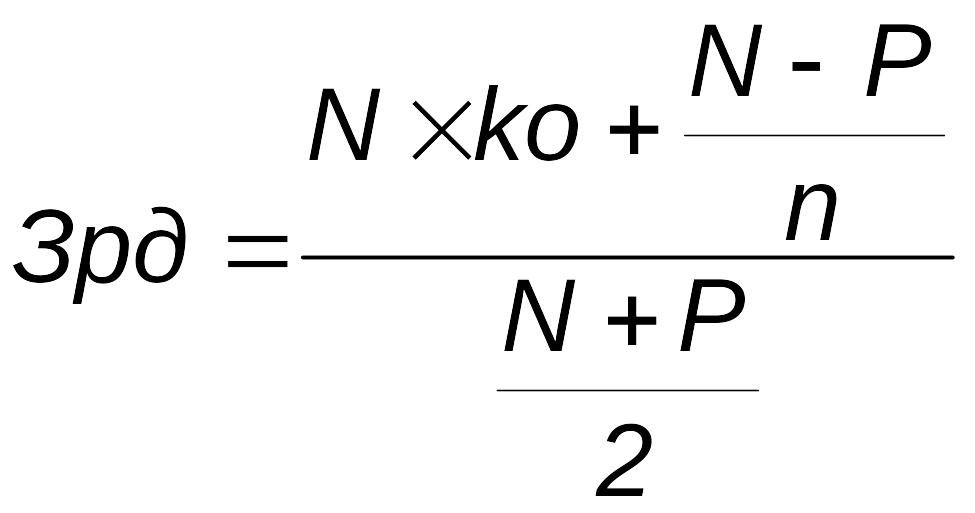

Затратность облигационного займа совпадает с его доходностью для покупателя облигации:

(4.1.3)

(4.1.3)

где kо — купонная ставка по облигации (в долях единицы); N — нарицательная цена облигации; P — чистая выручка от размещения одной облигации; п — срок займа (количество лет).

Определение цены собственного капитала основывается на следующих положениях: акционеры в обмен на предоставление своих средств коммерческой организации рассчитывают на получение доходов, которые для предприятия равны затратам по обеспечению данного источника средств. Поэтому цена такого источника равна уровню дивидендов, выплачиваемых акционерам.

Цена источника «Долевой капитал в виде привилегированных акций» рассчитывается следующим образом:

Цпа = Д / Цр (4.1.4)

где Цпа – цена источника “привилегированная акция”; Д –дивиденд; Цр – рыночная цена акции на момент оценки.

Приведенная оценка может искажаться в случае, если было несколько выпусков акций, в ходе которых они продавались по разной цене. Тогда можно воспользоваться формулой средней арифметической взвешенной.

Цена источника «Долевой капитал в виде обыкновенных акций» зависит от возможности предприятия выплачивать дивиденды, которая, в свою очередь, зависит эффективности его работы. Поэтому цена данного источника средств (Цоа) можно рассчитать с гораздо большей условностью. Существуют разные методы оценки, из которых наибольшее распространение получила модель Гордона, в соответствии с которой:

Цоа = Д1/Цр + g (4.1.5)

где Д1 — первый ожидаемый дивиденд; Цр — рыночная цена акции на момент оценки; g — заявленный темп прироста дивиденда.

Такой алгоритм имеет ряд недостатков. Во-первых, он может быть реализован лишь для компаний, выплачивающих дивиденды. Во-вторых, показатель ожидаемой доходности, которая является ценой капитала, с позиции компании очень чувствителен к изменению темпа прироста дивидендов. В-третьих, не учитывается фактор риска.

Один из самых важных источников – реинвестированная прибыль. Реинвестируемая прибыль мобилизуется максимально быстро и не требует специального механизма, как в случае с эмиссией акций или облигаций. Этот источник обходится дешевле других собственных источников, поскольку не возникает эмиссионных расходов. Он безопасен в смысле отсутствия эффекта негативного влияния информации о новой эмиссии.

Цена этого источника может рассчитываться разными методами, а ее величина легко интерпретируется следующим образом. Полученная компанией прибыль после соответствующих отчислений подлежит распределению среди владельцев обыкновенных акций. Для того чтобы последние не возражали против реинвестирования прибыли, необходимо, чтобы ожидаемая отдача от такого реинвестирования была не меньше, чем отдача от альтернативных инвестиций той же степени риска. В противном случае владельцы обыкновенных акций предпочтут получить дивиденды и используют эти средства на рынке капитала. В некотором смысле реинвестирование прибыли равносильно приобретению ими новых акций своей фирмы. Таким образом, цена источника средств «Реинвестированная прибыль» (Црп) примерно равна стоимости источника средств «Долевой капитал в виде обыкновенных акций» (Цоа).