- •Негосударственное образовательное учреждение высшего профессионального образования «санкт-петербургский гуманитарный университет профсоюзов»

- •Финансовый менеджмент

- •Тема 1. Содержание финансового менеджмента и его место в управлении организацией

- •1.1. Предмет финансового менеджмента, его цели и задачи

- •1.1.1. Понятие финансового менеджмента

- •1.1.2. Финансовый менеджер

- •1.2. Базовые концепции финансового менеджмента

- •1.3. Виды финансовых инструментов

- •1.4. Информационное обеспечение финансового менеджмента

- •Тема 2. Методологические основы принятия Финансовых решений

- •2.1. Денежные потоки и методы их оценки

- •2.1.1. Процентные ставки и методы их начисления

- •2.1.2. Денежные потоки

- •2.1.3. Оценка аннуитетов

- •2.2. Методы оценки финансовых активов

- •2.2.1. Внутренняя стоимость финансового актива

- •2.2.2. Подходы к оценке внутренней стоимости финансового актива

- •2.2.3. Внутренняя стоимость акций и облигаций

- •2.3. Риск в финансовом менеджменте

- •2.4. Риск и доходность финансовых активов

- •2.4.1. Понятие и измерение доходности финансового актива

- •2.4.2. Оценка риска финансовых активов

- •2.4.3. Модель оценки капитальных финансовых активов

- •2.5. Риск и доходность портфельных инвестиций

- •2.5.1. Понятие, цели и типы портфельного инвестирования

- •2.5.2. Оценка доходности и риска портфеля

- •2.5.3. Формирование инвестиционного портфеля

- •Тема 3. Управление инвестициями

- •3.1. Оценка эффективности и риска инвестиционных проектов

- •3.1.1. Виды оценок инвестиционного проекта

- •3.1.2. Критерии, основанные на учетных оценках

- •3.1.3. Критерии, основанные на дисконтированных оценках

- •3.1.4. Оценка риска инвестиционного проекта

- •3.2. Формирование бюджета капиталовложений

- •3.2.1. Методические подходы к формированию бюджета капиталовложений

- •3.2.2. Формирование бюджета при ограничении на объем инвестиций

- •3.2.3. Формирование бюджета капиталовложений с учетом цены капитала

- •3.2.4. Распределение бюджета капиталовложений во времени

- •3.3. Управление источниками долгосрочного инвестирования

- •Тема 4. Цена и структура капитала

- •4.1. Средневзвешенная цена капитала

- •4.1.1. Цена капитала: понятие и сущность

- •4.1.2. Цена основных источников капитала

- •4.1.3. Средневзвешенная цена капитала

- •4.2. Управление собственным капиталом

- •4.2.1. Понятие и состав собственного капитала

- •4.3.2. Основные способы формирования и наращивания собственного капитала

- •4.4. Финансовый леверидж

- •4.5. Политика выплаты дивидендов

- •Тема 5. Управление оборотным капиталом

- •5.1. Политика в области оборотного капитала

- •5.2. Управление производственными запасами

- •5.3. Управление дебиторской задолженностью

- •5.4. Управление денежными средствами и их эквивалентами

- •5.4.1. Задача управления денежными средствами

- •5.4.2. Расчет операционного и финансового циклов

- •5.4.3. Анализ и прогнозирование движения денежных средств

- •5.4.4. Определение оптимального уровня денежных средств

- •5.5 Управление источниками финансирования оборотного капитала. Традиционные и новые методы краткосрочного финансирования

- •Тема 6. Финансовый менеджмент в условиях инфляции

- •6.1. Инфляция: понятие, измерение

- •6.2. Методики учета и анализа влияния инфляции

- •6.2.1. Методика gpl (General Price Level Accounting)

- •6.2.2. Методика сса (Current Cost Accounting)

- •6.2.3. Комбинированная методика

- •6.3. Специфика финансовых решений в условиях инфляции

- •Рекомендуемая литература

2.4. Риск и доходность финансовых активов

2.4.1. Понятие и измерение доходности финансового актива

Следует различать доход и доходность. Доход – абсолютный показатель, доходность – относительный. В зависимости от вида финансового актива в качестве дохода чаще всего выступают дивиденд, процент, прирост капитализированной стоимости. Доходность актива (d) – это показатель, рассчитываемый соотнесением дохода (D), генерируемого данным финансовым активом, и величины инвестиции (I) в этот актив:

d = D / I. (2.4.1)

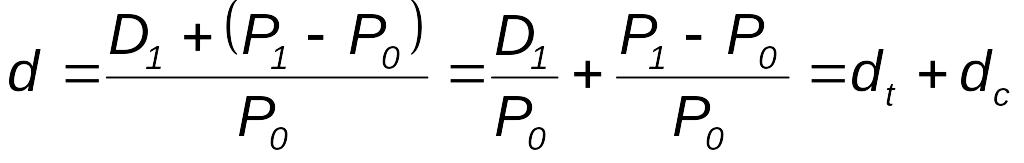

В финансовых расчетах доход, обеспечиваемый каким-либо активом, обычно разделяют на две составляющих: 1) регулярные выплаты владельцу актива, 2) рост стоимости самого актива. Соответственно ожидаемая доходность также будет складываться из двух составляющих – текущей и капитализированной доходности:

(2.4.2)

(2.4.2)

где d – доходность финансового актива; Р0 – цена приобретения финансового актива (в начале рассматриваемого периода); Р1 – цена финансового актива в конце периода (ожидаемая величина); D1 – регулярные выплаты в предстоящем периоде (ожидаемая величина); D1 + (P1 – Р0) – общий доход в предстоящем периоде; dt – текущая доходность (в приложении к акциям она называется также дивидендной); dc – капитализированная доходность.

Таким образом, выбирая для покупки финансовый актив, инвестор должен расставить для себя приоритеты — что важнее, регулярный доход или прирост стоимости актива.

Оценка стоимости облигации выполняется по формуле (2.2.13). Эта же формула может использоваться для оценки доходности облигации. В этом случае Vопд – текущая рыночная цена облигации – известна, а неизвестна величина r. Решение уравнения относительно г определяет доходность данной облигации.

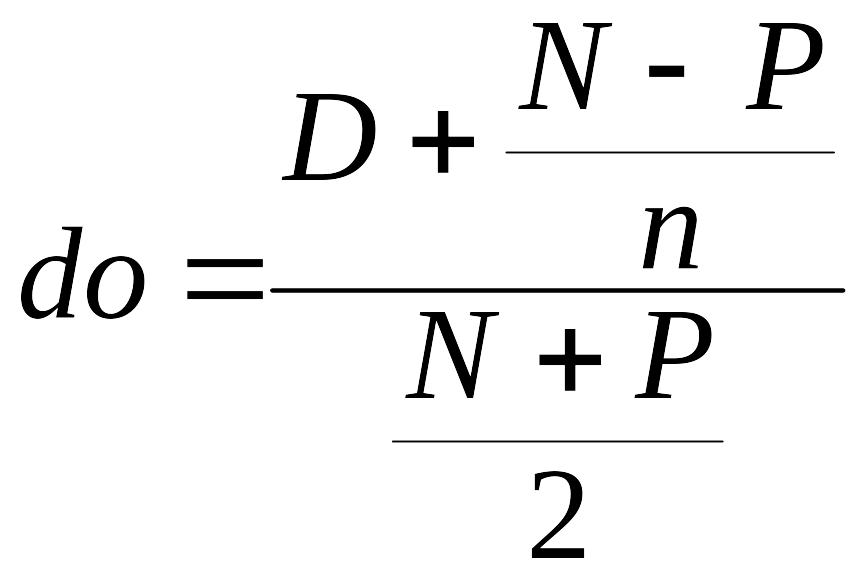

Для приблизительной оценки доходности купонной облигации без права досрочного погашения рассчитывается отношение среднегодового дохода (годовой процент плюс часть разницы между номинальной стоимостью и ценой покупки облигации) к средней величине инвестиции:

(2.4.3)

(2.4.3)

где do — доходность облигации; N — номинал облигации; Р — текущая цена (на момент оценки); D — купонный доход; n — число лет, оставшихся до погашения облигации.

В некоторых отечественных пособиях по финансовому анализу для оценки эффективности инвестирования в облигации рекомендуют ориентироваться на показатель текущей, или дивидендной, доходности, под которым понимается отношение дохода, получаемого ежегодно по купонной ставке, к фактическим затратам на приобретение облигации:

![]() (2.4.4)

(2.4.4)

где dot – текущая доходность облигации; N – номинальная стоимость облигации; P – текущая рыночная стоимость облигации; k – купонная ставка.

Еще одной характеристикой доходности облигации является показатель купонной доходности, рассчитываемый по следующей формуле:

![]()

![]() (2.4.5)

(2.4.5)

Чаще всего этот показатель не рассчитывается, а задается в виде купонной ставки. Значимость этого показателя для оценки доходности облигации невысока.

По аналогии с облигациями формулы, рассмотренные в разделе (2.2), посвященном оценке акций, могут применяться и для оценки значений ожидаемой доходности акций; при этом в соответствующих формулах необходимо лишь заменить теоретическую стоимость V, на рыночную цену Р. Таким образом, дивидендная доходность бессрочной привилегированной акции, равно как и обыкновенной акции с неизменным дивидендом, находится по формуле

![]() , (2.4.6)

, (2.4.6)

где da – доходность акции; D – ожидаемый дивиденд; P – текущая рыночная цена акции.

В формуле (2.5.6) общая доходность акции совпадает с текущей дивидендной доходностью. Эту формулу можно применять, если после покупки акции инвестор не предполагает продать ее в ближайшем будущем.

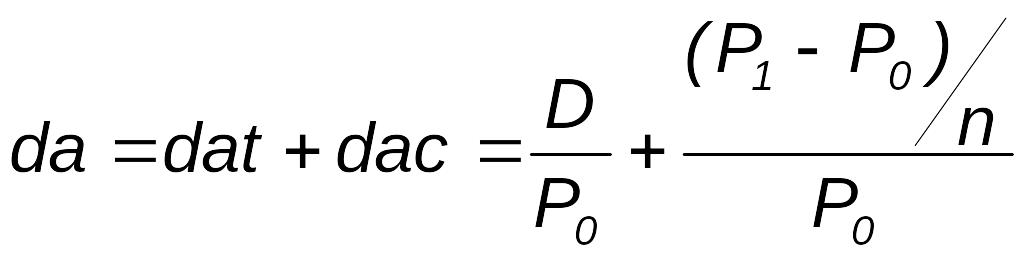

Если инвестор приобретает акцию в спекулятивных целях, намереваясь продать ее через некоторое время, то он может получить некоторые оценки ожидаемых значений общей, дивидендной и капитализированной доходности, пользуясь формулой (2.5.2):

(2.4.7)

(2.4.7)

где

da

– доходность акции; dat

– текущая (дивидендная) доходность

акции; dac

– капитализированная доходность акции;

![]() – рыночная цена акции на момент принятия

решения о покупке;

– рыночная цена акции на момент принятия

решения о покупке;

![]() – ожидаемая цена акции на момент ее

предполагаемой продажи;

– ожидаемая цена акции на момент ее

предполагаемой продажи;

![]() –

ожидаемое число лет владения акцией.

–

ожидаемое число лет владения акцией.

Оценка ожидаемой доходности конвертируемой привилегированной акции также может быть получена с помощью формулы (2.4.7), в которой в качестве P1 следует использовать ожидаемую конверсионную стоимость акции.

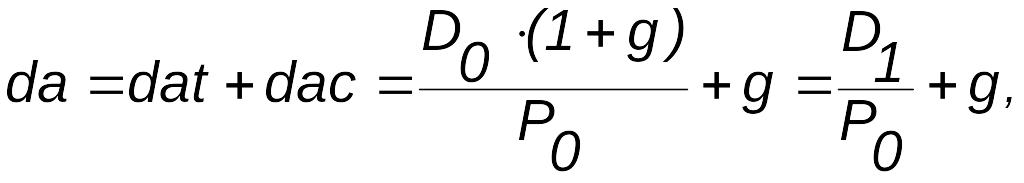

Для оценки значений ожидаемой общей доходности обыкновенных акций с равномерно возрастающими дивидендами можно воспользоваться формулой Гордона (2.2.8):

(2.4.8)

где

da

– доходность акции; dat

– текущая (дивидендная) доходность

акции; dac

– капитализированная доходность акции;

![]() – последний полученный к моменту оценки

дивиденд по акции;

– последний полученный к моменту оценки

дивиденд по акции;

![]() – ожидаемый дивиденд;

– цена акции на момент оценки;

– ожидаемый дивиденд;

– цена акции на момент оценки;

![]() – темп прироста дивиденда.

– темп прироста дивиденда.

Из формулы (2.5.8) видно, что ожидаемая капитализированная доходность обыкновенной акции с равномерно возрастающим дивидендом совпадает с темпом прироста дивиденда или с темпом прироста цены акции. Таким образом, показатель g имеет несколько интерпретаций: во-первых, это капитализированная доходность; во-вторых, темп прироста дивиденда; в-третьих, темп прироста цены акции.