4. Оптимальное налогообложение

Общая величина налоговой нагрузки определяется прежде всего объемом государственных расходов [логика, обратная логике бизнеса: сначала расходы, потом доходы]. Поскольку в современной экономике они, как правило, составляют 30–40% ВВП и более, эта нагрузка неизбежно очень велика, в связи с чем возникает вопрос об оптимизации налоговой системы в целом и налоговых ставок в частности.

[высокий общий уровень налогообложения порождает проблемы: искажение рыночных сигналов и стимулов; трудности уплаты для многих налогоплательщиков; стремление увести налоги в тень, то есть массовые нарушения закона, питательная среда для криминала и т.п.; трудности сбора; трудности администрирования; усложнение и запутанность налогового законодательства и т.д.]

При решении этого вопроса важно учитывать следующие обстоятельства.

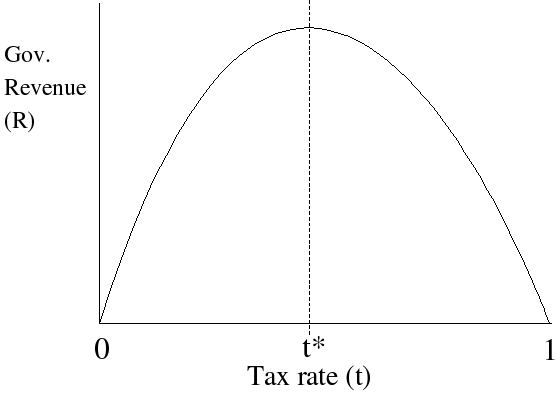

1. Для любого налога существует предельный уровень налоговой ставки (кривая Лаффера, точка t*); ее дальнейшее увеличение не приводит к росту налоговых сборов из-за сокращения налоговой базы и массового уклонения от уплаты налога (снижение стимулов к деятельности для подоходного налога, поиск альтернатив при акцизах [типичный пример – потребление алкогольных суррогатов], уход бизнеса в «тень» при любом существенном повышении налогов и т.д.).

Кривая Лаффера: r – налоговые сборы, t – общая ставка налогообложения по отношению к доходам налогоплательщика

2. Для обеспечения более справедливой налоговой нагрузки иногда предлагается, чтобы больше налогов платили те, кто в большей степени пользуется общественными благами, финансируемыми за их счет (пример: акциз на бензин, расходуемый на улучшение автодорог, или налог на землю, направляемый на борьбу с эрозией). Но для большей части государственных расходов обеспечить такое соответствие невозможно, поскольку суть общественных благ в том и состоит, что нельзя определить степень их полезности для каждого человека в отдельности (в том числе от строительства автострад).

[Иногда эта логика приводит к абсурду – например, в случае пособий по бедности и безработице, расходов на национальную оборону].

3. При построении налоговых систем важно соблюдать принцип платежеспособности, который гласит, что общая налоговая нагрузка должна быть более или менее пропорциональна доходам налогоплательщика; лица с большими доходами должны платить больше налогов в абсолютном исчислении; в противном случае суммарные налоговые поступления резко сокращаются.

4. Вопрос об оптимальной относительной величине налоговой нагрузки (должна ли налоговая система в целом быть прогрессивной, регрессивной или пропорциональной) не имеет однозначного решения. С одной стороны, прогрессивное налогообложение фактически делает налоговую нагрузку более равномерной, с другой – оно подрывает стимулы к получению доходов и способствует их уходу в тень, то есть уменьшает уровень собираемости налогов [слова Путина по поводу введения плоской 13%-ной шкалы: прогрессивный налог более справедлив, но собрать его невозможно].

В большинстве развитых стран в настоящее время преобладает слабопрогрессивная налоговая система.

5. Всегда следует учитывать возможность переложения налогоплательщиком налоговой нагрузки на другие лица (в этом случае субъект и носитель налога не совпадают – по крайней мере, в отношении части налоговой выплаты). Вместе с тем, точно оценить масштабы переноса налоговых выплат бывает довольно трудно, поскольку надежная статистика по данному вопросу отсутствует.

[Более или менее бесспорен перенос акцизов на потребителя, налога на недвижимость – на арендатора. Очевиден частичный перенос, но в какой степени, неизвестно: НДС и импортных пошлин – на потребителя; взносов работодателей в социальные фонды – на работника; налога на прибыль компаний-монополистов – на поставщиков и покупателей. Наконец, возможности переноса личного подоходного налога весьма ограничены (врачи или адвокаты, вероятно, могут частично переносить его на клиентов и т.д.)].

6. Налоги (и особенно налоговые льготы) могут оказывать многообразное и очень сложное влияние на стимулы к труду и предпринимательской деятельности, структуру капитала и другие. Эти факторы нередко действуют непредсказуемым образом, что увеличивает общие риски и издержки в экономике. Поэтому налоговая система по возможности должна быть максимально простой, иметь минимальное количество льгот и изъятий.

[Примеры: льготы по подоходному налогу при наличии иждивенцев и пособия по бедности способствуют росту безработицы; различия в ставках налогообложения дивидендов и прироста стоимости капитала стимулируют инвестиции; рост ставок налога на прибыль приводит к росту долгосрочных заимствований в компаниях реального сектора; общее увеличение ставок подоходного налога увеличивает склонность предпринимателей к риску, поскольку часть риска фактически перекладывается на правительство и т.д.].