- •В.Б. Ивашкевич Бухгалтерский управленческий учет

- •Введение

- •Глава 1. Содержание, принципы и назначение управленческого учета

- •1.1. Сущность учета для управления предприятием, его отличие от финансового учета Роль учета в управлении

- •Принципы учета для управления

- •Различия финансового и управленческого учета

- •1.2. Назначение управленческого учета, сфера и особенности его применения Назначение управленческого учета

- •Учет и контроль

- •Требования к управленческому учету

- •Стратегический учет

- •1.3. Системы и функции управленческого учета Управленческий учет как система

- •Стратегический контроллинг

- •Оперативный учет и контроллинг

- •Учет и структура управления

- •Требования к информации для управленческого учета

- •Контрольные вопросы, задания, тесты

- •Глава 2. Теоретические основы исчисления затрат и результатов деятельности хозяйственных организаций

- •2.1. Понятия, виды и соотношения затрат и результатов деятельности предприятия Понятия затрат и результатов деятельности предприятия

- •Виды затрат

- •Производственная функция и функция издержек

- •2.2. Постоянные и переменные расходы

- •Постоянные затраты

- •Переменные затраты

- •Влияние уровня использования производственных мощностей на величину затрат

- •Методы деления затрат на постоянные и переменные

- •2.3. Маржинальный доход и ставка покрытия Понятие маржинального дохода, суммы и ставки покрытия

- •Точка нулевой прибыли

- •Производные показатели

- •Практическое использование показателей

- •Контрольные вопросы, задания, тесты

- •Глава 3. Группировка издержек производства и реализации продукции по видам затрат

- •3.1. Содержание и назначение группировки затрат по элементам издержек и статьям калькуляции Критерии группировки

- •Учет по элементам затрат

- •Учет по статьям калькуляции

- •3.2. Измерение материальных и трудовых затрат Состав материальных затрат

- •Лифо-метод

- •Фифо-метод

- •Другие методы оценки

- •Управление запасами

- •Управление материальным хозяйством

- •Учет затрат труда

- •Учет оплаты труда

- •3.3. Учет калькуляционных затрат и дискретных расходов Понятие калькуляционных затрат

- •Амортизация активов

- •Учет процента на капитал

- •Иные виды калькуляционных затрат

- •Издержки риска

- •Учет дискретных расходов

- •Расходы на освоение новых производств

- •Учет расходов на ремонт основных средств

- •Контрольные вопросы, задания, тесты

- •Глава 4. Учет расходов предприятия по местам затрат и центрам ответственности

- •4.1. Место затрат и центр ответственности, критерии их обособления в учете Понятие места и центра затрат

- •Классификации мест и центров затрат

- •Практическое значение выделения мест и центров затрат

- •Центр ответственности

- •Виды центров ответственности

- •4.2. Методы группировки издержек по местам формирования и центрам ответственности Необходимость группировки мест и центров затрат

- •Виды мест и центров затрат в снабжении и сбыте

- •Виды мест и центров затрат в управлении

- •Виды мест и центров затрат в сфере производства

- •Способы учета затрат по местам и центрам

- •4.3. Распределение затрат по местам и центрам формирования Способы распределения затрат

- •Внутренние трансфертные цены

- •Расчет себестоимости взаимооказываемых услуг

- •Контрольные вопросы, задания, тесты

- •Глава 5. Учет и распределение затрат по объектам калькулирования

- •5.1. Сущность и назначение группировки затрат по объектам калькулирования Сущность и назначение калькулирования

- •Условия калькулирования

- •Виды калькуляций

- •Распределение затрат

- •Калькуляционные единицы измерения

- •Объекты калькулирования

- •5.2. Методы калькулирования себестоимости продукции Варианты калькулирования

- •Передельное калькулирование

- •Позаказное калькулирование

- •5.3. Специальные виды калькуляции

- •Эквивалентные калькуляции

- •Калькулирование сопряженных продуктов

- •Управление издержками комплексных производств

- •Калькулирование на основе себестоимости машино-часа

- •Особенности калькулирования стоимости мероприятий

- •Калькуляция цены

- •Контрольные вопросы, задания, тесты

- •Глава 6. Системы управленческого учета затрат на предприятии

- •6.1. Учет себестоимости продукции на базе реальных и средних затрат Учет себестоимости по реальным затратам

- •Учет себестоимости на основе средних затрат

- •Практическое применение учета на базе реальных и средних затрат

- •6.2. Измерение затрат в системе нормативного учета Содержание и значение нормативного учета затрат

- •Методы учета отклонений от норм

- •Учет отклонений от норм по сырью и материалам

- •Учет отклонений расходов на оплату труда

- •Учет расходов на обслуживание производства и управление

- •6.3. Взаимосвязь показателей затрат и результатов деятельности предприятия в управленческом и финансовом учете Связь показателей управленческого и финансового учета

- •Однокруговая система учета затрат

- •Двухкруговая система учета затрат

- •Контрольные вопросы, задания, тесты

- •Глава 7. Измерение и контроль полных затрат на основе нормативной стоимости (стандарт-кост)

- •7.1. Стандарт-кост как система учета нормативных затрат Необходимость учета затрат по нормативам

- •Понятие стандарт-коста

- •История стандарт-коста

- •Отличия стандарт-коста и нормативного учета

- •7.2. Нормирование и контроль прямых одноэлементных затрат

- •Нормирование и контроль затрат материалов

- •Нормирование и контроль затрат труда и заработной платы

- •7.3. Выявление и учет отклонений от нормативов комплексных расходов Особенности нормирования комплексных расходов

- •Выявление отклонений

- •Нормирование затрат с помощью вариаторов

- •Учет комплексных затрат по элементам

- •Контрольные вопросы, задания, тесты

- •Глава 8. Измерение и оценка затрат предприятия на базе переменных расходов (директ-костинг)

- •8.1. Понятие директ-костинга и его особенности Понятие директ-костинга

- •Особенности директ-костинга

- •Преимущества директ-костинга

- •История директ-костинга

- •8.2. Отражение затрат и результатов деятельности в системах простого и развитого директ-коста Варианты директ-коста

- •Система директ-костинга и система учета полной себестоимости

- •Возможности применения директ-костинга на российских предприятиях

- •8.3. Использование данных учета переменных расходов для управления и в ценовой политике Назначение директ-костинга

- •Решения в сфере снабжения

- •Решения в сфере производства

- •Директ-костинг и политика цен

- •Контрольные вопросы, задания, тесты

- •Глава 9. Использование данных управленческого учета для оценки эффективности производственных инвестиций

- •9.1. Понятие и виды инвестиций, их отражение в учете Понятие инвестиций

- •Задачи и цели учета

- •Важность решений об инвестициях

- •9.2. Оценка эффективности производственных инвестиций Принципы оценки

- •Простые оценочные методы. Рентабельность

- •Срок окупаемости

- •Коэффициент эффективности инвестиций

- •Коэффициент отдачи на вложенный капитал

- •Метод чдс

- •Метод внутренней процентной ставки

- •9.3. Учет фактора риска при принятии решений по инвестициям Риски инвестирования

- •Методы оценки риска

- •Интеграция учета риска инвестиций

- •Совершенствование методов оценки

- •Учет инфляции

- •Контрольные вопросы, задания, тесты

- •Глава 10. Бюджетирование и контроль затрат по центрам ответственности и функциям производственно-финансовой деятельности

- •10.1. Бюджетирование в системе управления затратами предприятия*

- •Понятие бюджета и бюджетирования

- •Методы составления и виды бюджетов

- •Учет в бюджетировании

- •Бюджет затрат

- •Финансовый бюджет

- •Контроль исполнения бюджетов

- •Учет отклонений в бюджетировании

- •Бюджетный анализ

- •10.2. Функциональный учет затрат и результатов деятельности (метод abc) Сущность функционального учета затрат

- •Взаимосвязь abc и управленческого учета

- •Понятие драйверов

- •Преимущества авс-метода

- •Этапы внедрения abc

- •Операционные драйверы

- •Оценка выгодности клиентов

- •Варианты реализации авс

- •10.3. Использование данных финансового учета для управления предприятием Финансовый учет и управление предприятием

- •Управление денежными потоками

- •Платежеспособность и ликвидность

- •Приток и отток денежных средств

- •Управление долгами и обязательствами

- •Ценовые скидки

- •Управление активами

- •Оборачиваемость запасов

- •Управление финансовыми результатами

- •Как использовать баланс для управления

- •Парадоксы финансовой отчетности

- •Разделение функций учета и управления

- •10.4. Основы управленческой отчетности Требования к управленческой отчетности

- •Виды управленческой отчетности

- •Контрольные вопросы, задания, тесты

- •Список рекомендуемой литературы по курсу

- •Терминологический словарь

- •Глава 3

- •Глава 4

- •Глава 5

- •Глава 6

- •Глава 7

- •Глава 8.

- •Глава 9

- •Глава 10

- •Программа курса «Бухгалтерский управленческий учет» Министерство образования Российской Федерации

- •Примерная программа дисциплины «Бухгалтерский управленческий учет» федерального компонента цикла сд гос впо второго поколения по специальности 060500 «Бухгалтерский учет, анализ и аудит»

- •1. Цели и задачи дисциплины

- •2. Требования к уровню освоения содержания дисциплины

- •3. Объем дисциплины и виды учебной работы

- •4. Содержание дисциплины

- •4.2. Содержание разделов дисциплины

- •Тема 1. Содержание, принципы и назначение управленческого учета

- •Тема 2. Концепция и терминология, классификация издержек деятельности предприятия

- •Тема 3. Основные модели учета затрат

- •Тема 4. Управленческий учет затрат по видам и назначению

- •Тема 5. Исчисление затрат по местам формирования, центрам ответственности и бюджетирования

- •Тема 6. Учет и распределение затрат по объектам калькулирования

- •Тема 7. Нормативный учет и стандарт-каст на базе полных затрат

- •Тема 8. Нормативный учет на базе переменных затрат (директ-костинг)

- •Тема 9. Использование данных управленческого учета для обоснования решений на разных уровнях управления

- •5. Лабораторный практикум

- •6. Учебно-методическое обеспечение дисциплины

- •7. Методические рекомендации по организации изучения дисциплины

- •Содержание

- •Глава 1. Содержание, принципы и назначение управленческого учета 6

- •Глава 2. Теоретические основы исчисления затрат и результатов деятельности хозяйственных организаций 23

- •Глава 3. Группировка издержек производства и реализации продукции по видам затрат 54

- •Глава 4. Учет расходов предприятия по местам затрат и центрам ответственности 83

- •Глава 5. Учет и распределение затрат по объектам калькулирования 111

- •Глава 6. Системы управленческого учета затрат на предприятии 142

- •Глава 7. Измерение и контроль полных затрат на основе нормативной стоимости (стандарт-кост) 163

- •Глава 8. Измерение и оценка затрат предприятия на базе переменных расходов (директ-костинг) 193

- •Глава 9. Использование данных управленческого учета для оценки эффективности производственных инвестиций 226

- •Глава 10. Бюджетирование и контроль затрат по центрам ответственности и функциям производственно-финансовой деятельности 260

9.2. Оценка эффективности производственных инвестиций Принципы оценки

При оценке эффективности производственных капитальных вложений ключевым является ответ на вопрос: будет ли приток денежных средств достаточно большим, чтобы оправдать эти инвестиции, т.е. покрыть затраты на капвложения и обеспечить нормальную прибыльность от их осуществления.

Возможные варианты решения зависят от вида долгосрочных активов, создаваемых инвестициями, и особенностей их использования. Наиболее часто распространены следующие ситуации:

• предприятие вкладывает деньги в покупку нового оборудования в дополнение к действующему. Дополнительная прибыль от инвестиций в этом случае может быть обеспечена за счет снижения эксплуатационных издержек, увеличения объема продаж продукции или за счет того и другого фактора одновременно;

• предприятие приобретает и эксплуатирует оборудование взамен действующего. Дополнительный приток денежных средств обеспечивается главным образом за счет снижения эксплуатационных расходов на создание продукта, т.е. его себестоимости;

• предприятие вкладывает средства в строительство, аренду или приобретение нового здания, дополнительная прибыль в этом случае может быть получена за счет дополнительно произведенных или реализованных в этом помещении товаров и услуг или в результате сдачи этого имущества в аренду (лизинг).

В конечном счете, цели производственных инвестиций реализуются путем обновления имеющейся материально-технической базы, наращивания объемов производственно-сбытовой деятельности, а также освоения новых производств и рынков сбыта. Возможно одновременное сочетание нескольких направлений инвестирования.

Большинство инвестиционных проектов необходимо рассматривать и оценивать в комплексе, включающем все затраты капитала (на строительство, на приобретение основных средств всех видов, подготовку и наем рабочей силы, дополнительную закупку сырья, материалов и т.п.).

Способы оценки эффективности производственных инвестиций во многом зависят от того, являются ли они краткосрочными или долгосрочными.

Краткосрочные производственные инвестиции отличаются тем, что капитальные затраты осуществляются в пределах хозяйственного года, сразу дают отдачу и окупаются в пределах года. Это могут быть дополнительные средства, выделяемые на освоение производства новой продукции, рационализацию и изобретательство, совершенствование организации производства, дополнительный набор рабочей силы и т.п.

Расчет ожидаемой величины краткосрочных инвестиций производится по каждому проекту в отдельности путем составления сметы на основе позаказного калькулирования расходов на капитальные вложения. В таком же порядке по данным бухгалтерского учета определяют фактические затраты по каждому проекту. При этом необходимо иметь в виду, что при исчислении плановых и фактических затрат краткосрочных производственных инвестиций не имеет значения, за счет какого источника они осуществляются: из прибыли, за счет амортизации или оборотных средств.

При оценке целесообразности краткосрочных инвестиций сравнивается обеспечиваемая ими экономия текущих затрат (заработной платы при сокращении рабочих мест или увеличении выработки, материалов за счет уменьшения отходов и потерь и т.п.) с суммой необходимых дополнительных капвложений. При этом принимается во внимание, что в результате инвестиций увеличивается стоимость основных средств, а следовательно – величина амортизации и калькуляционного процента на капитал.

Если

введенные средства производства

эксплуатируются более одного года, в

течение п

лет,

величина экономического эффекта

возрастает в

![]() раз, где i

– величина

процента на капитал. Во столько

же

раз увеличивается максимально допустимая

сумма капитальных вложений, обеспечивающая

тот же эффект на протяжении всего срока

полезной службы объекта краткосрочных

инвестиций.

раз, где i

– величина

процента на капитал. Во столько

же

раз увеличивается максимально допустимая

сумма капитальных вложений, обеспечивающая

тот же эффект на протяжении всего срока

полезной службы объекта краткосрочных

инвестиций.

Поскольку основной целью предприятия является получение приемлемой нормы прибыли на вложенные средства, оценка эффективности краткосрочных инвестиций может производиться и по показателям прироста выручки (дохода) и изменения величины текущих расходов (себестоимости) по отношению к величине потребных средств на капитальные вложения.

Норма прибыли на инвестированный капитал (Нпик) в этом случае определяется по формуле

Выручка – Расходы/Капиталовложения.

При сравнении различных вариантов инвестиций выбирается проект с наибольшей нормой прибыли на единицу затрат капиталовложений. При отсутствии альтернативы решение о целесообразности осуществления проекта краткосрочных инвестиций принимается, если норма прибыли на капитал не ниже величины ссудного процента в данный период.

Пример 9.1. Для выполнения заказа на изготовление 9000 изделий предприятие приобрело агрегат, осуществив инвестиционные затраты 29 000 руб. Его применение позволило сократить время производства в расчете на изделие на 0,5 ч. Была ли инвестиция целесообразной при средней ставке основной заработной платы 8 руб./ч и начислений в размере 50%? Сколько можно инвестировать для достижения такого же результата при сроке полезного использования агрегата 3, 5 и 10 лет и годовой процентной ставке на капитал 10%?

Экономия времени производства составила: 0,5 · 9000 = 4500 (ч).

Экономия заработной платы с начислениями: (8 + 8 · 0,5) · 4500 = 54 000 (руб.).

Экономия, обеспечиваемая инвестированием, равна разности между доходом, полученным от инвестирования, и инвестиционными затратами: 54 000 – 29 000 = 25 000 (руб.).

Следовательно: 1) инвестиции целесообразны при окупаемости в пределах года;

2) при многолетнем использовании агрегата инвестиции оправданны, если общая величина их возврата через амортизацию с учетом процентов на капитал (Ав) равна сумме сэкономленной заработной платы:

где п – число лет использования агрегата; i – процентная ставка; L – заработная плата с начислениями.

Коэффициент возврата (окупаемости) инвестиций составляет:

1) при трех годах использования:

![]()

2) при пяти годах:

![]()

3) при десяти годах эксплуатации агрегата:

![]()

Уровень возврата (окупаемости) краткосрочных инвестиций исчисляется как частное отделения единицы на коэффициенты возврата (0,38; 0,25; 0,15). Сумма предельных ассигнований на инвестиции определяется путем умножения величины экономии по заработной плате с начислениями на уровень возврата инвестиций в каждом варианте (табл. 9.1).

Таблица 9.1. Расчет суммы предельных инвестиций

|

Срок использования, лет |

||

3 |

5 |

10 |

|

1/n + i/2 |

0,38 |

0,25 |

0,15 |

Уровень возврата инвестиций |

2,6L |

4,0L |

6,7L |

Сумма предельных инвестиций, руб. |

142 105 |

216 000 |

360 000 |

В практике хозяйствования менеджеру часто приходится сравнивать различные варианты краткосрочных капитальных вложений с разными результатами от их осуществления. Выбор оптимального варианта производится с учетом величины инвестиций, срока их амортизации, уровня затрат на продукцию, для производства которой были сделаны вложения, производительности (мощности) введенных объектов, величины процента на капитал. Сравнение возможных вариантов и выбор лучшего из них проводят по величине приведенных затрат.

Пример 9.2. Предприятие может купить комплектующие детали по 45 руб. за шт. или изготовить их у себя, приобретя для этого станок А или станок Б со следующими характеристиками:

Станок А Станок Б

Величина капвложений на приобретение и установку, руб. 150 000 220 000

Переменные расходы на единицу продукции, руб. 25 18

Срок службы, лет 5 5

Производительность станка (шт/год) 4000 5000

Планируемая загрузка обоих станков, шт. в год 4000 4000

Требуется определить:

1). Какой из трех вариантов оптимальный по критерию затрат?

2). Каков критический объем производства при каждом варианте?

3). Изменится ли ваше решение, если выяснится, что в конце срока эксплуатации станок А можно будет продать за 60 000 руб.?

1). При изготовлении деталей у себя:

Станок А Станок Б

Переменные расходы, руб. 96 000 72 000

Постоянные расходы, руб. 30 000 44 000

Всего, руб. 126 000 116 000

2). При покупке:

45 · 4000 = 180 000руб.

Вывод: предпочтительнее изготовлять продукцию на станке Б.

3). Функции затрат при разных вариантах:

![]()

Оптимум находим путем решения системы этих уравнений при условии:

![]()

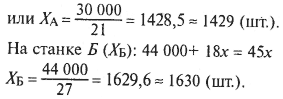

Тогда критический объем производства на станке А (XA) составит:

30 000 + 24x = 45x,

При покупке на стороне критический объем производства (Хпок) составит: 30 000 + 24x = 44 000 + 18х, или

![]()

4). С учетом реализации остаточной стоимости станка А:

![]()

т.е. меньше, чем в предыдущих вариантах. Это значит, что, если в конце срока эксплуатации станок А можно продать за 60 000 руб., изготовлять детали лучше всего на станке А