- •Конспект лекцій

- •2.4. Особливості фінансової діяльності

- •Лекція 1.

- •1.2. Форми фінансування підприємств

- •1.3. Критерії прийняття фінансових рішень

- •Вибір правової форми організації бізнесу.

- •Фінансова діяльність суб'єктів господарювання без створення юридичної особи.

- •Особливості фінансової діяльності приватних підприємств.

- •Особливості фінансової діяльності господарських товариств.

- •Особливості фінансової діяльності кооперативів

- •2.1. Вибір правової форми організації бізнесу

- •2.2. Фінансова діяльність суб'єктів господарювання без створення юридичної особи

- •2.3. Особливості фінансової діяльності приватних підприємств

- •2.4. Особливості фінансової діяльності господарських товариств

- •2.5. Особливості фінансової діяльності кооперативів

- •Лекція 3.

- •Відображення складу та руху власного капіталу у звітності підприємства.

- •Первісне формування статутного капіталу підприємства.

- •3.2. Відображення складу та руху власного капіталу у звітності підприємства

- •3.3. Первісне формування статутного капіталу підприємства

- •3.4. Збільшення статутного капіталу підприємства

- •3.5. Зменшення статутного капіталу підприємства

- •Лекція 4.

- •Класифікація внутрішніх джерел фінансування підприємства.

- •4.2. Самофінансування підприємства

- •4.3. Забезпечення наступних витрат і платежів

- •4.4. Чистий грошовий потік

- •Лекція 5.

- •5.2. Типи дивідендної політики підприємства

- •5.3. Форми виплати дивідендів

- •5.4. Оцінка ефективності дивідендної політики

- •Лекція 6.

- •Фінансування підприємства за рахунок фінансових кредитів.

- •6.2. Фінансування підприємства за рахунок фінансових кредитів

- •6.3. Фінансування підприємства шляхом випуску облігацій

- •6.4. Комерційні кредити

- •Лекція 7.

- •Реорганізація, спрямована на укрупнення підприємств.

- •7.2. Реорганізація, спрямована на укрупнення підприємств

- •7.3. Реорганізація, спрямована на розукрупнення підприємств

- •7.4. Перетворення як особлива форма реорганізації підприємств

- •Відображення фінансових інвестицій у звітності підприємства

- •8.2. Оцінка доцільності вкладень в боргові цінні папери

- •8.3. Оцінка доцільності вкладень у корпоративні права

- •8.4. Відображення фінансових інвестицій у звітності підприємства

- •Економічна сутність оцінки вартості підприємства та порядок її здійснення.

- •Дохідний підхід до оцінки вартості підприємства.

- •Витратний підхід до оцінки вартості підприємства.

- •Ринковий підхід до оцінки вартості підприємства

- •9.1. Економічна сутність оцінки вартості підприємства та порядок її здійснення

- •9.2. Дохідний підхід до оцінки вартості підприємства

- •9.3. Витратний підхід до оцінки вартості підприємства

- •9.4. Ринковий підхід до оцінки вартості підприємства

- •Лекція 10.

- •10.2. Державне регулювання фінансових відносин у зовнішньоекономічній діяльності суб'єктів господарювання

- •10.3. Фінансово-розрахункові умови експортно-імпортних договорів (контрактів)

- •10.4. Митне оформлення та оподаткування зовнішньоторговельних операцій

- •Лекція 11.

- •Система раннього попередження і реагування (српр).

- •11.2. Види фінансового контролінгу

- •11.3. Система раннього попередження і реагування (српр)

- •11.4. Методи фінансового контролінгу

- •Порядок проведення бенчмаркінгу

- •12.2. Методи бюджетного планування

- •2. Рівень пристосування бюджетного планування до змін середовища функціонування підприємства:

- •12.3. Порядок формування бюджетів підприємства

- •12.4. Бюджетний контроль та аналіз відхилень

- •12.5. Зміст та види потреби в капіталі

- •12.6. Правила фінансування підприємств

- •Література

8.3. Оцінка доцільності вкладень у корпоративні права

Прийняття рішення щодо доцільності вкладень у корпоративні права може здійснюватися за результатами фундаментального або (та) технічного аналізу.

Фундаментальний аналіз полягає у визначенні реальної внутрішньої вартості акцій. Вона оцінюється як дисконтована вартість майбутніх доходів, що генеруються даним цінним папером.

Інвестору необхідно оцінити майбутні дивіденди, які він отримає в результаті від володіння акцією. Для цього здійснюється аналіз фінансово-господарської діяльності емітента. Окрім того, підлягає аналізу дивідендна політика підприємства-емітента, його прибутки та рентабельність, ліквідність, фінансова стійкість тощо. Серед якісних чинників, які впливають на вартість корпоративних прав, оцінюються якість менеджменту, спроможність до інновацій, ситуація на ринку тощо.

У процесі фундаментального аналізу акцій розраховуються статистичні і динамічні показники.

Технічний аналіз - це сукупність методів і прийомів прогнозування тенденцій змін цін на ліквідних ринках цінних паперів з використанням виключно технічних характеристик ринку - динаміки цін і обсягів операцій із купівлі-продажу цінних паперів.

Майбутній ринковий курс акцій визначається на основі аналізу ринкових індексів та рейтингів, цінових графіків та діаграм. За результатами аналізу встановлюються найсприятливіші проміжки часу для їх купівлі-продажу з прогнозуванням можливостей отримання прибутку у вигляді курсових різниць.

Розрізнять дві основні групи методів і прийомів технічного аналізу. Перша група досліджує базові тенденції на фондовому ринку чи окремому його сегменті (аналіз фондового індексу чи індексу активності в розрізі окремих галузей). Друга група призначена для аналізу тенденцій розвитку ринкового курсу акцій окремого емітента.

102

Лекція 8. Фінансові інвестиції підприємств

В умовах нерозвинутості ринкових механізмів об'єктивної оцінки курсів цінних паперів і низької ліквідності ринку перевага віддається фундаментальному аналізу, у процесі якого розраховуються такі показники.

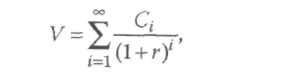

Поточна внутрішня вартість будь-якого цінного папера

розраховується за формулою:

(9)

(9)

де Сі - очікуваний щорічний грошовий потік в /-тому періоді (як правило, дивіденди), грн;

г - необхідна ставка доходності або норма поточної доход-ності.

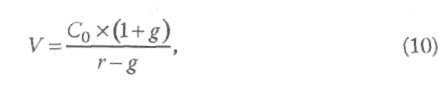

Поточна внутрішня вартість акції з постійним приростом дивідендів визначається з використанням моделі Гордона:

де С0 - базова сума дивідендів (останнього виплаченого доходу), грн; § - темп приросту дивідендів, у долях одиниці.

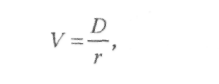

Внутрішня вартість акцій з виплатою постійних дивідендів

розраховується за формулою:

(Н)

(Н)

де И - величина річних дивідендів, що виплачуються, грн; г - ставка доходності акцій.

Для аналізу ефективності вкладень інвестора в покупку акцій використовуються такі види доходності.

103

Кінцева та сукупна доходність акцій визначається, якщо інвестор планує реалізацію акцій за певною ціною.

Якщо інвестор тимчасово володіє акціями та отримує дохід не у вигляді дивідендів, а у вигляді приросту курсової вартості акцій, річна доходність цінного папера розраховується за формулою:

![]() (17)

(17)

де Р0 - ціна покупки акції, у процентах до її номінальної вартості або у грн;

Рг - ціна продажу акції, у процентах до її номінальної вартості або у грн;

І - кількість днів із дня придбання до продажу акцій.

Прийняття рішень щодо доцільності інвестування коштів у акції також здійснюється за результатами аналізу показників ефективності дивідендної політики підприємства-емітента, а саме:

балансового курсу корпоративних прав;

чистого прибутку, що припадає на одну просту акцію;

дивідендів на одну просту акцію;

рентабельності акцій;

відношення ринкового курсу до чистого прибутку на одну акцію;

відношення ринкового курсу акцій до показника чистого грошового потоку на одну акцію.