4.Принципи кредитування.

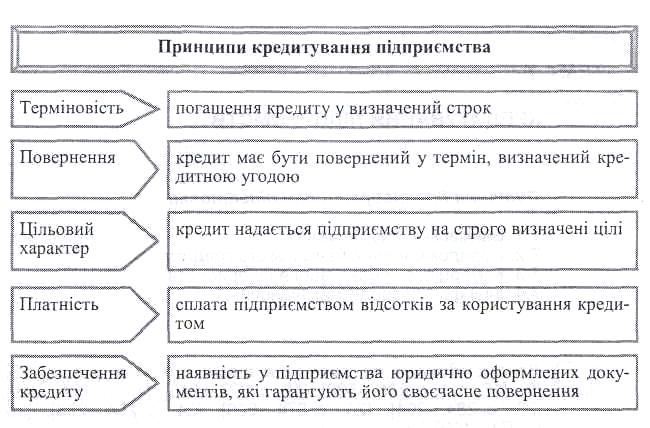

Рис.3. Принципи кредитування підприємств.

Проведення кредитних операцій комерційних банків має відповідати певним вимогам і умовам, що продиктовані вимогами законодавства і кредитною політикою банку.

Кредити видаються тільки в межах наявних ресурсів, які має у своєму розпорядженні банк. Про кожний випадок надання позичальникові кредиту в розмірі, що перевищує 10 % власного капіталу (великі кредити), комерційний банк мусить повідомити Національний банк України. Сукупна заборгованість за кредитами, врахованими векселями та 100 % суми позабалансових зобов'язань виданих одному позичальникові, не може перевищувати власних коштів комерційного банку.

Загальний розмір кредитів, наданих банком всім позичальникам з урахуванням 100 % позабалансових зобов'язань банку, не може перевищувати восьмикратного розміру власних коштів банку.

Позички надаються всім суб'єктам господарювання незалежно від форми власності за умови, що позичальник є юридичною особою, зареєстрованою як суб'єкт підприємництва, або фізичною особою.

Рішення про надання кредиту має ухвалюватися колегіально (кредитним комітетом) й оформлятися протоколом.

Кредитування здійснюється в межах параметрів, визначених політикою банку. Вони охоплюють:

пріоритетні напрями в кредитуванні;

обсяги кредитів та структуру кредитного портфеля;

граничні розміри кредиту на одного позичальника;

методику оцінювання фінансового, стану та кредитоспроможності позичальника;

рівень відсоткової ставки тощо.

Підприємства отримують кредити на принципах терміновості, повернення, цільового використання, забезпечення, платності.

Принцип терміновості означає, що кредит має бути поверненим у визначений строк.

Принцип повернення — кредит має бути повернений у повній сумі.

Розрізняють кредити:

строкові (виплачені своєчасно);

пролонговані (за згодою банку прострочений термін погашення у зв'язку з браком коштів з причин, не залежних від результатів діяльності підприємства);

прострочені (коли у підприємства немає коштів для повернення кредиту).

Принцип цільового використання і цільовий характер кредитування припускає вкладення позикових коштів у конкретні господарські проекти, підприємства.

Принцип забезпечення кредиту означає наявність у підприємства юридично оформлених документів, що гарантують своєчасне повернення кредиту.

Такими документами можуть бути:

а) заставне зобов'язання (згідно з законом України "Про заставу");

б)договір-гарантія;

в) договір-поручительство.

Застава здійснюється передачею товаророзпорядчого документа підприємством-позичальником кредитору. Майно чи цінні папери з укладанням договору застави в письмовій формі і нотаріальним засвідченням договору застави нерухомого майна — за його місцезнаходженням. Договір застави транспортних засобів — за місцем їх реєстрації. Договір застави товарів в обороті — за місцезнаходженням підприємства.

Стягнення закладного майна може статися з рішення суду, арбітражу або третейського суду, а також у безспірному порядку на основі виконавчого напису нотаріусів.

Принцип платності означає, що підприємство має внести в банк визначену плату за користування кредитом.

Відсоток за користування короткостроковим кредитом відносять на собівартість продукції.

Відсоток за користування кредитом на реконструкцію та капітальне будівництво сплачується за рахунок прибутку.

Комерційні банки застосовують різні відсоткові ставки залежно від виду та об'єкта кредитування, строку кредитування, фінансового стану позичальника, міри критичного ризику та інших умов