- •Заключение.

- •Приложение

- •Общий объем иностранных инвестиций , I полугодие 2006г7

- •Объем инвестиций, поступивших от иностранных инвесторов, по видам8

- •Иностранные инвестиции по видам экономической деятельности в I полугодии 2006 года9

- •Объем инвестиций, поступивших от иностранных инвесторов, по видам экономической деятельности10

- •Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам на конец июня 2006г11

- •Объем инвестиций, поступивших от иностранных инвесторов в экономику россии в 2005 г., по основным странам – инвесторам12

- •Поступление иностранных инвестиций по отдельным странам-инвесторам1 в полугодии 2006 года13

- •Динамика инвестиций в основной капитал1)14

Основные положения и тезисы.

Необходимым условием развития экономики является высокая инвестиционная активность. Она достигается посредством роста объемов реализуемых инвестиционных ресурсов и наиболее эффективного их использования в приоритетных сферах материального производства и социальной сферы. Инвестиции формируют производственный потенциал на новой научно-технической базе и предопределяют конкурентные позиции стран на мировых рынках. При этом далеко не последнюю роль для многих государств, особенно вырывающихся из экономического и социального неблагополучия, играет привлечение иностранного капитала в виде прямых капиталовложений, портфельных инвестиций и других активов.

Для национальной экономики страны сегодня необычайно остро стоит проблема вывоза капитала. Вывозимый капитал оказывает негативное влияние на экономическую ситуацию внутри страны и на ее имидж, на мировой арене, превращаясь в проблему общенационального масштаба наряду с безработицей и спадом производства.

Отток капитала из страны носит непреходящий и долговременный характер, став устойчивой денежной утечкой, т.е. "бегством" капитала.

Целью данной работы является изучение и рассмотрение инвестиционного климата, о проблемах в этой области и методах их решения, также будет рассмотрена проблема вывоза капитала из страны. Данная работа будет расмотренна на примере Российской Федерации.

Инвестиционный климат в РФ

Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата.

Инвестиционный климат - это совокупность политических, экономических, юридических, социальных, бытовых, климатических, природных, инфраструктурных и других факторов, которые предопределяют степень риска капиталовложений и возможность их эффективного использования. В настоящее время инвестиционный климат в России является недостаточно благоприятным для полномасштабного привлечения инвестиций.

Притоку в инвестиционную сферу частного национального и иностранного капитала препятствуют политическая нестабильность, инфляция, несовершенство законодательства, неразвитость производственной и социальной инфраструктуры, недостаточное информационное обеспечение. Взаимосвязь этих проблем усиливает их негативное влияние на инвестиционную ситуацию. Слабый приток прямых иностранных инвестиций в российскую экономику объясняется разногласиями между исполнительной и законодательной властями, Центром и объектами Федерации, наличием межнациональных конфликтов в самой России и войн непосредственно на ее границах, социальной напряженностью (забастовки, недовольство широких слоев общества ходом реформ), разгулом преступности и бессилием властей, неблагоприятным для инвесторов законодательством, инфляцией, спадом производства и др.

Российское правительство в последние годы проявляло в отношении зарубежных компаний скорее двойственность, чем радушие. Официальная политика предписывает оказывать поддержку прямым зарубежным инвестициям, но на практике зарубежные фирмы испытывают невероятные трудности, пытаясь вложить капитал в российскую экономику. Российское законодательство нестабильно, коммерческая деятельность наталкивается на множество бюрократических препятствий, а, кроме того, складывается впечатление, что многие российские политики просто боятся прямых зарубежных инвестиций. Некоторые в России убеждены, что иностранные инвестиции это не более чем «надувательство», и зарубежные компании откровенно эксплуатируют российскую экономику.

Основным сдерживающим фактором является отсутствие стабильной, учитывающей международную практику правовой базы, регулирующей деятельность отечественного и иностранного капитала. Постоянные изменения в законодательстве, регулирующем внешнеэкономическую деятельность, и многочисленные подзаконные акты в сочетании с правовым нигилизмом в значительной степени затрудняют деятельность иностранных предпринимателей на территории России. Определенную тревогу у иностранных инвесторов вызывает рост социальной напряженности в связи с ухудшением материального положения значительной части населения России. Социальная стабильность является важным фактором инвестиционного климата и обязательным условием проведения любых радикальных экономических преобразований. На динамику оттока и притока инвестиций отрицательное влияние оказывает неразвитая инфраструктура, в том числе связь, система телекоммуникаций, транспорт и гостиничное хозяйство, т.е. отсутствие условий, привычных для большинства цивилизованных бизнесменов. Многие крупные инвесторы, реально сознавая все негативные последствия региональной дезинтеграции России, отрицательно относятся к сепаратистским настроениям, которые присущи некоторым руководителям регионов, краев и областей

Весьма негативным фактором, влияющим на инвестиционный климат, являются коррупция и криминализация отдельных сфер коммерческой деятельности, которые поразили многие звенья внешнеэкономических связей России.

Неблагоприятно на состояние инвестиционного климата в России влияют следующие факторы:

1. отсутствие научно-обоснованной экономической и социальной концепции развития страны;

2.правовая нестабильность, сопровождающаяся постоянным принятием новых законодательных актов;

3. неэффективное земельное законодательство;

4.высокий уровень инфляции, нестабильность обменного курса рубля;

5.низкий уровень развития рыночной инфраструктуры;

6.изношенность производственной и транспортной инфраструктуры;

7.непрогнозируемость таможенного режима;

8.слабое информационное обеспечение иностранных инвесторов о возможных объемах, отраслевых и региональных направлениях инвестирования;

9.сильная бюрократизация страны, коррупция, преступность и др.

Также следует заметить, что весьма негативное влияние на инвестиционный климат в России оказал финансовый кризис, который разразился после 17 августа 1998 г. и подорвал доверие к России со стороны многих инвесторов капитала.

Оценивая инвестиционный климат России в целом по международным стандартам, используя такие критерии, как политическая и социальная стабильность, динамизм экономического роста, степень либерализации внешнеэкономической сферы, наличие развитой промышленной инфраструктуры, банковской системы и системы телекоммуникаций, наличие рынка относительно дешевой квалифицированной рабочей силы и др., можно констатировать, что практически по всем этим параметрам Россия уступает большинству стран мира.

Необходимость привлечения иностранных инвестиций в российскую экономику

Иностранные инвестиции - это все виды вложений имущественных (денежных) и интеллектуальных ценностей иностранными инвесторами, а также зарубежными филиалами российских юридических лиц в объекты предпринимательской и других видов деятельности на территории России с целью получения последующего дохода.

В Российской Федерации инвестиции могут осуществляться путем создания предприятий с долевым участием иностранного капитала (совместных предприятий);

создания предприятий, полностью принадлежащих иностранным инвесторам, их филиалов и представительств;

приобретения иностранным инвестором в собственность предприятий, имущественных комплексов, зданий, сооружений, долей участий в предприятиях, акций, облигаций и других ценных бумаг;

приобретение прав пользования землей и иными природными ресурсами, а также иных имущественных прав;

предоставления займов, кредитов, имущества и имущественных прав и т.п.

Проблема состоит в стимулировании эффективного притока иностранного капитала. В этой связи встает два вопроса: во-первых, в какие сферы приток должен быть ограничен, а во-вторых, в какие отрасли и в каких формах следует в первую очередь его привлекать. Иностранный капитал может привлекаться в форме частных зарубежных инвестиций - прямых и портфельных, а также в форме кредитов и займов.

Под прямыми инвестициями принято понимать капитальные вложения в реальные активы (производство) в других странах, в управлении которыми участвует инвестор. Инвестиции могут считаться прямыми, если иностранный инвестор владеет не менее чем 10% акций предприятия, или их контрольным пакетом, величина которого может варьироваться в достаточно широких пределах в зависимости от распределения акций среди акционеров.

Прямые зарубежные инвестиции - это нечто большее, чем простое финансирование капиталовложений в экономику, хотя само по себе это крайне необходимо России. Прямые зарубежные инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Размещая свой капитал в России, иностранная компания приносит с собой новые технологии, новые способы организации производства и прямой выход на мировой рынок.

Портфельными инвестициями принято называть капиталовложения в акции зарубежных предприятий, которые не дают права контроля над ними, в облигации и другие ценные бумаги иностранного государства и международных валютно-финансовых организаций. Существуют и реальные инвестиции. Это - капитальные вложения в землю, недвижимость, машины и оборудование, запасные части и т.д. Реальные инвестиции включают в себя и затраты оборотного капитала. Инвестиции, не подпадающие под определение прямых и портфельных, указываются как прочие - торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства Российской Федерации (кредиты международных финансовых организаций и т. п.), банковские вклады. В теории и государственной статистике выделяют инвестиции в основной капитал (в основные фонды) и финансовые инвестиции (инвестиции в ценные бумаги и уставный капитал). Политика Правительства РФ направлена ныне на привлечение иностранных инвестиций в экономику России. Необходимость привлечения иностранных инвестиций в российскую экономику объясняется следующими основными обстоятельствами:

3а годы экономических (рыночных) реформ промышленное производство в Российской Федерации значительно сократилось. Продолжительное время наблюдается упадок. В 2005 году промышленное производство сократилось и составило 66% того объема, который был до реформ (в 1990 г.), а легкая промышленность (выпускающая товары для народа) - лишь I5% производства от того уровня, который был до реформ. Сокращение промышленного производства произошло почти по всем отраслям экономики России.

С помощью иностранных инвестиций государство намерено приостановить упадок промышленного производства в стране, возникший проведением непродуманных темпов рыночных реформ.

Одной из главных причин упадка промышленного производства в ряде отраслей стала большая степень износа основных производственных фондов, упадка их производительности.

Основные фонды отраслей промышленности России по состоянию на начало 2003 года оказались изношенными на 44%, при этом происходит снижение коэффициента обновления.1

Как и другие страны, Россия рассматривает иностранные инвестиции как фактор:

1) ускорения технического и экономического прогресса;

2) обновления и модернизации производственного аппарата;

3) овладения передовыми методами организации производства;

4) подготовки кадров, отвечающих требованиям рыночной экономики.

Для нормализации российской экономики в ближайшие 5-7 лет, по оценке американской консалтинговой компании «Энрют и Янг», нужно привлечь 200-300 млрд. долл., для преодоления кризисных явлений потребуется 100-140 млрд. долл. По оценкам некоторых российских экспертов, в реальности России придется конкурировать за более скромный объем инвестиционного капитала - где-то в пределах 10 млрд. долл. Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата.

Политическая и экономическая нестабильность, разгул преступности и другие «приметы» переходного периода предопределяют крайне низкий рейтинг России у западных организаций, занимающихся сравнительным анализом условий для инвестиций и степеней их риска во всех странах мира.

Динамика иностранных инвестиций в экономику Российской Федерации

Создаваемые в России благоприятные условия для иностранных инвестиций в экономику Российской Федерации позволили привлечь инвесторов со своими капиталами. За последние годы иностранные инвестиции в экономику Российской Федерации достигли заметных размеров. Правда, по качеству вкладов они разнятся. Однако одно дело - вложения прямых инвестиций непосредственно в создание промышленных предприятий по выпуску продукции и товаров народного потребления, и совсем другое дело - скупка по дешевке ваучеров и акций у рабочих действующих предприятий. Сделаем анализ. Сначала по видам инвестиций.

Объемы иностранных инвестиций в экономику России по видам показаны в таблицах № 2 и 3 (см. Приложение)

В таблицах приведены все виды вложения имущественных и интеллектуальных ценностей иностранными инвесторами в объекты предпринимательской и других видов деятельности на территории России с целью получения последующего дохода.

Прямые инвестиции - инвестиции, сделанные юридическими или физическими лицами, полностью владеющими предприятием или контролирующими не менее 10% акций или акционерного капитала предприятия.

Портфельные инвестиции - это покупка нерезидентами акций векселей и других долговых ценных бумаг у российских рабочих с целью завладения предприятием, и, как правило, такая покупка акций заканчивается скандалом, в котором разбираются судебные органы.

Конечно, как видно из таблицы, прямые инвестиции резко сократились и занимают по I полугодию 2006 г. лишь 27,5%, в то время как в 2000 г. на них приходилось - 40,4% всех инвестиций. Иностранные инвесторы стремятся вложить капитал главным образом в форме кредитов с процентами и в ценные бумаги.

Основной приток прямых инвестиций в Россию следует ожидать в 2006-2007 годах. Такие прогнозы содержатся в сценарных условиях социально-экономического развития и основных показателях сводного финансового баланса России на 2006 год и на период до 2008 года.

По мнению Минэкономразвития, разработчика документа, общий рост инвестиций в 2006-2008 годах прогнозируется темпами около 10% в год. В 2006 году рост инвестиций составит 11%, благодаря направлению на инвестиции части средств, оставляемых у предприятий в результате осуществления налоговых новаций с 2006 года. Кроме того, решение о реализации стратегий отраслей и участия государства в их финансировании явится сигналом для частных инвесторов и положительно повлияет на инвестиционный климат, что в свою очередь будет способствовать приросту как отечественных, так и прямых инвестиций, отмечается в документе.

Присвоение России инвестиционного рейтинга тремя ведущими рейтинговыми агентствами (Россия по итогам 2006 года заняла 15 место по размеру принимаемых прямых инвестиций и 16 место по вложению капитала за рубеж) является мощным стимулом для прихода в страну наиболее консервативных инвестиционных фондов с портфельными инвестициями, - отмечается в основных направлениях развития. - Ожидаемое вступление России в ВТО должно оказать значительное позитивное влияние уже на стратегических, а не портфельных инвесторов и увеличить приток прямых инвестиций.

Учитывая это, Минэкономразвития ожидает основного притока прямых инвестиций в 2006 и 2007 годах, благодаря чему уровень инвестиций относительно ВВП может повыситься с 1,6% в 2004 году, до примерно 2,5% ВВП в 2008 году. При этом критически отмечают разработчики документа, несмотря на увеличение прямых инвестиций в долларовом выражении за четыре года более чем вдвое, их относительный уровень по-прежнему значительно уступает параметрам стран Восточной Европы и Юго-Восточной Азии.2

В I полугодии 2006г. в экономику России поступило 23,4 млрд. долларов иностранных инвестиций, что на 41,9% больше, чем в I полугодии 2005 года.3

Два вида инвестиций (прямые и портфельные) движимы аналогичными, но не одинаковыми мотивами. В обоих случаях инвестор желает получить прибыль за счет владения акциями доходной компании. Однако при осуществлении портфельных инвестиций инвестор заинтересован не в том, чтобы руководить компанией, а в том, чтобы получать доход за счет будущих дивидендов. Предпринимая прямые капиталовложения, иностранный инвестор (как правило, крупная компания) стремится взять в свои руки руководство предприятием. Вкладывая капитал, он считает, что Россия - самое подходящее место для выпуска его продукции, которая будет реализовываться либо на российском потребительском рынке (пример ресторанов Макдоналдс), либо на мировом рынке (как в случае с некоторыми зарубежными инвестициями в российскую авиационно-космическую промышленность). России необходимо прилагать все усилия к привлечению обоих видов инвестиций, ибо каждая из них способствует будущему увеличению производительной мощи экономики.

Иностранный капитал может иметь доступ во все сферы экономики (за исключением тех, которые находятся в государственной монополии) без ущерба для национальных интересов. Отраслевые ограничения должны распространяться только на прямые иностранные инвестиции. Их приток следует ограничить в отрасли, связанные с непосредственной эксплуатацией национальных природных ресурсов (например, добывающие отрасли, вырубка леса, промысел рыбы), в производственную инфраструктуру (энергосети, дороги, трубопроводы и т.п.), телекоммуникационную и спутниковую связь. Подобные ограничения закреплены в законодательствах многих развитых стран, в частности США. В перечисленных отраслях целесообразно использовать альтернативные прямым инвестициям формы привлечения иностранного капитала. Это могут быть зарубежные кредиты и займы. Несмотря на то, что они увеличивают бремя государственного долга, привлечение их было бы оправданным, во-первых, с точки зрения соблюдения национальных интересов и, во-вторых - быстрая окупаемость капиталовложений в названные сферы.

Однако для этого необходимо создать эффективную систему управления использованием зарубежных иностранных кредитов. Зарубежный капитал в форме предприятий со 100-процентным иностранным участием целесообразно привлекать в производство и переработку сельскохозяйственной продукции, производство строительных материалов, строительство (в том числе жилищное), для выпуска товаров народного потребления, в развитие деловой инфраструктуры, стимулировать приток портфельных инвестиций следует во все отрасли экономики. Они обеспечивают приток финансовых ресурсов без потери контроля российской стороны над объектом инвестирования. Это преимущество важно использовать в отраслях, имеющих стратегическое значение для страны, и в первую очередь связанных с добычей ресурсов.

Федеральным законом «Об иностранных инвестициях в Российской Федерации» установлен приоритетный инвестиционный проект, суммарный объем иностранных инвестиций, в который составляет не менее 1 млрд. руб. (не менее эквивалентной суммы в иностранной валюте по курсу Центрального банка РФ на день вступления в силу федерального закона), или инвестиционный проект, в котором минимальная доля (вклад) иностранных инвесторов в уставном (складочном) капитале коммерческой организации с иностранными инвестициями составляет не менее 100 млн. руб. (не менее эквивалентной суммы в иностранной валюте по курсу Центрального банка Российской Федерации).

Проанализируем далее, из каких государств преимущественно привлекаются иностранные инвестиции в Российскую экономику, инвесторы каких государств предпочитают использовать благоприятные условия инвестирования в России.

Об объемах инвестиций, поступивших от иностранных инвесторов в экономику Российской Федерации, свидетельствуют данные, приведенные в таблице № 7 (см. Приложение)

В 2006 г. в России были зарегистрированы иностранные инвестиции из 108 стран мира. Основными инвесторами капитала в экономику России являются промышленно развитые страны, среди которых доминируют немецкие, американские и западноевропейские компании. Основные страны-инвесторы в I полугодии 2006г. - Великобритания, Нидерланды, Кипр, Франция, Люксембург, Германия, Швейцария, Индия, США. На долю этих стран приходится 83,6% от общего объема иностранных инвестиций, в том числе на долю прямых - 84,7% от общего объема накопленных прямых иностранных инвестиций.4

По состоянию на конец июня 2006г. накопленный иностранный капитал в экономике России составил 128,0 млрд. долларов США, что на 40,9% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе (кредиты международных финансовых организаций, торговые кредиты и пр.) - 50,1% (на конец июня 2005г. - 52,1%), доля прямых инвестиций составила 48,1% (46,1%), доля портфельных не изменилась и составила 1,8%. (см. Приложение, Таблица № 6)

Как показывает мировой опыт, привлечение зарубежных инвестиций положительно влияет на экономику принимающих стран. Рациональное использование зарубежных капиталовложений способствует развитию производства, передаче передовых технологий, созданию новых рабочих мест, росту производительности труда, повышению конкурентоспособности продукции на мировом рынке, развитию отсталых регионов и др.

Кроме того, привлечение иностранного капитала и создание совместных предприятий расширяют налогооблагаемую базу и могут стать важным дополнительным источником формирования доходной части государственного бюджета.

Однако анализ деятельности иностранного капитала в России, к сожалению, свидетельствует о том, что пока зарубежные капиталовложения не стали катализатором экономического роста даже в тех отраслях, регионах и областях России, где его концентрация особенно велика.

Несмотря на относительно устойчивую тенденцию роста, удельный вес иностранных инвестиций в общем объеме внутренних долгосрочных капиталовложений в российскую экономику остается незначительным. Доля продукции, выпускаемой на предприятиях с участием иностранного капитала, в общем объеме промышленного производства России возросла лишь с 3% в 1993 г. до 15% в 2005 г.5

Приведенные данные наглядно свидетельствуют о довольно незначительной доле иностранного капитала в российской экономике в целом и во внешнеэкономической сфере в частности.

Следует подчеркнуть, что, по подсчетам специалистов, уровень производительности труда на промышленных предприятиях с участием иностранного капитала примерно в 3 раза выше, чем на аналогичных российских предприятиях. Однако из-за малого числа совместных предприятий, занятых выпуском промышленной продукции, их влияние на общий уровень производительности труда в обрабатывающей промышленности России остается незначительным.

Вывоз капитала – разграбление страны.

Ежегодное движение капитала в мире оценивается примерно в 1 трлн. долл. На этом фоне величина вывозимого из России капитала кажется незначительной: за 90-е годы во всех формах было вывезено по различным оценкам от 50 до 400 млрд. долл. Однако эта величина в масштабах России чрезвычайно велика: вывозимый ежегодно капитал сопоставим с доходной частью бюджета. Положительное сальдо торгового баланса РФ перекрывается отрицательным сальдо движения капитала, что ухудшает состояние платежного баланса в целом.

Минимальная оценка в 50 млрд. долл. выведена на основе платежного баланса страны (статья "Чистые ошибки и пропуски"). Максимальная величина в 400 млрд. долл. получена Генеральной прокуратурой и МВД исходя из реального объема средств, затраченных российскими гражданами на покупки за границей. Обоснованной представляется величина в 230-250 млрд. долл.:

в рамках статьи "Чистые ошибки и пропуски" вывоз составил 50-70 млрд. долл.;

непоступление экспортной выручки и непогашение импортных авансов привело к утечке 60-70 млрд. долл.;

вложения в наличную иностранную валюту составили не мене 35 млрд. долл.;

около 70 млрд. долл. было вывезено в рамках каналов, неконтролируемых официальной статистикой.

В последнее время наблюдается тенденция к некоторому снижению величины вывозимого капитала. "Пик" вывоза пришелся на 1991-1994 гг., причем он не отражен в официальной статистике в связи с отсутствием на тот период эффективных механизмов валютного контроля. За это время по оценкам экспертов было вывезено не менее 100 млрд. долл., по 20-40 млрд. ежегодно. В 1995-1997 гг. объемы вывоза снизились до 20-30 млрд. долл., а в 1998-2000 гг. - до 10-25 млрд. долл.

Современные тенденции в вывозе частного капитала из России

С конца прошлого века Россия переживает ощутимый экономический рост, который позитивно отражается и на финансовых показателях страны (устойчивый и значительный профицит бюджета, неуклонно растущие до рекордных объемов золотовалютные резервы, сравнительно невысокие и имеющие стабильный понижательный тренд размеры госдолга, укрепляющийся в номинальном и реальном выражениях обменный курс национальной валюты). Позитивные макроэкономические изменения нашли адекватное отражение и в оценках инвестиционной привлекательности страны ряда известных международных рейтинговых агентств (Fitch, Moodys и др.), неоднократно пересматривающих страновой рейтинг России в сторону его повышения. Все это явилось одним из факторов, оказавшим стимулирующее влияние на темпы и масштабы притока иностранного капитала в Россию, в том числе и в наиболее конструктивной форме - прямых инвестиций, достигшие в последние годы рекордных за весь переходный период объемов. Так, по данным Банка России, приток прямых инвестиций вырос в среднем с 2,4 млрд. долл. в 90-е годы прошлого века до 7,8 млрд. долл. в 2000-2005 гг., в т.ч. в последние два года приток капитала в рассматриваемой форме был самым высоким за реформенный период (в среднем 15 млрд.долл). Ожидается, что повышательный тренд сохраниться и в текущем году: по итогам только первого квартала 2006 г. данный показатель (6,5 млрд. долл.) составил почти половину от ежегодных объемов привлеченных прямых инвестиций последних двух лет.

Такая картина нашла свое отражение в платежном балансе страны, опираясь на статистические данные которого некоторые отечественные экономисты поспешили заявить о существенном смягчении проблемы оттока (бегства) капитала из страны, остро стоявшей перед экономикой страны в 90-е годы прошлого века.

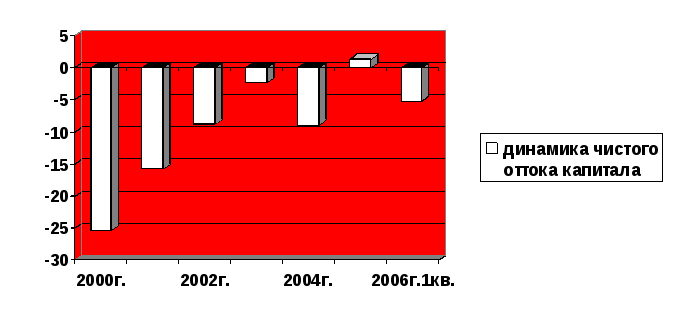

Их подход основан на оперировании понятием «чистый вывоз капитала» (т.е. путем разницы между величинами ввозимого в страну и вывозимого из нее капитала частным сектором экономики). Если исходить из такой методики, то в первые годы нового века интенсивность вывоза из страны частного капитала действительно существенно спала. По данным платежного баланса страны, масштабы чистого оттока снизились с 25,4 млрд.долл. в 2000 г. до в среднем порядка 9 млрд. долл. в последующие четыре года, а по итогам 2005 г. впервые за реформенный период статистикой было зафиксировано даже некоторое превышение ввозимого частным сектором капитала в страну над его вывозом (см. Таблицу №1)[1].

Таблица №1

Динамика чистого оттока капитала частным сектором из России в 2000-2006 гг. (млрд.долл.)

|

2000г. |

2001г. |

2002г. |

2003г. |

2004г. |

2005г. |

2006г. 1кв. |

|

-25.4 |

-15.8 |

-8.8 |

-2.4 |

-8.9 |

1.4 |

-5.2 |

Примечание: Примерный чистый отток частным сектором капитала из страны рассчитан как результат сопоставления активной и пассивной частей платежного баланса в аналитическом представлении с учетом таких его статей, как «Счет операций с капиталом» (в части «капитальные трансферты, связанные с миграцией населения»), «Финансовый счет» (за вычетом операций с «резервными активами», а также прочих операций госсектора), “Чистые ошибки и пропуски”.

Знак “-” означает нетто-вывоз частным сектором капитала за рубеж.

Источник: Платежный баланс России за соответствующие годы. Расчеты автора

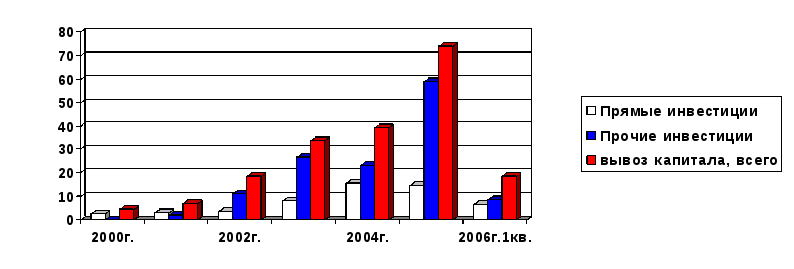

Однако нельзя не согласиться с рядом независимых специалистов, что основанные на такой методике выводы вызывают определенные сомнения с точки зрения объективности реальной картины в области вывоза капитала. Во-первых, при таком подходе оценка масштабов бегства капитала достаточно условна, поскольку далеко не всегда учитывается принцип вычленения капитальных операций, которые по природе и сущности своей не должны подпадать под категорию убегающих (к таким операциям, например, могут относиться прямые формы инвестирования средств за рубеж). Во-вторых, даже если вынести за скобки вышеотмеченный момент, то фиксируемая в рассматриваемый период платежным балансом тенденция снижение чистого оттока капитала вплоть до ее смены в 2005 году на прямо противоположную (исходя из рассматриваемой методики расчета) обусловлена отнюдь не сокращением вывоза частного капитала из страны, а скорее ростом масштабов привлекаемого иностранного частного капитала в российские активы (см. Таблицу №2). Причем в его структуре все более заметное место занимают далеко не самые конструктивные формы привлекаемых частным бизнесом инвестиционных средств, преимущественно в ссудной и портфельной формах. В результате все более активного привлечения российскими заемщиками и эмитентами средств с мирового рынка капиталов темпы прироста объемов иностранных инвестиций (только, например, в виде предоставления синдицированных кредитов, вложений в долговые ценные бумаги и акции российских предприятий) существенно возросли: по сравнению с 2000 г. в несколько раз, в том числе объем привлеченных таким образом средств в 2004 г. составил порядка 26 млрд. долл. (рост почти в 6 раз), по итогам только 8 месяцев 2005 г. данный показатель уже вплотную приблизился к годовому показателю предыдущего года, составив порядка 23 млрд. долл. (рост более чем в 5 раз), к концу же года, по оценкам специалистов ВНИКИ, данный показатель составил уже около 40 млрд. долл. (рост примерно в 9 раз). Высокие темпы прироста объемов привлечения зарубежных инвестиций в упомянутых формах сохранились и в текущем году.[2]

Таблица №2

Ввоз частного капитала в Россию в 2000-2006 гг. (в млрд. долл.)

|

|

2000г. |

2001г. |

2002г. |

2003г. |

2004г. |

2005г. |

2006г. 1кв. |

|

Капитальные трансферты иммигрантов |

0.8 |

0.4 |

0.4 |

0.3 |

0.4 |

0.6 |

0.1 |

|

Прямые инвестиции |

2,7 |

2,8 |

3,5 |

8,0 |

15,4 |

14,6 |

6,5 |

|

Портфельные инвестиции, |

0,8 |

1,5 |

3,5 |

-1,3 |

0,3 |

0,0 |

3,4 |

|

в т.ч.

Участие в капитале

Долговые ценные бумаги

Финансовые производные*

|

0,2

0,6

... |

0,5

1,0

... |

2,6

1,0

-0,1 |

0,4

-1,3

-0,4 |

0,2

1,0

-0,9 |

-0,2

1,3

-1,1 |

2,8

0,8

-0,2 |

|

Прочие инвестиции,

в т.ч.

Наличная национальная валюта

Остатки на текущих счетах и депозиты

Ссуды и займы (непросроченные)

Просроченная задолженность

Прочие обязательства

|

0,0

0,2

0,7

-1,3

0,1

0,3 |

2,2

0,0

1,5

1,2

0,0

-0,5 |

11,0

0,0

0,5

10,6

-0,3

0,2 |

26,7

0,1

3,8

22,6

-0,0

0,2 |

23,1

0,2

-0,2

23,2

-0,0

-0,1 |

58,8

0,1

2,8

55,8

-0,2

0,3 |

8,5

0,1

0,8

7,3

-0,1

0,4 |

|

Ввоз капитала, всего |

4,3 |

6,9 |

18,4 |

33,7 |

39,2 |

74,0 |

18,5 |

*Операции с финансовыми производными в платежном балансе страны ЦБ РФ отражаются с конца 2002 г.

Примечание: Знак “+” означает нетто-увеличение иностранных обязательств (кроме первого компонента, по которому данный знак означает ввоз иммигрантами в Россию экономических ценностей).

Источник: Платежный баланс РФ за соответствующие годы. Расчеты автора.

Все более значимую роль в укреплении вышеотмеченной тенденции принадлежит фондовому рынку России. В условиях сравнительно умеренной инфляции и укрепляющегося российского рубля иностранный капитал, по оценкам, устремился на отечественный фондовый рынок для извлечения большей доходности, по сравнению с той, которую он мог бы получать от операций на западных рынках ценных бумаг. По оценкам Минфина РФ, доход на ввезенный капитал в РФ оценивается примерно на уровне 7-9%, против 4-6% на мировом рынке[3]. Учитывая высокую зависимость спекулятивных инвестиций от конъюнктурных краткосрочных факторов вполне обоснованы все чаще появляющиеся (особенно в последние два года) опасения властей в отношении масштабности их притока на фондовый рынок России. Опасения подтверждаются и имеющейся на этот счет статистикой. Так, например, уже к 2005 году фондовый рынок РФ вырос более чем на 80%, что являлось одним из самых высоких показателей в мире[4].

Собственно, наиболее заметные признаки нестабильности фондового рынка страны проявились уже в мае-июне текущего года, когда, преимущественно под влиянием авторитетных высказываний о скором изменении мировой ликвидности, на зарубежных (а вслед за ними и российских) торговых площадках наблюдалось существенное падение инвестиционного спроса на ценные бумаги иностранных и российских эмитентов. В итоге, сохранявшиеся до начала мая текущего года сравнительно высокие темпы роста отечественного фондового рынка (до 60% с начала года) были существенно скорректированы. Не смотря на то, что многие отечественные и зарубежные аналитики дают оптимистичные прогнозы до конца года, тем не менее, по их мнению, темпы роста фондового рынка страны, вероятнее всего, будут более умеренными (по сравнению с предыдущим годом), притом, что волатильность (подвижность в ту или иную сторону) индикатора котировок стоимости ценных бумаг существенно возрастет.[5]

Что касается возросших объемов привлекаемых частным сектором кредитных ресурсов из-за рубежа, то, по оценке ряда независимых экспертов, такие операции все чаще стали использоваться не только для реализации российскими реципиентами капитала инвестиционных проектов, но и как канал для бегства капитала, а также скорейшего «отмывания» ранее несанкционированно вывезенных из страны средств.

Таким образом, методика сопоставления сальдовых показателей активной и пассивной частей платежного баланса страны в принципе не позволяет полноценно судить о реальных процессах в области экспорта капитала. Показатель чистого вывоза (ввоза) капитала имеет ограниченное (прежде всего бухгалтерское) значение, отражая сальдо движения капитала, но отнюдь не говорит о масштабах вывоза (равно как и ввоза) капитала. Поэтому при исследовании проблемы экспорта капитала, по мнению автора, целесообразно не акцентировать внимание на чистом сальдовом значении, исчисляемым вышеуказанным способом, а в первую очередь рассматривать структуру и масштабы его вывоза. Использование «валовых» показателей, а также ранжирование вывозимого капитала с учетом российской специфики исходя из принципа отнесения тех или иных форм зарубежных вложений к категориям конструктивных (т.е. не противоречащих интересам страны) и неконструктивных (по узкому определению - нелегальный или полулегальный отток, по широкому - теневой отток с учетом не отвечающих национальным интересам государства форм легального вывоза)[6] показало, что в новом веке российский частный сектор в целом не снижал в сравнении с 90-ми годами прошлого столетия интенсивности экспорта капитала за рубеж, а даже, напротив, его наращивал. Соотношение масштабов вывозимого частным сектором капитала с размерами ВВП страны, пересчитанного автором по ППС, в период с 2000-2005 гг. в среднем составляло порядка 2,9%, что сопоставимо с показателями ряда ведущих развитых стран мира (США, Японии, Германии) и заметно контрастирует с более умеренными показателями по ряду ускоренно развивающихся стран (КНР, Индии, Бразилии).[7] Однако анормальность данного процесса для России по-прежнему состоит не в масштабности вывоза капитала за рубеж, а в его качественном содержании: частный сектор продолжает экспортировать капитал преимущественно в форме его бегства, в формировании которого превалирует несанкционированная составляющая. В последнем случае, отток капитала через нелегальные и полулегальные каналы в последние годы имеет в целом повышательный тренд, достигший своего абсолютного максимума за весь реформенный период в 2005 году, сложившись в размере порядка 47 млрд.долл. (см. Таблицу №3).

Таблица №3

Вывоз частного капитала из России в 2000-2006 гг.,

(включая его отток по узкому и широкому определению, в млрд. долл.)

|

|

вызов |

В том числе бегство капитала** | |||||||||

|

годы

|

капитала |

по узкому определению |

по широкому определению | ||||||||

|

|

всего* |

1 |

2*** |

3 |

Итого (1-3) |

4 |

5 |

6 |

7 |

8 |

Итого (1-8) |

|

2000 |

-29,7 |

-9,2 |

-4,2 |

-5,3 |

-18,7 |

-0,9 |

-0,4 |

-0,4 |

-3,8 |

-0,9 |

-25,1 |

|

2001 |

-22,7 |

-9,5 |

0,5 |

-6,4 |

-15,4 |

-0,9 |

0,1 |

-1,0 |

0,3 |

-1,1 |

-18,0 |

|

2002 |

-27,2 |

-6,5 |

-1,7 |

-12,2 |

-20,4 |

-0,9 |

-0,5 |

-1,5 |

1,2 |

-1,1 |

-23,2 |

|

2003 |

-36,1 |

-8,2 |

-4,0 |

-15,5 |

-27,7 |

-1,0 |

-0,5 |

-1,3 |

1,1 |

-5,9 |

-23,5 |

|

2004 |

-48,1 |

-6,3 |

-0,6 |

-25,9 |

-32,8 |

-1,1 |

-3,1 |

0,2 |

-0,9 |

1,9 |

-35,8 |

|

2005 |

-72,6 |

-11,9 |

-8,0 |

-27,2 |

-47,1 |

-1,0 |

-3,0 |

-5,9 |

-4,4 |

1,4 |

-60,0 |

|

2006 1кв. |

-23,7 |

-1,9 |

0,1 |

-7,0 |

-8,8 |

-0,2 |

-1,0 |

-1 |

6 |

0,6 |

-19,6 |

* Вывоз частным сектором капитала из страны отражен в таких статьях платежного баланса в аналитическом представлении, как “Счет операций с капиталом (в части капитальные трансферты эмигрантов)”, “Финансовый счет (в части активы, кроме резервных, а также прочих операций госсектора)”, а также “Чистые ошибки и пропуски”.

** Пронумерованные графы таблицы соотносятся со следующими компонентами платежного баланса страны: (1) - чистые ошибки и пропуски, (2) - торговые кредиты и авансы предоставленные, (3) - изменение задолженности по своевременно неполученной экспортной выручке, не поступившим товарам и услугам в счет переводов денежных средств по импортным контрактам, а также переводы (оценка с конца 2002 г.) по фиктивным операциям с ценными бумагами, (4) - капитальные трансферты эмигрантов, (5) - портфельные ценные бумаги (вкл. отражаемые с 2002 г. операции с финансовыми производными), (6) - предоставленные ссуды и займы, (7) - прирост остатков на текущих счетах и депозитах за рубежом, (8) - прирост наличной иностранной валюты.

*** В российских условиях компонент (2), вопреки общему представлению, следует также в определенной степени относить к каналам теневого бегства капитала. В последние годы «центр тяжести» в формировании несанкционированного оттока капитала по данной статье платежного баланса сместился в сторону осуществления авансовых импортных трансакций по «невидимому» товару - услугам. В соответствие с методологий составления платежного баланса страны данный компонент имеет определенную коррелирующую связь с компонентом (3).

Примечание: Знак “-” означает нетто-увеличение иностранных активов (кроме компонента (4), по которому данный знак означает вывоз эмигрантами за рубеж экономических ценностей).

Источник: Платежный баланс России за соответствующие годы. Расчеты автора.

С учетом вышеотмеченного можно сделать неутешительный для России вывод, что достигнутая в стране макроэкономическая стабильность по большому счету не была адекватно воспринята частным бизнесом российской экономики. Несмотря на предпринимаемые правительством реформаторские действия, условия ведения бизнеса по-прежнему оставляют желать лучшего. К числу наиболее существенных негативных факторов следует отнести остающуюся обременительной фискальную систему, которая, в свою очередь, способствуют поиску способов укрывательства предпринимателями доходов от сравнительно высокого налогообложения и неэффективной системы налогового администрирования.

Заключение.

Необходимость создания в России привлекательного инвестиционного климата уже давно ни у кого не вызывает сомнения. Основные атрибуты привлекательного инвестиционного климата также широко известны: благоприятный налоговый режим, развитое законодательство, условия для справедливой конкуренции, эффективная судебная система, минимальные административные барьеры и качественная инфраструктура для развития бизнеса. В последнее время, большое внимание справедливо уделяется вопросам культуры корпоративных отношений: взаимодействия акционеров, менеджмента, персонала и общества. Однако, создавая привлекательный инвестиционный климат, мы должны отчетливо представлять себе, что инвесторы - это довольно широкий круг субъектов рынка, имеющих различные цели, приоритеты, принципы принятия инвестиционных решений и отношение к рискам. Что нужно сделать для привлечения инвестиций? Не простой вопрос, так как растущий российский рынок кровно заинтересован в любых инвестициях, во всех их формах и проявлениях. Однако потенциальные инвесторы нуждаются в информационном поле. Инвесторы должны получить четкое представление об экономической стратегии государства и готовящихся изменениях в законодательной базе. Повышение инвестиционной привлекательности, укрепление доверия инвесторов к России - один из приоритетов деятельности правительства. В настоящий момент для обслуживания потенциальных инвесторов создан целый ряд информационных Интернет - ресурсов.

Привлечение в широких масштабах национальных и иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания в России цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

Иностранный капитал может привнести в Россию достижения научно-технического прогресса и передовой управленческий опыт. Поэтому включение России в мировое хозяйство и привлечение иностранного капитала - необходимое условие построения в стране современного гражданского общества. Привлечение иностранного капитала в материальное производство гораздо выгоднее, чем получение кредитов для покупки необходимых товаров, которые по-прежнему растрачиваются бессистемно и только умножают государственные долги. Приток инвестиций как иностранных, так и национальных, жизненно важен и для достижения среднесрочных целей - выхода из современного общественно-экономического кризиса, преодоление спада производства и ухудшения качества жизни россиян. При этом необходимо иметь в виду, что интересы российского общества, с одной стороны, и иностранных инвесторов - с другой, непосредственно не совпадают. Россия заинтересована в восстановлении, обновлении своего производственного потенциала, насыщении потребительского рынка высококачественными и недорогими товарами, в развитии и структурной перестройке своего экспортного потенциала, проведении антиимпортной политики, в привнесении в наше общество западной управленческой культуры. Иностранные инвесторы естественно заинтересованы в новом плацдарме для получения прибыли за счет обширного внутреннего рынка России, ее природных богатств, квалифицированной и дешевой рабочей силы, достижений отечественной науки и техники и даже ее экологической беспечности.

Поэтому перед нашим государством стоит сложная и достаточно деликатная задача: привлечь в страну иностранный капитал, и, не лишая его собственных стимулов, направлять его мерами экономического регулирования на достижение общественных целей.

Вывод.

По моему мнению, взятый курс на реализацию в стране экономической политики с ориентацией на либеральный инструментарий в целом лежит в русле мировых традиций. Однако, как представляется, такая политика должна сочетаться с активной деятельностью властей по улучшению инвестиционного климата в стране. Очевидно, что пока инвестиционный климат в стране не улучшится настолько, чтобы бегство капитала перестало существовать как проблема, полномасштабная и форсированная либерализация вывоза капитала представляется преждевременной и опасной мерой.

Постепенная валютная либерализация в отношении вывозимого из страны капитала должна сопровождаться ужесточением валютного законодательства в отношении неконструктивных форм вывоза капитала при одновременном создании системы поддержки тех форм вывозимого капитала, которые способствуют продвижению товаров и услуг за рубежом.

Иными словами, России требуется более прагматичная экономическая политика с применением не только либеральных, но и неокейнсианских инструментов. Такой подход, по мнению автора, следует отразить в специально разработанной для этих целей концепции регулирования вывоза капитала из России. В свою очередь, данный документ было бы целесообразно закрепить на уровне президентского указа с учетом того, что Банк России (важнейший субъект валютного администрирования) формально не подпадает под вертикаль правительственного управления.

Список источников.

Бюджет сыграли дуэтом. - «КоммерсантЪ», №173, 2005.

В поисках длинного рубля. – «Экономика и жизнь», №27, 2006.

12. Миркин Я. Среднесрочный рост «на американских горках». – «Экономика и жизнь», №21, 2006.

21. Шепелев С.В. Качественный аспект экспорта капитала из России в условиях переходного периода. - «Российская экономика: потенциал для развития» (Межвуз. сборник научных трудов). Саранск: МГУ им. Н.П. Огарева, 2003 , Вып.III.

30. www.transparency.оrg.ru

39. Russia: foreign economic relations. Trends and prospects, VNIKI, №1, 2006.

6. http://www.government.ru/ -сайт Правительства РФ.

7. Федеральный закон от 26 июня 1991 г. № 1488-I "Об инвестиционной деятельности в РСФСР"

8. Абрамов С.И. Инвестирование. – М.: ИНФРА-М, 2000.

9. Глазьев С. Пути преодоления инвестиционного кризиса. Вопросы экономики №11, 2000г.

[1] По итогам 1 квартала 2006 г. чистый отток частного капитала из России сложился в размере 5,2 млрд.долл., тем не менее, не исключаетcя возможность формирования по итогам года (как и в предыдущем году) превышения ввозимого в страну частного капитала над его вывозом.

[2] Подробнее о масштабах, структуре и динамике заимствований российского частного сектора в начале нового тысячелетия см., например: Паппе Я., Галухина Я. Внешнеэкономические факторы трансформации крупного бизнеса в России. - «Вопросы экономики», №10, 2005; Русская рулетка: опять бы «Ногу» не сломать. - «Экономика и жизнь», №27, 2006; В поисках длинного рубля. - «Экономике и жизнь», № 27, 2006.

[3] Данные цифры были обнародованы в сентябре 2005 года в выступлении Министра финансов РФ на одном из парламентских заседаний, посвященных обсуждению бюджетно-финансовых вопросов, и опубликованы в российской прессе (см., например: Бюджет сыграли дуэтом. -«КоммерсантЪ», №173, 2005).

[4] Финансовые характеристики российского фондового рынка (начиная с 2001 года) и международные сравнения приводятся, например: Я.Миркин. Среднесрочный рост «на американских горках». – «Экономика и жизнь», №21, 2006 .

[5] Подробнее о сложившейся на тот период ситуации на фондовом рынке и прогнозах развития фондового рынка см., например: А.Панов и др. Сдали нервы: Инвесторы распродают акции. – «Ведомости», № 106; Крепись инвестор. – «Российская газета», №131, 2006.

[6] О методических подходах при определения масштабов и структуры вывоза капитала см., например: Булатов А.С. Вывоз капитала из России и концепция его регулирования. Серия “Научные доклады”, №45. - М., Московский общественный научный фонд, 1997.

[7] Расчеты и сопоставления проведены автором на базе статистических данных из: Российский статистический ежегодник. - М., Федеральная служба государственной статистики, 2006; Balance of Payments Yearbook. - IMF, Washington, 2005; World Development Indicators. - The World Bank, Washington, 2005.