- •1. Поняття світового ринку товарів і послуг

- •2. Міжнародне регулювання ринку

- •3. Проблеми та перспективи входження України у світове економічне співтовариство.

- •1 Поняття світового ринку товарів і послуг

- •2. Міжнародне регулювання ринку

- •3. Проблеми та перспективи входження України у світове економічне співтовариство.

- •Тема №2 Структура світового ринку товарів і послуг

- •2. Товарна структура міжнародної торгівлі

- •3. Регіональна структура світової торгівлі

- •4. Класифікація послуг.

- •5. Міжнародна торгівля технологіями

- •2. Структура тарифу. Ставки мита.

- •3. Сучасні тенденції в застосуванні мита як метода регулювання зовнішньої торгівлі. Митні платежі. Митні процедури.

- •Рекомендована література Основна

- •Додаткова

- •Інформаційні ресурси

2. Структура тарифу. Ставки мита.

Структура тарифу — кількість колонок (ставок мита стосовно кожної товарної позиції), що застосовуються в тарифі. Простий (одноколонковий) митний тариф передбачає одну ставку мита для кожного товару, незалежно від країни його походження. Складний (багатоколонковий) митний тариф встановлює по кожному з товарів кілька ставок мита, залежно від країни походження товару (торговельного режиму).

Загальною тенденцією є ускладнення митного тарифу, тобто застосування кількох ставок мита з метою здійснення тиску на одні країни та стимулювання торгівлі з іншими в інтересах національної зовнішньоторговельної політики. У складному тарифі найвища ставка мита, як правило, є автономною, тобто встановленою державою. Вона максимальна і застосовується до товарів тих країн, з якими не укладено торговельних договорів та угод. За нею слідує нижча, в більшості випадків конвенційна ставка, що застосовується до товарів з країн, яким надано режим найбільшого сприяння в торгівлі та укладені відповідні торговельні угоди. Складні тарифи передбачають також особливо низькі, пільгові або преференційні ставки мита. Іноді вони взагалі відсутні, тобто товар може ввозитися без сплати мита. Крім того, в складному тарифі передбачено можливість введення додаткових, особливо високих антидемпінгових і компенсаційних ставок мита.

Ставки мита. Мито — це державний грошовий збір (податок), що стягується через митні установи із суб'єктів зовнішньоторговельної діяльності за перетин через кордон держави товарів, цінностей і майна. Мито стягується за товари, що ввозяться, вивозяться, а також транзитні товари. Функціями мита є:

• створення бар'єру, що підвищує ціну імпортного товару та робить його менш конкурентоспроможним (в ціновому аспекті) порівняно з товарами національного виробництва;

• ціновий захист внутрішнього ринку; створюючи різницю в цінах на одні й ті ж товари на світовому і внутрішньому ринках, мито дозволяє національним фірмам підвищувати ціни місцевих товарів та отримувати додатковий прибуток;

• збільшення прибуткової частини державного бюджету. Розмір мита визначається за допомогою ставок мита, які є частиною митного тарифу та класифікуються за різноманітними ознаками

за об'єктом регулювання

імпортні

експортні

транзитні

за методом розрахунку розміру мита

адвалорні

специфічні,

змішані

альтернативні

за характером походження

автономні

конвенційні

за реальним впливом на об'єкт регулювання

номінальні

ефективні

за країною походження

максимальні

мінімальні

преференційні

За об'єктом регулювання (напрямом товарного потоку) ставки мита діляться на: імпортні, експортні та транзитні.

- Імпортні ставки мита є центральним інструментом митно-тарифного регулювання Імпорту в зовнішньоторговельній політиці держави. Об'єктом регулювання є імпортні потоки, стосовно яких встановлюються повні, пільгові та преференційні ставки мита, тобто застосовується складний тариф. • Експортні ставки мита регулюють національний експорт і використовуються обмеженим колом країн. При цьому застосовується простий тариф — кожній товарній позиції відповідає одна (вивізна) ставка мита.

• Транзитні ставки мита встановлюються за товари інших держав, що перетинають митну територію даної країни. В сучасній практиці митно-тарифного регулювання цей вид ставок застосовується дуже рідко внаслідок того, що країни транзиту заінтересовані у збільшенні товаропотоків через їх територію. Тому більшість країн віддають перевагу різного роду зборам (дозволяючим, гербовим, статистичним), а також стягують плату за провіз вантажів територією даної держави, що робить зовнішньоторговельну політику прозорою та ліберальною.

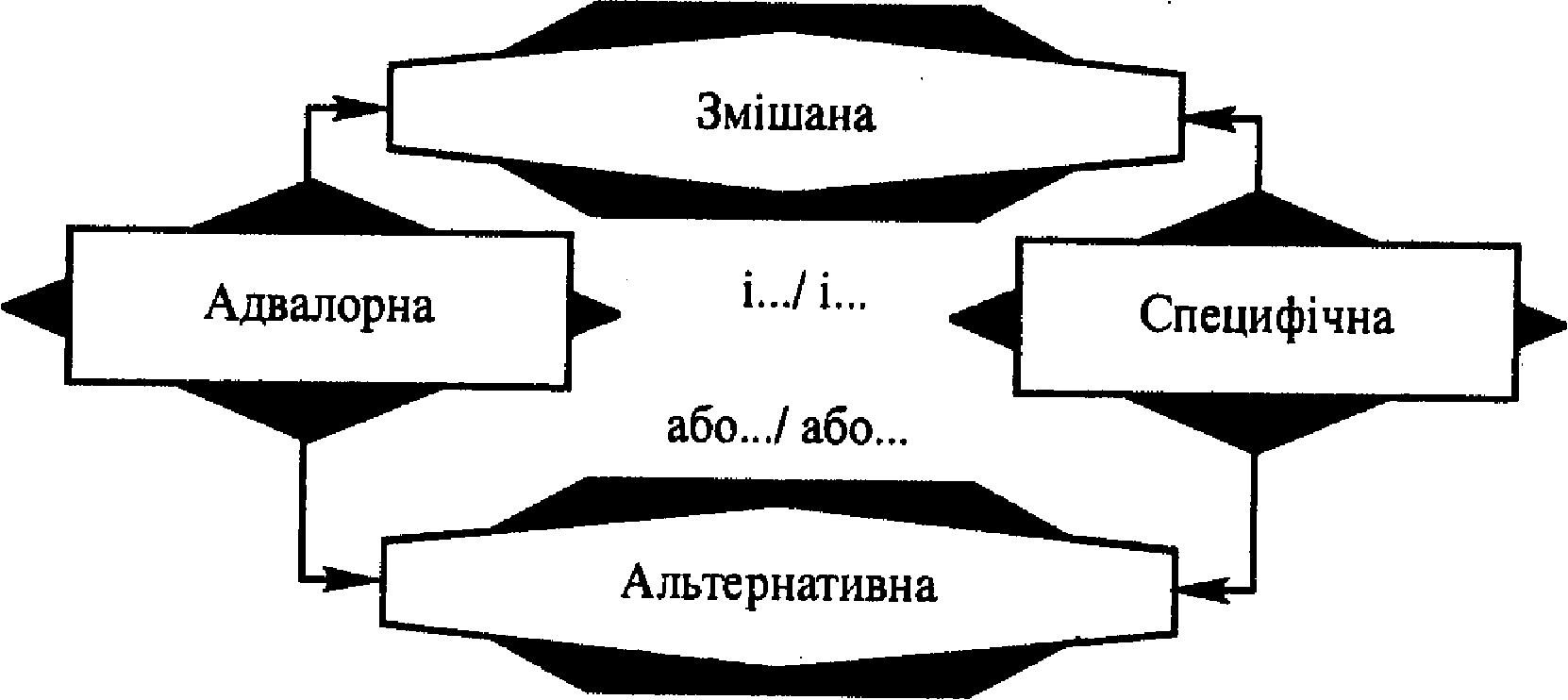

За методом розрахунку розміру мита ставки поділяються на чотири види (рис. 3.1)

Рис. 3.1. Ставки мита за методом розрахунку його розміру

•Адвалорна — це ставка мита, зазначена у митному тарифі у вигляді відсотка від ціни товару. Мито, розраховане помноженням цього відсотка на ціну товару (партії), теж називатиметься адвалорним.

• Специфічна — це ставка мита, зазначена у митному тарифі у вигляді певної грошової суми з одиниці товару, ваги, обсягу, потужності тощо.

• Змішана (комбінована) — це ставка мита, зазначена у митному тарифі у вигляді як відсотка від ціни товару, так і певної суми із зазначеної одиниці виміру товару. Змішане мито розраховується як сума підрахунку мита за адвалорною та специфічною ставками,

•Альтернативна — це ставка мита, зазначена у митному тарифі у вигляді як відсотка від ціни товару, так і певної суми із зазначеної одиниці виміру товару. Альтернативне мито розраховується окремо як адвалорне і як специфічне, але стягуватися буде найбільша сума.

Різниця між адвалорною та специфічною ставками мита мають не тільки суто технічний (розрахунковий) характер. Ці ставки по-різному реагують на коливання цін. Так, при підвищенні цін грошові доходи від адвалорного мита змінюються пропорційно зміні цін, а рівень захисту внутрішнього ринку залишається незмінним. У даному разі адвалорні ставки є ефективнішими, ніж специфічні. Але за умов падіння цін останні є надійнішими і виконують свої функції — протекціоністську і фіскальну. Тому за довгострокової тенденції до зростання світових цін спостерігається значне збільшення частки адвалорних ставок мита в митних тарифах.

Залежно від країни походження товару ставки мита поділяються на:

• максимальні, які встановлюються для країн, з якими не укладені торговельні договори;

• мінімальні, які надаються країнам, що користуються режимом найбільшого сприяння;

• преференційні, діючі стосовно окремих країн або груп країн (членів інтеграційних угруповань).

Крім ставок мита, розмір яких встановлено заздалегідь і зафіксовано в митному тарифі, митні органи держав мають право на введення додаткових, особливо високих антидемпінгових і компенсаційних ставок мита, рівень яких значно перевищує розмір максимальних ставок тарифу.

Ставки мита можна класифікувати і за характером походження на автономні та конвенційні. Автономна ставка мита визначається відповідними державними органами та затверджується країною самостійно, а не на підставі двосторонніх або багатосторонніх угод. Вона може цілеспрямовано встановлюватися країнами на високому рівні з метою початку дво- або багатосторонніх переговорів щодо їх зниження в обмін на бажані для країни поступки.

Конвенційною називається ставка мита, що розраховується, обґрунтовується, погоджується в процесі укладання договору та остаточно фіксується після його підписання сторонами. Конвенційні ставки мита можуть бути результатами як двосторонніх, так і багатосторонніх угод.

У сучасній митній практиці найбільшого поширення дістали конвенційні ставки мита, розроблені І погоджені під час раундів багатосторонніх торговельних переговорів у рамках Генеральної угоди про тарифи і торгівлю

За реальним впливом на об'єкт регулювання (експорт та імпорт) ставки мита поділяються на номінальні та ефективні.

Номінальна ставка мита — фактичний розмір ставки, зафіксований у митному тарифі, а ефективна — це розмір ставки, який реально та ефективно захищає внутрішній ринок, або регулює експорт і транзит. Усі діючі ставки мита вважаються номінальними. Якщо вони виконують свої функції, то номінальні ставки можуть бути одночасно й ефективними. У разі неефективності існуючої, номінальної ставки мита, розраховується рівень ефективної ставки. Існують різні методи розрахунку ефективних ставок мита, серед яких найпростішою і поширенішою на практиці є формула, розроблена ЮНКТАД:

де L — ефективна ставка мита;

N— номінальна ставка мита на готову продукцію;

S— номінальна ставка мита на сировину;

т, v — коефіцієнти, що демонструють частку вартості сировини в ціні товару (т) та частку вартості, доданої в процесі обробки;

п — кількість видів сировини, що застосовуються для виробництва товару.

Ефективність ставки мита залежить не від її рівня (чим вище — тим краще), а визначається співвідношенням цін на даний товар на внутрішньому і світовому ринку. Проілюструємо це на умовному прикладі (табл. 3.1).

Таблиця 3.1

ВПЛИВ СПІВВІДНОШЕННЯ СВІТОВИХ І ВНУТРІШНІХ ЦІН НА СТАВКИ МИТА

Період

|

Ціна товару на внутрішньому ринку, тис. дол.

|

Ціна товару на світовому ринку, тис, дол.

|

Ефективна ставка мита, %

|

І

|

7

|

5

|

40—50

|

II

|

5,5

|

5

|

6—10

|

Якщо товар коштує на внутрішньому ринку 7 тис. дол., а на світовому — 5 тис. дол., то ефективним бар'єром на шляху його ввезення буде ставка мита на рівні 40—50 %, оскільки вона підвищить ціну товару до рівня внутрішнього ринку і зробить для конкурента експорт економічно недоцільним. З часом, наприклад, ціна товару на внутрішньому ринку знизиться до 5,5 тис. дол., а світова залишиться на тому ж рівні. У даному разі рівень ефективної ставки мита становитиме вже тільки 6— 10 % вартості товару.

Отже, можна дійти висновку, що зниження середнього рівня митного обкладання ще не дає підстав для твердження, що реальний захист внутрішнього ринку відповідно зменшився.

Крім специфіки ставок мита, на остаточний розмір мита впливає також метод визначення митної вартості товару, особливо за сучасної тенденції розширення кількості адвалорних ставок мита.

При визначенні митної вартості товарів держави користуються різними методами, які регламентуються документами ГАТТ (ст. 7 Угоди; Кодекс митної вартості від 1981 р.). Згідно зі згаданою статтею ГАТТ митна вартість товару повинна ґрунтуватися на його фактичній вартості. При цьому під фактичною вартістю розуміється ціна, за якою цей чи аналогічний товар продається або пропонується до продажу в такий час і в такому місці, які визначаються законами країни — імпортера в умовах повної конкуренції. У разі, коли фактична вартість не може бути визначена цим методом, то вона базуватиметься на еквіваленті такої вартості.

Кодекс митної вартості розширив можливі варіанти оцінки митної вартості і запропонував застосування п'яти методів:

1) «ціна угоди», тобто реально сплачена імпортером сума (при цьому допускається включення до неї цілого переліку додаткових витрат покупця — комісійні, брокерські витрати, витрати на ліцензійну винагороду, вартість пакування тощо);

2) ціна ідентичного товару;

3) ціна аналогічного товару;

4) продажна ціна за одиницю ідентичного або аналогічного товару, ввезеного у той же час;

5) розрахункова ціна товару.

У Кодексі зазначається, що методи 2—5 визначення митної вартості товару застосовуються у зазначеній послідовності тільки в разі неможливості визначення «ціни угоди» (метод 1). Крім того, на розсуд сторін залишено питання щодо включення в митну вартість товару витрат на страхування І фрахт. У Кодексі також чітко заборонено використання як бази розрахунку внутрішньої національної ціни, що до цього було значно поширено в митній практиці Індустріальне розвинутих країн.

Уругвайський раунд багатосторонніх переговорів у рамках ГАТТ вніс доповнення у Кодекс, яке дає право митним органам вимагати додаткової інформації, якщо є сумніви щодо правильності заявленої вартості імпортованих товарів. Якщо і додаткова інформація не задовольняє вимоги митної служби, то митна вартість визначається згідно з Кодексом.

Метод визначення країни походження товару. Це необхідно для правильного розрахунку розміру мита — залежно від країни походження застосовуються різні ставки мита. Активізація інтеграційних процесів, створення зон безмитної торгівлі, розповсюдження преференційних угод, з одного боку, та поглиблення міжнародної виробничої І технічної кооперації, розвиток транснаціональних корпорацій — з іншого, зробили проблему визначення країни походження товару дуже актуальною. Єдиного міжнародного нормативного акту щодо визначення країни походження товару поки не існує. В рішеннях Уругвайського раунду зазначено, що в рамках СОТ передбачається створення єдиних правил і процедур визначення країни походження товару.

У більшості держав країною походження імпортного товару вважається та, де товар було повністю вироблено або суттєво перероблено (чи оброблено). При цьому під категорію повністю вироблених у даній країні товарів підпадають такі:

• корисні копалини, видобуті в межах її території або економічної зони;

• рослинна продукція, вирощена на її землях;

• живі тварини, вирощені на території країни;

• продукція, одержана в ній від живих тварин;

• вироблена в ній продукція мисливського, риболовецького і морського промислів;

• продукція морського промислу, здобута або вироблена у Світовому океані суднами даної країни, а також суднами, орендованими (зафрахтованими) нею;

• вторинна сировинна й відходи, які є результатом виробничих та інших операцій, що здійснюються в даній країні;

* товари, вироблені в даній країні лише з продукції, вказаної в попередніх пунктах.

Переробка або обробка товарів у даній країні вважається достатньою, якщо:

• декларовані товари класифікуються за іншою тарифною позицією, ніж матеріали або вироби, вироблені для їх виготовлення, о виходять з третіх країн;

•у вартості декларованих товарів частка доданої вартості становить не менше 50 %.

Не підлягають під категорію достатньої переробки товарів такі операції:

• збереження товарів під час їх зберігання або транспортування;

• підготовка товарів до продажу і транспортування (подрібнення партії, формування відправлень, сортування і перепакування);

• прості складальні операції;

•змішування товарів (компонентів) без надання одержаній продукції характеристик, що суттєво відрізняються від їх вихідних складових.