- •Тема 1. Загальна характеристика підприємницької діяльності

- •1.1. Генезис та економічна сутність підприємницької діяльності

- •1.2. Економічна свобода і підприємництво

- •1.3 Види підприємницької діяльності

- •1.4. Торгівельна діяльність та комерційне посередництво

- •Тема 2. Мале підприємництво у ринковій економіці

- •2.1. Загальна характеристика і особливості малого підприємництва

- •2.2 Роль і місце малого підприємництва у структурі перехідної та ринкової економіки

- •2.3 Фактори, що впливають на конкурентні переваги

- •2.1. Загальна характеристика і особливості малого підприємництва

- •2.2 Роль і місце малого підприємництва у структурі перехідної та ринкової економіки

- •2.3 Фактори, що впливають на конкурентні переваги

- •Тема 3. Правові основи і форми організації бізнесу в україні

- •3.1. Правовий статус організації та діяльності підприємств

- •3.2. Організаційні форми бізнесу

- •3.1. Правовий статус організації та діяльності підприємств

- •3.2. Організаційні форми бізнесу

- •Тема 4. Способи організації бізнесу

- •4.1. Створення нового підприємства

- •4.2. Розміщення виробничих підприємств і підприємств сфери послуг

- •4.3. Входження в бізнес через систему франчайзингових договірних відносин

- •4.4. Придбання існуючого бізнесу

- •Тема 5. Бізнес-планування у сучасному підприємництві

- •5.1. Сутність бізнес-планування

- •5.2. Техніка складання бізнес-плану

- •5.3. Основні етапи розробки та обсяг бізнес-плану

- •5.1. Сутність бізнес-планування

- •5.2. Техніка складання бізнес-плану

- •5.3. Основні етапи розробки та обсяг бізнес-плану

- •Тема 6. Механізм і порядок створення суб'єктів підприємництва

- •6.1. Обґрунтування цілей підприємницької діяльності

- •6.2. Формування капіталу підприємства

- •6.3. Створення, організація і реєстрація бізнесу

- •6.4. Ліцензування та патентування підприємницької діяльності

- •Лекція 7 державне регулювання бізнесу в умовах ринкової економіки

- •7.1. Приватна власність як загальноцивілізаційна основа ринкової економіки

- •7.2. Державне регулювання підприємництва в умовах ринкової економіки

- •7.3. Принципи організації підприємництва

- •7.4. Партнерство держави і підприємництва в умовах ринкової економіки

- •Лекція 8 інфраструктура підприємництва: біржі, банки, страхові компанії

- •8.1. Інфраструктура підприємства

- •8.2. Товарні біржі

- •8.3. Фондові біржі

- •8.4. Банки і банківська діяльність

- •8.5. Страхові компанії, їх діяльність

8.4. Банки і банківська діяльність

Щоденно суб'єкт підприємництва пов'язаний з його обслуговуванням банком. Діяльність банків визначається Законом України "Про банки і банківську діяльність". Він надає таке визначення банку.

Банк - юридична особа, яка має виключне право на підставі ліцензії Національного банку України здійснювати у сукупності такі операції: залучення у вклади грошових коштів фізичними та юридичними особами та розміщення зазначених коштів від свого імені на власних умовах і на власний ризик, відкриття і ведення банківських рахунків фізичних і юридичних осіб.

Банківська система України є дворівневою і складається з Національного банку України та інших банків, що створені і діють на території України відповідно до положень Закону (комерційних банків).

Національний банк (НБУ) - центральний банк України, особливий орган державного управління, юридичний статус, завдання, функції і засади діяльності якого визначаються Конституцією України, Статутом НБУ, Законом України "Про Національний банк України" та іншими законами України.

Національний банк України виконує функції:

- емісія грошей - забезпечує державу наявними засобами, грошима;

- "банк-банків " - розрахунково-касове і кредитне обслуговування банків комерційних;

- грошове - кредитне регулювання економіки, тобто проведення монетарної політики;

- "банк-уряду "- організація обслуговування урядових структур і держбюджету.

Комерційний банк - банк, який здійснює кредитування підприємств головним чином за рахунок тих грошових капіталів, які він одержує у вигляді вкладів клієнтів.

Комерційні банки класифікуються за певними ознаками:

- унітарні - державні підприємства, акціонерні товариства;

- за колективною формою власності—пайові підприємства, акціонерні товариства.

Нині в Україні діють два унітарні банки державної форми власності Укрексімбанк і Ощадний банк, решта комерційних банків - це банки колективної форми власності.

Функціями комерційних банків щодо надання послуг суб'єктам підприємництва є:

- залучення вільних грошових коштів, заощаджень, запозичень;

- організація і здійснення розрахунків між суб'єктами підприємництва;

- кредитування окремих одиниць господарювання;

- збереження фінансових і матеріальних цінностей своїх клієнтів;

- випуск платіжних документів, інших цінних паперів, купівля-продаж та інші операції з ними;

- купівля-продаж валюти, дорогоцінних металів;

- придбання засобів виробництва для передачі їх в оренду (лізинг);

- падання клієнтам консультацій.

Виконуючи названі функції, банківські установи здійснюють ряд операцій. У комерційних банках їх можна поділити на активні і пасивні. До активних операцій належить операції з надання кредитів, вкладення у цінні папери, формування касових залишків і резервів, формування інших активів.

Операції, пов'язані із залученням грошових коштів, називаються депозитними операціями.

До пасивних операцій банків належать залучення коштів на депозитні рахунки (поточні строкові, ощадні, валютні), не депозитні залучення коштів (одержання позик від центрального банку, випуск банківських облігацій, векселів, створення інших зобов'язань).

Підприємницька діяльність у системі ринкової економіки неможлива без періодичного використання різноманітних форм залучення кредитів. Кредит - це форма позичкового капіталу, що надається на умовах повернення і обумовлює виникнення кредитних відносин між тими, хто надає кредит і тим, хто його отримує. Виникнення і функціонування кредиту пов'язане з необхідністю забезпечення безперервного процесу відтворення.

Кредиторами підприємства можуть бути:

- банки та спеціалізовані фінансово-кредитні інститути (банківський, лізинговий кредити);

- у підприємства (комерційний кредит);

- держава (державний кредит, який надається через уповноважені банки);

- міжнародні фінансово-кредитні установи (відкриття кредитних ліній через уповноважені банки).

До видів кредитів належить: банківський; комерційний; державний; лізинговий.

Банківський кредит - це економічні відносини між кредитором та позичальником з приводу надання коштів банком підприємству на умовах терміновості, платності, повернення, матеріального забезпечення. Банківський кредит надається суб'єктам господарювання всіх форм власності на умовах, передбачених кредитним договором.

Комерційний кредит - це економічні, кредитні відносини, які виникають між окремими підприємствами.

Державний кредит - це економічні, кредитні відносини між державою та суб'єктами господарювання.

Лізинговий кредит - це стосунки між суб'єктами господарювання, які виникають за орендування майна (майновий кредит або лізинг-кредит).

Банківський та державний кредит надаються підприємствам у грошовій формі, лізинговий та комерційний - у товарній.

Нині найпоширенішим видом кредиту є банківський. За такого кредитування підприємство виступає тільки в ролі позичальника.

Банківський кредит класифікується за такими ознаками:

1. Цільова направленість.

2. Термін кредиту.

3. Вид відсоткової ставки.

4. Валюта кредиту.

5. Види обслуговування.

Залежно від мети кредит може надаватися на: фінансування оборотного капіталу; фінансування основного капіталу; викуп приватизованого підприємства.

Чинне українське законодавство забороняє надавати підприємствам кредит на покриття збитків від господарської діяльності, на формування і збільшення статутних фондів банків, для внесення платежів у бюджет і позабюджетні фонди. Не можуть отримати кредити підприємства:

- проти яких порушено справу про банкрутство (крім кредитування заходів фінансової санації);

- під укладені ними контракти, які не передбачають захисту позичальника від можливих втрат, пов'язаних із затримками в поставках товарів;

- коли вони мають прострочену заборгованість за раніше наданими кредитами.

Залежно від терміну розрізняють: короткостроковий, середньостроковий, довгостроковий кредити.

Залежно від відсоткової ставки підприємства можуть одержувати кредити з плаваючою і фіксованою відсотковою ставкою.

Позики з фіксованого відсотковою ставкою підприємствам надаються переважно за умов стабільної економіки.

За економічною нестабільністю підприємствам, як правило, надаються позики з плаваючою відсотковою ставкою. Ставки по таких позиках залежать від рівня відсоткової ставки на міжбанківські кредити н офіційної облікової ставки Національного банку України. Підприємства переважно намагаються отримати в банках позики із фіксованою відсотковою ставкою.

Позика банківська - цільовий кредит, який надають банки підприємствам (фірмам), організаціям або окремим особам на умовах терміновості, поворотності та безпечності, платності.

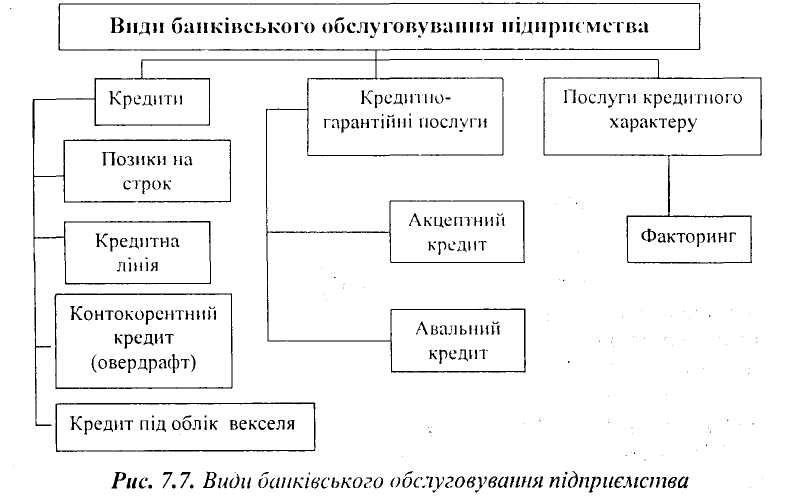

Підприємства можуть отримати різноманітні види кредитів та послуги кредитного характеру (рис. 8.4).

Рис. 8.4 Види банківського обслуговування підприємця

Строковий кредит - це кредит, який надається повністю негайно після укладення кредитної угоди. Погашається він або періодичними внесками, або одноразовими платежами у кінці терміну.

Кредитна лінія - це згода банку надати кредит протягом певного періоду часу в розмірах, які не перевищують заздалегідь обумовленої суми.

Кредитна лінія відкривається, як правило, на рік, але її можна відкрити й на коротший період. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахункові документи, передбачені у кредитній угоді, що укладається між підприємством та банком. Протягом строку дії кредитної лінії підприємство може будь-коли одержати позику без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у позиції в межах затвердженого ліміту, якщо банк виявить погіршення фінансового стану позичальника. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією.

Овердрафт - це короткостроковий кредит, що надається банком надійному підприємству понад залишок його коштів на поточному рахунку в межах заздалегідь обумовленої суми шляхом дебетування його рахунку.

Для підприємства у комерційному банку може відкриватись спеціальний позичковий рахунок - контокорент (італ. conto corente - поточний рахунок) - єдиний рахунок, на якому враховуються всі операції підприємства. На контокорентному рахунку відображаються, з одного боку, погашення кредиту банку та інші платежі з доручення підприємства, з іншого - кошти, які надходять на користь підприємства (виручка віл реалізації продукції, наданий кредит та інші надходження). Контокорент - це поєднання позикового рахунку з поточним, і він може мати дебетове та кредитове сальдо.

Використання контокорентного кредиту пов'язане з більшими витратами для підприємства. Відсотки за користування позикою за контокорентним рахунком є найвищими у банківський практиці.

Кредит під облік векселів (обліковий кредит) - короткостроковий кредит, який банківська установа надає пред'явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов'язань за ними і сплачуючи пред'явнику номінальну вартість векселів за мінусом дисконту.

Переваги такого кредиту для підприємства:

- гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою;

- у зв'язку з наявністю солідарної відповідальності за векселем, банки не вимагають додаткових гарантій від підприємств;

- такий кредит поліпшує умови ліквідності суб'єктам господарювання.

Надання облікового кредиту здійснюється на підставі поданої підприємством заяви на дисконтування векселів. Банк ретельно перевіряє репутацію підприємства -векселедавця, а також підприємства - пред'явника векселя. Коли їх фінансовий стан є позитивним, банк дисконтує вексель. При цьому він залишає за собою право повернути ті векселі, які викликають підозру.

Мають місце два шляхи виплати підприємством відсотків за кредит - прості відсотки і складні. При цьому загальний обсяг відсоткових виплат різний.

Кредитування суб'єктів підприємницької діяльності відбувається на принципах терміновості, поворотності, платності, забезпеченості позик, кредитоспроможності позичальника, рівноправності сторін у кредитних відносинах.

Тому основні вимоги банків до позичальників наступні:

- забезпеченість власними коштами (не менш 50 % видатків);

- дотримання фінансової дисципліни;

- конкурентоспроможність тощо.

Для дотримання кредиту клієнт подає до банку такі документи:

- заяву;

- документи, що характеризують фінансовий стан клієнта;

- у форми бухгалтерської звітності;

- довідку про стан дебіторської і кредиторської заборгованості;

- відомості про спосіб забезпечення позики тощо.

Суб'єкт підприємницької діяльності (юридичні і фізичні особи) для зберігання коштів і здійснення всіх видів банківських операцій відкривають в банках рахунки. Усі суб'єкти підприємницької діяльності та установи банків зобов'язані дотримуватись чинного законодавства щодо відкриття рахунків.

Суб'єкти підприємництва і їхні підрозділи можуть мати такі рахунки в національній валюті:

- поточні рахунки, що відкриваються для зберігання грошових коштів та здійснення всіх видів банківських операцій;

- бюджетні рахунки, що відкриваються підприємства, яким виділяються кошти за рахунок державного або місцевого бюджетів для цільового їх використання;

- кредитні рахунки, що відкриваються в будь-який установі банку, котра має право видати кредити;

- депозитні рахунки, що відкриваються між власником рахунка та установою банку на визначений строк. Кошти на депозитні рахунки і після закінчення строку зберігання повертаються на нього ж. Відсотки на депозитні вклади перераховуються на поточний рахунок або зараховуються на поповнення депозиту.

Поточний рахунок в іноземній валюті відкривається підприємству для переведення розрахунків у безготівковій та готівковій формах іноземних валют у разі здійснення поточних операцій в ЗЕД.

Основні принципи організації безготівкових розрахунків банками такі:

1. Обов'язкове зберігання підприємствами і установами грошових коштів в установах банку.

2. Підприємство самостійно вибирає форми розрахунків і закріпляє їх у своїх договорах і угодах.

3. Кошти з розрахунків підприємства списуються за розпорядженням їх власника.

4. Поточні рахунки відкриваються установами банку тільки за умови повідомлення про це податкового органу.

5. Момент здійснення платежу має бути максимально наближеним до часу відвантаження товару, здійснення послуг.

6. Платежі здійснюються в межах наданого банківського кредиту.

7. Розрахунки між суб'єктами підприємницької діяльності можуть здійснюватись готівкою, але постачальник отримувач коштів повинен суму отриманої готівки, провести через касову книгу і повернути на свій рахунок в банк.

Основні форми розрахунків через банк такі:

Платіжне доручення - це письмове доручення власника рахунка перераховувати відносну суму зі свого рахунка на рахунок отримувача коштів. Платіжне доручення банк приймає тільки в межах коштів на розрахунковому рахунку, крім доручень на перерахування до бюджету сум податків, зборів, обов'язкових коштів.

Платіжні вимоги-доручення - це комбінований розрахунковий документ, який складається з двох частин. Верхня частина - вимога підприємства постачальника до підприємства - сплатити вартість товару, виконаних робіт, послуг. Нижча частина-доручення покупця (платника грошових коштів) банку, який його обслуговує, переказати належну суму коштів з його рахунка на рахунок постачальника. Цей розрахунковий документ заповнює постачальник товару (отримувач грошових коштів) і направляє покупцеві (платнику коштів). Покупець (платник коштів) коли він згоден оплатити товар, роботи, послуги, заповнює нижчу частину цього документа і направляє в свій банк для переказу суми на розрахунковий рахунок постачальника.

Розрахунковий чек-це документ стандартної форми з дорученням своєму банкові переказати кошти на рахунок пред'явника чека (отримувача коштів). На відміну від платіжного доручення чек передається платником підприємцю - отримувачу платежу безпосередньо. Отримувач платежу подає чек у свій банк для оплати.

Акредитив - це розрахунковий документ із дорученням кредитної установи іншій здійснити за рахунок спеціально задепонованих коштів оплату товарно-транспортних документів за відвантаженний товар. Покритий акредитив передбачає попереднє депонування коштів. Непокритий акредитив - це акредитив, коли платежі постачальнику гарантує банк.

Вексельна форма розрахунків - це розрахунки між постачальником (отримувачем коштів) і покупцем (платником коштів) з відстрочкою платежу, яка оформлюється векселем. Вексель - це письмове безумовне зобов'язання, боргова розписка стандартної форми, що дає право її власнику вимагати сплати визначеної у векселі суми від особи, яка видала вексель у відповідний строк і відповідному місці.

Таким чином підприємець має широкий вибір установ банку, видів кредитування, форм розрахунків тощо.