- •Раздел 1. Введение г

- •Глава 1.

- •Глава 6.

- •9 Мощных моделей, создающих

- •Глава 10.

- •Глава 11.

- •Глава 12.

- •Глава 13.

- •Глава 14.

- •Вопрос 246

- •Глава 15.

- •Раздел 1 введение

- •Глава 1

- •Глава 1 Методы торговли 5

- •Глава 1 Методы торговли 7

- •1. Герои:

- •2. Отказ системы:

- •Глава 1 Методы торговли 9

- •3.Ученичество:

- •Глава 1 Методы торговли 11

- •Глава 1 Методы торговли 13

- •Глава 1 Методы торговли 15

- •Глава 1 Методы торговли 17

- •Глава 2

- •Глава 2

- •Глава 2

- •Глава 2 Предпосылки, основные правила и определения 25

- •Глава 2 Предпосылки, основные правила и определения 27

- •Глава 2 Предпосылки, основные правила и определения 29

- •Глава 3

- •1. Управление капиталом и самоконтроль

- •Глава 3 Необходимые компоненты 33

- •2. Рыночная механика:

- •Раздел 2 контекст

- •Глава 4

- •Глава 4

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5 Анализ тренда Комбинация macd/Stochastic 53 %к, Быстрый (Сырой) Стохастик:

- •Глава 5 Анализ тренда Комбинация macd/Stochastic 55

- •Глава 5 Анализ тренда Комбинация macd/Stochastic 57

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5

- •Глава 5 Анализ тренда Комбинация macd/Stochastic 69

- •Глава 6

- •9 Мощных моделей, создающих эффективные торговые сигналы

- •Глава 6 Индикаторы направления 9 мощных моделей 73

- •Глава 6

- •Глава 6 Индикаторы направления 9 мощных моделей 77

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6 Индикаторы направления 9 мощных моделей 87

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6

- •Глава 6 Индикаторы направления 9 мощных моделей 105

- •Глава 6

- •Глава 6 Индикаторы направления 9 мощных моделей 109

- •Глава 7

- •Глава 7

- •Глава 7 Осцилляторы перекупленности и перепроданности 115

- •Глава 7

- •Глава 7 Осцилляторы перекупленности и перепроданности 121

- •Глава 7

- •Глава 7

- •Глава 7 Осцилляторы перекупленности и перепроданности 127

- •Раздел 3

- •Глава 8

- •Глава 8 Анализ Фибоначчи, Основы 133

- •Глава 8 Анализ Фибоначчи, Основы 135

- •Глава 8

- •Глава 8

- •Глава 8 Анализ Фибоначчи, Основы 141

- •Глава 9

- •Глава 9

- •Глава 9 Уровни ДиНаполи 147

- •Глава 9

- •Глава 9

- •Глава 9

- •Глава 9

- •Глава 9 Уровни ДиНаполи 157

- •Глава 10

- •Глава 10 Уровни ДиНаполи Множественные фокусные числа и рыночные размахи 161

- •Глава 10 Уровни ДиНаполи Множественные фокусные числа и рыночные размахи 163

- •Глава 10 Уровни ДиНаполи Множественные фокусные числа и рыночные размахи 165

- •Глава 10 Уровни ДиНаполи Множественные фокусные числа и рыночные размахи 167

- •Глава 10 Уровни ДиНаполи Множественные фокусные числа и рыночные размахи 169

- •Глава 10 Уровни ДиНаполи Множественные фокусные числа и рыночные размахи 171

- •Глава 11

- •Глава 11

- •Глава 11 Торговля с использованием уровней ДиНаполи 177

- •Глава 11 Торговля с использованием уровней ДиНаполи 179

- •Глава 11 Торговля с использованием уровней ДиНаполи 181

- •Глава 11 Торговля с использованием уровней ДиНаполи 183

- •Глава 11

- •Глава 11

- •Глава 11

- •Глава 11 Торговля с использованием уровней ДиНаполи 191

- •Глава 11

- •Глава 11

- •Глава 11

- •Глава 11

- •Глава 11 Торговля с использованием уровней ДиНаполи 201

- •Глава 11 Торговля с использованием уровней ДиНаполи 203

- •Глава 12

- •Глава 12 Сводим все вместе, базовый пример 207

- •Глава 12 Сводим все вместе, базовый пример 209

- •Глава 12 Сводим все вместе, базовый пример 211

- •Глава 12 Сводим все вместе, базовый пример 213

- •Глава 12 Сводим все вместе, базовый пример 215

- •Глава 13

- •Глава 13

- •Глава 13

- •Глава 13

- •Глава 13

- •Глава 13 Тактика Фиббоначи 229

- •Глава 13

- •Глава 13

- •Глава 13 Тактика Фиббоначи 235

- •Глава 1 4

- •Глава 14 Уклонение от типичной ошибки 239

- •Глава 14 Уклонение от типичной ошибки 241

- •Глава 14

- •Глава 14

- •Глава 15

- •Глава 15 Еще несколько рыночных примеров 249

- •Глава 15

- •Глава 15

- •Глава 15 Еще несколько рыночных примеров 255

- •Глава 15

- •Глава 15

- •Глава 15 Еще несколько рыночных примеров 261

- •Глава 15

- •Глава 15

- •Глава 15 Еще несколько рыночных примеров 267

- •Глава 15

- •Глава 15

- •Глава 15 Еще несколько рыночных примеров 297

- •Глава 15 Еще несколько рыночных примеров 299

- •Глава 15

Глава 8

Анализ Фибоначчи, Основы

139

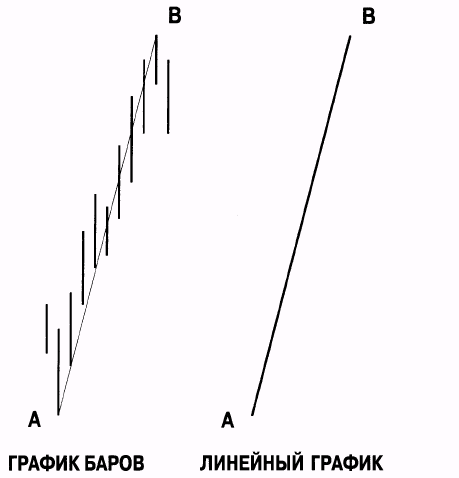

Для ясности в последующих главах идеализированные графики будут чаще всего представлены линейными построениями. Эти линейные графики всегда прочерчиваются между крайними значениями хода (от минимума до максимума, от максимума до минимума) в границах Рыночного Размаха (Market Swing). См. Рисунок 8-3.

РИСУНОК 8-3

Если вы когда-либо запутаетесь с применением продвинутой техники Фибоначчи (Уровни ДиНаполи), преподаваемой в этой книге, начертите линейный график, точно отражающий анализируемый вами рынок. Эта простая процедура значительно сократит срок вашего обучения.

140

Уровни ДиНаполи

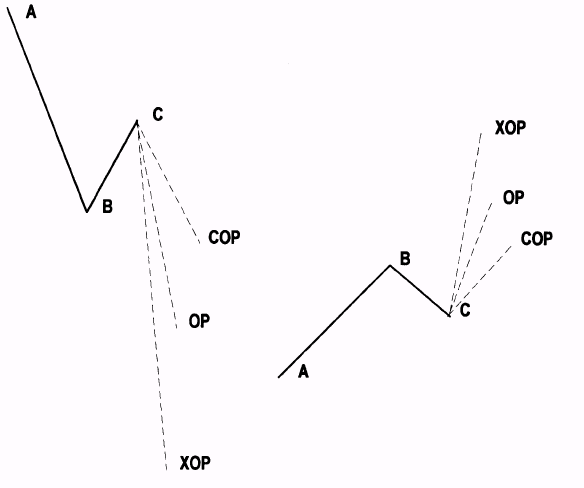

ОСНОВЫ АНАЛИЗА РАСШИРЕНИЙ ФИБОНАЧЧИ С ИСПОЛЬЗОВАНИЕМ ТРЕХ ГЛАВНЫХ СООТНОШЕНИЙ РАСШИРЕНИЯ 0,618, 1,0 И 1,618:

РИСУНОК

8-4

Глава 8 Анализ Фибоначчи, Основы 141

Приведенные ниже формулы используются для расчета этих целей. Ценовой график можно затем продлить из Точки "С" в направлении волны "А-В". Эти расширения показаны пунктирными линиями, представляющими вероятностные подвижки цены.

УРАВНЕНИЯ ЦЕЛЕВЫХ ТОЧЕК ОР = В - А + С ЦЕЛЕВАЯ ТОЧКА

СОР = 0,618 (В - А) + С ПОДТЯНУТАЯ ЦЕЛЕВАЯ ТОЧКА

ХОР = 1,618 (В - А) + С РАСШИРЕННАЯ ЦЕЛЕВАЯ ТОЧКА

Более ранние работы по этому предмету, как и некоторые широко распространенные теории, предлагают рассматривать расширение, начиная от максимума или минимума "В", а не из Точки разворота "С". Мои исследования и опыт убедили меня не соглашаться с этим. Используйте точку "С" для начала расчета расширения. Учтите, если оно на нисходящей волне уходит ниже нуля, то отрицательные числа не "признаются". Иначе кто-то платил бы вам, чтобы забрать свой скот или кукурузу у себя самого. Я не знаю, где подобное возможно, за исключением некоторых оффшорных зон.

Анализ Расширений ничего не говорит о времени. То, что пунктирная волна показана достигающей различные цели в разное время, сделано только для ясности. Фактически, волна "А-В" способна достать все три Целевые Точки после некоторой реакции, вероятно, на уровне Фиб-узлов. В случае сильных Направленных движений цена может пойти прямо к "ХОР". Сила рынка на протяжении отрезка "А-В", а также недостаток силы или глубины обратного движения на отрезке "В-С", помогают определить, какая из трех ценовых целей будет затронута первой. "ОР" обозначает Целевую Точку (Objective Point), "COP" - Подтянутую Целевую Точку (Contracted Objective Point), так как это самая маленькая из трех возможных целей, а "ХОР" - Расширенную Целевую Точку (Expanded Objective Point), потому что она самая удаленная. Вообще говоря, цели "ОР" достигаются чаще, чем цели "СОР", прежде чем происходит существенное обратное движение. Цели "ХОР" задеваются реже всего.

Есть и другие действующие соотношения расширений Фибоначчи, но следует сделать выбор между чрезмерным беспорядком и доказанной надежностью. Мои исследования и опыт показывают, что приведенные выше расширения наиболее надежны и более всего достойны нашего внимания. Это станет понятнее, когда в следующей главе "Уровни ДиНаполи" вы увидите, как используются, сочетаются и применяются эти соотношения.

142 Уровни ДиНаполи

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Не могли бы вы рассказать о концепции дуг Фибоначчи?

Хотя Анализ Фибоначчи область моей специализации, это не означает, что я использую все способы его применения на рынках. Моя система предполагает практическое применение Анализа Фибоначчи. Другими словами, как мы можем сделать из этого деньги.

Я исследовал дуги Фибоначчи в 1989 г. Они не стали для меня полезными в достаточной мере, чтобы включить их в свою методологию торговли. Если вы желаете следовать по этому пути, обратитесь к разделу рекомендуемой литературы, содержащему материалы по этой теме.

Вы используете 7-дневный осциллятор, 7x5 и 25x5 Смещенные Скользящие Средние, однако 7 и 25 не являются числами Фибоначчи. Почему же вы предпочитаете их?

А мне все равно, числа это Фибоначчи или нет! 7 и 25 эффективны в названных вами схемах анализа. Я не фанатик Фибоначчи. Я использую то, что работает!

Почему теория Фибоначчи работает?

В определенной степени она самоисполняющееся пророчество, поскольку некоторые знающие операторы на рынке, и большие, и малые, успешно применяют ее. Однако данное объяснение нельзя назвать полным. Теория Фибоначчи - закон природы. У каждого из нас есть свой собственный порог риска, боли и страха. Мы также по-разному относимся к жадности. В то время как каждое из чувств проявляется в различной степени, средняя величина всех эмоций для толпы, так или иначе, количественно определяется этими математическими отношениями и находит точное отражение в поведении рынков.