- •Фінансовий аналіз Навчальний посібник

- •Вертикальний та горизонтальний аналізи формування фінансових результатів підприємства. Значення та завдання аналізу.

- •Розділ 1

- •1.2. Фінансовий стан підприємства як об'єкт фінансового аналізу

- •1.3. Об'єкт і суб'єкт фінансового аналізу, його мета та основні завдання

- •Мета фінансового аналізу залежно від різних партнерських груп, зацікавлених у його результатах

- •1.4. Основні напрями і види фінансового аналізу

- •1.5. Прийоми фінансового аналізу

- •1.6. Методи і моделі фінансового аналізу

- •1.7. Показники та фактори у фінансовому аналізі, їх класифікації

- •6. Показники акціонерного капіталу

- •Література

- •Розділ 2 інформаційне забезпечення фінансового аналізу

- •2 .1. Необхідність, суть і значення фінансової інформації

- •2.2. Мета і завдання аналізу фінансових звітів

- •2.3. Загальні вимоги до фінансової звітності відповідно до положень (стандартів) бухгалтерського обліку

- •Зміни у складі звітності підприємства

- •2.4. Баланс як основне джерело інформації для фінансового аналізу

- •2.5. Звіт про фінансові результати як джерело інформації про прибутковість підприємства

- •2.6. Звіт про рух грошових коштів як джерело аналізу грошових потоків

- •Література

- •Розділ з аналіз майна підприємства

- •3.1. Економічна суть майна підприємства, його структура і класифікація

- •3.2. Аналіз основного капіталу (необоротних активів) підприємства

- •3.3 Оцінка нематеріальних активів підприємства

- •3.4. Оцінка матеріальних активів (основних засобів) та фінансових інвестицій

- •3.5. Оцінка оборотних активів

- •3.6. Загальна оцінка вартості майна

- •3.7. Оцінка рентабельності роботи підприємства

- •Література

- •Розділ 4 аналіз оборотного капіталу

- •4 .1. Завдання аналізу оборотного капіталу і його інформаційне забезпечення

- •4.2. Класифікація оборотних активів

- •4.3. Основні показники оцінки стану, структури й ефективності використання оборотних активів підприємства

- •4.4. Аналіз оборотних коштів підприємства і джерел їх формування

- •4.5. Аналіз стану виробничих запасів на підприємстві

- •4.6. Оцінка стану дебіторської заборгованості

- •4.7. Аналіз руху грошових коштів підприємства

- •Література

- •Розділ 5 аналіз джерел формування майна підприємства

- •5 .1. Теоретичні основи методології здійснення аналізу

- •5.2. Аналіз наявності, складу і динаміки джерел формування майна

- •5.3. Аналіз рентабельності капіталу

- •5.4. Оцінка вартості капіталу

- •Література

- •Розділ 6 аналіз грошових потоків

- •6 .1. Поняття, види і значення грошових потоків для підприємства

- •6.2. Аналіз руху грошових коштів

- •6.2.1. Розрахунок тривалості фінансового циклу

- •6.2.2. Методи оцінки руху грошових коштів

- •6.2.3. Оцінка оптимального рівня грошових коштів

- •6.2.4. Визначення вартості грошей у часі

- •Література

- •7.2. Аналіз показників ліквідності та платоспроможності

- •Література

- •Розділ 8 аналіз фінансової стабільності та стійкості підприємства

- •8 .1. Суть фінансової стабільності та стійкості

- •8.2. Основні чинники, що впливають на фінансову стійкість підприємства

- •8.3. Кількісна оцінка фінансової стійкості підприємства

- •8.4. Характеристика типу фінансової стійкості та її визначення

- •8.5. Оцінка запасу фінансової стійкості

- •Література

- •Розділ9 аналіз кредитоспроможності підприємства

- •9 .1. Сутність, значення і принципи кредитування

- •9.2. Аналіз кредитоспроможності позичальника

- •9.2.1. Оцінка кредитоспроможності підприємств , на основі фінансових коефіцієнтів

- •9.2.2. Оцінна кредитоспроможності на основі аналізу грошових потоків

- •9.2.3. Оцінка кредитоспроможності на основі аналізу ділового ризику

- •9.2.4. Визначення класу кредитоспроможності підприємства

- •Література

- •Розділ 10 а наліз ділової активності підприємства

- •10.1. Теоретичні аспекти оцінки ділової активності суб'єктів господарювання

- •10.2. Основні напрями оцінки ділової активності підприємства

- •10.3. Методика здійснення аналізу ділової активності підприємства

- •10.3.1. Аналіз виробництва та реалізації продукції

- •10.3.2. Аналіз собівартості продукції

- •10.3.3. Аналіз ефективності використання ресурсів підприємства

- •Література

- •Розділ 11 аналіз фінансових результатів діяльності підприємства

- •1 1.1. Завдання й джерела інформації аналізу фінансових результатів

- •11.2. Вертикальний і горизонтальний аналіз фінансових результатів підприємства

- •11.3. Система директ-кост як теоретична база аналізу витрат та оптимізації прибутку

- •11.4. Факторний аналіз прибутку від реалізації продукції

- •III. Вплив на прибуток змін у структурі та асортименті реалізованої продукції (δр3) визначається за формулою

- •11.5. Аналіз розподілу і використання чистого прибутку

- •11.6. Аналіз показників рентабельності

- •11.7. Факторний аналіз показників рентабельності

- •11.8. Аналіз резервів зростання прибутку

- •Література

- •Розділ 12 аналіз інвестиційної діяльності підприємства

- •1 2.1. Економічна сутність інвестицій та інвестиційної діяльності

- •12. 2. Методологія оцінки реальних інвестицій

- •12.2.2. Оцінка показників ефективності проекту

- •12.2.3. Аналіз невизначеності і ризику інвестиційних проектів

- •12.3. Методологія оцінки фінансових інвестицій

- •12.3.1. Оцінка вартості фінансових активів

- •12.3.2. Оцінна дохідності фінансових активів

- •Література

- •Розділ 13 к омплексний фінансовий аналіз

- •13.1. Поняття комплексного фінансового аналізу

- •13.1.1. Мета організації та проведення комплексного фінансового аналізу

- •13.1.2. Об'єкт і суб'єкти комплексного фінансового аналізу

- •13.1.3. Завдання комплексного фінансового аналізу

- •13.1.4. Інформаційна база комплексного фінансового аналізу

- •13.2. Методологія організації комплексного фінансового аналізу

- •13.2.1. Базова структура моделі комплексного фінансового аналізу

- •13.2.2. Ранжування фінансових показників і коефіцієнтів

- •13.2.3. Розрахунок інтегрованого показника

- •13.2.3. Порівняння розрахункових показників з еталонними величинами

- •13.3. Часткові моделі комплексного фінансового аналізу

- •13.3.1. Оцінка вартості підприємства та ринкові показники кфа

- •13.3.2. Комерційна надійність підприємства та оцінка ймовірності його банкрутства

- •Література

8.5. Оцінка запасу фінансової стійкості

Важливим аспектом фінансового аналізу є визначення запасу фінансової стійкості, що дає змогу належним чином обгрунтувати управлінські рішення в бізнесі. Такий аналіз прийнято називати мар-жинальним аналізом. Методика його базується на вивченні співвідношення між трьома групами важливих економічних показників: «витрати —- обсяг виробництва (реалізації) продукції — прибуток» і прогнозуванні величини кожного із цих показників при заданому значенні інших. Даний метод управлінських розрахунків називають ще аналізом беззбитковості або сприяння доходу, або СVР-аналізом.

Проведення маржинального аналізу вимагає дотримання ряду мов, таких як:

необхідність поділу витрат на дві частини — змінні і постійні;

змінні витрати змінюються пропорційно до обсягу виробництва (реалізації) продукції;

постійні витрати не змінюються в межах релевантного (значимого) обсягу виробництва (реалізації) продукції, тобто в діапазоні ділової активності підприємства, який установлено виходячи із виробничої потужності підприємства і попиту на продукцію;

тотожність виробництва і реалізації продукції в рамках періоду часу, що розглядається, тобто запаси готової продукції істотно не змінюються.

Отже в основу методики покладено поділ виробничих витрат і витрат на збут залежно від зміни обсягу діяльності підприємства на змінні (пропорційні) і постійні (непропорційні) та використання категорії маржинального доходу.

Для розрахунку запасу фінансової стійкості (зони безпечності) підприємства використовують такі показники форми № 2:

виручку від реалізації (без ПДВ і АЗ) (рядок 035 ф. № 2);

маржинальний дохід (ряд. 050 ф. № 2);

постійні витрати (рядки 070, 080 ф. № 2).

На основі вказаних даних ф. № 2 визначають поріг рентабельності та запас фінансової стійкості.

Маржинальний дохід підприємства являє собою постійні витрати і прибуток.

Поріг рентабельності (Прен) являє собою відношення суми постійних витрат (ПВ) до питомої ваги маржинального доходу у виручці (ПВМД):

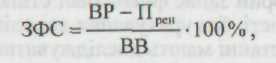

Економічний зміст цього показника полягає в тому, що визначається та сума виручки, яка необхідна для покриття всіх постійних витрат підприємства. Рентабельність тут дорівнює нулю. За допомогою цього показника розраховують запас фінансової стійкості (ЗФС):

або ЗФС = ВР - Прен.

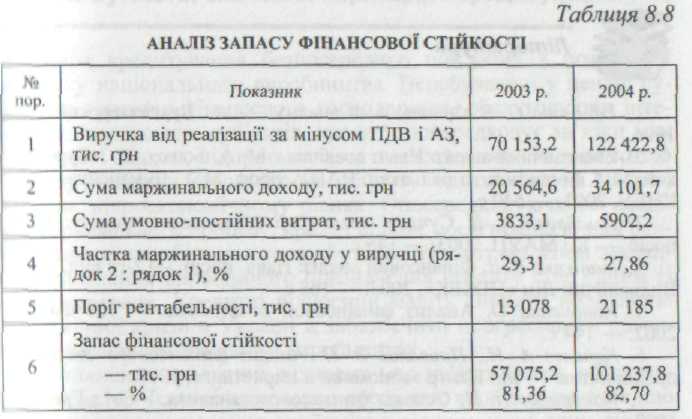

Розрахуємо запас фінансової стійкості Поліграфкомбінату “Україна” за 2003 і 2004 рр. та здійснимо його оцінку (табл. 8.8).

У 2003 р. Поліграфкомбінату необхідно було реалізувати продукції на суму 13 078 тис. грн, щоб покрити всі витрати. Фактично виручка становила 70 153,2 тис. грн, за якої запас становив 57 075,2 тис. грн або 81,36 %.

У звітному 2004 р. необхідно було реалізувати продукції на гуму 21 185 тис. грн, щоб покрити всі витрати. За такої виручки рентабельність дорівнює нулю. Фактично виручка становила 122 422,8 тис. грн, що вище від порогу рентабельності на 101 237,8 тис. грн, або на 82,7 %. Це і є запас фінансової стійкості. Виручка може зменшитися ще на 82,7 % і тільки тоді рентабельність дорівнюватиме нулю.

Підприємству потрібно постійно слідкувати за порогом рентабельності та запасом фінансової стійкості, бо коли виручка зменшиться ще більше, то підприємство стане збитковим, буде «проїдати» власний і позиковий капітал, стане банкрутом.

У 2004 р. порівняно з 2003 р. запас фінансової стійкості в абсолютній сумі зріс на 44 162,6 тис. грн, а у відносному вимірі зріс на 1,34 %. Отже, Поліграфкомбіпат як у минулому, так і у звітному роках має добрий запас фінансової стійкості щодо основної операційної діяльності, без урахування доходів і витрат від інших видів діяльності. Останні мають досліджуватись окремо.

Наведені аналітичні розрахунки показують, що беззбитковий обсяг продажу і зона безпечності залежать від постійних витрат і питомої ваги змінних витрат і рівня цін на продукцію.