- •«Макроэкономика»

- •Краткосрочная модель функционирования рынка товаров и услуг при фиксированных ценах.

- •«Золотое правило» накопления и дилемма государственной политики регулирования экономического роста в динамически эффективной экономике.

- •54. «Золотое правило» накопления и дилемма государственной политики регулирования экономического роста в динамически эффективной экономике

- •22. Краткосрочная модель функционирования рынка товаров и услуг при фиксированных ценах.

- •1 Макроэкономика как особый раздел экономической теории.

- •2. Методология и инструментарий макроэкономических исследований.

- •3. Модель кругооборота доходов и расходов как инструмент анализа системы связей между макроэкономическими субъектами.

- •4. Основные макроэкономические тождества и их значение для макроэкономического анализа. Идентификация равновесных и неравновесных систем в модели кругооборота.

- •1 Модель: закрытая экон с частным сектором( домохоз, фирмы)

- •2 Модель- кругообор закрытой смешен экономики

- •5.Макроэкономическая характеристика реального производства и его основные пропорции.

- •Движение населения и основные макроэкономические пропорции в сфере занятости.

- •7.Влияние макроэкономических пропорций в сфере занятости на конечные результаты реального производства.

- •8. Основные макроэкономические пропорции денежного сектора экономики

- •9. Макроэкономическая система цен. Взаимосвязь реальных и номинальных показателей функционирования национальной экономики

- •10. Влияние денежного сектора на реальную экономику. Проблема нейтральности денег.

- •11. Межвременный выбор потребителя и его оптимизация. Функция потребления (Межвременный выбор Фишера).

- •12. Потребительские решения при экзогенном формировании дохода и модели их формирования

- •13. Потребительские решения при эндогенном формировании дохода

- •14. Экономическое содержание процесса инвестирования и виды инвестиций. Функция инвестиций и кривая инвестиционного спроса.

- •15. Оптимальное поведение фирм при принятии инвестиционных решений. Базовая неоклассическая теория инвестиций.

- •16. Неопределенность при принятии инвестиционных решений (кейнсианская теория инвестиций)

- •17. Модели простого и гибкого акселератора инвестиционного процесса.

- •18. Доходы, расходы и сбережения государственного сектора экономики

- •19. Бюджетный дефицит и его виды. Проблемы, связанные с денежным и долговым финансированием бюджетного дефицита.

- •20. Воздействие государства на потребление и инвестиции.

- •21.Влияние государственных расходов и налогов на инвестиционные решения предпринимателей.

- •22. Краткосрочная модель функционирования рынка товаров и услуг при фиксированных ценах.

- •23. Совокупный спрос и его структура. Теоретические подходы к обоснованию вида кривой совокупного спроса.

- •24. Совокупное предложение и определяющие его факторы. Теоретические предпосылки построения краткосрочной и долгосрочной кривых совокупного предложения.

- •2 5. Краткосрочное и долгосрочное макроэкономическое равновесие в модели «совокупный спрос - совокупное предложение». Реакция субъектов рынка благ на нарушение равновесия.

- •26. Рынок финансовых активов и его структура. Синхронность формирования равновесия на рынках денег и активов, приносящих процентный доход.

- •27. Альтернативные теории спроса на деньги

- •28. Функция предложения денег и инструменты его регулирования. Зависимость вида кривой од дкб.

- •30. Оптимизация диверсифицированного портфеля ценных бумаг

- •31. Ценообразование на рынке ценных бумаг.

- •32.Формирование цен на срочные и бессрочные облигации

- •33.Механизм установления совместного равновесия на рынках благ и финансовых активов при фиксированных ценах.

- •34. Анализ эк-ких колебаний на основе модели is-lm с фиксированными ценами.

- •35.Модель is-lm и теория совокупного спроса. Ликвидные и инвестиционные ловушки.

- •36. Механизм достижения совместного равновесия в условиях гибких цен

- •37. Функционирование рынка труда в долгосрочном периоде (неоклассическая концепция)

- •38. Функционирование рынка труда в краткосрочном периоде (кейнсианская концепция занятости)

- •39. Закон Вальраса. Общее макроэкономическое равновесие в долгосрочном периоде: неоклассический вариант.

- •40.Общее макроэкономическое равновесие в краткосрочном периоде: кейнсианский вариант

- •41. Общее макроэкономическое равновесие в концепции неоклассического синтеза. Классическая модель общего экономического равновесия.

- •42. Инфляция: виды, условия и причины возникновения; факторы развития; экономические и социальные издержки.

- •43. Взаимосвязь между инфляцией и безработицей в краткосрочном и долгосрочном периодах. Теоретическое обоснование и практическое значение кривой Филлипса.

- •44. Динамическая модель ad-as как инструмент анализа инфляционных процессов в экономике.

- •45. Механизм развития инфляции, индуцированной факторами спроса.

- •46. Антиинфляционная политика государства: содержание, альтернативные стратегии и методы осуществления, показатели измерения соотношений потерь и результата в борьбе с инфляцией

- •47. Сущность циклического развития и его основные характеристики. Альтернативные теоретические концепции экономического цикла и их классификация.

- •48. Эндогенные детерминистские теории цикла. Модель Калдора

- •49. Экзогенные детерминистские теории цикла. Механизм взаимодействия мультипликатора-акселератора и его отражение в модели Самуэльсона-Хикса

- •50. Экзогенные стохастические теории цикла. Механизм «импульс распространение» и его интерпретация в модели реального делового цикла

- •51. Сущность и факторы экономического роста. Динамическое равновесие в экономике: понятие; значение для теоретического анализа экономического роста; устойчивость и неустойчивость

- •53. Методологические предпосылки неоклассического анализа устойчивого динамического равновесия. Модель экономического роста Солоу без технологического прогресса

- •52.Неокейнсианские модели экономического роста как инструмент исследования неустойчивого динамического равновесия в национальной экономике

- •55.Особенности нормативного подхода в теории макроэкономической политики. Классификация целей и инструментов политики.

- •56. Модель выбора оптимальной макроэкономической политики (омп*). Правило рациональности при выборе оптимальной политики.

- •59. Фискальная политика как инструмент стабилизации в рыночной экономике. Механизм воздействия фискальной политики на совокупный спрос и мультипликативные эффекты в экономике.

- •60. Влияние фискальных методов регулирования совокупного спроса на динамику реальных и номинальных показателей функционирования национальной экономики.

- •61. Денежно-кредитная политика (дкп*) как инструмент стабилизации в рыночной экономике. Трансмиссионный механизм денежно-кредитной политики (кейнсианская и монетаристская интерпретации).

- •Анализ результатов воздействия денежно-кредитной политики на реальные и номинальные показатели функционирования национальной экономики.

- •Макроэкономические результаты совместного использования фискальной и денежно-кредитной политики в закрытой экономике.

- •Сравнительная эффективность денежно-кредитной и фискальной политики в закрытой экономике.

- •Пределы управления совокупным спросом и политика предложения.

- •66)Международная торговля товарами и услугами и формирование реального валютного курса.

- •67. Международное движение капитала и процентный паритет.

- •68. Валютный рынок и режимы валютного курса. Механизм формирования равновесного значения валютного курса в краткосрочном и долгосрочном периодах.

- •69. Платежный баланс страны. Дефицит и кризис платежного баланса. Методы восстановления равновесия платежного баланса.

- •70. Внутреннее и внешнее равновесие как цели стабилизационной политики в открытой экономике. Дилеммы стабилизационной политики при достижении внутреннего и внешнего равновесия.

- •71.Краткосрочная модель двойного равновесия как инструмент анализа результатов стабилизационной политики в малой открытой экономике.

- •72. Механизм установления двойного равновесия в малой открытой экономике при стабильном уровне цен и плавающем валютном курсе.

- •73. Результаты денежно-кредитной и фискальной политики в малой открытой экономике при фиксированном валютном курсе.

- •74. Результаты денежно-кредитной и фискальной политики в малой открытой экономике при плавающем валютном курсе.

- •75. Влияние мобильности капитала и изменения уровня цен на результаты стабилизационной политики в малой открытой экономике.

- •Внутренняя фискальная политика

- •Изменение инвестиционного спроса

- •76. Механизм достижения двойного равновесия в малой открытой экономике при изменяющемся уровне цен.

- •77. Краткосрочные и долгосрочные последствия денежно-кредитной экспансии в малой открытой экономике при изменяющемся уровне цен.

- •78. Дискуссионные проблемы выбора макроэкономической политики в открытой экономике

31. Ценообразование на рынке ценных бумаг.

Исторически первой моделью ценообразования капитальных активов является классическая концепция капитализации ожидаемых доходов. В соответствии с ней цена земли, как актива с бесконечным сроком службы определяется путем деления земельной ренты на ссудную ставку процента; цена объекта вложений с ограниченным сроком службы равна сумме всех ожидаемых за этот срок чистых доходов, приведенных к текущему моменту посредством коэффициента дисконтирования.

Основной недостаток классической концепции ценообразования на капитальные активы состоит в том, что она не учитывает вероятностный характер ожидаемых доходов и взаимозависимость доходностей всех финансовых инструментов. С позиций современной экономической теории отличие между дисконтированной суммой ожидаемых доходов капитального актива и его ценой примерно такое же, как между ценой блага, определенной по модели частичного равновесия (на отдельном рынке данного блага), и его ценой, установленной с помощью модели общего экономического равновесия. Тем не менее метод капитализации ожидаемых доходов в качестве модели ценообразования на рынке ценных бумаг может быть применим для финансовых инструментов с гарантированными номинальными доходами, т.е. для облигаций.

Цена облигации. При определении цены облигации решающими являются следующие ее характеристики: величина выплат владельцу облигации за период - купонный доход (z); предстоящий срок ее обращения (T); сумма гашения в конце срока обращения (B); рыночная ставка процента ;(i). Согласно концепции капитализации доходов

![]() где

B0 - цена облигации в текущем (нулевом)

периоде. Обычно за все годы обращения

облигации дивиденды выплачиваются в

одинаковом размере: z1 = z2 = ... = zT = a; тогда

формула (5.11) принимает вид

Когда

рыночный курс облигации меньше значения,

получаемого по формуле (5.12), тогда следует

ожидать повышения курса, в противном

случае - понижения. Кроме нынешней цены

облигации может представлять интерес

ее цена на момент гашения (BT,/i>):

Она

показывает, какую сумму денег получит

владелец облигации в момент ее гашения

в случае реинвестирования всех дивидендов

под сложные проценты. Из четырех

параметров (a, B, i, T), определяющих цену

купонной облигации, два первых являются

известными константами. Рассмотрим,

как влияют на цену облигации изменения

срока ее обращения и рыночной ставки

процента. При a/B = i цена облигации равна

ее номиналу независимо от оставшегося

срока ее обращения, так как в этом случае

выражение (5.12) принимает следующий

вид:

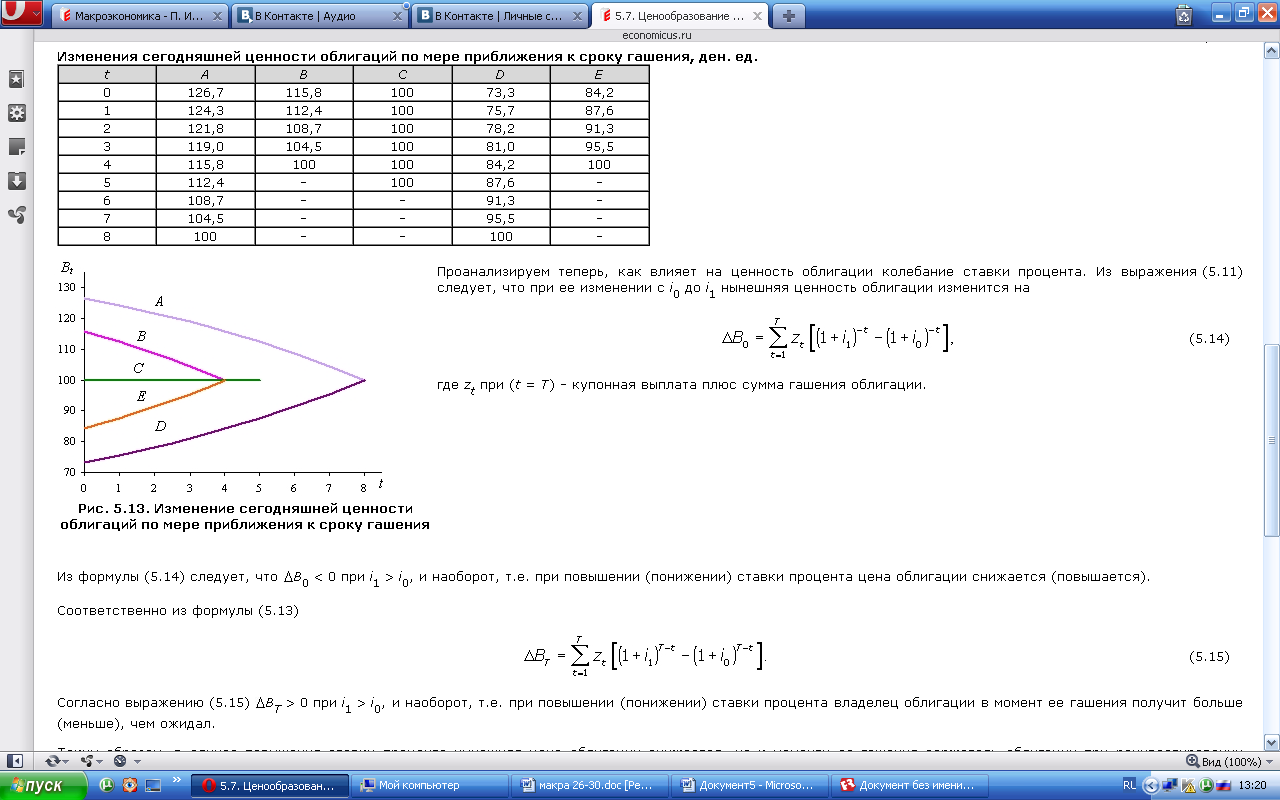

Если a/B > i, то Bt > B, но по мере

приближения к моменту гашения облигации

разность (Bt - B) уменьшается. Когда a/B <

i, тогда Bt < B и Bt приближается к B снизу.

где

B0 - цена облигации в текущем (нулевом)

периоде. Обычно за все годы обращения

облигации дивиденды выплачиваются в

одинаковом размере: z1 = z2 = ... = zT = a; тогда

формула (5.11) принимает вид

Когда

рыночный курс облигации меньше значения,

получаемого по формуле (5.12), тогда следует

ожидать повышения курса, в противном

случае - понижения. Кроме нынешней цены

облигации может представлять интерес

ее цена на момент гашения (BT,/i>):

Она

показывает, какую сумму денег получит

владелец облигации в момент ее гашения

в случае реинвестирования всех дивидендов

под сложные проценты. Из четырех

параметров (a, B, i, T), определяющих цену

купонной облигации, два первых являются

известными константами. Рассмотрим,

как влияют на цену облигации изменения

срока ее обращения и рыночной ставки

процента. При a/B = i цена облигации равна

ее номиналу независимо от оставшегося

срока ее обращения, так как в этом случае

выражение (5.12) принимает следующий

вид:

Если a/B > i, то Bt > B, но по мере

приближения к моменту гашения облигации

разность (Bt - B) уменьшается. Когда a/B <

i, тогда Bt < B и Bt приближается к B снизу.

Проанализируем теперь, как влияет на ценность облигации колебание ставки процента. Из выражения (5.11) следует, что при ее изменении с i0 до i1 нынешняя ценность облигации изменится на: где zt при (t = T) - купонная выплата плюс сумма гашения облигации.

Из

формулы (5.14) следует, что B0 < 0 при i1 >

i0, и наоборот, т.е. при повышении (понижении)

ставки процента цена облигации снижается

(повышается). Таким образом, в случае

повышения ставки процента нынешняя

цена облигации снижается, но к моменту

ее гашения держатель облигации при

реинвестировании дивидендов будет

иметь больше, чем ожидал. При понижении

ставки процента обладатель облигации

в текущем периоде окажется богаче, но

к моменту ее гашения он накопит меньшую

сумму, чем при исходной ставке процента.

Из

формулы (5.14) следует, что B0 < 0 при i1 >

i0, и наоборот, т.е. при повышении (понижении)

ставки процента цена облигации снижается

(повышается). Таким образом, в случае

повышения ставки процента нынешняя

цена облигации снижается, но к моменту

ее гашения держатель облигации при

реинвестировании дивидендов будет

иметь больше, чем ожидал. При понижении

ставки процента обладатель облигации

в текущем периоде окажется богаче, но

к моменту ее гашения он накопит меньшую

сумму, чем при исходной ставке процента.

Как изменяется цена облигации в каждом из периодов срока ее обращения при различных ставках процента, определяется по формуле

![]() Обратим

внимание на то, что при снижении ставки

процента не удается предотвратить

снижения накоплений, ожидавшихся к

моменту гашения облигации, за счет ее

продажи по возросшей цене и предоставления

вырученной суммы в ссуду под сложные

проценты (135,6·1,045 = 165). Пересечение кривых,

представляющих динамику текущей цены

облигации в течение срока ее обращения

при различных ставках процента (см. рис.

5.14), свидетельствует о том, что существует

определенный момент, в который текущая

цена облигации не зависит от изменения

ставки процента. В приведенном примере

таким моментом является четвертый год.

Эту особенность динамики ценности

облигации (капитализируемого дохода)

в теории финансов используют при

выработке рекомендаций по нейтрализации

риска от изменения рыночной ставки

процента.

Обратим

внимание на то, что при снижении ставки

процента не удается предотвратить

снижения накоплений, ожидавшихся к

моменту гашения облигации, за счет ее

продажи по возросшей цене и предоставления

вырученной суммы в ссуду под сложные

проценты (135,6·1,045 = 165). Пересечение кривых,

представляющих динамику текущей цены

облигации в течение срока ее обращения

при различных ставках процента (см. рис.

5.14), свидетельствует о том, что существует

определенный момент, в который текущая

цена облигации не зависит от изменения

ставки процента. В приведенном примере

таким моментом является четвертый год.

Эту особенность динамики ценности

облигации (капитализируемого дохода)

в теории финансов используют при

выработке рекомендаций по нейтрализации

риска от изменения рыночной ставки

процента.

Цена акции

В отличие от облигации факторы, определяющие ценность акции, являются вероятностными величинами. Будет ли на простую акцию периодически выплачиваться дивиденд, а если будет, то в каком размере, - эти вопросы руководство фирмы решает в оперативном порядке в зависимости от результатов деятельности фирмы и стратегии ее развития. Эмитент акции не берет на себя обязательство ее выкупа через какое бы то ни было время, поэтому акция не имеет цены гашения. Вместо нее инвестор имеет дело с прогнозируемым на определенный момент рыночным курсом акции, который в силу отмеченных обстоятельств очень изменчив. В настоящее время существует несколько концепций определения цены рискового актива. Традиционный способ основан на использовании формулы (5.11) в которой zt представляет ожидаемый доход на акцию в период t. Теория портфеля послужила основой возникновения двух современных концепций ценообразования на рынке рисковых активов - модели рынка10 и модели ценообразования капитальных активов CAPM (capital asset pricing model).