- •Кто и какую работу должен выполнять: Общественное разделение труда

- •Для кого производить товары

- •Тема1. Основные понятия, категории экономики строительства.

- •В чем состоит значение строительства для хозяйства страны?

- •Кого относят к основным участникам строительства?

- •Чем отличаются «строительство - отрасль» и « строительный комплекс»? Каков состав отрасли «капитальное строительство»?

- •Что является продукцией строительства и строительного производства?

- •Какие новые элементы были привнесены в производственные отношения строительства переходом к рыночным отношениям?

- •Что изучает экономика строительства?

- •В чем состоят технико-экономические особенности строительства?

- •1)Продукция;

- •2)Проектирование;

- •Тема 2. Основы рыночной экономики.

- •Каковы основные законы рыночной экономики? На какие вопросы отвечает каждый закон, какие имеет последствия?

- •Появление теории свободных рынков

- •Основные черты

- •Какие экономические силы существуют в рыночной экономике? Как они направляют развитие экономики?

- •Что представляет собой рыночные и нерыночные цены? как устанавливается рыночная цена? Кто устанавливает, в каком случае и каков результат установления нерыночных цен?

- •Какие методы установления цен на продукцию известны Вам? в чем суть каждого метода?

- •Тема 3. Сметные документы в строительстве.

- •В чем значение и суть локальной сметы? Из каких элементов состоит сметная стоимость строительно-монтажных работ (смр)?

- •Каким методом составляется локальная смета? как рассчитать прямые затраты, накладные расходы и плановые накопления в локальной смете?

- •С какой целью составляется объектная смета? Каким образом, на какой основе она составляется?

- •Какова цель и содержание сводного сметного расчета? Какие затраты учитываются в нем?

- •На основе какого документа рассчитывается договорная цена? Для кого она предназначена? Как рассчитывается?

- •Какие методы существуют для перевода базисных цен или цен 1984 года в текущие цены?

- •В чем особенности ценообразования на продукцию в строительстве?

- •Тема 4. Организация экономической деятельности.

- •Каковы первичные признаки предприятия?

- •Что означает термин «юридическое лицо»?

- •Что означает правовая форма предприятия?

- •Каковы признаки товариществ различного вида?

- •Какие виды обществ существует в Российской Федерации?

- •Некоторые особенности общества с ограниченной ответственностью

- •Какие структуры относятся к ассоциативным?

- •Тема 5. Инвестиционный проект и его оценка.

- •Что понимается под инвестициями, инвестиционной деятельностью и инвестиционным проектом? в чем значение их?

- •Каковы значения и цели инвестирования средств?

- •Что является источниками инвестиции?

- •В чем суть процедуры дисконтирования?

- •Как установить ставку (норму) дисконтирования?

- •В чем суть показателя «чистый приведенный доход», как рассчитать его величину?

- •В чем суть показателя «внутренняя норма доходности», как рассчитать его величину? с какой целью показатель рассчитывается?

- •С какой целью и как рассчитывается показатели «рентабельность» и «скор окупаемости»? Каким образом они оценивают инвестиционный проект?

- •Тема 6. Ресурсы предприятия и их использование.

- •6.1. Каковы различия между основными и оборотными средствами?

- •6.2. Из каких элементов состоят основные средства?

- •6.3. Что представляет собой амортизация основных средств?

- •6.4. Как рассчитать величину годовой амортизации?

- •6.5. Как определить норму амортизации?

- •6.6. С помощью каких показателей можно оценить обеспеченность на производстве основными средствами?

- •6.7. С помощью каких показателей можно оценить эффективность использования основных средств?

- •6.8. Назовите группы и элементы оборотных средств?

- •6.9. Что означает структура оборотных средств? Как её рассчитать?

- •6.10. Какими показателями оценивают эффективность использования оборотных средств?

- •6.11. Как рассчитать показатели оборачиваемости оборотных средств?

- •6.12. Какие показатели определяют размер трудовых ресурсов на предприятии?

- •6.13. Какими показателями измеряется эффективность использования трудовых ресурсов всех видов на предприятии?

- •6.14. Почему необходимо повышать эффективность использования ресурсов всех видов на предприятии?

- •6.15. Какие факторы влияют на использование ресурсов предприятием?

- •6.16. Какие виды и формы оплаты труда на предприятии известны вам?

- •6.17. В чем суть каждой формы оплаты труда?

- •6.18. Что является основанием для начисления заработной платы бухгалтерией?

- •6.19. В чем разница между заработной платой и оплатой труда?

- •Тема 7. Планирование деятельности предприятия.

- •7.1. Что означает производственная мощность предприятия? Как можно рассчитать её величину?

- •7.2. В каком соотношении находятся производственная мощность и объем смр?

- •7.3. Какие показатели измеряют объем смр? Почему необходимы эти показатели?

- •7.4. В чем суть и каким образом проводятся тендеры?

- •7.6. Какие способы заключения контрактов используются для получения подряда?

- •7.7. В чем суть и различие понятий незавершенное строительство и незавершенное производство?

- •7.8. С какой целью, по какой причине необходимо планировать незавершенное строительство и производство?

- •7.9. Как планирует предприятие затраты на трудовые ресурсы?

- •7.10. С какой целью, в какой

- •7.11. Как рассчитать величину – балансовую прибыль?

- •7.12. Как рассчитать величину налога на добавленную стоимость?

- •7.13. Как рассчитать величину налога на прибыль?

- •7.14. Как рассчитать величину чистой прибыли? Как распределяется чистая прибыль?

- •7.17. Как увеличить чистую прибыль предприятия?

В чем суть показателя «внутренняя норма доходности», как рассчитать его величину? с какой целью показатель рассчитывается?

Внутренняя норма доходности rx. Внутренняя норма доходности (англ. internal rate of return - IRR) - показатель, позволяющий оценить степень привлекательности альтернативного размещения ресурсов. Экономический смысл этого показателя можно пояснить следующим образом. В качестве альтернативы вложениям финансовых средств в инвестиционный проект рассматривается помещение тех же средств (так же распределенных по времени вложения) под некоторый банковский процент. Распределенные во времени доходы, получаемые от реализации инвестиционного проекта, также помещаются на депозитный счет в банке под тот же процент.

При ставке ссудного процента, равной внутренней норме доходности, инвестирование финансовых средств в проект даст в итоге тот же суммарный доход, что и помещение их в банк на депозитный счет.

Таким образом, при этой ставке ссудного процента обе альтернативы помещения финансовых средств экономически эквивалентны. Если реальная ставка ссудного процента r (d) меньше внутренней нормы доходности проекта rx., то инвестирование средств в него выгодно, и наоборот. Следовательно, IRR является граничной ставкой ссудного процента, разделяющей эффективные и неэффективные инвестиционные проекты.

Из сказанного следует, что уровень IRR полностью определяется внутренними данными, характеризующими инвестиционный проект.

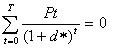

Методика определения внутренней нормы доходности зависит от конкретных особенностей распределения доходов от инвестиций и самих инвестиций. В общем случае, когда инвестиции и отдача от них задаются в виде потока платежей, IRR определяется как решение следующего уравнения относительно неизвестной величины d*:

(2)

(2)

где d* = IRR - внутренняя норма доходности, соответствующая потоку платежей Pt.

Уравнение эквивалентно алгебраическому уравнению степени Т и обычно решается методом итераций.

Ясно, что величина IRR зависит не только от соотношения суммарных капитальных вложений и доходов от реализации проекта, но и от их распределения во времени. Чем больше растянут во времени процесс получения доходов в результате сделанных вложений, тем ниже значение внутренней нормы доходности.

Как правило существует единственное значение IRR. Однако на практике могут встречаться более сложные случаи, когда это уравнение имеет несколько положительных корней. Это может, например, произойти, когда уже после первоначальных инвестиций в производство возникает необходимость крупной модернизации или замены оборудования на действующем производстве. В последнем случае следует руководствоваться наименьшим значением из полученных решений.

С какой целью и как рассчитывается показатели «рентабельность» и «скор окупаемости»? Каким образом они оценивают инвестиционный проект?

Срок окупаемости инвестиций - это один из наиболее применяемых показателей, особенно для предварительной оценки эффективности инвестиций. Срок окупаемости определяется как период времени, в течение которого инвестиции будут возвращены за счет доходов, полученных от реализации инвестиционного проекта. Более точно под сроком окупаемости понимается продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

Для определения срока окупаемости можно воспользоваться формулой (1*) , видоизменив ее соответствующим образом. Левую часть этой формулы приравниваем нулю и будем полагать, что все инвестиции сделаны в момент окончания строительства. Известная величина h периода с момента окончания строительства, удовлетворяющая этим условиям, и будет сроком окупаемости инвестиций.

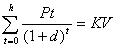

Уравнение для определения срока окупаемости можно записать в виде:

,

(3)

,

(3)

где h - срок окупаемости; KV - суммарные капиталовложения в инвестиционный проект.

Следует заметить, что в уравнении t=0 соответствует моменту окончания строительства. Величина h определяется путем последовательного суммирования членов ряда дисконтированных доходов до тех пор, пока не будет получена сумма, равная объему инвестиций или превышающая его.

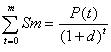

Обозначим

,

причем Sm < KV < Sm + 1.

,

причем Sm < KV < Sm + 1.

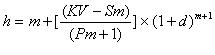

Тогда срок окупаемости приблизительно равен:

,

(4)

,

(4)

Очевидно, что на величину срока окупаемости, помимо интенсивности поступления доходов, существенное влияние оказывает используемая норма дисконтирования доходов. Естественно, что наименьший срок окупаемости соответствует отсутствию дисконтирования доходов, монотонно возрастая по мере увеличения ставки процента.

На практике могут встретиться случаи, когда срок окупаемости инвестиций не существует (или равен бесконечности). При отсутствии дисконтирования эта ситуация возникает, только если срок окупаемости больше периода получения доходов от производственной деятельности. При дисконтировании доходов срок окупаемости может просто не существовать (стремиться к бесконечности) при определенных соотношениях между инвестициями, доходами и нормой дисконтирования.

В этом случае при норме дисконтирования, равной внутренней норме доходности, срок окупаемости инвестиций равен производственному периоду, в течение которого доходы от производственной деятельности положительны. Таким образом, IRR является предельной нормой дисконтирования, при которой срок окупаемости существует. Она может быть также ориентиром при оценке предельного значения нормы дисконтирования, соответствующей существованию срока окупаемости и в случае отсутствия дисконтирования инвестиций.

Недостаток срока окупаемости как показателя эффективности капитальных вложений, заключается в том, что этот показатель не учитывает весь период функционирования производства и, следовательно, на него не влияют доходы, которые будут получены за пределами срока окупаемости. В частности, такая мера, как срок окупаемости, должна использоваться не в качестве критерия выбора инвестиционного проекта, а лишь в виде ограничения при принятии решения. Это означает, что если срок окупаемости больше некоторого принятого граничного значения, то инвестиционный проект исключается из состава рассматриваемых.

Рентабельность или индекс доходности инвестиционного проекта, представляет собой отношение приведенных доходов к приведенным на ту же дату инвестиционным расходам.

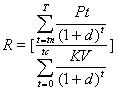

Используя те же обозначения, что и в формуле (1* ), получим формулу рентабельности ( R ) в виде:

Если при некоторой норме дисконтирования d* рентабельность проекта равна единице, это означает, что приведенные доходы равны инвестиционным расходам и чистый приведенный доход равен нулю.

Следовательно, d* является внутренней нормой доходности проекта. При норме дисконтирования, меньшей IRR, рентабельность больше 1. Таким образом, превышение над единицей рентабельности проекта означает некоторую его дополнительную доходность при рассматриваемой ставке процента. Случай, когда рентабельность проекта меньше единицы, означает его неэффективность при данной ставке процента.