- •Доходный подход к оценке объектов.

- •Затратный подход к оценке объектов оценки (я рассматривала с точки зрения оценки недвижимости).

- •3. Износ в оценке и методы его определения.

- •4. Модель опционного ценообразования в оценке различных объектов оценки.

- •Опционный метод оценки бизнеса.

- •Понятие опциона, виды опционов

- •5 . Особенности оценки объектов нма и оис.

- •6. Особенности оценки объектов машин и оборудования.

- •7. Особенности оценки объектов недвижимости.

- •8. Особенности оценки стоимости зу

- •9. Особенности оценки стоимости предприятия (бизнеса).

- •10. Особенности оценки стоимости финансово – кредитных институтов.

- •11. Отчет об оценке: требования к формированию и примерная структура.

- •12. Оценка контрольных и неконтрольных пакетов акций предприятий.

- •Определения: Методы сравнительного подхода к оценке предприятия, бизнеса:

- •13. Оценка стоимости долговых ценных бумаг.

- •14. Оценка стоимости долевых ценных бумаг.

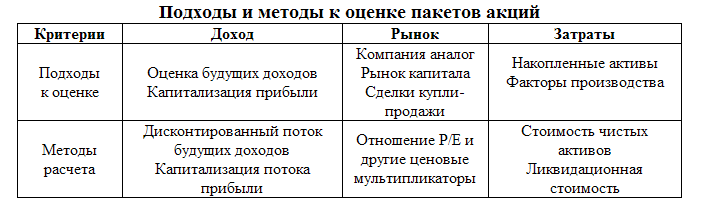

- •Основные подходы и методы оценки акций (пособие):

- •15. Подходы и методы в оценке объектов оценки.

- •16. Принципы оценки объектов оценки.

- •17. Процесс оценки: характеристика основных этапов оценки.

- •Этапы подготовки информации к оценке стоимости предприятия (бизнеса)

- •Финансовый анализ отчетности

- •19. Роль и значение оценочной деятельности в рыночной экономике.

- •20. Саморегулируемые организации оценщиков и их роль на рынке оценочных услуг.

- •21. Система информации в оценке: внешняя и внутренняя информация, источники информации. (информация из фсо №1) см еще билет 4 Митя

- •22. Сравнительный подход к оценке объектов оценки.

- •23. Ставка дисконтирования и ставка капитализации: сущность и взаимосвязь. ( из лекций по Оценочной деятельности)

- •24 . Стандарты оценочной деятельности. Виды стоимости и факторы, на них влияющие.

- •25 . Сущность, субъекты и объекты оценочной деятельности. Закон «Об оценочной деятельности в рф»

Основные подходы и методы оценки акций (пособие):

ДП, ЗП, СП.

1) ЗП: Данный подход к оценке компании предполагает, что стоимость активов компании находится в прямой зависимости от суммы затрат ресурсов на их воспроизводство и замещение с учетом физического и морального износа.

Этапы реализации затратного подхода:

1.Внести учетные поправки (нормализовать) в финансовую отчетность компании на последнюю отчетную дату.

2.Провести расчет рыночной стоимости текущих активов. К ним относятся:

товарно-материальные запасы, дебиторская задолженность, краткосрочные финансовые вложения, расходы будущих периодов

3.Провести расчет рыночной стоимости материальных активов(земля, недвижимость, машины и оборудование)

4. Оценить рыночную стоимость отраженных на балансе нематериальных активов.

5. Определить стоимость собственного капитала.

Базовая формула затратного подхода: Собственный капитал - Активы - Обязательства.

Методы ЗП: стоимости чистых активов и ликвидационной стоимости.

2) СП: Данный подход (иногда называемый рыночным) предполагает, что ценность активов определяется тем, по какой цене они могут быть проданы при наличии сформированного рынка. Другими словами, наиболее вероятной величиной стоимости оцениваемой компании может быть реальная цена продажи аналогичной фирмы, зафиксированная рынком.

Методы:

- метода компании-аналога;

- метода сделок;

- метода отраслевых коэффициентов.

Основное преимущество сравнительного подхода состоит в том, что основу оценки составляют рыночные данные о ценовой информации. Таким образом, оценщик ориентирует покупателя на фактические цены купли-продажи, учитывающие ситуацию на рынке.

3)ДП:

- это совокупность методов определения стоимости объекта оценки, основанных на расчетах ожидаемых доходов. При оценке стоимости компании по этому критерию доход рассматривается как основной фактор, определяющий величину стоимости объекта.

Методы:

- Дисконтирование потоков денежных средств

- Метод капитализации дохода

ДОП ИНФО: http://www.ocenchik.ru/method/business/430/

На практике различаются 5 основных видов стоимости ценных бумаг:

__ номинальная

__ балансовая (бухгалтерская)

__ рыночная (курсовая)

__ действительная (внутренняя)

__ ликвидационная

По мере развития фондового рынка в России оценка рыночной стоимости ценных

бумаг становится все более актуальной. Мотивы принятия инвестиционных решений тре-

буют строгого расчетного обоснования цены. На практике используются различные под-

ходы и методы оценки стоимости ценных бумаг. В зависимости от использованного под-

хода различаются пять основных видов стоимости ценных бумаг:

1. Номинальная стоимость или просто номинал ценной бумаги (N) . денежная

сумма, которая при документарной форме выпуска указывается непосредственно в серти-

фикате ценной бумаги и в проспекте эмиссии, а при бездокументарной форме выпуска .

только в проспекте эмиссии ценных бумаг. Номинальная стоимость . это постоянная ве-

личина, которая устанавливается в процессе принятия решения об эмиссии и может быть

изменена эмитентом только после проведения предусмотренной законодательством про-

цедуры внесения изменений в проспект эмиссии.

Номинальная стоимость играет важную роль при первичном размещении ценных

бумаг (при продаже ценных бумаг эмитентом первым держателям). Например, законода-

тельство запрещает размещать акции компаний по цене ниже номинальной стоимости.

При размещении облигаций номинальная стоимость служит ориентиром, относительно

которого (в процентах) устанавливается цена размещения.

2. Балансовая (или бухгалтерская) стоимость ценной бумаги (B) представляет

собой стоимость этого актива по данным бухгалтерского баланса организации-инвестора.

Это наиболее стабильный во времени вид переменной стоимости ценных бумаг, так как

износ на них не начисляется.

3. Рыночная стоимость или курсовая стоимость ценной бумаги (P) соответству-

ет той цене, которая складывается в результате баланса спроса и предложения, и по кото-

рой ее можно продать на конкурентном рынке. Поскольку рыночная стоимость не осно-

вывается на данных бухгалтерского баланса, она может быть лишь в незначительной сте-

пени связана с балансовой стоимостью соответствующей ценной бумаги. Текущие ры-ночные котировки ценных бумаг являются непосредственным отражением рыночной

стоимости.

Действующее законодательство требует размещения дополнительных выпусков акций и привилегированных акций, конвертируемых в акции других типов, по рыночной стоимости.

4. Действительная (внутренняя) стоимость ценной бумаги (S) представляет со-

бой цену, которую эта ценная бумага должна была бы иметь, если учесть все факторы,

влияющих на формирование ее стоимости: состояние активов, наличие прибыли, перспек-

тив на будущее и уровня руководства компании-эмитента и т. п. Иначе говоря, дей-

ствительная стоимость ценной бумаги . это ее истинная стоимость, отражающая дейст-

вие целого ряда экономических факторов. Иногда ее еще называют справедливой ры-

ночной стоимостью. Если инвесторы на рынке ценных бумаг действуют достаточно эф-

фективно и обладают необходимым объемом информации, то текущая рыночная стои-

мость любой ценной бумаги должна колебаться около значения, близкого к ее действи-

тельной стоимости.

Для оценки действительной стоимости ценной бумаги могут быть использованы два подхода:

__ статистический подход основан на обработке (взвешивании и усреднении)

большого массива информации о рыночной стоимости оцениваемой бумаги или аналогичных ей ценных бумаг. При этом действительная стоимость ценной бумаги определяется как цена, по которой она может быть продана в результате

добровольного соглашения между покупателем и продавцом при условиях, что

сделка не должна осуществляться в срочном порядке, а обе стороны (покупа-

тель и продавец) компетентны в вопросах оценки стоимости, не подвергаются

давлению и имеют достаточно полную и достоверную информацию об объекте

купли-продажи.

__ детерминированный подход предполагает вычисление действительной стоимо-

сти ценной бумаги как приведенной стоимости получаемого инвестором де-

нежного потока, дисконтированного по требуемой им ставке доходности, кото-

рая учитывает риск, связанный с данной инвестицией.

5. Ликвидационная стоимость ценной бумаги (L) определяется размером денеж-

ной компенсации, которую должен получить ее владелец в случае ликвидации компании

эмитента. Ликвидационная стоимость ценной бумаги может, вообще говоря, оказаться

выше ее рыночной или действительной стоимостей. Это характерно для ситуации, когда

совокупные чистые активы компании стоят дороже, чем весь реально функционирующий

бизнес этой компании, т. е. ликвидационная стоимость компании выше ее коммерческой

стоимости (или стоимости действующей компании).