- •Доходный подход к оценке объектов.

- •Затратный подход к оценке объектов оценки (я рассматривала с точки зрения оценки недвижимости).

- •3. Износ в оценке и методы его определения.

- •4. Модель опционного ценообразования в оценке различных объектов оценки.

- •Опционный метод оценки бизнеса.

- •Понятие опциона, виды опционов

- •5 . Особенности оценки объектов нма и оис.

- •6. Особенности оценки объектов машин и оборудования.

- •7. Особенности оценки объектов недвижимости.

- •8. Особенности оценки стоимости зу

- •9. Особенности оценки стоимости предприятия (бизнеса).

- •10. Особенности оценки стоимости финансово – кредитных институтов.

- •11. Отчет об оценке: требования к формированию и примерная структура.

- •12. Оценка контрольных и неконтрольных пакетов акций предприятий.

- •Определения: Методы сравнительного подхода к оценке предприятия, бизнеса:

- •13. Оценка стоимости долговых ценных бумаг.

- •14. Оценка стоимости долевых ценных бумаг.

- •Основные подходы и методы оценки акций (пособие):

- •15. Подходы и методы в оценке объектов оценки.

- •16. Принципы оценки объектов оценки.

- •17. Процесс оценки: характеристика основных этапов оценки.

- •Этапы подготовки информации к оценке стоимости предприятия (бизнеса)

- •Финансовый анализ отчетности

- •19. Роль и значение оценочной деятельности в рыночной экономике.

- •20. Саморегулируемые организации оценщиков и их роль на рынке оценочных услуг.

- •21. Система информации в оценке: внешняя и внутренняя информация, источники информации. (информация из фсо №1) см еще билет 4 Митя

- •22. Сравнительный подход к оценке объектов оценки.

- •23. Ставка дисконтирования и ставка капитализации: сущность и взаимосвязь. ( из лекций по Оценочной деятельности)

- •24 . Стандарты оценочной деятельности. Виды стоимости и факторы, на них влияющие.

- •25 . Сущность, субъекты и объекты оценочной деятельности. Закон «Об оценочной деятельности в рф»

12. Оценка контрольных и неконтрольных пакетов акций предприятий.

Акция (ценная бумага) — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после ликвидации акционерного общества. Акция является именной ценной бумагой.

Виды пакетов акций:

1.Мажоритарные пакеты акций – контрольный (50 % + 1акция), блокирующий (25 % + 1акция), полный контроль (75 % + 1акция),

2.Миноритарные пакеты акций – все остальные (пакеты акций мене 10 %).

Оценка неконтрольных пакетов акций.

В процессе оценки часто требуется определение рыночной стоимости не всего предприятия, не всех 100% акций, а лишь конкретного пакета (пая).

Факторы, влияющие на стоимость пакета: какой является доля оцениваемого пакета (контрольной или миноритарной); каково воздействие на эту стоимость степени ликвидности акций предприятия.

При оценке неконтрольного пакета акций, не обладающего правами контроля, необходимо сделать скидку на неконтрольный характер. А если акции компании не котируются на фондовом рынке, возникает необходимость в скидке на низкую ликвидность.

В определении скидки или премии играет роль тип акционерного общества (закрытые и открытые). Если определяется стоимость меньшей доли закрытой компании с помощью методов ДДП, капитализации доходов, сделок и ликвидационной стоимости, то необходимо вычесть скидку за неконтрольный характер и обязательно скидку за недостаточную ликвидность. Если же стоимость рассчитывается по методу рынка капитала, то вычитается только скидка за недостаточную ликвидность.

Премия за контроль представляет собой стоимостное выражение преимущества, связанного с владением контрольным пакетом акций - ПРИБАВЛЯЕМ

Скидка за неконтрольный характер – величина, на которую уменьшается стоимость оцениваемой доли пакета (в общей стоимости пакета акций) с учетом ее неконтрольного характера. - ВЫЧИТАЕМ

Вместе с тем необходимо иметь в виду, что на практике часто начинают действовать факторы, ограничивающие права владельцев контрольных пакетов и снижающие стоимость контроля. К таким факторам относятся: эффект распределения собственности, режим голосования, контактные ограничения, финансовые условия бизнеса.

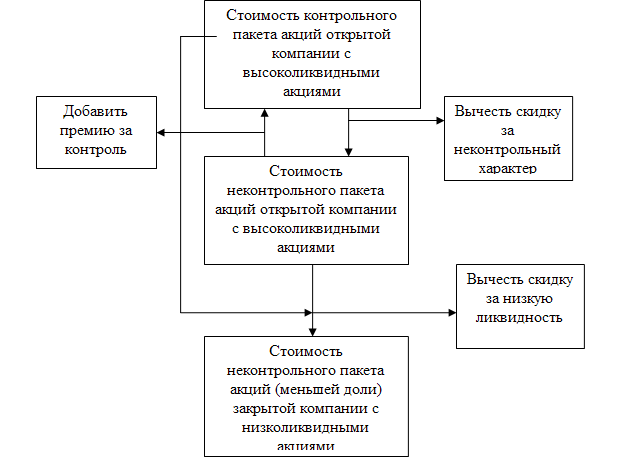

Тип используемого метода оценки определяет необходимость внесения поправок в заключительную оценку. Соотношение между контрольными и неконтрольными, ликвидными и неликвидными долями собственности выглядит следующим образом.

Размер скидки на неконтрольный характер определяется по данным мирового фондового рынка в размере 20-25% от стоимости контрольного пакета, а соответственно премии за контроль 30-40% от стоимости неконтрольного пакета (см. Оценка бизнеса. Под ред. Грязновой А.Г., Федотовой М.А., М., ФиС, 2002).

Способы оценки:

1. Как уже указывалось процедура оценки с помощью способа «сверху-вниз» (Рисунок) заключается в определении стоимости неконтрольного пакета путем определения на первом этапе стоимости 100% пакета акций всеми возможными методами оценки кроме метода рынка капитала (т.к. с помощью данного метода определяется стоимость предприятия на уровне неконтроля). Т.е. формируется величина, указанная в центральном верхнем прямоугольнике рисунка 2. Затем определяется пропорциональная оцениваемому пакету доля, определяется величина скидки за неконтрольный характер (центральный прямоугольник рисунка 1) и при необходимости определяется и вычитается скидка за низкую ликвидность акций (нижний центральный прямоугольник рисунка 2).

2. В «горизонтальном» способе оценивается стоимость предприятия методом рынка капитала, т.е. полученная стоимость определяется на уровне неконтроля (центральный прямоугольник рисунка 1), затем определяется пропорциональная доля и при необходимости определяется и вычитается скидка за низкую ликвидность.

3. Способ «снизу-вверх» состоит в определении стоимости 1 обыкновенной акции как суммы текущих стоимостей дивидендов и выручки от перепродажи этой акции. Затем стоимость 1 акции умножается на количество акций в оцениваемом пакете. При необходимости определяется и вычитается скидка за низкую ликвидность. Скидку также можно учесть при формировании ставки дисконтирования в момент дисконтирования доходов от акции и тогда отпадает необходимость в применении скидки за низкую ликвидность.

В зарубежной практике премия за контроль публикуется в ежегодном статистическом обзоре слияния компаний. В России таких изданий пока нет, поэтому можно:

1.Воспользоваться результатами зарубежных обзоров.

2.Рассчитать самостоятельно: премия за контроль рассматривается как процент превышения выкупной ценой, рыночной цены акции продавца за период от 5 рабочих дней до 2 – х месяцев до официального объявления о слиянии компании.

Скидка

за неконтрольный характер пакета,

является производной от премии за

контроль:

![]() ;

П - премия за контроль.

;

П - премия за контроль.

При формировании скидки за недостаточную ликвидность необходимо учитывать:

1.Величину дивидендов и возможность их выплаты.

2.Возможность свободной продажи акций компании или самой компании.

3.Наличие ограничений на операции с акциями компании.

Способы определения скидки на недостаточную ликвидность:

1.Мультипликатор цена/прибыль для закрытой компании сравнивается с таким же показателем для свободно обращающихся сопоставимых акций.

2.Оценивается стоимость (затраты) на регистрацию акций и брокерских комиссионных, взимаемых за продвижение акций компании на фондовый рынок. Берутся данные расходов в процентном соотношении к стоимости выпускаемой акции (Оценка бизнеса. Учебник /под ред. А.Г.Грязновой, М.А. Федотовой. М. Финансы и статистика. 2004).