- •1. Акционерные общества как форма организации крупного бизнеса.

- •2. Антимонопольная политика в отношении искусственных монополий.

- •3. Барьер трансакционньх издержек на пути к полной информации

- •4.Биржи и ценные бумаги в России. Причины «недооцененности» акций российских предприятий.

- •5. Бюджетирование капитала фирмой

- •6. Вторичные критерии оценки проекта (внутренняя норма рентабельности - irr, срок окупаемости - рр).

- •7. Выбор уровня риска фирмой, (отказ от рисков, самострахование, распределение рисков, объединение рисков.)

- •8. Дайте характеристику политике ценовой дискриминации.

- •9. Двухступенчатый тариф. Институциональное регулирование естественных монополий (торги за франшизу и др.)

- •10. Дифференциальная земельная рента и ее виды.

- •11. Инвестиционный проект и критерии его экономической обоснованности.

- •12. Информационная асимметрия и рынок «лимонов». Фиаско на рынке «лимонов».

- •13. Источники инвестиционных ресурсов фирмы (самофинансирование, кредиты, эмиссия ценных бумаг)

- •14. Каковы достоинства и недостатки проведения приватизации в России?

- •15. Каковы позитивные и негативные последствия олигополии.

- •16. Какой уровень цен, объема выпуска продукции и прибыли складывается в условиях господства картелей?

- •17. Малый бизнес, его роль в экономике.

- •18. Методы снижения риска.

- •19. Монополия ех ante и ех роst. Монополистические преимущества как стимул.

- •20. Невозобновляемые природные ресурсы. Равновесие на рынке невозобновляемых ресурсов.

- •21. Необходимо ли государственное регулирование рынка труда? Следует ли развивать его в России?

- •22. Общие черты несовершенной конкуренции.

- •23. Объективные и субъективные причины трудностей в российском аграрном секторе.

- •24. Объясните основное противоречие деятельности профсоюзов в рыночной экономике.

- •25. Олигополистическое ценообразование по принципу «издержки плюс».

- •26. Организационно – правовые формы предприятий.

- •27. Основные подходы к регулированию монополий: достоинства и недостатки.

- •28. Основные черты картеля. Основные принципы картельного соглашения.

- •29. Особенности антимонопольной политики в России.

- •31. Отличительные черты картелеподобной структуры рынка.

- •32. Отношение к риску (неприятие, предпочтение и нейтральное) и предпринимательство.

- •33. Первоначальное накопление капитала в мире и России.

- •34. Поведение фирмы в условиях дуополии. Модель Курно.

- •35. Поведение фирмы монополиста в краткосрочный и долгосрочный период.

- •36. Понятие инвестиций. Инвестиционный проект в широком и узком толковании, его стадии.

- •37. Почему утрата гибкости цен в случае олигополизации рынка оказывает большое влияние на экономику?

- •Правило максимизации прибыли при инкрементальном анализе

- •39. Преодоление инвестиционного кризиса в России.

- •Сущность и основные приемы дисконтирования.

- •41. Применение теории дисконтирования к производственным проектам, управлению собственностью, финансовым инвестициям.

- •42. Природа фирмы как экономического субъекта. Почему фирма стала господствующей формой организации производства в рыночной экономике?

- •43. Проанализируйте социально-экономические последствия введения свободной купли-продажи земли.

- •44. Продукт как экономическая переменная.

- •45. Роль крупного бизнеса в экономике. Процесс концентрации производства.

- •46. Рутины, их основные типы и черты.

- •47. Рынок труда в условиях монопсонии.

- •48.Рынок ценных бумаг и его экономическая функция. Ценные бумаги и их виды.

- •49.Сильные и слабые стороны крупного производства в условиях олигополии в мире и в России. Ченлеровская экономия

- •50. Спрос на экономические ресурсы. Определение оптимального объема спроса на ресурс.

- •53.Фондовая биржа и ее функции.

- •54. Характеристика земли как фактора производства

- •55. Характеристика картелеподобной структуры рынка. Формы ценового лидерства.

5. Бюджетирование капитала фирмой

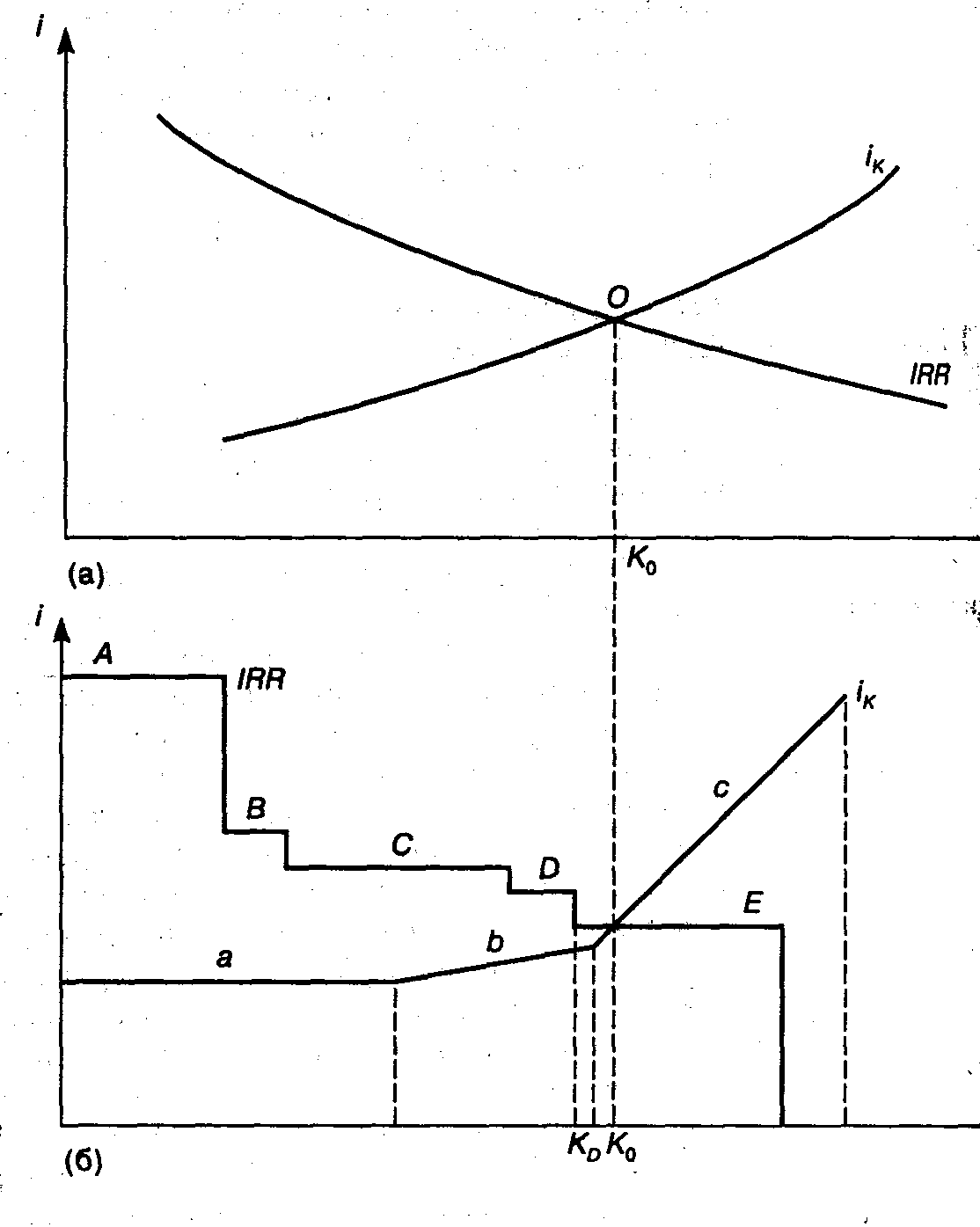

Теперь мы готовы конкретнее рассмотреть вопрос, как фирма выбирает оптимальный объем инвестиций. И взаимосвязанный с ним: как компания устанавливает оптимальный объем привлечения денежных ресурсов.В своей основе политика инвестирования подчиняется общему принципу использования ресурсов, а именно правилу равенства предельного денежного продукта и предельных издержек на ресурс (MRPK = MRCK). Причем в качестве предельных издержек на капитал (MRCK) должна фигурировать ставка процента (i) или, точнее, близкая по сути, но более общая категория — стоимость привлечения капитала. То есть действует формула MRPK = iK, где MRPK — предельный денежный доход, обеспеченный выпуском дополнительной продукции, ставшим возможным благодаря инвестициям (увеличению капитала); iK —стоимость, привлечения капитала.

Второй компонент уравнения — величина предельного денежного дохода от инвестирования (MRPK) является в данном случае величиной внутренней нормы рентабельности (IRR) Таким образом:

IRR= iK. Логика определения объема инвестиций фирмой состоит в том, чтобы одобрять все инвестиционные проекты, пока их внутренняя норма рентабельности не сравняется со стоимостью привлечения капитала. Или по-другому: фирме целесообразно привлекать капиталы для инвестиций до тех пор, пока стоимость привлечения капитала не сравняется с внутренней нормой рентабельности худшего из планируемых ею инвестиционных проектов. Поскольку мы имеем в данном случае дело с двусторонним процессом, обе составляющие которого — инвестирование и привлечение срёдств для инвестирования — должны находиться в строгом соответствии, все вместе это часто называют бюджетированием капитала (capital budgeting).

Н а

рисунке дана графическая интерпретация

бюджетирования капитала. Верхний график

показывает теоретическое нахождение

оптимального объема инвестирования и

привлечения средств (KO).

Он соответствует точке пересечения О,

кривых IRR

и iK.

а

рисунке дана графическая интерпретация

бюджетирования капитала. Верхний график

показывает теоретическое нахождение

оптимального объема инвестирования и

привлечения средств (KO).

Он соответствует точке пересечения О,

кривых IRR

и iK.

На нижнем графике показана та же ситуация, но в том виде, в котором она реализуется на практике. Внутренняя рентабельности выглядит как ступенчатая понижающаяся кривая

Уровни А, B, С, D и Е соответствуют IRR разных инвестиционных проектов, выстроенных в порядке убывания доходности. Напротив, кривая стоимости привлечения капитала изломами поднимается вверх. Каждый из участков а, Ь, с соответствует проценту, который приходится платить, последовательно увеличивая объем привлечения средств из все более дорогих источников. Пересечение обеих кривых происходит в диапазоне инвестиционного проекта Е, причем видно, что при финансировании этого проекта стоимость привлечения средств в среднем окажется выше внутренней нормы рентабельности. Поэтому он должен быть отвергнут. А осуществлены будут лишь первые четыре проекта (по D включительно). Соответственно объем инвестирования и привлечения средств (KD) будет несколько ниже теоретического (KD< КO). Таким образом, на практике внутренняя норма рентабельности последнего реализованного проекта должна быть как можно ближе к стоимости привлечения капитала, оставаясь при этом несколько выше нее (IRR > iK), что вполне соответствует принципам инкрементального анализа. Напомним, в его рамках правило МС = МR модифицируется в форму IC < IR