- •1. Звітність за сегментами та джерела інформації для заповнення звітності.

- •1. Склад власного капіталу, джерела інформації та порядок заповнення розділу 1 пасиву балансу.

- •2. Зміна облікової політики та її відображення у звітності.

- •Склад, порядок складання та представлення звітності з податку на додану вартість.

- •1.Вступ

- •2.Розділ I "Податкові зобов'язання".

- •3.Розділ II "Податковий кредит".

- •4.Розділ III "Розрахунки з бюджетом за звітний період".

- •1. Загальні положення

- •2. Порядок складання звіту

- •3. Кількість працівників та фонд оплати праці

- •Порядок складання розрахунку з акцизного збору. Вихідні дані для складання.

- •2. Загальні вимоги п(с)бо 25 до фінансового звіту малого підприємництва. Структура звіту.

- •1. Доцільність та необхідність проведення розрахунку розміру чистих активів для акціонерних товариств.

- •2. Звітність по збору на розвиток виноградарства, садівництва і хмелярства.

- •1. Відображення зносу необоротних матеріальних та нематеріальних активів у фінансовій звітності.

- •2. Порядок відображення в обліку та звітності податку на прибуток, відстрочених податкових активів та зобов’язань.

- •1. Помилки та перекручення у звітах та способи їх виправлення.

- •2. Регламентація звітності за місцевими податками і зборами.

- •Відображення в обліку та звітності наявності та зносу основних засобів та нематеріальних активів.

- •2. Застосування принципу суттєвості в обліку та фінансовій звітності.

- •Звітність щодо податку на доходи фізичних осіб. Зміст форми та порядок складання.

- •Способи подання декларації з пдфо до податкової служби

- •Строки подання декларації та строки сплати пдфо за її результатами

- •Які таблиці та додатки заповнювати?

- •Основні моменти заповнення річної декларації

- •Умови прикладу для заповнення

- •Заповнення таблиці ііі основної декларації

- •Відповідальність за неподання або за неправильне заповнення

- •2. Відображення у обліку та звітності доходів майбутніх періодів.

- •1. Основні причини необхідності складання Звіту про рух грошових коштів та джерела інформації для його складання.

- •2. Відображення в обліку та звітності цільового фінансування.

- •1. Відображення в обліку та фінансовій звітності невласного майна та його зносу.

- •2. Відображення в обліку та звітності змін величини статутного капіталу.

- •1. Розкриття інформації у Примітках до фінансових звітів

- •2.Відображення в обліку та звітності доходів від реалізації біологічних активів. Взято зі статті Ващенко о.П. Реалії обліку поточних біологічних активів згідно з п(с)бо30 «біологічні активи»

- •1. Розкриття інформації про рух грошових коштів у Примітках до звітності.

- •1. Порядок відображення в обліку та звітності витрат з податку на прибуток.

- •Звітністю з податку на прибуток є податкова декларація з податку на прибуток підприємства Граничні терміни подання :

- •2. Принципи підготовки фінансових звітів.

Умови прикладу для заповнення

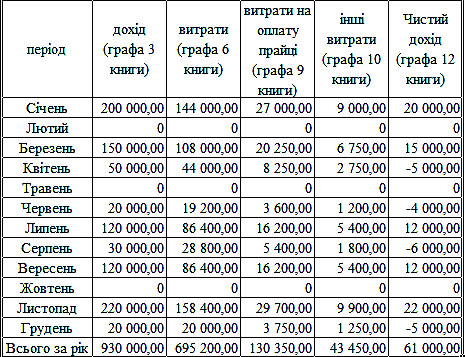

Підприємець здійснює один вид діяльності. Як завжди, він займається торгівлею. Для спрощення прикладу припустимо, що від цих видів діяльності він отримує дохід порівну. Дані для річної декларації з ПДФО повністю беруться з книги обліку доходів та витрат. За звітний податковий рік він мав наступні показники в кожному з місяців (зображення можна збільшити):

|

|

Маємо: 5 місяців з чистим доходом, 3 місяці діяльність не велася, 4 місяці підприємець мав збитки.

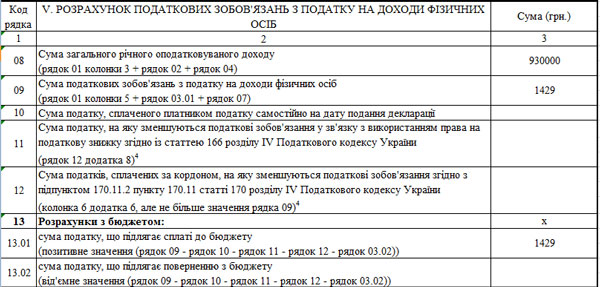

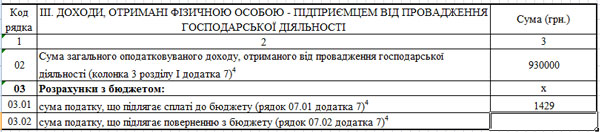

Зразок заповненої податкової декларації про майновий стан та доходи

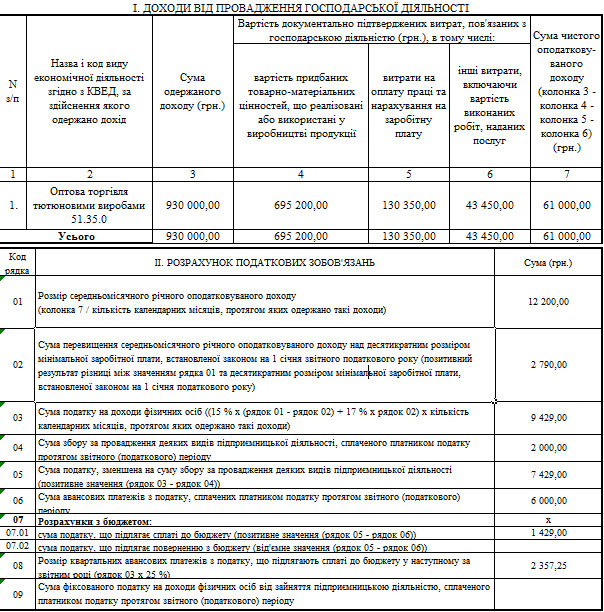

Приклад починається з заповнення додатку 7, оскільки заповнюється спочатку він, а потім вже таблиця ІІІ основної декларації. Цифри з додатка 7 переносяться до таблиці ІІІ. Натискаємо на зображення та дивимося у збільшеному розмірі.

|

|

|

|

|

|

Розшифровка, як рахувались показники та звідки вони взялися

Заповнення таблиці І додатка 7

Заповнення таблиці І річної декларації з ПДФО дуже просте. Значення повністю переносяться з книги обліку доходів та витрат. У розділі нашої статті «Умови для прикладу заповнення» це буде нижній рядок таблиці нашого прикладу.

Заповнення таблиці ІІ додатка 7

Рядок 1. Визначаємо розмір середньомісячного річного оподатковуваного доходу. Він визначається шляхом ділення графи 7 таблиці І додатка 7 на кількість місяців, протягом яких одержаний такий дохід. Наш підприємець одержував чистий дохід на протязі 5 місяців. У всіх інших він мав або збитки або зовсім не працював. Саме на 5 ми і будемо ділити наш чистий дохід.

61 000 / 5 = 12 200 грн. – середньомісячний річний оподатковуваний дохід.

Рядок 2. Мінімальна заробітна плата, встановлена станом на 1 січня 2011 року складає 941 грн. Десять мінімальних заробітних плат складає 9 410 грн.

12 200 – 9 410 = 2 790 грн.

Якщо середньомісячний дохід менше ніж 10 мінімальних заробітних плат, то у цій графі ставиться нуль.

Рядок 3. Тут є формула:

((15 % х (рядок 01 – рядок 02) + 17 % х рядок 02) х кількість календарних місяців, протягом яких одержано такі доходи) (15% * (12 200 + 2 790) + 17% * 2 790) * 5 = (15% * 9 410 + 17% * 2 790) * 5 = (1411,5 + 474,3) * 5 = 9429 грн.

Це річна сума ПДФО, яку підприємець на загальній системі має сплатити за звітний податковий рік.

Рядок 4. Сума збору за провадження деяких видів підприємницької діяльності, сплаченого платником податку протягом звітного (податкового) періоду. Припустимо, що вартість торгового патенту, який підприємець придбавав протягом року складає 2 000 грн.

Рядок 5. Сума річного податку на доходи фізичних осіб, зменшена на вартість торгового патенту.

9 429 – 2 000 = 7 429 грн.

Рядок 6. Припустимо, що при поданні річної декларації з ПДФО за попередній рік, підприємець визначив суму авансових платежів в розмірі 6 000 грн. Цю суму він сплатив за чотири рази по 1 500 грн. за один платіж. У шостий рядок ставимо 6 000 грн.

Рядок 7. У разі, якщо різниця між п’ятим та шостим рядком позитивна, то її ставимо у рядок 07.01, якщо негативна – у рядок 07.02. В нашому випадку різниця позитивна 7 429 – 6 000 = 1 429 грн. Тому її ставимо у рядок 07.01.

Якщо б ми отримали негативну різницю, то її треба було б поставити у рядок 07.02. Ця сума підлягає або зарахуванню у рахунок майбутніх платежів з ПДФО (на лицевому рахунку підприємця виникає переплата), або поверненню. Для повернення треба буде писати заяву і все це буде дуже важко, проте це тема для іншої статті.

Рядок 08. В ньому стоїть формула. Рядок 3 * 25%. Розраховуємо та отримуємо 9 429 * 25% = 2 357,25 грн. Цю суму підприємцю на загальній системі доведеться сплачувати у наступному році чотири рази до 15 березня, до 15 травня, до 15 серпня і до 15 листопада.

Згідно пункту 177.5.1 ПКУ «Авансові платежі з податку на доходи фізичних осіб розраховуються підприємцем самостійно, але не менш як 100 відсотків річної суми податку з оподатковуваного доходу за минулий рік (у співставних умовах)». Тобто, згідно Податкового кодексу, авансові платежі з ПДФО можна визначити в розмірі більше ніж 2 357,25 грн., проте ніяк не менше.