- •Содержание

- •Тема 1. Финансовый менеджмент в системе управления организацией

- •1.1. Цель и задачи финансового менеджмента

- •1.2. Принципы организации финансового менеджмента

- •1.3. Функции финансового менеджмента

- •Основные направления финансового менеджмента организации

- •1.4. Базовые концепции финансового менеджмента

- •1.5. Финансовый менеджмент как система управления

- •1.6. Информационное обеспечение финансового менеджмента

- •Тема 2. Финансовый анализ в системе финансового менеджмента

- •2.1. Цель и задачи финансового анализа

- •2.2. Информационное обеспечение финансового анализа

- •2.3. Виды финансового анализа

- •Сравнительная характеристика внешнего и внутреннего финансового анализа

- •2.4. Содержание финансового анализа

- •2.5. Методическое обеспечение финансового анализа

- •Тема 3. Финансовое планирование в системе финансового менеджмента

- •3.1. Планирование: сущность, цель и задачи финансового планирования

- •Финансовая стратегия и финансовая политика

- •3.2. Виды планов. Содержание и последовательность разработки

- •3.3. Методы планирования и прогнозирования финансовых показателей

- •3.4. Бюджетирование как инструмент финансового менеджмента

- •3.5. Виды бюджетов

- •Тема 4. Управление собственным капиталом организации

- •1. Управление собственным капиталом:

- •4.1. Финансирование деятельности организации за счет собственного капитала

- •4.2. Состав собственного капитала организации

- •4.3. Управление собственным капиталом

- •4.4. Политика формирования собственного капитала

- •4.5. Дивидендная политика

- •Основные типы дивидендной политики

- •4.6. Эмиссионная политика организации

- •Тема 5. Управление заемным капиталом организации

- •5.1. Характеристика заемного капитала: формы и отличительные особенности

- •Долгосрочные финансовые обязательства

- •Особенности облигаций как инструмента долгосрочного финансирования

- •Краткосрочные финансовые обязательства

- •Факторы, определяющие состав и структуру заемного капитала

- •Сравнительный анализ форм финансовых обязательств организации

- •Оптимизация структуры заемного капитала

- •5.2. Управление привлечением заемного капитала

- •5.3. Управление заимствованиями на рынке ссудных капиталов

- •5.4. Управление эмиссионной деятельностью

- •5.5. Управление привлечением товарного (коммерческого) кредита

- •Тема 6. Управление стоимостью и структурой капитала

- •6.1. Стоимость и цена капитала

- •6.2. Теории структуры капитала

- •6.3. Управление структурой капитала

- •Финансовый рычаг

- •Тема 7. Управление активами организации

- •7.1. Управление внеоборотными активами

- •7.2. Управление оборотными активами

- •Политика формирования оборотных активов

- •7.3. Управление денежным оборотом

- •7.4. Управление денежными активами

- •Модель Баумоля

- •Модель Миллера-Орра

- •7.5. Управление запасами

- •7.6. Управление дебиторской задолженностью

- •Тема 8. Управление денежными потоками организации

- •8.1. Цель и задачи управления денежными потоками

- •8.2. Виды денежных потоков

- •8.3. Политика управления денежными потоками

- •1. Идентификация различных видов и объемов денежных потоков организации в процессе их учета.

- •2. Анализ тенденций развития денежных потоков организации в предшествующем периоде.

- •8.4. Факторы, влияющие на формирование денежных потоков

- •8.5. Оптимизация денежных потоков организации

- •8.6. Планирование денежных потоков организации

- •8.7. Учет временной стоимости денег в управлении денежными потоками

- •Простые и сложные проценты

- •Методы оценки денежных потоков

- •Тема 9. Управление инвестициями организации

- •9.1. Цель и задачи управления инвестициями

- •9.2. Инвестиционная политика организации. Реальные и финансовые инвестиции

- •1. Инвестиционная политика.

- •2. Формирование и реализация инвестиционной стратегии.

- •3. Формирование инвестиционного портфеля.

- •4. Управление инвестиционным портфелем.

- •9.3. Основы инвестиционного анализа. Методы оценки эффективности инвестиционных проектов

- •9.4. Основные формы финансовых инвестиций и особенности управления ими

- •Тема 10. Управление финансовыми рисками организации

- •10.1. Сущность и классификация финансовых рисков

- •10.2. Политика управления финансовыми рисками

- •10.3. Методы управления финансовыми рисками

- •10.4. Способы снижения финансовых рисков

- •Тема 11. Управление финансовыми результатами организации

- •11.1. Управление доходами и расходами

- •11.2. Политика управления доходами и расходами

- •11.3. Управление прибылью

- •11.4. Политика управления прибылью

- •Тема 12. Управление финансовой устойчивостью организации

Тема 10. Управление финансовыми рисками организации

10.1. Сущность и классификация финансовых рисков

Риск окружает нас повсюду – это настолько же объективно, насколько объективно присутствие в окружающем нас мире наряду с элементами определенности, факторов, по своей природе являющихся случайными и неопределенными.

Экономика и, в частности, финансы – область, где фактор риска проявляется наиболее ощутимо.

Риск возникает тогда, когда результат некоторого решения невозможно заранее предугадать. В финансовой сфере результат решения часто оценивается в стоимостном измерении, и с этой точки зрения риск можно рассматривать как имеющую случайную природу возможность потери или выигрыша стоимости в результате тех или иных финансовых решений. Можно выделить ряд основных моментов, характерных для любой рисковой ситуации:

наличие неопределенности (случайный характер события);

наличие альтернативных решений;

возможность определения вероятности исхода события и ожидаемых результатов;

вероятность возникновения убытков;

вероятность получения дополнительной прибыли.

В экономической теории предполагается, что человек, способный рационально принимать решения исходя из принципа наибольшей выгоды, всегда имеет, основанные на тех или иных соображениях, представления о степени рискованности той или иной альтернативы. Эти представления основываются на степени уверенности индивида (субъективных вероятностях) в наступлении различных последствий решений.

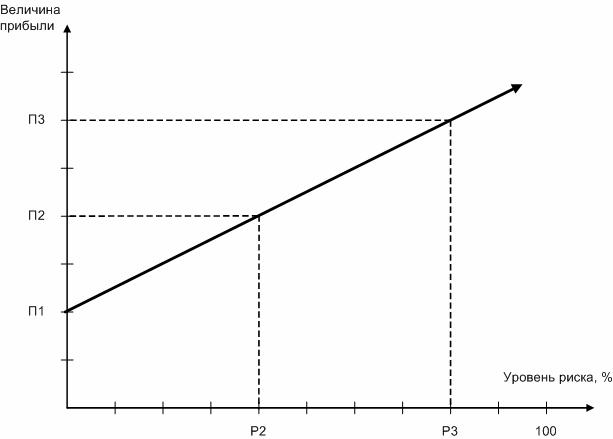

Для понимания природы риска важное значение имеет связь между риском и прибылью (доходом). Менеджмент проявляет готовность идти на риск в условиях неопределенности, поскольку наряду с риском потерь существует возможность получения дополнительной прибыли (доходов).

Зависимость между величиной прибыли и уровнем риска носит прямо пропорциональный характер и может быть представлена следующим образом.

Финансовый риск – риск, связанный с движением финансовых ресурсов организации.

Существуют различные подходы к классификации финансовых рисков. Приведем один из них.

Риск потери финансовой устойчивости и ликвидности – обусловлен несовершенством структуры капитала и несбалансированностью денежных потоков организации.

Риск неплатежеспособности – обусловлен снижением уровня ликвидности оборотных активов и неспособностью организации отвечать по своим краткосрочным обязательствам.

Риск снижения рентабельности – обусловлен снижением эффективности деятельности организации, в частности повышением уровня ее расходов и снижением уровня доходов.

Риск принятия неверного финансового решения – опасность потери организацией денежных средств в результате неправильной оценки факторов внешней и внутренней среды.

Риск снижения инвестиционной привлекательности организации – обусловлен снижением ее рыночной стоимости и потерей финансовой устойчивости.

Инфляционный риск – сопровождает практически все финансовые операции организации и характеризуется возможностью обесценения реальной стоимости капитала (в форме финансовых активов организации), а также ожидаемых доходов от осуществления финансовых операций в условиях инфляции.

Процентный риск – состоит в непредвиденном изменении процентной ставки за счет роста или снижения предложения свободных денежных ресурсов, изменения конъюнктуры финансового рынка под воздействием государственного регулирования и др.

Валютный риск – проявляется в недополучении организацией предусмотренных доходов в результате непосредственного воздействия изменения обменного курса иностранной валюты, используемой во внешнеэкономических операциях.

Депозитный риск – возникает в связи с возможностью невозврата депозитных вкладов, размещенных организацией в банках.

Кредитный риск – проявляется в виде неплатежа или несвоевременного расчета за отпущенную организацией в кредит готовую продукцию, а также превышения размера расчетного бюджета по инкассированию долга.

Инвестиционный риск – характеризует возможность возникновения финансовых потерь в процессе осуществления организацией инвестиционной деятельности.

Налоговый риск – обусловлен возможностью введения новых видов налогов и сборов; возможностью увеличения уровня ставок действующих налогов и сборов; изменением сроков и условий осуществления отдельных налоговых платежей; возможностью отмены действующих.

Различают и другие виды рисков.