Обзор АБС, их функции. Банк как объект управления

Обзор автоматизированных банковских систем. Состав и структура типовой АБС. Характеристика отчетных документов. Задачи, решаемые посредством АБС.

АБС — автоматизированная банковская система. Комплекс программного и технического обеспечения, направленный на автоматизацию банковской деятельности.

В соответствии со статьёй 4 Федерального закона «О Центральном банке Российской Федерации (Банке России)», Банк России уполномочен вводить для банков и кредитных организаций особые правила бухгалтерского учета и отчетности, отличающиеся от таких правил для предприятий. Специальный план счетов и большой объем специализированной отчетности перед Банком России делает невозможным использование в банках обычных бухгалтерских систем, не имеющих средств автоматизации получения такой отчетности.

Кроме того, постоянные изменения законодательства и правил учета означают необходимость регулярных доработок программного обеспечения. В связи с этим иностранные производители такого программного обеспечения испытывают сложности с выходом на данный рынок.

ЧТО ТАКОЕ АБС

Словарь определяет понятие автоматизированной банковской системы как совокупность средств, выполняющих в банке операции со вкладами, кредитами и платежами.

Банковские системы как инструмент поддержки и развития банковского бизнеса создаются на базе рада основополагающих принципов: комплексный подход в охвате широкого спектра банковских функций с их полной интеграцией; модульный принцип построения, позволяющий легко конфигурировать системы под конкретный заказ с последующим наращиванием; открытость технологий, способных взаимодействовать с различными внешними системами (системы телекоммуникации, финансового анализа и др.), обеспечивать выбор программно-технической платформы и переносимость ее на другие аппаратные средства; гибкость настройки модулей банковской системы и адаптация их к потребностям и условиям конкретного банка; масштабируемость, предусматривающая расширение и усложнение функциональных модулей системы по мере развития бизнес-процессов (например, поддержка работы филиалов и отделений банка, углубление анализа и т.д.); многопользовательский доступ к данным в реальном времени и реализация функций в едином информационном пространстве; моделирование банка и его бизнес-процессов, возможность алгоритмических настроек бизнес-процессов; непрерывное развитие и совершенствование системы на основе ее реинжиниринга бизнес-процессов.

Создание или выбор автоматизированных банковских систем (АБС) связаны с планированием всей системной инфраструктуры информационной технологии банка. Под инфраструктурой АБС понимается совокупность, соотношение и содержательное наполнение отдельных составляющих процесса автоматизации банковских технологий. В инфраструктуре кроме концептуальных подходов выделяются обеспечивающие и функциональные подсистемы. К обеспечивающим от- носят: информационное обеспечение, техническое оснащение, системы связи и коммуникации, программные средства, системы безопасности, защиты и надежности и др. Функциональные подсистемы реализуют банковские услуги, бизнес-процессы и любые комплексы задач, отражающие содержательную или предметную направленность банковской деятельности. Создание автоматизированных банковских технологий помимо общесистемных (системотехнических) принципов требует учета особенностей структуры, специфики и объемов банковской деятельности. Это относится к организационному взаимодействию всех подразделений банка, которое вызывает необходимость создания многоуровневых и многозвенных систем (головной банк, его отделы, филиалы, обменные пункты, внешние структуры), со сложными информационными связями прямого и обратного направления.

Уровни АБС

Автоматизированные банковские системы (АБС) создаются в соответствии с современными представлениями об архитектуре банковских приложений, которая предусматривает разделение функциональных возможностей на три уровня.

Верхний уровень (Front-office) образуют модули, обеспечивающие быстрый и удобный ввод информации, ее первичную обработку и любое внешнее взаимодействие банка с клиентами, другими банками, ЦБ, информационными и торговыми агентствами и т.д.

Средний уровень (Back-office) представляет собой приложения по разным направлениям внутрибанковской деятельности и внутренним расчетам (работу с кредитами, депозитами, ценны- ми бумагами, пластиковыми карточками и т.д.).

Нижний уровень (Accounting) это базовые функции бухгалтерского учета, или бухгалтерское ядро. Именно здесь сосредо- точены модули, обеспечивающие ведение бухгалтерского учета по всем пяти главам нового плана счетов. Разделение банка на front-office и back-office основывается не столько на функциональной специфике обработки банковских операций (сделок) и принятия решений (обобщения и анализа), сколько на самой природе банка как системы, с одной стороны, фиксирующей, а с другой - активно влияющей на экономическое взаимодействие в финансово-кредитной сфере.

Архитектура АБС

На сегодняшний день выделяют пять поколений АБС: первые были предназначены для решения задач автоматизации бухгалтерских операций, АБС второго и третьего поколений дополнительно реализовывали элементы автоматизированного документооброта. АБС четвертого поколения строились по классической схеме трехзвенной клиент-серверной архитектуры и имели модульную структуру, реализующую концепции docflow. АБС пятого поколения являются информационными системы реилизующими полнофункциональную модель workflow - автоматизации бизнесс-процессов.

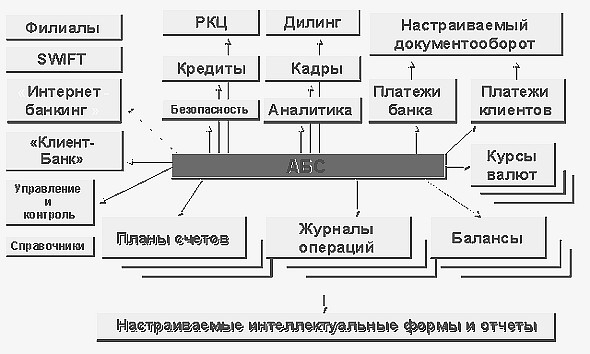

Схема функциональных бизнес-потоков типовой АБС четвертого поколения

Ф УНКЦИИ

АБС

УНКЦИИ

АБС

Прикладные программы АБС представляют собой набор программных модулей, функционально и информационно связанных между собой. Функциональные связи модулей обеспечивают необходимую последовательность их выполнения, а информационная связь определяется использованием модулем в своей работе информации, сгенерированной другим модулем. Как правило, обмен информацией между модулями идет через базу данных. Один модуль пишет информацию в базу данных, а другой ее считывает при реализации своих функций.

Каждая фирма-разработчик АБС самостоятельно решает проблему выделения модулей, но и здесь можно проследить некоторые закономерности. Анализ проектных решений ряда АБС показал, что эти модули группируются примерно в одинаковые комплексы. Типовой состав этих комплексов показан на рисунке. (Copyright © Немчинов В.К )

Функции , решаемых автоматизированной банковской системой (АБС), можно разделить на три большие группы:

- учетные функции,

- аналитические функции,

- технологические функции.

Функции автоматизированных банковских систем (АБС):

• операционный день;

• операции на фондовом рынке, работа банка с ценными бумагами;

• внутрихозяйственная деятельность;

• розничные банковские услуги;

• дистанционное банковское обслуживание;

• электронные банковские услуги;

• расчетный центр и платежная система (карточные продукты);

• интеграция бэк-офиса банка с его внешними операциями;

• управление деятельностью банка, реализация бизнес-логики, контроль, учет, в том числе налоговый, и отчетность;

• управление рисками и стратегическое планирование;

• программы лояльности клиентов, маркетинговая, рекламная и PR-службы.

Методики автоматизированного оперативного контроля состояния подразделений банка

Ежедневный оперативный контроль состояния филиалов и Центрального офиса.

Баланс как основной документ бухгалтерской отчетности филиалов. Структура баланса. Активные и пассивные счета. Разновидности баланса. Анализ баланса. Анализ пассивов. Собственные и привлеченные средства (обязательства). Разделение обязательств по срокам. Доходы, доходы будущих периодов, прибыль. Анализ активов. Характеристика активов, не приносящих доход. Ликвидность активов. Основные активы, приносящие доход. Основные средства. Расходы, расходы будущих периодов, убытки, использование прибыли. Характеристики ликвидности банка. Оценка ликвидности по данным баланса.

Баланс как основной документ бухгалтерской отчетности филиалов. Структура баланса.

Бухга́лтерский бала́нс — способ группировки активов и пассивов организации в денежном выражении, призванный характеризовать её финансовое положение на определённую дату, элемент бухгалтерской отчетности.

Имеет форму двусторонней таблицы: одна сторона — активы, то есть требования и вложения; вторая — пассивы, то есть обязательства и капитал.

Основное свойство отчёта в том, что суммарные активы всегда равны суммарным пассивам. Это обусловлено тем, что при отражении операций на счетах в балансе соблюдается принцип двойной записи.

Активные и пассивные счета.

Классификация активов и пассивов

Активы и пассивы обычно подразделяются на текущие и долгосрочные. В международной практике активы в балансе перечисляются в порядке их ликвидности. Требования перечисляются в том порядке, в котором должны быть оплачены. Требования к пассивам подразделяются на два типа:

Обязательства - те денежные средства, которые должна компания, для которой составляется баланс

Собственный капитал акционеров

В соответствии с РСБУ активы подразделяются на:

Внеоборотные

Нематериальные активы

Основные средства

Незавершенное строительство

Доходные вложения в материальные ценности

Долгосрочные финансовые вложения

Отложенные налоговые активы

Прочие внеоборотные активы

Оборотные

Запасы

Налог на добавленную стоимость по приобретенным ценностям

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

Краткосрочные финансовые вложения

Денежные средства

Прочие оборотные активы

В соответствии с РСБУ пассивы подразделяются на:

Капитал и резервы

Уставный капитал

Собственные акции, выкупленные у акционеров

Добавочный капитал

Резервный капитал

Нераспределенная прибыль (непокрытый убыток)

Долгосрочные обязательства

Займы и кредиты

Отложенные налоговые обязательства

Прочие долгосрочные обязательства

Краткосрочные обязательства

Займы и кредиты

Кредиторская задолженность

Задолженность перед участниками (учредителями) по выплате доходов

Доходы будущих периодов

Резервы предстоящих расходов

Прочие краткосрочные обязательства

Активные счета — счета бухгалтерского учёта, предназначенные для учёта состояния, движения и изменения хозяйственных средств по их видам.

На активных счетах отображена информация о средствах (в денежном эквиваленте), которые имеются в распоряжении организации, это могут быть банковские счета, имущество на складе и в эксплуатации.

На активных счетах:

Начальное сальдо записывается по дебету счёта

Записи, характеризующие увеличение хозяйственных средств записываются по дебету счёта

Записи, характеризующие уменьшение хозяйственных средств записываются по кредиту счёта

Конечное сальдо записывается по дебету счёта

Актив — часть бухгалтерского баланса (левая сторона), отражающая состав и стоимость имущества организации на определённую дату. Совокупность имущественных прав: материальных ценностей, денежных средств, долговых требований и др., принадлежащих юридическому лицу.

Действующая в Российской Федерации форма бухгалтерского баланса включает два раздела активов: оборотные и внеоборотные активы.

К оборотным активам относятся активы, которые используются (расходуются) в процессе повседневной хозяйственной деятельности. Например: материальные запасы, дебиторская задолженность, денежные средства и т. д.

К внеоборотным активам относятся активы, изъятые из хозяйственного оборота, но отражаемые в бухгалтерском учёте. Например: основные средства, нематериальные активы, долгосрочные вложения и т. д.

В экономической теории также выделяют виды активов по степени их ликвидности (т.е. их способности быть быстро проданными по цене, близкой к рыночной): высоколиквидные, низколиквидные и неликвидные активы. Самым высоколиквидным активом являются сами деньги.

Термин используется также для обозначения любой собственности, имущества организации.

Активы - это ресурсы, контролируемые компанией, возникшие в результате прошлых событий, от которых компания ожидает экономической выгоды в будущем. (Данная трактовка содержится в принципах МСФО).

Активы:

совокупность имущественных прав, которые принадлежат физическому и юридическому лицу в виде основных средств, невещественных активов, финансовых вкладов, а также денежных требований к другим физическим и юридическим лицам (противопол.-пассив);

левая сторона бухгалтерского баланса предприятия, экономическая группировка хозяйственных средств по составу, размещению и использованию, в денежном выражении на начало и конец отчётного года.

Пассивные счета — счета бухгалтерского учёта, предназначенные для учёта состояния, движения и изменения источников средств предприятия.

На пассивных счетах отображаются операции, изменяющие сумму средств предприятия (актив предприятия). Кроме этого могут быть операции, изменяющие состав долгов (перекидывание средств между 2-мя пассивными счетами, например удержание налогов из зарплаты).

На пассивных счетах:

Начальное сальдо записывается по кредиту счёта

Записи, характеризующие увеличение источника средств записываются по кредиту счёта

Записи, характеризующие уменьшение источника средств записываются по дебету счёта

Конечное сальдо записывается по кредиту счёта

Пассив (от лат. — недеятельный) — противоположная активу часть бухгалтерского баланса (правая сторона), — совокупность всех обязательств (источников формирования средств) предприятия.

Содержит собственный капитал — уставный и акционерный, а также заёмный капитал (кредиты, займы), сгруппированные по составу и срокам погашения.

Разновидности баланса. Анализ баланса.

Баланс имеет форму таблицы, отражающей активы и пассивы предприятия. Активы баланса характеризуют состав и размещение ресурсов, используемых предприятием для производственно-хозяйственной деятельности, сгруппированных исходя из своей функциональной роли. Различают текущие и долгосрочные активы. К текущим активам относятся денежные средства, запасы сырья, материалов, комплектующих, топлива, дебиторская задолженность со сроками платежей до одного года после отчетной даты и др. К долгосрочным активам относятся основные средства и нематериальные активы. Принято считать, что к долгосрочным относятся активы со сроком службы более года. Пассив баланса отражает источники образования средств предприятия, сгруппированные по их назначению и принадлежности. Источниками средств могут быть собственные средства (капитал и резервы) и привлеченные средства. Привлеченные средства представляют собой различного рода обязательства предприятий. Они делятся на долгосрочные и краткосрочные. К долгосрочным пассивам относятся обязательства по кредитам банков, займам, ценным бумагам и т. п. со сроком платежа более года после отчетной даты. К краткосрочной задолженности относятся кредиты и займы со сроком платежа до одного года, кредиторская задолженность и г п. Активы и пассивы баланса всегда равны друг другу.

Баланс в соответствии с принципами бухгалтерского учета строится на основе двойной записи по дебету и кредиту счетов баланса. По дебету активов (левая сторона счета бухгалтерского учета) отражается наличие и увеличение ценностей в течение отчетного периода, по дебету пассивов отражается уменьшение источников средств. По кредиту (правая сторона счета) в счетах активов отражается их уменьшение, а по счетам пассивов - увеличение учитываемых средств. Соответственно задолженность клиентов перед предприятием за отгруженные товары и оказанные услуги называется дебиторской задолженностью, а задолженность предприятия по своим обязательствам за сырье, материалы, услуги называется кредиторской задолженностью.

Существуют различные виды бухгалтерских балансов, которые классифицируются по следующим основным признакам: по времени составления (вступительные, периодические и годовые, ликвидационные, разделительные, объединительные), по источникам составления (инвентарные, книжные и генеральные), по объему информации (единые и сводные), по формам собственности (балансы государственных, муниципальных, частных организаций, а также общественных организаций), по объекту отражения (самостоятельные и отдельные).

Бухгалтерский баланс является важнейшим источником информации для анализа экономического положения и результатов финансово-хозяйственной деятельности предприятий и используется кредитными учреждениями при принятии решения о выдаче кредитов налоговыми органами, акционерами и др.

Сведения бухгалтерского баланса необходимы для контроля за состоянием и структурой средств и их источников, для анализа финансового состояния предприятия, его платежеспособности я кредитоспособности.