Финансовая алхимия – невозможное возможно

Итак, что же можно было сделать в этой ситуации - сидя на постоянно увеличивающихся мешках с долларами и чувствуя себя царём Мидасом? Как обратить кучу зеленой бумаги с портретами давно умерших людей в драйвер экономического роста для своей экономики?

Общеизвестно, что одним из главных источников пополнения бюджета Российской Федерации является "нефтегазовый сектор". Нефтедобывающие и газодобывающие компании продают ресурсы за валюту и… а что, собственно, "и"? Платят налоги в долларах? Это невозможно, единственным законным платёжным средством на территории нашей страны является рубль.

На самом деле доллары они продают Центробанку (де-факто) за рубли, чтобы заплатить налоги, зарплаты, счета за интернет и т.п. Но откуда берутся рубли? Люди, которые представляют себе этот процесс в виде некоей машинки, в которую с одной стороны засыпают доллары, а с другой достают рубли, весьма наивны, экономически безграмотны и, в каком-то смысле, правы.

На практике ЦБ для того, чтобы выкупить новые доллары, печатает нужное количество рублей. Таким образом, и производится эмиссия. При этом физически "засыпаемые" в ЦБ доллары не уничтожаются, они остаются в наших ЗВР, заставляя миллионы наших соотечественников требовать их траты на пользу отечественной экономики.

Зачем нужна валюта в ЗВР? Ну, хотя бы затем, чтобы любой желающий в любой момент мог принести пачку рублей и поменять их на доллары, евро и т.п. То есть валюта в первую очередь нужна для обеспечения потребностей в импорте.

Однако тут необходимо заметить, что Россия уже много лет поддерживает положительный баланс внешней торговли, т.е. экспортируем мы традиционно больше, чем импортируем.

рис.3

рис.3

А теперь, внимание, очень важный для всего нашего разговора и понимания функционирования нашей экономики в целом фокус-покус, следите за руками:

рис.4

Начиная с 2003 года ЗВР России росли намного быстрее, чем это можно объяснить внешнеторговым профицитом.

Как такое возможно? Ну, в сущности, всё просто - это кредиты и инвестиции. Проще говоря – долги. Мы набрали очень много долгов. Мы – это экономика в целом.

Нет, государство за нашей спиной долгов не набирало, внешний государственный долг Российской Федерации все эти годы стабильно падал и является, на данный момент, одним из самых низких в мире (относительно размеров экономики, разумеется). Долги набирали наши предприятия, причём в основном – крупные и очень крупные. Они, собственно, в долгах, как в шелках.

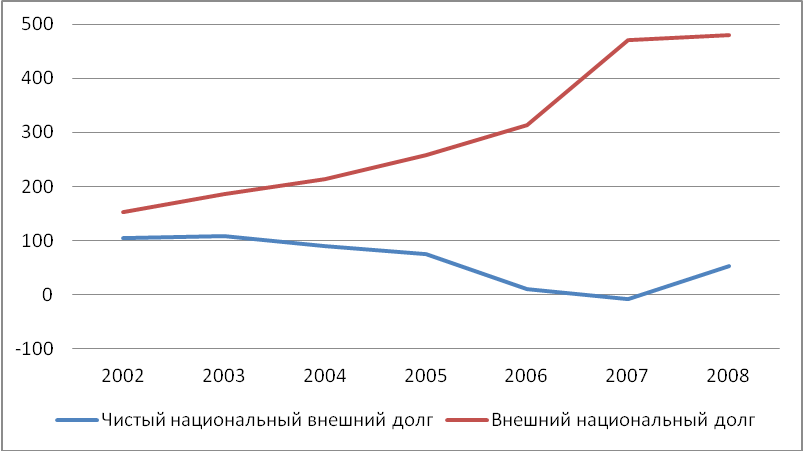

рис.5

рис.5

Красная линия – долг всех субъектов нашей национальной экономики. Синяя – этот же долг, но за вычетом ЗВР, лежащих в закромах Родины, т.е. ЦБ. Не спешите падать в обморок из-за того, что синяя линия остаётся выше 0, – не забывайте, что долг частной компании является долгом частной компании и государство в целом не несёт за него ответственности.

Откуда взялись эти огромные (на сотни миллиардов долларов) долги? Помните, мы раньше говорили, что любое предприятие для динамичного развития нуждается в кредитах, причём чем ниже процент по кредиту, тем лучше? Вот наши гиганты и занимали деньги в западных банках, которые заламывали за свои услуги куда меньший процент, чем отечественные. Больше того, отечественные банки для выдачи кредита сами часто занимают деньги на Западе. Ну, то есть не деньги, разумеется, а валюту. Но это как раз не проблема - отечественный предприниматель, взявший кредит в Дойчебанке, несёт свежеполученные евро в ЦБ, а ЦБ печатает под эту валюту рубли (источник происхождения валюты ЦБ не интересует и на процесс не влияет). Вуаля - отечественное предприятие получает кредит на развитие бизнеса под разумный процент.

Собственно, в этой схеме вроде как бы нет пострадавших. Дойчебанк выдал кредит под хороший процент. Российский предприниматель получил кредит под сравнительно низкий процент. Граждане России наслаждаются преимуществами растущей экономики (кроме убеждённых жопоголиков, которые испытывают невыносимые страдания, но это их проблемы).

И только одно маленькое "но" портит всю малину – кредиты-то отдавать нужно, да ещё и с процентами. И отдавать в валюте, так как рубли Дойчебанк пока, увы, не принимает. Если рекомое предприятие является экспортно-ориентированным, это ещё куда не шло, оно само же валюту и заработает, но что если оно ориентировано исключительно на внутренний рынок?

И вот тут на сцену во всей красе выходит Её Королевское Величество, Дорогая Нефть!

Стабильный и значительный профицит внешней торговли обеспечивает нам возможность развивать отечественную экономику на западные кредиты не беспокоясь о том, чем мы за это неземное удовольствие будем расплачиваться. Доллары и евро лежат в постоянно пополняемом за счёт торговли углеводородами ЗВР и ждут своего часа. И это как раз и есть коренное отличие экономики России от экономик подавляющего большинства стран мира.

Помните, в параграфе "Всё познаётся в сравнении" я демонстрировал график, доказывающий, что рост экономики России ничем принципиально не отличается от роста экономик других развивающихся стран нашего региона? Теперь вы понимаете, что в этом нет ровным счётом ничего удивительного.

Наши экономики одинаково развивались в одних и тех же условиях – в условиях благоприятной внешней конъюнктуры, на кредиты западных банков, под схожие проценты. Вся разница в том, что нам есть, чем расплачиваться по долгам. А им – нет. Теперь им становится мучительно больно, но… "Не умеешь летать - нефиг выпендриваться".

Следует отметить, что процент по кредитам тесно связан с оценкой рискованности вложений в экономику страны "международными" (на практике - американскими) рейтинговыми агентствами. Последние Россию просто обожают и инвестиционный рейтинг нам серьёзно занижают (да я поэт!). Однако правительство отчасти компенсирует бизнесу эти потери за счёт снижения налоговой ставки (точнее, перераспределения налогового давления на нефтедобывающую отрасль). И это третье важное применение нашей нефти. Однако, есть и четвёртое.

Сказка про четырёх поросят, считавших себя тиграми, и злого Сороса

рис.

6

рис.

6

Короткая версия сказки:

Давным-давно, в конце 20-го века, где-то в Азии жили-были четыре поросёнка, которые росли так быстро, что их стали называть "Азиатскими Тиграми". Звали их Таиланд, Филиппины, Индонезия и Южная Корея. А потом пришёл злой Сорос, дунул-плюнул и развалил экономику этих поросят к едрене-фене (очень неплохо на этом заработав).

Но, как и в любой сокращенной версии, в этом варианте сказки отсутствуют важные детали. За изложением более полной версии истории перенаправлю вас к Вильяму Энгдалю (в отдельных деталях мы с ним расходимся, но это не принципиально).

Ежегодный экономический рост в 7-8 %, растущее социальное обеспечение, распространение системы образования и повышение производительности труда в Восточной Азии в 80-х были результатом государственного планирования и государственной поддержки - в этом выражалась азиатская форма доброжелательного патернализма в рыночной экономике. Самообеспеченная экономическая система азиатских тигров была большим препятствием глобальному распространению долларовой системы свободного рынка, столь необходимой Вашингтону в 90-х, чем советская система центрального экономического планирования.

В начале 1993-го года состоялась встреча стран-членов организации Азиатско-Тихоокеанского Экономического Сотрудничества (Asia Pacific Economic Cooperation - APEC) на высшем уровне. В это время японские банки все еще пытались оправиться после краха токийской биржи и рынка недвижимости и потому вашингтонские чиновники затребовали, чтобы Восточноазиатские страны открыли свои финансовые рынки с тем, чтобы капиталы могли свободно передвигаться и "выравнивали игровое поле". До этого страны Восточной Азии не нуждались в кредитах и им удавалось избегать лап МВФ и иностранного капитала, за исключением инвестиций в производство, которые обычно были частью планов долгосрочного национального развития. Но теперь их заставляли открыть свою экономику иностранному капиталу и краткосрочным иностранным кредитам.

Размышляя над риторикой "выравнивания игрового поля", многие азиатские чиновники задавались вопросом - говорил ли Вашингтон о крикете или об их экономическом будущем. Ответ не заставил себя ждать. Как только контроль над капиталом был ослаблен и иностранным инвестициям разрешили входить и выходить из стран свободно, и Южная Корея и другие "тигры" были внезапно наводнены иностранными долларами, что способствовало образованию спекулятивных пузырей на рынке роскошной недвижимости, на местных биржах и на рынках других вложений в период между 1994-м годом и началом финансовой атаки на Тайский бат (тайская денежная единица - прим. пер.) в мае 1997.

Как только Восточноазиатские экономики "тигров" начали открываться иностранному капиталу, но еще задолго до того, как у правительств этих стран появились адекватные средства контроля за возможными злоупотреблениями, хеджевые капиталы (хедж - специфическое капиталовложение, сделанное, чтобы уменьшить риск ценовых движений - прим. пер.) пошли в атаку. Скрытый капитал начал свое наступление с самой слабой экономики - Таиланда. Американский спекулянт Джордж Сорос действовал втайне, вооружившись кредитом от группы международных банков, включавшей Ситигруп (Citigroup), размеры которого до сих пор неизвестны.

Они сделали ставку на то, что Таиланд должен обесценить бат, оторвавшись от его привязки к доллару. Сорос, глава фонда "Квант", Джулиан Робертсон (Julian Robertson), глава фонда "Тигр", и хедж-фонд ЛТКМ (Long-Term Capital Management - LTCM), управление которого включало бывшего представителя Федерального резерва Дэвида Маллинса (David Mullins), развязали огромную спекулятивную атаку на тайскую валюту и акции. К июню Таиланд сдался и валюта была обесценена, что заставило правительство обратиться за помощью к МВФ. Те же самые хеджевые фонды и банки один за другим поразили экономики Филиппин, Индонезии и затем Южной Кореи. Они положили в свои карманы миллиарды в то время, как население этих стран погружалось в экономический хаос и бедность.

Европейский эксперт по азиатским вопросам, профессор Кристен Нордхог (Kristen Nordhaug), подвел итог политики, проводимой администрацией Клинтона в Восточной Азии в 1997 году. Клинтон развивал свою экономическую стратегию на базе предложений нового Национального экономического совета, первоначально возглавляемого Робертом Рубином, банкиром с Уолл-стрит. Только что появившиеся рынки Восточной Азии были избраны для атаки. "Администрация активно поддерживала многосторонние агентства, типа Международного валютного фонда ... для того, чтобы продвигать международную либерализацию финансовой системы", отметил Нордхог. "Как только... стратегия захвата Восточноазиатских рынков (была) реализована, американская администрация имела возможность использовать их финансовый кризис в своих собственных интересах, чтобы продвинуть либерализацию торговли, финансов и установления рыночных реформ с помощью ВМФ".

Чалмерс Джонсон (Chalmers Johnson) высказался о результатах этой политики без обиняков: "Капитал попросту изнасиловал Таиланд, Индонезию и Южную Корею, а затем отдал дрожащих жертв на растерзание МВФ, но не для того, чтобы им помочь, а для того, чтобы гарантировать, что ни один западный банк не застрял в этих разрушенных экономиках с невыплачиваемыми кредитами".

Воздействие азиатского кризиса на доллар было значительным. Генеральный директор Банка по международным расчетам, Эндрю Крокетт (Andrew Crockett), отметил, что если в 1996 году Восточноазиатские страны имели общий дефицит в 33 миллиарда долларов по счетам текущих операций, то как только начался приток спекуляционного капитала в "1998-1999 годах на их счетах текущих операций появился избыток в 87 миллиардов долларов", а к 2002-му году избыток достиг максимума в 200 миллиардов долларов. Большая часть этих избыточных средств возвращалась в США в форме закупок Азиатским центральным банком облигаций американского казначейства, которые в действительности финансировали Вашингтонскую политику. Министерство финансов Японии предприняло бесполезное усилие сдержать азиатский кризис, предлагая создать Азиатский денежно-кредитный фонд в размере 30 миллиардов, но Вашингтон ясно дал понять, что ему эта идея не нравится и ее быстро забросили. У Азии не оставалось выхода, кроме как при активной помощи МВФ стать еще одним регионом в царстве доллара. Министр финансов США Рубин эвфимистически назвал это "американской политикой сильного доллара".

Дальнейшая судьба Азиатских Тигров сложилась по-разному. Южная Корея успешно оправилась от шока и снова стала одной из наиболее успешных экономик мира, но уже не как часть поднимающего голову Тихоокеанского, альтернативного западному, центра силы, а как доминион последнего. Индонезия же, к примеру, окончательно погрузилась в нищету и, в обозримом будущем, судя по всему, не будет иметь никаких шансов из неё выкарабкаться. По итогам "спецоперации" подъем национальных экономик был сорван, жемчужины местной промышленности перешли под контроль транснациональных корпораций, но главное – это стало более чем убедительной демонстрацией необходимости поддерживать значительный объём ЗВР для защиты от атак на национальную валюту.

В общем, Операция Нефтедоллар 2.0. По итогам Арабо-Израильской войны доллар стал востребованным товаром, так как только на него можно было покупать нефть. По итогам разрушения экономик "Азиатских Тигров" доллар стал уже самостоятельной ценностью. Копите валютную подушку, да потолще, чтобы дунуть-плюнуть было слишком сложно, чтобы с вами имело смысл возиться.

Многие, однако, выводов из судьбы Азиатских Поросят не сделали, продолжив считать себя если не тиграми, то уж точно тигрятами, лучшими друзьями настоящего Тигра, а значит – при любых обстоятельствах – не едой. Но Товарищ Волк не сентиментален и когда он голоден, он просто кушает и никого не слушает. Были Лучшие Друзья, а стали PIGS-ами. Так вот в жизни бывает. Хотя, с другой стороны, бывает, конечно, и хуже – намного хуже. Больше того, ЗВР – отнюдь не панацея.

рис.7

рис.7

Часто задаваемые вопросы вместе с ответами

Почему мы вкладываем наши ЗВР в американскую экономику?

Ну а куда их вкладывать, в трёхлитровые банки? Почему иностранную валюту нельзя вкладывать в свою экономику мы уже, надеюсь, разобрались. Что же с ней делать? В стопочку складывать? Так мыши могут погрызть. Проще и выгоднее вложить их в ценные бумаги с рейтингом надёжности "лучше, чем деньги" и получать пусть небольшой, но всё же процент.

Американцы в любой момент конфискуют наши ЗВР и мы останемся ни с чем, да еще и с огромными долгами!

Вот то-то и оно, что без долгов. Если нам "простят" наши ЗВР, мы им "простим" свои долги. И, что характерно, ещё и в плюсе останемся.

Россия печатает деньги под приток валюты. Это называется Currency Board. Так что мы - обычный Бандустан, финансовая колония Запада.

Не всё то золото, что блестит. Currency Board, по определению, предполагает фиксированный курс национальный валюты к валюте привязки и отказ от управления денежной массой. В России же объёмом ЗВР определяется не столько объём денежной массы, сколько курс рубля. Так что не Абрамович, а Рабинович, не в рулетку, а в домино, не миллион, а полтинник и не выиграл, а проиграл.

Современная экономическая доктрина вообще скупа на инструменты, обеспечивающие рост денежной массы. То есть инструментов-то полно, вот только все они с подвохом, угрожающим дефляционным коллапсом.

Налоги у нас низкие, значит? А про социальные налоги автор не в курсе?

Зато автор в курсе, что зарплаты, от которых высчитываются социальные налоги, в России тоже далеко не европейские.

Получается, что мы набрали долгов на полтриллиона, платим по ним процент западным банкам, и всё это только потому, что у нас высокая коррупция? Не слишком ли дорого она нам обходится?

Ну, "что да, то да". Хотя и не до конца.

Во-первых, эта схема избавляет нас от "коррупционного налога", который заведомо выше обсуждаемых процентов. Причём коррупцию можно придушить, но нельзя задавить полностью.

Во-вторых, банки не только кладут в свой карман проценты, но и принимают на себя риски, связанные с платежеспособностью клиента. В случае если частная компания, нахватав кредитов, провалит программу модернизации и обанкротится, это станет проблемой банка, а не России.

И в-третьих – не забывайте про Азиатских Хрюшек. Большие ЗВР – штука исключительно полезная.

Проблема в том, что Россия встала на порочный путь, свернув с единственно правильного, ***** пути.

У нынешней власти после успехов 2003-2006 годов был весьма высокий кредит доверия. Но мандата на то, чтобы пойти против течения и резко сменить общественную парадигму, у неё не было. Общество устало от нищеты и деградации 90-х, от войны на Кавказе, люди хотели стабилизации и чего-нибудь поесть. Поэтому даже если бы Владимир Владимирович лично разделял ваши убеждения (что сомнительно), варианта перейти к ***** всё равно не было.

Таки можно подумать, что никаких других вариантов не существует…

Ну почему же? Хорошим примером "другого варианта" является приснопамятный "мясной" вопрос. Речь идёт о совместном инвестировании государства и частного бизнеса в интересные государству проекты. В результате отделить "государственные" деньги от "частных" становится невозможно, а частные лица за своими деньгами обычно следят.

Другим хорошим примером (точнее, вариантом предыдущего) является возвращение к практике частичной приватизации государственных предприятий. Причём пакеты акций продаются пусть и не контрольные, но значительные, инвесторов ищут крупных и, желательно, иностранных.

Практика эта вызывает по всему рунету зубовный скрежет, однако она и в самом деле довольно эффективна. Любой вариант воровства и распила выделяемых такому предприятию средств бьёт по карману частных собственников, а крупные иностранные инвесторы этого не любят и права свои защищать умеют.

Защита, конечно, не абсолютная, но и не плохая.

Впрочем, по большому счёту, радикальное решение у этой проблемы всё-таки есть (помимо возврата к коммунизму, имеется ввиду). Заключается оно в закрытии отечественной экономики с целью радикального ограничения всех возможностей вывода капитала за рубеж. В этом случае даже украденные и распиленные средства всё равно останутся в России, а когда речь заходит о суммах подобных масштабов, нужно понимать, что под подушку их не запихнешь, они в любом случае будут куда-то вложены, а значит, свою главную задачу всё равно выполнят.

Но путь этот помимо пирогов и вышек изобилует синяками и шишками, а потому вставать на него нужно с крайней осмотрительностью. До сих пор наша привязка к мировой экономике обеспечивала России уверенный рост, а от добра, как известно, добра не ищут. С другой стороны, ситуация эта не просто не вечна, она, по сути, уже подошла к концу. Так что радикальные перемены не просто желательны, они, по сути, неизбежны.

Всё это полная чушь, что ты тут понаписал, а Рашка всё равно вперде и все об этом знают!

Жопоголизм в терминальной стадии, к сожалению, неизлечим. Могу порекомендовать поддерживающую терапию и вымоченные в соляном растворе розги.