- •Особливості управління проектами в Україні

- •Нормативно-правові засади проект-менеджменту

- •Загальне визначення проекту. Ознаки проекту

- •Концепція проекту в проектному аналізі

- •Класифікація проектів. Моно-, мульти- та мегапроекти

- •Типи та види проектів. Інноваційні проекти. Інвестиційні проекти

- •Процес визначення цілей проекту

- •Альтернативність варіантів проекту

- •Структуризація проекту

- •Типи структурних моделей проекту

- •Застосування структурних моделей в управлінні проектами

- •Зовнішнє та внутрішнє оточення проекту

- •Вплив оточення на різні типи проектів

- •Основні учасники проекту

- •Основні функції учасників проекту

- •Функції інвестиційного менеджменту проекту

- •Методичні основи структуризації

- •Дерева цілей, рішень та робіт

- •Системний підхід. Ситуаційний підхід

- •Основні функції управління проектами

- •Інтегруючі функції управління проектами

- •Метод системного управління якістю

- •Структуризація проекту. Основні структурні моделі проекту

- •Org, матриця відповідальності

- •Спу в управлінні проектами

- •26.Поняття життєвого циклу проекту.

- •Доінвестиційна фаза

- •Інвестиційна фаза

- •Експлуатаційна фаза

- •28. Ідентифікація фаз проекту (за підходом Всесвітнього банку)

- •29. Ідентифікація проекту.

- •30. Життєздатність проекту.

- •31. Попередня оцінка здійснимості проекту

- •32. Передпроектне обгрунтування інвестицій

- •33. Критерії оцінки інвестиційних проектів

- •33. 39 Методи оцінки інвестиційних проектів

- •35. Оцінка витрат і вигід у проектному аналізі. Альтернативна вартість

- •36. Управління структурою витрат проекту

- •37. Цінність грошей в часі

- •38. Види грошових потоків.

- •40. Чиста поточна вартість.

- •41. Термін окупності.

- •42. Внутрішня норма доходності

- •43. Індекс рентабельності

- •44. Оцінка ризиків проекту

- •47. Управління проектними ризиками

- •48. Способи зниження проектних ризиків

- •49. Методика проведення аналізу чутливості при управління ризиком

- •50. Методика проведення імітаційного методу «Монте-Карло» при аналізі ризику.

- •51. Аналіз сценаріїв

- •53. Аспекти проектного аналізу

- •54. Сутність та структура проектного аналізу

- •55. Технічний аналіз

- •56. Фінансовий аналіз

- •57. Інституційний аналіз

- •58. Екологічний аналіз

- •59. Організаційний аналіз

- •60. Соціальний аналіз

- •61. Економічний аналіз

- •62. Мета, методи комерційного аналізу

- •63. Аналіз ринкових можливостей

- •64. Розробка комплексу маркетингу

- •65. Цілі технічного аналізу та його місце у підготовці інвестиційного проекту

- •66. Вибір технології та устаткування, аналіз інфраструктури

- •67. Організація підготовки та здійснення проекту

- •68. Цілі та принципи використання екологічного аналізу

- •69. Основні положення овнс

- •70. Сучасні методики оцінки впливу проекту на довкілля: оцінка змін продуктивності, оцінки втрат доходу та підхід альтернативної вартості

- •71. Загальнозастосовувані методики з використанням величин безпосередніх витрат

- •72. Мета та зміст соціального аналізу

- •73. Індикатори, які використовуються в соціальному аналізі

- •Індикатори, що використовуються в соціальному аналізі:

- •74. Проектування соціокультурного середовища проекту

- •75. Цілі, завдання фінансового аналізу

- •76. Джерела фінансування та розрахунок бюджету проекту

- •77. Фінансове планування у проектному аналізі

- •78. Цілі та сутність економічного аналізу

- •79.Матриця економічної ефективності та привабливості

- •80. Визначення економічної ефективності проекту.

- •81. Мета завдання та методи інституційного аналізу

- •82. Види планів та їх призначення

- •На стадії розробки проектно-технологічної документації у складі проекту організації реалізації проекту:

- •3) На стадії матеріалізації у складі проекту виконання робіт (пвр)

- •83. Планування проекту. Сіткові моделі Календарні плани

- •2. Розподіл ресурсів.

- •84. Техніко-економічне обґрунтування проекту

- •85 Бізнес план проекту

- •86. Визначення потреби у ресурсах

- •87. Торги (тендери)

- •88. Матеріально-технічна підготовка проекту

- •89. Структури управління проектами

- •2. Матрична структура.

- •90. Функціональна структура управління проектами

- •91. Матрична структура управління проектами

- •92. Проектна структура управління проектами

- •94. Функції учасників проекту. Менеджер проекту.

- •96. Контроль та регулювання проекту. Види контролю.

- •97. Система контролю та управління запасами

- •98. Моніторинг та підготовка оперативної інформації

- •99. Інформаційні, програмно-апаратні, та телекомунікаційні засоби управління проектами

- •100. Стан та перспективи розвитку управління проектами в Україні.

33. Критерії оцінки інвестиційних проектів

Основні критерії оцінки ефективності інвестицій згідно міжнародних стандартів рекомендовані UNIDO включають:

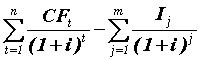

чиста теперішня вартість (NPV): - відображає приріст цінності фірми в результаті реалізації проекту, оскільки він являє собою різницю між сумою грошових надходжень, які виникають при реалізації проекту і приводяться (дисконтуються) до їх теперішньої вартості, та сумою дисконтованих вартостей усіх витрат, необхідних для здійснення цього проекту. Для розрахунку використовують такі формули:

NPV

=

де І – обсяг інвестування, CFt - чистий грошовий приплив в кінці t-го періоду, і – бажана ставка дисконтування, n – тривалість життєвого циклу проекту

Якщо NPV > 0, то проект можна рекомендувати до реалізації, якщо NPV < 0 - це збитковий проект і його необхідно відхилити, а якщо NPV = 0, в разі прийняття рішення про реалізацію такого проекту надходжень від нього вистачить лише для відновлення.

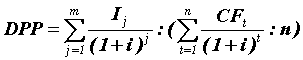

2.Дисконтований період окупності (DPP) — кількість часу, необхідна для покриття витрат на той чи інший проект або для повернення коштів, вкладених підприємством за рахунок коштів, одержаних в результаті основної діяльності по даному проекту. При оцінці грошових потоків враховують фактор часу:

3.Внутрішня норма рентабельності (IRR) , при якій дисконтовані припливи грошових коштів проекту дорівнюють дисконтованим грошовим відпливам проекту, тобто при якому NPV = 0 :

IRR = і, при якій NPV =0

Розрахунок IRR проводиться методом послідовних наближень величини NPV до нуля при різних ставках дисконту. На практиці визначення IRR проводиться за формулою:

IRR = А +(( а*(В-А))/(а-в))

де А – ставка дисконту, при якій NPV позитивна; В – ставка дисконту, при якій NPV – від’ємна, а – величина позитивної NPV при ставці дисконту А; в – величина від’ємної NPV при ставці дисконту В.

4. Індекс рентабельності інвестицій - це відносний показник, який характеризує рівень доходів на одиницю затрат, тобто ефективність інвестування – чим більше значення цього показника, тим вищий рівень віддачі від інвестованого капіталу.

Якщо PI > 1, то проект можна рекомендувати до реалізації і він представляє собою гарну можливість вкладення коштів. Якщо PI < 1, то від проекту слід відмовитись, оскільки він принесе збитки. У випадку, коли PI = 1 - проект забезпечує тільки відшкодування вкладеного капіталу

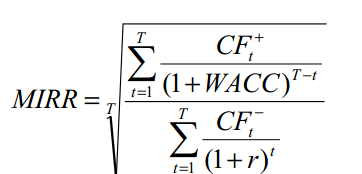

5. Модифікована внутрішня норма рентабельності (MIRR) – цей показник по суті являється варіантом розрахунку попереднього показника IRR, модифікованого таким чином щоб ліквідувати невизначеність при розрахунках в тих випадках коли величина показника IRR являється невизначеною або може мати кілька варіантів рішень.

MIRR - визначається за наступною формулою як норма доходу, при якій всі очікувані доходи, приведені до кінця проекту, мають поточну вартість, що дорівнює вартості всіх необхідних витрат.

де CF + - доходиінвестиційногопроектувперіоді t ;

CF − - витратиінвестиційногопроектувперіоді t ;

WACC - середньозваженавартістькапіталу;

T - тривалість інвестиційногопроекту;