- •Финансовый менеджмент. Консультация к Гос экзамену.

- •Цели и задачи фм.

- •2. Базовые концепции фм.

- •3. Цель и порядок проведения финансового анализа деятельности предприятия.

- •5. Источники долгосрочного финансирования.

- •6. Понятие стоимости капитала. Средневзвешенная стоимость капитала.

- •14. Операционный и финансовый циклы.

- •Этапы обращения денежных средств (дс). Операционный и финансовый циклы

14. Операционный и финансовый циклы.

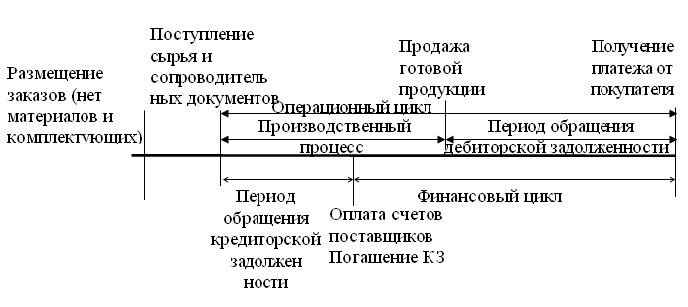

Операционный цикл предприятия представляет собой период полного оборота всей суммы оборотных средств, в процессе которого происходит смена отдельных их видов. Последовательность прохождения оборотными активами различных стадий на протяжении операционного цикла представлена на рис. 6.1.

Таким образом, в процессе функционирования предприятия происходит постоянная трансформация оборотных средств: предприятие покупает сырье и материалы, производит из них готовую продукцию, затем продает ее, как правило, в кредит, в результате чего образуется дебиторская задолженность, которая через некоторое время превращается в денежные средства.

В связи с этим основная задача управления оборотным капиталом – это оптимизация средней величины остатка денежных средств с учетом следующих факторов:

гарантия выполнения текущих операций, т.е. необходимость поддерживать текущую платежеспособность предприятия (своевременная оплата счетов поставщиков, выплату заработной платы, …);

создание резерва на непредвиденные платежи;

спекулятивный фактор, т.е. возможность получения дополнительной прибыли от инвестирования свободных денежных средств (минимизация упущенной выгоды от не размещения остатка денежных средств в ценные бумаги с гарантированным уровнем дохода).

Рис. 6.1. Операционный цикл предприятия

Этапы обращения денежных средств (дс). Операционный и финансовый циклы

Финансовый цикл, или цикл обращения денежной наличности, представляет собой время, в течение которого денежные средства отвлечены из оборота. Основные этапы обращения денежных средств в ходе производственной деятельности представлены на рис. 6.2.

Управление оборотными активами предприятия неразрывно связано с конкретными особенностями формирования его операционного цикла. Операционный цикл представляет собой период полного оборота всей суммы оборотных средств, в процессе которого происходит смена отдельных их видов (формула 6.1).

![]() (6.1).

(6.1).

Производственный цикл начинается с момента поступления материалов на склад предприятия и заканчивается в момент отгрузки покупателю продукции, которая была изготовлена из этих материалов. Продолжительность производственного цикла в днях определяется по формуле 6.2.

![]() ,

6.2)

,

6.2)

(здесь расчет идет по полной себестоимости, в финансовом анализе считать по выручке).

Рис. 6.2. Финансовый цикл

Финансовый цикл начинается с момента оплаты материалов, т.е. с момента погашения кредиторской задолженности перед поставщиками, и заканчивается в момент оплаты покупателями поставленной им готовой продукции, т.е. в момент погашения дебиторской задолженности покупателями (формула 6.3).

![]() (6.3)

(6.3)

Предприятие заинтересовано в сокращении финансового цикла, т.к. это означает сокращение общего времени, в течение которого все финансовые ресурсы «омертвлены» в запасах и дебиторской задолженности (формулы 6.4 и 6.5).

![]() ,

(6.4)

,

(6.4)

где Тоб Дз – период оборота дебиторской задолженности.

![]() ,

(6.5)

,

(6.5)

где Тоб Кз – период оборота кредиторской задолженности.

Финансовый цикл – время, в течение которого денежные средства отвлечены из оборота. Или это время, необходимое для превращения средств, вложенных в ТМЗ, ДЗ и краткосрочные финансовые вложения в денежные средства.

Финансовый цикл может сокращен за счет:

сокращения производственного цикла (оптимизации производственного процесса: усовершенствование конструктивно-технологической подготовки оборудования, а также внутрипроизводственной логистики);

ускорения оборота ДЗ;

замедление оборачиваемости КЗ.

Сокращение производственного цикла достигается за счет сокращения периода оборота запасов сырья, незавершенного производства и готовой продукции.

Сокращение периода оборота дебиторской задолженности может быть достигнуто за счет воздействия на величину отношения средней дебиторской задолженности за период к выручке от реализации за период.

Увеличение периода оборота кредиторской задолженности осуществляется путем воздействия на отношение средней величины кредиторской задолженности за период к затратам на производство продукции за тот же период. При этом следует иметь ввиду, что существенное увеличение периода оборота кредиторской задолженности может привести к потере платежеспособности предприятия.