- •П.М. Чорба финансовая политика

- •Введение

- •Раздел 1. Теоретические и методологические основы финансовой политики

- •1.1. Понятие и сущность финансовой политики

- •1.2. Мировые концепции финансовой политики

- •1.3. Финансовый механизм и его роль в реализации финансовой политики

- •1.3.1. Понятие, сущность и структура финансового механизма

- •1.3.2. Финансовый механизм предприятий и организаций (субъектов хозяйствования)

- •1.4. Финансовая стратегия и тактика

- •1.5. Эволюция и этапы финансовой политики

- •1.5.1. Финансовая политика в условиях плановой (командно-административной) экономики

- •1.5.2. Финансовая политика в эпоху перестройки (1985—1991 гг.)

- •1.5.3. Финансовая политика в переходный к рынку период (1992—2000 гг.)

- •1.5.4. Основные цели и задачи финансовой политики России на современном этапе

- •Контрольные вопросы

- •Раздел 2. Государственная финансовая политика

- •2.1. Денежно-кредитная политика государства

- •2.1.1. Понятие и сущность денежно-кредитной политики

- •2.1.2. Содержание и инструменты государственной денежно-кредитной политики

- •2.1.2.1. Операции на открытом рынке (операции с государственными ценными бумагами)

- •2.1.2.2. Изменение учетной ставки (ставки рефинансирования)

- •2.1.2.3. Изменение нормы обязательных резервов

- •2.1.2.4. Политика дешевых и дорогих денег

- •2.1.3. Основные направления денежно-кредитной политики рф на современном этапе

- •2.2. Валютная политика государства

- •2.2.1. Понятие и сущность валютной политики

- •2.2.2. Валютная политика рф и этапы ее становления

- •2.2.3. Введение конвертируемости рубля

- •2.2.4. Управление официальными золото-валютными резервами

- •2.2.5. Валютный курс и валютная политика

- •2.2.6. Валютные интервенции Центрального банка рф

- •2.3. Бюджетная политика государства

- •2.3.1. Понятие и сущность бюджетной политики

- •2.3.2. Особенности нынешнего этапа бюджетных отношений и бюджетной политики

- •2.3.3. Проблемы и пути совершенствования межбюджетных отношений в рф

- •2.4. Фискальная политика государства

- •2.4.1. Понятие и сущность фискальной политики

- •2.4.2. Виды и разновидности фискальной политики

- •2.4.3. Фискальная политика государства в краткосрочном и долгосрочном периодах

- •Контрольные вопросы

- •Раздел 3. Финансовая политика субъектов хозяйствования

- •3.1. Дивидендная политика предприятия

- •3.1.1. Понятие, сущность и виды дивидендной политики

- •3.1.2. Этапы и факторы дивидендной политики предприятия

- •3.1.3. Формы и процедуры выплаты дивидендов

- •3.1.4. Дивидендная политика и цена акций предприятия

- •3.2. Ценовая политика предприятия (организации)

- •3.2.1. Понятие, цели и задачи ценовой политики

- •3.2.2. Эластичность спроса и динамика цен

- •3.2.3. Формирование ценовых стратегий

- •3.2.4. Контроль за ценами

- •3.2.5. Особенности ценовой политики в кооперативной торговле

- •3.3. Кредитная политика предприятия

- •3.3.1. Политика привлечения кредитных ресурсов и цена капитала

- •3.3.2. Анализ эффективности кредитной политики предприятия

- •Данные для анализа финансового рычага

- •Данные для анализа финансового рычага

- •3.3.3. Политика заимствования временно свободных финансовых ресурсов другим субъектам экономической деятельности

- •3.4. Кредитная политика коммерческого банка

- •3.4.1. Сущность и содержание кредитной политики коммерческого банка

- •3.4.2. Депозитная политика коммерческого банка

- •3.4.3. Политика кредитования

- •3.5. Политика управления обновлением основных фондов и амортизационная политика

- •3.6. Политика управления оборотными активами

- •3.6.1. Сущность, содержание и этапы формирования политики управления оборотными активами

- •3.6.2. Политика управления запасами

- •3.6.3. Политика управления денежными активами

- •Диапазон колебаний остатка денежных активов в предстоящем периоде исходя из плана поступления и расходования денежных средств

- •3.7. Налоговая политика предприятия1

- •3.7.1. Сущность и необходимость налоговой политики предприятия

- •3.7.2. Анализ путей оптимизации налогового бремени (уровня налогообложения)

- •Контрольные вопросы

- •Раздел 4. Финансовая стратегия предприятия и порядок ее разработки

- •4.1. Теоретические основы финансовой стратегии предприятия (организации)

- •4.1.1. Понятие финансовой стратегии и ее роль в развитии предприятия

- •4.1.2. Основные принципы разработки финансовой стратегии предприятия

- •4.1.3. Процесс и основные этапы разработки финансовой стратегии предприятия

- •4.2. Стратегические цели финансовой деятельности предприятия и порядок их формирования

- •4.2.1. Понятие и сущность стратегических целей финансовой деятельности

- •4.2.2. Порядок обоснования главной стратегической цели финансовой деятельности предприятия

- •4.2.3. Порядок формирования системы стратегических целей и целевых нормативов, обеспечивающих реализацию главной цели финансовой деятельности предприятия

- •4.3. Порядок принятия стратегических финансовых решений

- •4.3.1. Понятие и последовательность разработки стратегических финансовых решений

- •4.3.2. Выбор главной финансовой стратегии предприятия

- •4.3.3. Формирование финансовой политики по отдельным аспектам финансовой деятельности

- •4.3.4. Формирование, оценка и отбор стратегических финансовых альтернатив

- •Контрольные вопросы

- •Список литературы

- •Содержание

- •Раздел 1. Теоретические и методологические основы финансовой политики 4

- •Раздел 2. Государственная финансовая политика 26

- •Раздел 3. Финансовая политика субъектов хозяйствования 63

- •Раздел 4. Финансовая стратегия предприятия и порядок ее разработки 126

2.4.2. Виды и разновидности фискальной политики

Фискальная политика складывается из так называемой дискреционной фискальной политики и политики автоматических стабилизаторов.

Под дискреционной фискальной политикой понимается сознательное регулирование государством уровня налогообложения и государственных расходов с целью воздействия на реальный объем национального производства, занятость, инфляцию.

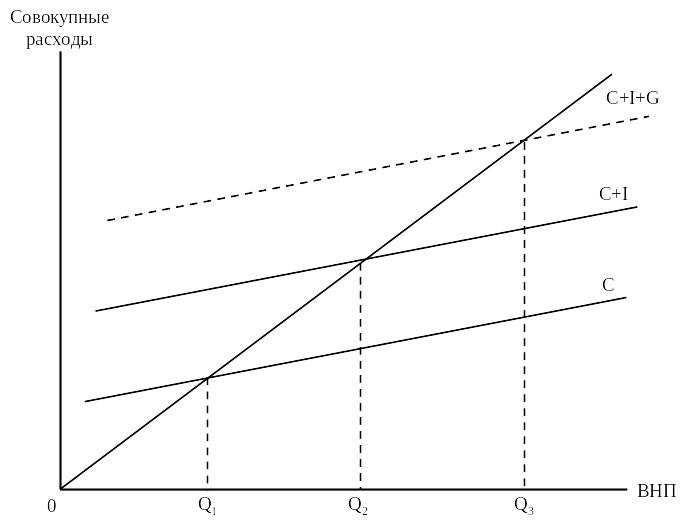

Механизм этого воздействия фактически изображен на рис. 2. С целью упрощения анализа воздействия фискальной политики на совокупный спрос принято допущение, что фискальная политика влияет только на совокупный спрос, государственные расходы не влияют на потребление и инвестиции, а чистый экспорт равен нулю.

Анализ влияния государственных расходов на совокупный спрос показывает, что введение в экономический анализ государственных расходов (G) сдвигает график совокупных расходов (C+I) вверх и вызывает рост валового национального продукта. Точка макроэкономического равновесия смещается вверх по линии в биссектрисе.

Государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и, подобно инвестициям, обладают мультипликативным эффектом. Мультипликатор государственных расходов показывает, как изменяется объем ВНП в результате изменения государственных расходов:

![]()

где G — государственные расходы;

![]() — мультипликатор государственных

расходов.

— мультипликатор государственных

расходов.

Механизм этого воздействия графически изображен на рис. 2. При этом с целью упрощения анализа воздействия фискальной политики на совокупный спрос принято допущение, что фискальная политика влияет только на совокупный спрос.

Мультипликатор государственных расходов количественно можно выразить и через такие экономические категории, как предельная склонность к сбережению (MPS) и предельная склонность к потреблению (MPC):

Рис. 2. Воздействие государственных расходов на объем национального производства и изменение макроэкономического равновесия

![]()

Таким образом, ∆ВНП=![]()

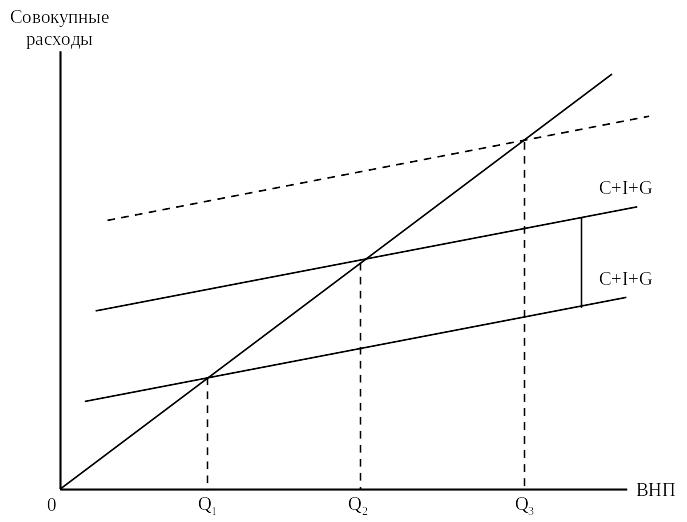

Теперь — о влиянии налогов на объем национального производства и величину ВНП. Для упрощения анализа можно предположить, что государство вводит единовременно выплачиваемый налог, сумма которого не меняется при любой величине ВНП (налог постоянной величины). Введение этого налога приведет к уменьшению располагаемого дохо- да налогоплательщиков (дохода после уплаты налога), следовательно, сократятся и их расходы. Это, в свою очередь, отразится на всей сумме совокупных расходов: она уменьшится.

При постоянных I и G график совокупных расходов (С + I + G) сдвинется вниз и вызовет сокращение объема ВНП. Точка макроэкономического равновесия переместится вниз по линии в 45 градусов, что иллюстрирует рис. 3.

Противоположная картина будет складываться при сокращении налогов.

Вместе с тем влияние налогов на объем ВНП имеет специфику по сравнению с воздействием инвестиций и государственных расходов. Дело в том, что располагаемый доход используется не только на потребление, но и на сбережения. Следовательно, снижение располагаемого дохода уменьшает не только потребление, но и сбережения.

Каким будет при этом уменьшение непосредственно потребления? Это зависит от предельной склонности к потреблению (МРС). Для определения сокращения потребления в результате введения налога необходимо умножить сумму налогового приращения (Т) на МРС или С=Т·МРС (аналогично этому умножение суммы налогового приращения на величину МРS покажет уменьшение сбережения в результате введения дополнительного налога или S=T·MPS).

Рис. 3. Влияние налогов на равновесный объем ВНП

Действие налогов, подобно инвестициям и государственным расходам, обладает мультипликативным эффектом. Но мультипликатор инвестиций меньше мультипликатора государственных расходов и инвестиций, поскольку, например, при сокращении налогов потребление увеличивается лишь частично (часть располагаемого дохода идет на увеличение сбережений), тогда как каждая единица прироста государственных расходов или инвестиций оказывает прямое воздействие на величину ВНП.

Налоговый мультипликатор равен мультипликатору государственных расходов, умноженному на МРС:

![]()

Таким образом, влияние государственных расходов на национальную экономику осуществляется через совокупный спрос. При увеличении государственных расходов на закупку товаров и услуг соответственно возрастает величина совокупных расходов на рынке, стимулируя тем самым совокупный спрос и рост объема национального производства, валового национального продукта. Сокращение государственных расходов влечет за собой, следовательно, сокращение валового национального продукта. В свою очередь введение дополнительных налогов пли увеличение ставок уже существующих приводит к уменьшению располагаемого дохода (дохода после уплаты налогов) налогоплательщиков, что отражается на всей сумме совокупных расходов (они уменьшаются).

Следовательно, можно прогнозировать дискреционную фискальную политику государства в различные периоды экономического цикла.

В период спада стимулирующая фискальная политика складывается из: 1) увеличения государственных расходов; 2) снижения налогов; 3) сочетания роста государственных расходов со снижением налогов (с учетом того, что мультипликационный эффект увеличения государственных расходов больше, чем мультипликационный эффект снижения налогов).

Такая фискальная политика приводит фактически к дефицитному финансированию, но обеспечивает сокращение падения производства.

В условиях инфляции, вызванной избыточным спросом (инфляционный рост), сдерживающая дискреционная фискальная политика складывается из: 1) уменьшения государственных расходов: 2) увеличения налогов; 3) сочетания сокращения государственных расходов с растущим налогообложением (с учетом того, что мультипликационный эффект уменьшения государственных расходов больше, чем мультипликационный эффект роста налогов).

Такая фискальная политика ориентируется на положительное сальдо бюджета. Конечно, это абстрактная схема поведения правительства, и механизм фискальной политики далеко не так прост, поскольку в реальной экономике действуют параллельные и разнонаправленные факторы. Поэтому выработка оптимальной фискальной политики — задача весьма сложная.

В русле проводимой фискальной политики государства есть вторая составляющая — автоматическая фискальная политика, или политика автоматических (встроенных) стабилизаторов. Под автоматическими, или встроенными, стабилизаторами понимается экономический механизм, который автоматически (без вмешательства государства) реагирует на изменение экономической ситуации.

К основным встроенным стабилизаторам относится, во-первых, изменение налоговых поступлений в различные периоды экономического цикла. Сумма налогов зависит от величины доходов. Поэтому в период быстрого роста ВНП (в период подъема) итоговые поступления автоматически возрастают (при прогрессивной ставке налогообложения и также за счет расширения налогооблагаемой базы), что обеспечивает снижение покупательной способности населения и сдерживание экономического роста. И наоборот, в период экономического спада сумма изъятия доходов уменьшается, т.е. происходит постепенное увеличение покупательной способности, что формирует эффективный спрос и сдерживает спад. Иными словами, прогрессивное налогообложение в период инфляционного роста приводит к потере покупательной способности, и наоборот, в период замедления экономического роста обеспечивает минимальную потерю покупательной способности. И первое, и второе весьма важно с точки зрения экономической стабильности.

Кроме того, в период экономического подъема автоматический рост налоговых поступлений формирует тенденцию к сокращению или ликвидации бюджетного дефицита и появлению возможного бюджетного профицита, что, в свою очередь, содействует уменьшению возможной инфляции.

К встроенным стабилизаторам относятся и система пособий по безработице, социальные выплаты, программы по поддержанию малоимущих слоев населения и т.п., препятствующие резкому сокращению совокупного спроса даже в период экономического спада. В период подъема выплата различных пособий уменьшается, что сдерживает совокупный спрос.