- •Содержание

- •Предисловие

- •1 Место и роль рисков в экономической деятельности

- •1.1 Определение и сущность рисков

- •1.2 Классификация рисков

- •1.3 Система неопределенностей

- •1.4 Математические методы оценки рисков

- •2 Количественные оценки экономического риска в условиях неопределенности

- •2.1 Методы принятия эффективных решений в условиях неопределенности

- •2.2 Предмет теории игр

- •2.3 Стратегические игры

- •2.3.1 Верхняя и нижняя цена игры

- •2.3.2 Смешанные стратегии

- •2.3.3 Доминирование стратегий

- •2.4 Игры с природой

- •2.5 Критерии эффективности в условиях полной неопределенности

- •Контрольные задания

- •3 Принятие оптимального решения в условиях риска

- •3.1 Вероятностная постановка принятия предпочтительных решений

- •3.2 Нормальное распределение

- •3.3 Кривая рисков

- •3.4 Выбор оптимального решения с помощью доверительных интервалов

- •3.5 Многокритериальные задачи выбора эффективных решений в условиях риска

- •3.6 Двухкритериальная трактовка риска

- •3.7 Оптимальность по Парето

- •3.8 Выбор решений при наличии многокритериальных альтернатив

- •3.9 Показатели риска в виде отношений

- •3.10 Концепция рисковой стоимости

- •3.11 Возникновение рисков при постановке миссии и целей фирмы

- •3.12 Связь финансового и операционного рычага с совокупным риском

- •Примеры решения типовых задач

- •Контрольные задания

- •4 Позиционные игры

- •4.1 Дерево решений

- •4.2 Ожидаемая ценность точной информации

- •Контрольные задания

- •5 Теория полезности неймана-моргенштерна

- •5.1 Функция полезности дохода

- •5.2 Измерение отношения к риску

- •5.3 Учет отношения лица, принимающего решение, к риску

- •Примеры решения типовых задач

- •Контрольные задания

- •6 Основные методы и пути снижения рисков

- •1. Получение большей информации о предстоящем выборе и результатах.

- •2. Распределение риска между участниками проекта.

- •3. Диверсификация как метод снижения риска.

- •4. Передача риска.

- •5. Резервирование средств на покрытие непредвиденных расходов.

- •6. Учет рисков при финансировании проекта.

- •7. Страхование рисков.

- •9. Принятие риска на себя.

- •10. Объединение рисков.

- •11. Разделение риска с партнерами по бизнесу.

- •12. Лимитирование.

- •13. Уклонение от риска.

- •14. Пути снижения внутренних рисков фирмы.

- •Библиографический список

- •Приложение

- •Общие требования к выполнению контрольной работы

3. Диверсификация как метод снижения риска.

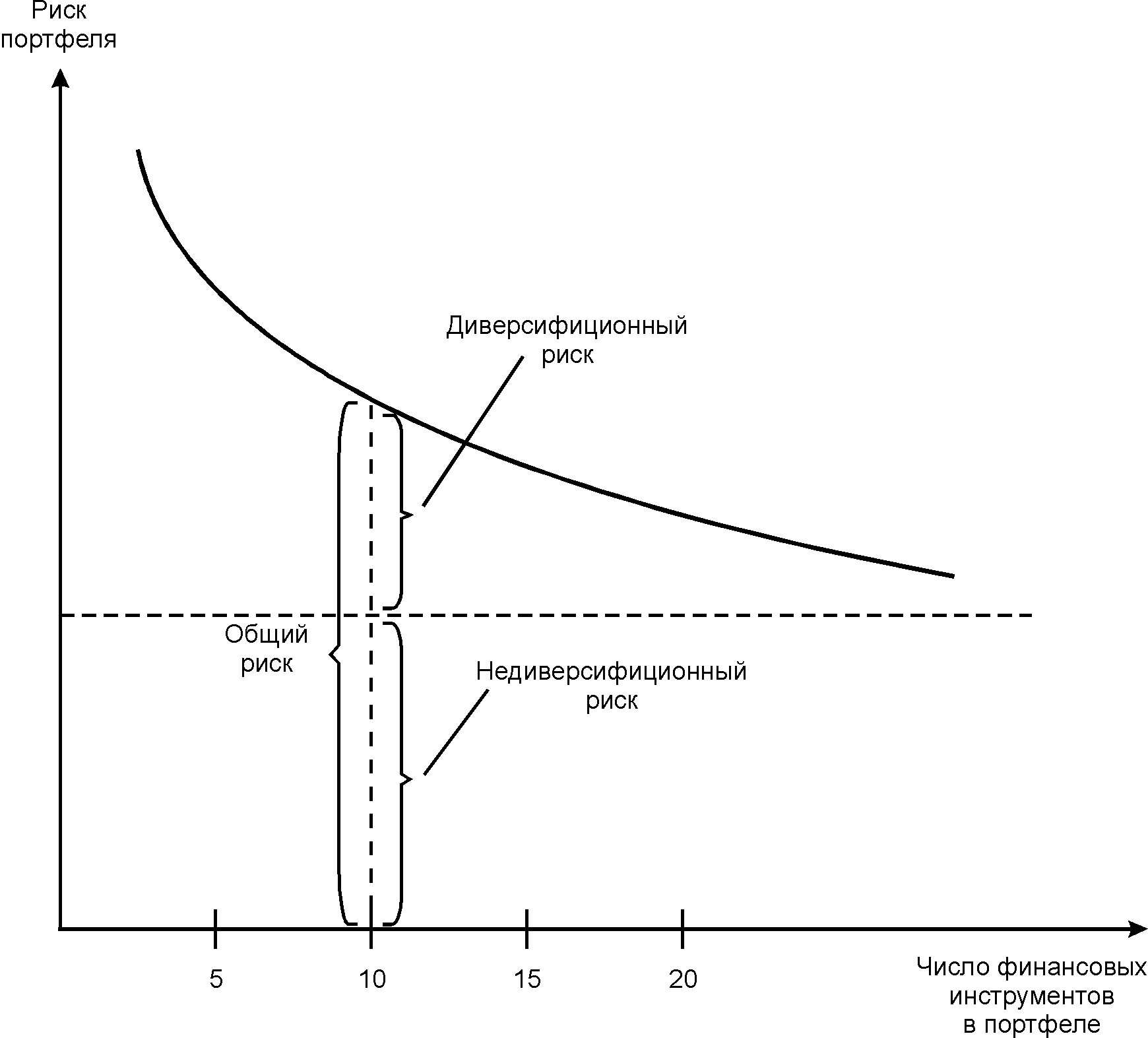

Диверсификация - процесс распределения инвестируемых средств между различными не связанными друг с другом объектами вложений с целью снижения риска. Любое предприятие может рассматриваться как совокупность некоторых активов (материальных и финансовых), находящихся в определенном сочетании (рисунок 6.1).

Рисунок 6.1 - Зависимость степени риска от диверсификации портфеля

Общий риск портфеля состоит из двух частей:

- диверсифицированный (несистематический) риск, т.е. риск, который может быть элиминирован за счет диверсификации (например, инвестирование 1 млн руб. в акции десяти компаний менее рискованно, нежели инвестирование той же суммы в акции одной компании);

- недиверсифицированный (систематический) риск, т.е. риск, который нельзя уменьшить путем изменения структуры портфеля. Исследования показали, что если портфель состоит из 10-20 различных видов ценных бумаг, включенных в него с помощью случайной выборки из имеющегося на рынке ценных бумаг набора, то несистематический риск может быть сведен к минимуму. Таким образом, этот риск поддается элиминированию довольно несложными методами, поэтому основное внимание следует уделять возможному уменьшению систематического риска.

Если в результате непредвиденных событий один вид деятельности будет убыточен, то другой вид все же будет приносить прибыль. Фирму это спасет от банкротства и позволит продолжить функционировать.

Следует различать:

1. Концентрическая диверсификация - это пополнение ассортимента изделиями, похожими на товары, уже выпускаемые предприятием.

2. Горизонтальная диверсификация - пополнение ассортимента изделиями, не похожими на товары предприятия, но интересными для существующих потребителей.

Метод диверсификации позволяет снижать производственные, коммерческие и инвестиционные риски.

Латеральная диверсификация наблюдается при самой слабой связи между старой областью деятельности и нововведениями. В качестве наиболее важных мотивов использования этого вида диверсификации можно назвать: стремление закрепиться в растущей отрасли; наиболее оптимальное и выгодное для предприятия распределение риска; проникновение в отрасль с высокой нормой прибыли; использование накопленного опыта менеджмента. Нередко стремление к латеральной диверсификации объясняется личными пристрастиями руководства или просто случаем.

Иногда определяющую роль в выборе вида диверсификации играют налоговые льготы.

В качестве основных форм диверсификации рисков фирмой могут быть использованы следующие:

-

Диверсификация предпринимательской деятельности фирмы предусматривает использование альтернативных возможностей получения дохода от различных видов деятельности, непосредственно не связанных друг с другом. В таком случае, если в результате непредвиденных событий один вид деятельности окажется убыточным, другие будут приносить прибыль.

-

Диверсификация портфеля ценных бумаг позволяет снижать инвестиционные риски, не уменьшая при этом уровень доходности инвестиционного портфеля.

-

Диверсификация программы реального инвестирования. При формировании реального инвестиционного портфеля фирме целесообразно отдавать предпочтение программам реализации нескольких проектов относительно небольшой капиталоемкости перед программами, состоящими из крупного единственного инвестиционного проекта.

-

Диверсификация кредитного портфеля направлена на снижение кредитного риска фирмы и предусматривает разнообразие покупателей ее продукции или услуг.

-

Диверсификация поставщиков сырья, материалов и комплектующих. В случае сбоя в поставках фирме не придется искать альтернативных поставщиков, а можно будет увеличить объемы закупок у других поставщиков.

-

Диверсификация покупателей продукции.

-

Диверсификация валютной корзины фирмы. Данный вид диверсификации предусматривает выбор фирмой нескольких видов валют для совершения внешнеэкономических операций. В результате фирма имеет возможность минимизировать валютные риски. Так, для снижения рисков потерь, связанных с падением спроса на определенный вид продукции, промышленное предприятие осваивает и осуществляет выпуск разных видов продукции; строительная фирма наряду с основным видом работ выполняет вспомогательные и сопутствующие работы, а также предпринимает меры, позволяющие максимально быстро переориентироваться на выпуск других видов строительной продукции и т.п. В страховом бизнесе примером диверсификации является расширение страхового поля. Например, страхование урожая, строений и т.п. на небольшом пространстве (в случае наступления урагана и т.п.) может привести к необходимости выплаты больших страховых сумм. Увеличение страхового поля уменьшает вероятность одновременного наступления страхового события.

Примерами диверсификации с целью снижения банковских рисков могут быть:

- предоставление кредитов более мелкими суммами большему количеству клиентов при сохранении общего объема кредитования;

- образование валютных резервов в разной валюте с целью уменьшения потерь в случае падения курса одной из валют;

- привлечение депозитных вкладов, ценных бумаг более мелкими суммами от большего числа вкладчиков и т.п.

Выход за пределы рынка одной страны может уменьшить колебания спроса, а соответствующее увеличение клиентов уменьшает уязвимость проекта (деятельности) при потере одного или нескольких клиентов.

Следует отметить, что не любое разнообразие акций, товаров, услуг, клиентов и т.п. приводит к снижению риска. Так, при снижении деловой активности автомобилестроительных фирм они уменьшают закупку металла у металлургов, шин - у представителей соответствующей отрасли промышленности и т.д. В этом случае курсы акций указанных фирм будут колебаться в одну и ту же сторону. Диверсификация путем приобретения акций указанных компаний бесполезна, так как их эффективность будет зависеть от одних и тех же факторов.

Важным условием эффективности принимаемых мер является независимость объектов вложения капитала. Так, при планировании с целью снижения риска желательно выбирать производство таких товаров, спрос на которые изменяется в противоположных направлениях, т.е. при увеличении спроса на один товар спрос на другой предположительно уменьшается, и наоборот. Такая взаимосвязь между рассматриваемыми показателями носит название отрицательной корреляции.

На практике диверсификация может не только уменьшить, но и увеличить риск. Увеличение риска происходит в случае, если предприниматель вкладывает средства в область деятельности, в которой его знания и управленческие способности ограниченны. В этом случае необходимо удерживаться от соблазна поддерживать неудачный бизнес за счет прибылей, получаемых в других областях деятельности, так как подобная практика может привести к тому, что вся прибыль будет потрачена на убыточную отрасль.

Посредством диверсификации не может быть сокращен риск, который обусловлен общим состоянием экономики и связан с такими факторами, как: война, инфляция, глобальные изменения налогообложения, изменения денежной политики и т.п.