- •Мировая экономика Учебное пособие

- •Авторы:

- •Рецензенты:

- •Содержание

- •Тема 1. Мировая экономика: предмет исследования 6

- •Тема 2. Закономерности и современные тенденции развития мирового хозяйства 32

- •Тема 3. Международное движение товаров и услуг 45

- •Введение

- •Тема 1. Мировая экономика: предмет исследования

- •1.1. Понятие мировой экономики. Ее становление, этапы развития

- •1.2. Международное разделение труда – материальная основа формирования и развития мирового хозяйства

- •1.3. Экономические ресурсы мирового хозяйства

- •Добыча и переработка газа в 2006 году

- •Динамика численности населения в мире

- •Состав и использование трудовых ресурсов ряда крупнейших стран мира в начале XXI века*

- •1.4. Социально–экономическая структура мирового хозяйства

- •1.5. Мировая экономика: предмет исследования

- •Вопросы для самоконтроля

- •Тема 2. Закономерности и современные тенденции развития мирового хозяйства

- •2.1. Интернационализация мирового хозяйства и ее формы: международная экономическая интеграция и транснационализация

- •Страны–члены Европейского союза

- •2.2.Проблемы глобализации мирового хозяйства

- •Вопросы для самоконтроля

- •Тема 3. Международное движение товаров и услуг

- •3.1. Международная торговля и мировой рынок товаров и услуг

- •3.2. Спрос и предложение на мировом рынке товаров и услуг. Образование мировой равновесной цены

- •3.3. Теории мировой торговли

- •3.4. Внешнеторговая политика государств

- •3.4.1. Протекционизм

- •3.4.2. Фритредерство

- •3.5. Современные тенденции, динамика и структура внешней торговли

- •3.6. Внешняя торговля России: тенденции и перспективы развития

- •Вопросы для самоконтроля

- •Тема 4. Международная трудовая миграция

- •4.1. Сущность, виды и показатели трудовой миграции

- •4.2. Причины и направления трудовой миграции

- •4.3. Международный рынок труда, его особенности в современных условиях

- •4.4. Последствия трудовой миграции для страны–донора и страны–реципиента

- •4.5. Регулирование современной трудовой миграции

- •Вопросы для самоконтроля

- •Тема 5. Международное движение капитала

- •Сущность международной миграции капитала, его основные формы и источники

- •Различие прямых и портфельных зарубежных инвестиций

- •5.2. Сущность, структура и субъекты мирового рынок капитала

- •5.3. Ценообразование на мировом рынке капитала

- •5.4. Особенности современной миграции капитала и ее регулирование (переделать)

- •2. Происходят изменения в структуре форм и институтов инвестирования.

- •5.5. Теории международной миграции капитала (м.Б. Убрать?)

- •Вопросы для самоконтроля

- •Тема 6. Международные валютные отношения

- •6.1. Экономическая сущность валютной системы

- •6.2 Эволюция мировой валютной системы

- •6.3 Валютный курс и факторы его определяющие

- •Спроса на реальный обменный курс

- •6.4. Валютные рынки

- •Вопросы для самоконтроля

- •Тема 7. Платежный баланс как отражение мирохозяйственных связей страны

- •7.1. Сущность, принципы и структура платежного баланса

- •Принципы формирования платежного баланса

- •Классификация статей платежного баланса

- •7.2. Факторы, влияющие на платежный баланс

- •7.3. Основные методы регулирования платежного баланса

- •Вопросы для самоконтроля

- •Список литературы

- •Приложение 1

- •Сальдо счета текущих операций (торгового баланса) за 2010г., млрд. Долл. Сша

- •Внешняя торговля Российской Федерации (по методологии платежного баланса)

- •Оценка платежного баланса Российской Федерации за I квартал 2011г., (млрд. Долл. Сша)

Различие прямых и портфельных зарубежных инвестиций

|

Признаки |

Прямые инвестиции |

Портфельные |

|

Главная цель |

Контроль над иностранной фирмой |

Получение высоких прибылей |

|

Пути достижения цели |

Организация и ведение производства за рубежом |

Покупка зарубежных ценных бумаг |

|

Методы достижения |

А) Полное владение зарубежной фирмой Б) Приобретение контрольного пакета акций (согласно уставу МВД не менее 25% от акционерного капитала принадлежат компаниям) |

Приобретение менее 25% (10% в США, Японии, Германии) от акционерного капитала зарубежной фирмы. |

|

Формы дохода |

Предпринимательская прибыль, дивиденды |

Дивиденды, проценты. |

Соотношение между прямыми и портфельными вложениями зависит от степени экономического развития той страны, куда они направляются. Преимущество портфельных инвестиций определяется преобладанием в этой стране грамотного в финансовом отношении населения. В экономически слабо развитых странах население менее склонно к инвестированию и более склонно к потреблению. Поэтому здесь предпочтительнее осуществлять прямые инвестиции, предназначенные для освоения природных ресурсов и производства сырья. В данном случае специалисты, способные использовать капитал, мигрируют вслед за ним.

Рассмотрим особенности вывоза капитала в ссудной форме.

Формой движения ссудного капитала является кредит, в рамках международных отношений он приобретает международную форму. Под международным кредитом понимают предоставление денежно–материальных ресурсов иностранным заемщикам во временное пользование в форме валютных и товарных ресурсов на условиях возвратности и платности. Вывоз ссудного капитала предполагает осуществление краткосрочного, среднесрочного и долгосрочного кредитования, приносящего экспортеру капитала доход в виде ссудного процента. На основе внешнего кредита формируется внешний долг как государственный, так и корпоративный (см. Приложение 1).

Краткосрочное кредитование представляет собой депозитно–ссудные операции от 1 дня до 1 года, осуществляемые главным образом между банками.

Среднесрочные кредиты (от 1 года до 3 лет) используются для пополнения основного капитала, кредитования и финансирования операций по приобретению акций, учреждению филиалов, строительству и реконструкции. В роли главных заемщиков при этом выступают международные корпорации.

В общем виде долгосрочное кредитование означает предоставление банками кредитов покупателям машин и оборудования, а также кредитов государству на длительные сроки. Кредиты направляются, в том числе, и на финансирование операций по приобретению ценных бумаг с целью формирования портфеля или установления контроля.

Международный кредит способствует:

-

непрерывности производственных процессов,

-

перераспределению капиталов между странами и отраслями производства,

-

перемещению средств в более эффективные и прибыльные сферы экономики,

-

увеличивает размеры накопления капитала и т.д.

Рассмотрев предпринимательскую и ссудную формы вывоза капитала, следует отметить, что связь между ними достаточно тесная, а грань весьма условная. Об этом свидетельствует и тот факт, что в 80–е годы крупные кредиты стали предоставляться под конкретные промышленные объекты, что фактически представляет собой прямое инвестирование.

Так, в российской практике международный кредит подпадает под определение «прочие инвестиции», т.е. такие, которые не являются ни прямыми, ни портфельными. К ним относятся:

-

торговые кредиты, (кредитование экспорта и импорта);

-

кредиты, полученные от международных финансовых организаций (МВФ, Мирового банка, МБРР и т.д.);

-

банковские вклады зарубежных юридических лиц в национальных банках и национальных юридических лиц – в зарубежных банках;

-

прочие финансовые активы и пассивы, включая просроченные процентные платежи, невыплаченную заработную плату и налоги и т.п.

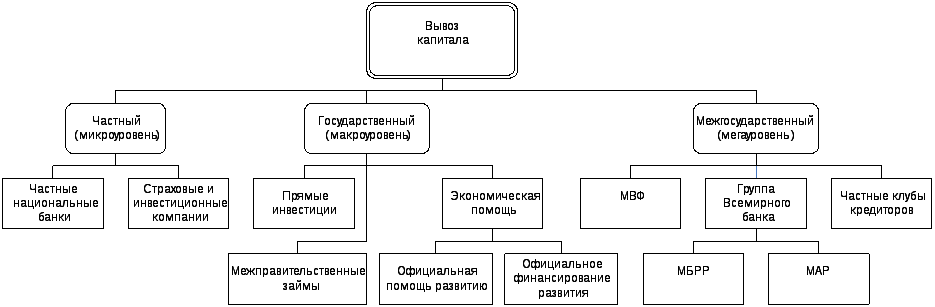

По источникам происхождения вывоз капитала может быть государственный или частный (Рис. 5.2).

Рис. 5.2. Формы вывоза капитала по источникам происхождения

Государственный, или официальный, перелив капитала осуществляется на макроуровне. Это средства из госбюджета, которые уходят за рубеж или принимаются оттуда по решению либо правительства, либо министерством правительственных организаций. Они нацелены, как правило, не на максимизацию прибыли, а на решение политических задач.

Государственные инвестиции предполагают использование капитала за рубежом либо непосредственно, либо через правительство страны–заемщика в формах:

-

Прямых капиталовложений.

-

Межправительственных займов.

-

Экономической помощи.

Прямые государственные инвестиции поступают в страну через посредничество государственных структур. Они включают:

• предпринимательскую деятельность государства на иностранной территории;

• покупку акций частных компаний с целью их контроля;

• вложение капиталов в экономики зависимых от данного государства стран.

Межправительственные займы представляют собой, как правило, связанные займы, когда заемщики обязуются использовать средства, которые они получают, в стране–кредиторе.

Самостоятельной формой финансовых потоков является экономическая помощь, предоставляемая развивающимся странам и странам с переходной экономикой. Строго говоря, такого рода вывоз капитала не является инвестированием, так как не определяет в качестве цели получение дохода. Экономическая помощь называется официальным финансированием развития и делится на два подвида: официальную помощь развитию и официальное финансирование развития. Первый вид помощи (около 65%) предоставляется бесплатно, второй (около 35%) – в виде льготных кредитов. Источником предоставления помощи являются бюджетные средства.

Таким образом, не имея в качестве прямой и непосредственной задачи обеспечение дохода, экономическая помощь косвенным образом способствует созданию условий для его последующего получения. Она занимает ведущее место в структуре государственных средств, тогда как в структуре движения частного капитала преобладающими являются облигационные займы и прямые капиталовложения

Движение частных инвестиций осуществляется на микроуровене – на уровне межкорпорационных и внутрикорпорационных связей, межбанковских кредитов и т.д. Инвесторами в данном случае выступают частные фирмы, банки, страховые, инвестиционные компании и т.п. В современных условиях ведущую роль в процессах частного инвестирования играют крупнейшие ТНК и ТНБ.

Поступление иностранных инвестиций в страну как на макро– так и на микро– уровнях может осуществляться либо через национальный финансовый рынок, либо путем выхода напрямую на мировые рынки капиталов.