система управления прибылью банка

.docxСовременная банковская система – это важнейшая сфера национального хозяйства любого развитого государства.

Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. В современных условиях особо остро встает проблема оценки финансовой устойчивости коммерческих банков: разработки системы критериев, определяющих надежность банка, и методик проведения анализа по указанным критериям.

Одним из основных условий устойчивого развития каждого банка и банковской системы в целом является совершенствование подходов к управлению финансами коммерческих банков. Создание устойчивой, гибкой и эффективной банковской инфраструктуры – одна из важнейших (и чрезвычайно сложных) задач.

Определяющей целью деятельности любого коммерческого банка является получение максимальной прибыли при условии его стабильного положения и долгосрочного функционирования на рынке. Являясь конечным финансовым результатом, размер полученной банком прибыли или убытка отражает результаты всех видов его деятельности, всех его активных и пассивных операций.

В увеличении объемов прибыли заинтересованы не только сам банк и его персонал, но и государство, акционеры и пайщики, вкладчики банка, партнеры и клиенты. Для банка рост прибыли создает возможности расширения деятельности, увеличения операций и услуг, роста капиталов и резервов. Для государства прибыль коммерческого банка – это не только источник получения налогов, но и в определенной степени показатель надежности банка. Рост прибыли банка создает представление у вкладчиков о его надежности и эффективности. Отчисления от прибыли – одна из основных частей оплаты труда персонала банка. Прибыль банка является источником выплат дивидендов акционерам и пайщикам.

Объем прибыли в определяющей степени зависит от суммы полученных доходов и суммы произведенных расходов.

Доходы, расходы и прибыль являются отражением комплекса объективных и субъективных факторов, воздействующих на деятельность банка: клиентская база, местоположение, наличие достаточных помещений для обслуживания клиентуры, уровень конкуренции, степень развития финансовых рынков, уровень взаимоотношений с государственными органами и отдельными их представителями, качество управления банком, в том числе оперативность принятия управленческих решений, доступность внешних источников дополнительных ресурсов, использование современных банковских технологий, наличие филиальной сети, уровень контроля за текущими расходами банка, уровень постановки внутрибанковского контроля и анализа и т.д.

Конечный финансовый результат деятельности коммерческого банка (прибыль или убыток) выявляется путем сравнения доходов и расходов, полученных банком за отчетный период. Если совокупные доходы банка превышают его совокупные расходы, то банк имеет положительный финансовый результат — прибыль.

Прибыль коммерческого банка является внутренним источником его развития. Поэтому управление прибылью – важная составная часть банковского менеджмента, цель которой заключается в максимизации прибыли при допустимом уровне рисков и обеспечения ликвидности баланса.

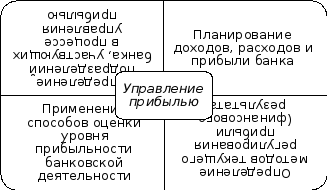

Управление прибылью банка осуществляется через систему элементов (блоков) управления, тесно связанных между собой.

Можно выделить следующие основные блоки управления прибылью коммерческого банка

-

Определение подразделений банка, участвующих в процессе управления прибылью,

-

Планирование доходов, расходов и прибыли банка,

-

Применение способов оценки уровня прибыльности банковской деятельности,

-

Определение методов текущего регулирования прибыли (финансового результата).

Управление прибылью коммерческого банка осуществляется на различных уровнях: на уровне банка в целом (высший уровень) и на уровне отдельных направлений деятельности банка, конкретных банковских продуктов, отдельных рабочих мест, взаимоотношений с клиентом (микроуровень).

Содержание отдельных элементов управления рентабельностью кредитной организации имеет свою специфику применительно к перечисленным уровням.

В управлении прибылью банка принимают участие различные его подразделения: руководящие органы, департаменты, управления и отделы.

К их числу относятся, во-первых, функциональные подразделения, т.е. управления и отделы, прямо участвующие в проведении активных и пассивных операций банка, например управление ссудных операций, ценных бумаг, депозитных операций, операционное управление и т.д. В их функции по управлению прибылью входят оценка и анализ рентабельности создаваемых продуктов, контроль за рентабельностью отдельных сделок, предоставление информации в сводные аналитические управления для оценки рентабельности банка в целом. Контрольные формы участия функциональных подразделений в управлении прибылью банка определяются Правлением банка.

К числу подразделений кредитной организации, участвующих в управлении прибылью, относится, во-вторых казначейство или другое сводное управление. В его функции входят составление плана доходов и расходов банка как составной части бизнес-плана, анализ и оценка уровня прибыли банка в целом и рентабельности отдельных направлений деятельности банка, разработка рекомендаций о величине достаточной процентной маржи, процентных ставок по активным и пассивным операциям банка, ориентировочном уровне комиссионного вознаграждения, структуре работающих активов и ресурсов и прочее. Конкретные функции казначейства во многом зависят от структурны кредитной организации и определяются Правлением банка.

Подразделением банка, участвующим в управлении прибылью, является, в-третьих, бухгалтерия, которая обеспечивает аналитические службы казначейства и функциональных подразделений необходимой информацией.

Наконец, в-четвертых, следует выделить службу внутреннего контроля, в функции которой входят контроль за правильностью формирования и использования прибыли. Основные направления этого контроля включают следующее:

-

Проверка соблюдения нормативных требований Банка России в отношении организации аналитического и синтетического учета доходов, расходов, формирования и использования прибыли (порядок открытия счетов, использования их в соответствии с целевым назначением, правильность отражения на счетах нормируемых расходов, соблюдение принципов кассового метода отражения доходов и расходов на соответствующих счетах, корреспондированные данных аналитического и синтетического учета, проверка заключительных оборотов, своевременности закрытия доходных и расходных счетов, содержание оборотов на счетах прибылей и убытков и т.д.)

-

Проверка соблюдения требований Федеральной налоговой службы по расчету налогооблагаемой базы (увеличение балансовой прибыли при расчете налогооблагаемой базы на проценты, уплаченные по межбанковским кредитам сверх нормы Банка России, по просроченным межбанковским кредитам, на превышение лимита по нормируемым расходам, на часть отчислений в резервы на возможные потери по ссудам и под обесценение ценных бумаг, на стоимость безвозмездно полученных денежных средств и т.д.)

-

Проверка правильности применяемых ставок налога и сроков его перечисления,

-

Проверка льгот, используемых банком при исчислении налога на прибыль,

-

Проверка использования прибыли (целевое использование прибыли отчетного года, бухгалтерские проводки по ее распределению, решения учредителей по использованию нераспределенной прибыли предшествующих лет)

Таким образом формирование прибыли является основной целью коммерческого банка, которая важна для всех участников процесса и является важнейшим показателем оценки деятельности банка, его эффективности. На величину прибыли коммерческих банков могут влиять множество факторов, как внешних: изменение курса иностранных валют, изменение Центральным банком процентной ставки рефинансирования, размера обязательных резервов, налоговое законодательство, изменение доходности по государственным ценным бумагам, состояние международных фондовых и валютных рынков, общие кризисные ситуации в стране, конкуренция на рынке банковских услуг; так и внутренних: способность руководства банка управлять активами и пассивами, т.е. уровень банковского менеджмента.

Список использованной литературы

-

Банковский менеджмент: учеб. для вузов: допущено М-вом образования РФ / под ред. О. И. Лаврушина; Финансовая акад. при Правительстве РФ. – 3-е изд., перераб. и доп. – М.: Кнорус, 2010. – 554 с.

Рис. 1. Основные блоки управления прибылью коммерческого банка*

*Банковский менеджмент: учеб. для вузов: допущено М-вом образования РФ / под ред. О. И. Лаврушина; Финансовая акад. при Правительстве РФ. – 3-е изд., перераб. и доп. – М. : Кнорус, 2010. – 554 с.

Таблица 1

Участники управления прибылью банка*

|

Участники |

Функции по управлению прибылью |

|

Функциональные подразделения, т.е. управления и отделы, прямо участвующие в проведении активных и пассивных операций банка, например управление ссудных операций, ценных бумаг, депозитных операций, операционное управление и т.д |

Оценка и анализ рентабельности создаваемых продуктов, контроль за рентабельностью отдельных сделок, предоставление информации в сводные аналитические управления для оценки рентабельности банка в целом |

|

Казначейство или другое сводное управление |

Составление плана доходов и расходов банка как составной части бизнес-плана, анализ и оценка уровня прибыли банка в целом и рентабельности отдельных направлений деятельности банка, разработка рекомендаций о величине достаточной процентной маржи, процентных ставок по активным и пассивным операциям банка, ориентировочном уровне комиссионного вознаграждения, структуре работающих активов и ресурсов и прочее |

|

Бухгалтерия |

Обеспечение аналитической службы казначейства и функциональных подразделений необходимой информацией |

|

Служба внутреннего контроля |

Контроль за правильностью формирования и использования прибыли |

*Банковский менеджмент: учеб. для вузов: допущено М-вом образования РФ / под ред. О. И. Лаврушина; Финансовая акад. при Правительстве РФ. – 3-е изд., перераб. и доп. – М. : Кнорус, 2010. – 554 с.