7.3. Причины инфляции

Выделяют две основные причины инфляции: 1) увеличениесовокупногоспросаи 2)сокращениесовокупногопредложения. В соответствии с причиной, обусловившей рост общего уровня цен различают два типа инфляции: инфляцию спроса и инфляцию издержек.

Если причиной инфляции служит рост совокупного спроса, то такой тип

называется инфляцией спроса(demand-pull inflation).

Рост совокупного спроса может быть вызван либо увеличением любого из

компонентов совокупных расходов (потребительских, инвестиционных, государственных и чистого экспорта), либо увеличением предложения денег.

Основной причинойинфляции спроса большинство экономистов (особенно представители школы монетаризма) считаютувеличениеденежной массы(предложения денег), приходя к этому выводу из анализа уравнения количественной теории денег (также называемого уравнением обмена или уравнением Фишера). Как отмечал глава монетаризма, известный американский экономист, лауреат Нобелевской премии Милтон Фридман: «Инфляция всегда и повсеместно есть чисто денежное явление».

Вспомним

уравнение количественной теории

денег:![]() ,

гдеM(moneysupply)– номинальное

предложе-ние денег (масса денег в

обращении),V(velocityofmoney) –

скорость обращения денег (величина,

которая показывает, сколько оборотов

в среднем в год делает одна денежная

единица, например, 1 рубль, 1 доллар и

т.п. или какое количество сделок в среднем

в год обслуживает одна денежная единица),P(pricelevel)

– уровень цен иY(yield)

– реальный выпуск (реальный ВВП).

Произведение уровня цен на величину

реального выпуска (P×Y)

представляет собой величину номинального

выпуска (номинального ВВП). Скорость

обращения денег практически не меняется

и обычно считается величиной постоянной,

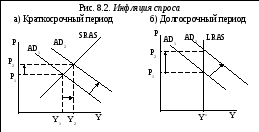

поэтому увеличение предложения денег,

т.е. рост левой части уравнения ведет к

росту правой его части. Рост денежной

массы ведет к росту уровня цен и в

краткосрочном периоде (поскольку в

соответствии с современными представлениями

кривая совокупного предложения имеет

положительный наклон) (рис.8.2.(а)), и в

долгосрочном периоде (которому

соответствует вертикальная кривая

совокупного предложения) (рис.8.2.(б)). При

этом в краткосрочном периоде инфляция

сочетается с ростом реального выпуска,

а в долгосрочном периоде реальный выпуск

не меняется и находится на своем

естественном (потенциальном) уровне.

,

гдеM(moneysupply)– номинальное

предложе-ние денег (масса денег в

обращении),V(velocityofmoney) –

скорость обращения денег (величина,

которая показывает, сколько оборотов

в среднем в год делает одна денежная

единица, например, 1 рубль, 1 доллар и

т.п. или какое количество сделок в среднем

в год обслуживает одна денежная единица),P(pricelevel)

– уровень цен иY(yield)

– реальный выпуск (реальный ВВП).

Произведение уровня цен на величину

реального выпуска (P×Y)

представляет собой величину номинального

выпуска (номинального ВВП). Скорость

обращения денег практически не меняется

и обычно считается величиной постоянной,

поэтому увеличение предложения денег,

т.е. рост левой части уравнения ведет к

росту правой его части. Рост денежной

массы ведет к росту уровня цен и в

краткосрочном периоде (поскольку в

соответствии с современными представлениями

кривая совокупного предложения имеет

положительный наклон) (рис.8.2.(а)), и в

долгосрочном периоде (которому

соответствует вертикальная кривая

совокупного предложения) (рис.8.2.(б)). При

этом в краткосрочном периоде инфляция

сочетается с ростом реального выпуска,

а в долгосрочном периоде реальный выпуск

не меняется и находится на своем

естественном (потенциальном) уровне.

В долгосрочном периоде проявляется

принципнейтральности денег,

означающий, что изме-нение предложения

долгосрочном периоде проявляется

принципнейтральности денег,

означающий, что изме-нение предложения

денег не оказывает вли-яния на реальные пока-затели (величина реаль-ного выпуска не изме-ни-лась и осталась на уровне Y*)(рис.8.2.(б)).

Уравнение

обмена может быть представлено в темповой

записи (для небольших изменений входящих

в него величин):

![]() ,

где (М/М

х 100%) – темп прироста денежной массы,

обычно обозначаемоеm,

(V/Vx100%) – темп прироста

скорости обращения денег, (P/Px100%) – темп прироста

уровня цен, т.е. темп инфляции,

(Y/Yx100%) – темп прироста

реального ВВП, обозначаемогоg.

,

где (М/М

х 100%) – темп прироста денежной массы,

обычно обозначаемоеm,

(V/Vx100%) – темп прироста

скорости обращения денег, (P/Px100%) – темп прироста

уровня цен, т.е. темп инфляции,

(Y/Yx100%) – темп прироста

реального ВВП, обозначаемогоg.

Поскольку предполагается, что скорость обращения денег практически не меняется, то перегруппировав уравнение, получим: m – g, т.е. темп инфляции равен разнице в темпах прироста денежной массы и реального выпуска. Отсюда можно сделать вывод, который носит название «монетарного правила»: чтобы уровень цен в экономике был стабилен, правительство должно поддерживать темп прироста денежной массы на уровне средних темпов роста реального ВВП.

В озникает

вопрос: почему же правительства (особенно

в развивающихся странах и в странах с

переходной экономикой) увеличивают

предложение денег, представляя себе

негативные последствия этого процесса?

Дело в том, что эмиссия денег проводится

в целях финансирования дефицита

государственного бюджета, что и является

объяснением увеличения темпов роста

денежной массы и основной причиной

высокой инфляции в развивающихся странах

и странах с переходной экономикой.

озникает

вопрос: почему же правительства (особенно

в развивающихся странах и в странах с

переходной экономикой) увеличивают

предложение денег, представляя себе

негативные последствия этого процесса?

Дело в том, что эмиссия денег проводится

в целях финансирования дефицита

государственного бюджета, что и является

объяснением увеличения темпов роста

денежной массы и основной причиной

высокой инфляции в развивающихся странах

и странах с переходной экономикой.

Если инфляция вызвана сокращением совокупно- го предложения (что происходит в результате увеличе-ния издержек), то такой тип инфляции называется инфляцией издержек(cost-push inflation). Инфляция издержек ведет к уже известной нам ситуации стагфляции - одновременному спаду производства и росту уровня цен (рис.8.3.)

В результате сочетания инфляции спроса

и инфляции издержек возникаетинфляционная

спираль (рис.8.4.). Предположим, что

центральный банк увеличил предложение

денег, что ведет к росту рост совокупного

спроса. Кривая совокупного спроса AD1сдвигается вправо до AD2. В результате

уровень цен увеличивается с Р1до

Р2, а поскольку ставка заработной

платы остается прежней (например,W1),

то реальные доходы падают (реальный

доход = номинальный доход/уровень цен,

поэтому чем выше уровень цен, тем ниже

реальные доходы). Рабочие требуют

повышения ставки заработной платы

пропорционально росту уровня цен

(например, доW2). Это

увеличивает издержки фирм и приводит

к сдвигу кривой совокупного предложения

SRAS1влево-вверх до SRAS2. Уровень

цен при этом повысится до Р3.

Реальные доходы снова снизятся (W2/P3

<W2/P2).

Рабочие снова начнут требовать повышения

номинальной заработной платы. Ее рост

рабочие обычно поначалу воспринимают

как повышение реальной заработной платы

и увеличивают потребительские расходы.

Совокупные расходы растут, кривая

совокупного спроса сдвигается вправо

до AD3, уровень цен возрастает до

Р4. При этом растут издержки фирм,

и кривая совокупного предложения

сдвигается влево-вверх до SRAS3, что

обусловливает еще больший рост уровня

цен до Р5. Падение реальных доходов

ведет к тому, что рабочие опять начинают

требовать повышения заработной платы

и все повторяется снова. Движение идут

по спирали, каждый виток которой

соответствует более высокому уровню

цен, т.е. более высокому темпу инфляции

(из т. А в т.В, затем в т.С, далее в т.D,

потом в т.Fи т.д.). Поэтому

этот процесс получил название инфляционной

спирали или спирали «заработная плата

– цены». Рост уровня цен провоцирует

повышение заработной платы, а рост

заработной платы ведет к повышению

уровня цен.

результате сочетания инфляции спроса

и инфляции издержек возникаетинфляционная

спираль (рис.8.4.). Предположим, что

центральный банк увеличил предложение

денег, что ведет к росту рост совокупного

спроса. Кривая совокупного спроса AD1сдвигается вправо до AD2. В результате

уровень цен увеличивается с Р1до

Р2, а поскольку ставка заработной

платы остается прежней (например,W1),

то реальные доходы падают (реальный

доход = номинальный доход/уровень цен,

поэтому чем выше уровень цен, тем ниже

реальные доходы). Рабочие требуют

повышения ставки заработной платы

пропорционально росту уровня цен

(например, доW2). Это

увеличивает издержки фирм и приводит

к сдвигу кривой совокупного предложения

SRAS1влево-вверх до SRAS2. Уровень

цен при этом повысится до Р3.

Реальные доходы снова снизятся (W2/P3

<W2/P2).

Рабочие снова начнут требовать повышения

номинальной заработной платы. Ее рост

рабочие обычно поначалу воспринимают

как повышение реальной заработной платы

и увеличивают потребительские расходы.

Совокупные расходы растут, кривая

совокупного спроса сдвигается вправо

до AD3, уровень цен возрастает до

Р4. При этом растут издержки фирм,

и кривая совокупного предложения

сдвигается влево-вверх до SRAS3, что

обусловливает еще больший рост уровня

цен до Р5. Падение реальных доходов

ведет к тому, что рабочие опять начинают

требовать повышения заработной платы

и все повторяется снова. Движение идут

по спирали, каждый виток которой

соответствует более высокому уровню

цен, т.е. более высокому темпу инфляции

(из т. А в т.В, затем в т.С, далее в т.D,

потом в т.Fи т.д.). Поэтому

этот процесс получил название инфляционной

спирали или спирали «заработная плата

– цены». Рост уровня цен провоцирует

повышение заработной платы, а рост

заработной платы ведет к повышению

уровня цен.