- •5. Понятие инвестиционного портфеля. Ожидаемая доходность и риск портфеля.

- •1.2. Ожидаемая доходность портфеля.

- •8. Теорема разделения.

- •9. Индексная модель и capm модель.

- •10. Оценка систематического и несистематического рисков отдельного актива и портфеля.

- •11. Диверсификация. Хорошо диверсифицированный портфель.

- •12. Основные допущения сарм. Модель сарм и ее применения.

- •14. Критика сарм.

- •15. Оценка уровня управления портфелем: показатели Шарпа, Трейнора.

- •16. «Альфа» Дженсена.

- •17. Определение ценности облигации и портфеля облигаций. Доходность к погашению облигации.

- •18. Временная структура процентных ставок. Кривая доходностей.

- •19. Дюрация облигации и портфеля облигаций, как мера риска.

- •20. Кривизна облигации и портфеля облигаций.

- •21. Иммунизация , как стратегия оптимизации владельцем облигаций принимаемого риска.

- •22. Иммунизация рисков долговых обязательств с помощью приобретения портфеля облигаций.

Инвестиционные и финансовые решения. Прямые и портфельные инвестиции.

Инвестиционные решения — это решения по вложению денежных средств в соответствующие активы (капитальные, нематериальные и финансовые) с целью получения дохода от них в будущем. Подобные решения требуют оценки активов, изучения ожидаемой и требуемой доходности, диверсификации активов в инвестиционном портфеле с целью максимизации дохода от них и минимизации рисков.

Инвестиционные решения:

1 Денежный рынок: Краткосроч. депозит. сертификаты (сроком до одного года); Коммерческие векселя; Банковские векселя; Чеки; Аккредитивы; Прочие инструменты денеж. Рынка

2 Рынок капитала: Депозит. сертификаты (сроком свыше одного года); Гос. облигации; Акции; Др. фин. инструменты рынка капитала

Прямые инвестиции - это вложения ценностей в уставные капиталы в обмен на корпоративные права, эмитированные хозяйственными обществами. Прямые инвестиции предполагают установление долгосрочных отношений между инвестором и предприятием. Такое участие в капитале предусматривает осуществление устойчивого влияния на его развитие со стороны инвестора.

Инвестиции считаются прямыми в том случае, если инвестор владеет контрольным пакетом акций (долей) хозяйственного общества. А величина контрольного пакета акций может изменяться в определенных пределах, в зависимости от количественного распределения акций между акционерами (участниками).

Портфельные инвестиции - это определенные капиталовложения, которые предусматривают приобретение акций, долговых и производных ценных бумаг. При этом субъект инвестирования не имеет контроля над предприятием. Как правило, портфельные инвестиции предусматривают приобретение активов на финансовом рынке.

В мировой практике для отнесения понятия инвестицийк прямым принято критерий в 10% владения акциями (паями в уставном капитале эмитента). Другие инвестиций относятся к операциям, не входящим в состав прямых и портфельных инвестиций, а также резервных активов. Это, в частности, торговые (коммерческие кредиты) займа (долгосрочные и краткосрочные), используемые для финансирования внешнеэкономических операций, и ликвидные депозиты (до востребования), привлекаемых коммерческими банками,кредитными союзами, строительными обществами и другими финансовыми учреждениями. К этим инвестициям также причисляют операции по инвестированию, проводимых в наличной форме, а также реинвестирования доходов, полученных в национальной валюте.

Прямые инвестиции делятся на:

1) инвестиции, проводимые за рубежом (иностранные инвестиции),

2) инвестиции в экономику страны.

А портфельные и прочие инвестиции складываются из активов и обязательств. Операции с финансовыми активами охватывают покупку (продажу) зарубежных ценных бумаг (акций, инвестиционных сертификатов, облигаций, деривативов и др..).

Основная, принципиальная разница между портфельными и прямыми инвестициями заключается в том что портфельные инвестиции не позволяют руководить проинвестированным проектом а прямые позволяют.

Риск и доходность. Способы их оценки.

Риск - вероятность возникновения непредвиденных убытков, потерь ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности, неблагоприятными обстоятельствами. Его величина измеряется частотой и вероятностью возникновения того или иного уровня потерь.

Риски можно разделить, в зависимости от возможного результата, на две большие группы: чистые и спекулятивные.

Ø Чистые риски означают возможность получения убытка или нулевого результата. К ним относятся политические, транспортные, природно-естественные, экологические и часть коммерческих рисков (имущественные, производственные, торговые).

Ø Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. Это финансовые риски, являющиеся частью коммерческих рисков

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они означают неопределенность результата отданной коммерческой сделки.

По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые.

Финансовый риск возникает в процессе отношений предприятия с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями, биржами и др.). Причины финансового риска - инфляционные факторы, рост учетных ставок банка, снижение стоимости ценных бумаг и др.

Финансовые риски подразделяются на два вида:

- риски, связанные с покупательной способностью денег;

- риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риск ликвидности.

Инфляционный риск - это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несет реальные потери.

Дефляционный риск - это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой при проведении внешнеэкономических, кредитных и других валютных операций.

Риски ликвидности - это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

Инвестиционные риски включают в себя следующие подвиды рисков:

- риск упущенной выгоды;

- риск снижения доходности;

- риск прямых финансовых потерь.

Риск упущенной выгоды - это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование т.п.).

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Риск снижения доходности включает в себя следующие разновидности: процентные риски и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Кредитный риск - опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К. кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. [3, с. 106]

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся: риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.

Селективные риски (от лат. selectio - выбор, отбор) - это риски неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора способа вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам. В результате предприниматель становится банкротом.

Методы оценки рисков

Риск предпринимателя количественно характеризуется субъективной оценкой ожидаемой величины максимального и минимального дохода или убытка от вложения капитала. Обычно, чем больше диапазон между максимальным и минимальным доходом (убытком) при равной вероятности их получения, тем выше степень риска. Принимать на себя риск предприниматель вынужден в связи с неопределенностью хозяйственной ситуации, неизвестностью условий политической и экономической обстановки и перспектив изменения этих условий. Чем больше неопределенность хозяйственной ситуации при принятии решения, тем выше и степень риска.

Риск, которому подвергается предприятие, — это вероятная угроза разорения или несения таких финансовых потерь, которые могут остановить все дело. Поскольку вероятность неудачи присутствует всегда, встает вопрос о методах снижения риска. Для ответа на этот вопрос необходимо количественно определить риск, что позволит сравнить величину риска различных вариантов решения и выбрать из них тот, который больше всего отвечает выбранной предприятием стратегии риска.

Американский эксперт Б. Берлимер предложил при анализе использовать некоторые допущения:

· Потери от риска независимы друг от друга.

· Потеря по одному направлению деятельности не обязательно увеличивает вероятность потери по другому (за исключением форс-мажорных обстоятельств).

· максимально возможный ущерб не должен превышать финансовых возможностей участника.

Можно выделить два вида анализа – количественный и качественный.

Качественный анализ позволяет определить факторы и потенциальные области риска, выявить возможные его виды.

Количественный анализ направлен на то, чтобы количественно выразить риски, провести их анализ и сравнение. При количественном анализе риска используются статистический метод, анализ целесообразности затрат, методы экспертных оценок, аналогий, оценки платежеспособности и финансовой устойчивости.

§ Метод экспертных оценок основан на обобщении мнений специалистов-экспертов о вероятностях риска. Принимаются во внимание интуитивные характеристики, основанные на знаниях и опыте каждого эксперта. Экспертные методы позволяют быстро и без больших временных и трудовых затрат получить информацию, необходимую для выработки управленческого решения.

§ Метод аналогий обычно используется при анализе рисков нового проекта. Проект рассматривается как "живой" организм, имеющий определенные стадии развития. Жизненный цикл проекта состоит из этапа разработки, этапа выведения на рынок, этапа роста, этапа зрелости и этапа упадка. Изучая жизненный цикл проекта, можно получить информацию о каждом этапе проекта, выделить причины нежелательных последствий, оценить степень риска. Однако на практике бывает довольно трудно собрать соответствующую информацию.

§ Метод оценки платежеспособности и финансовой устойчивости предприятия позволяет предусмотреть вероятность банкротства. Анализируются сведения годовой бухгалтерской отчетности.

Можно оценить вероятность наступления неплатежеспособности предприятия. Основными критериями неплатежеспособности являются коэффициент текущей ликвидности, коэффициент обеспеченности собственными средствами и коэффициент восстановления платежеспособности.

§ Метод целесообразности затрат позволяет определить нижний предельный размер выпуска продукции, при котором прибыль равна нулю. Производство продукции в объемах меньше критического приносит только убытки. Критический объем производства необходимо оценивать при сокращении выпуска продукции, вызванного падением спроса, сокращением поставок материалов и комплектующих изделий, заменой продукции на новую и другими причинами.

Для проведения соответствующих расчетов все затраты на производство и реализацию продукции подразделяют на переменные (материалы, комплектующие изделия, инструменты, заработная плата, расходы на транспорт и т.д.) и постоянные (амортизационные отчисления, управленческие расходы, арендная плата, проценты за кредит и т.д.).

Критический объем производства можно представить в виде:

Кр. Об. Пр.=Пост.затраты/(Цена ед. Прод. – Перемен.затраты)

Чем больше разность между фактическим объемом производства и критическим, тем выше финансовая устойчивость.

Любое изменение объема производства или уровня продаж оказывает существенное влияние на прибыль (эффект производственного левериджа). Производственный леверидж показывает степень влияния постоянных затрат на прибыль (убытки) при изменениях объема производства.

§ Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности события, установления величины риска. Степень, риска измеряется средним ожидаемым значением и колеблемостью возможного результата.

Среднее ожидаемое значение связано с неопределенностью ситуации, оно выражается в виде средневзвешенной величины всех возможных результатов Е(х), где вероятность каждого результата А используется в качестве частоты или веса соответствующего значения х.

Е(х) = А1х1 + А2х2 + ... + Аnхn.

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решение в пользу какого-либо варианта вложения капитала. Для окончательного решения необходимо измерить изменчивость показателей, определить меру колеблемости возможного результата. Для ее определения обычно вычисляют дисперсию или среднеквадратическое отклонение.

Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

s2=(å(х-е)2А)/(åА)

где s2 – дисперсия, х – ожидаемое значение для каждого случая наблюдения, е – среднее ожидаемое значение, А – частота случаев, или число наблюдений.

Коэффициент вариации — это отношение среднего квадратичного отклонения к средней арифметической. Он показывает степень отклонения полученных значений.

V=s/e*100

где V – коэффициент вариации, s – среднее квадратическое отклонение, е – среднее ожидаемое значение.

Этот коэффициент позволяет сравнивать колеблемость признаков, имеющих разные единицы измерения. Чем выше коэффициент вариации, тем сильнее колеблемость признака (до 10% – слабая колеблемость, 10—25% – умеренная колеблемость, более 25% — высокая колеблемость).

В тех случаях, когда информация ограничена, для количественного анализа риска используются аналитические методы, или стандартные функции распределения вероятностей, например нормальное распределение, или распределение Гаусса, показательное (экспоненциальное) распределение вероятностей, которое довольно широко используется в расчетах надежности, а также распределение Пуассона, которое часто используют в теории массового обслуживания.

В зарубежной практике в качестве метода количественного определения риска вложения капитала предлагается использовать древо вероятностей.

Этот метод позволяет точно определить вероятные будущие денежные потоки инвестиционного проекта в их связи с результатами предыдущих периодов времени. Если проект вложения капитала приемлем в первом периоде времени, то он может быть также приемлем и в последующих периодах времени.

Если же предполагается, что денежные потоки в разных периодах времени являются независимыми друг от друга, тогда необходимо определить вероятное распределение результатов денежных потоков для каждого периода времени.

В случае, когда связь между денежными потоками в разных периодах времени существует, необходимо принять данную зависимость и на ее основе представить будущие события так, как они могут произойти.

1. При реализации товара 1 предприятие получило прибыль 10 тыс. руб. с единицы товара в 50 случаях из 100. Вероятность А1=50/100=0,5.

12 тыс. руб. с единицы товара в 30 случаях из 100. А2=30/100=0,3.

13 тыс. руб. с единицы товара в 20 случаях из 100. А3=20/100=0,2.

Среднее ожидаемое значение прибыли

Е(х)1=10*0,5+12*0,3+13*0,2=11,2 тыс. руб.

При реализации товара 2 предприятие получило прибыль 8 тыс. руб. с единицы товара в 40 случаях из 100. Вероятность А1=40/100=0,4.

9,5 тыс. руб. с единицы товара в 35 случаях из 100. А2=35/100=0,35.

10,5 тыс. руб. с единицы товара в 25 случаях из 100. А3=25/100=0,25.

Е(х)2=8*0,4+9,5*0,35+10,5*0,25=9.15 тыс. руб.

Для товара 1

2=((10-11,2)2*50+(12-11,2)2*30+(13-11,2)2*20)/100=1,56

V=1,56/11,2*100=13,9%Для товара 2

2=((8-9,15)2*40+(9,5-9,15)2*35+(10,5-9,15)2*25)/100=1,03

V=1,03/9,15*100=11,26%

Коэффициент вариации для товара 2 меньше, чем для товара 1, значит, реализация товара 2 сопряжена с меньшим риском, она более предпочтительна.

В тех случаях, когда информация ограничена, для количественного анализа риска используются аналитические методы, или стандартные функции распределения вероятностей, например нормальное распределение, или распределение Гаусса, показательное (экспоненциальное) распределение вероятностей, которое довольно широко используется в расчетах надежности, а также распределение Пуассона, которое часто используют в теории массового обслуживания.

2. Поскольку риск является вероятностной оценкой, его количественное измерение не может быть однозначным и предопределенным. Количественно риск может быть охарактеризован как некий показатель, измеряющий вариабельность рентабельности.

Для этих целей используется ряд статистических коэффициентов, в частности: размах вариации, дисперсия, среднее квадратическое отклонение и коэффициент вариации.

Размахом вариации называется разность между максимальным и минимальным значениями признака данного ряда:

R = r max – r min (5)

Этот показатель имеет много недостатков. Во-первых, он дает грубую оценку степени вариаций значений признака. Во-вторых, он является абсолютным показателем и потому его применения в сравнительном анализе ограничено. В-третьих, его величина слишком зависит от крайних значений ранжированного ряда.

Дисперсия является средним квадратом отклонений значений признака от его средней и рассчитывается по формуле:

δ = ∑ (r i – r) * qi (6)

Среднее квадратическое отклонение показывает среднее отклонение значений варьирующего признака относительно центра распределения, в данном случае средней арифметической. Этот показатель рассчитывается по формуле:

δ = √ δ (7)

Наибольшее применение имеет коэффициент вариации, который рассчитывается по формуле:

Кв = δ: r (8)

Пример. Рассчитать ожидаемую рентабельность инвестиций по двум финансовым активам.

|

Состояние экономики |

Вероятность состояния, qi |

Рентабельность, ri |

|

|

для актива А |

для актива Б | ||

|

Спад экономики |

0,3 |

-10% |

5% |

|

Нормальное состояние |

0,5 |

20% |

10% |

|

Подъем экономики |

0,2 |

30% |

15% |

Решение.

rА = (0,3 * -0,1) + (0,5 * 0,2) + (0,2 * 0,3) = -0,03 + 0,1 + 0,06 = 0,13

rB = (0,3 * 0,05) + (0,5 * 0,1) + (0,2 *0,15) = 0,015 + 0,05 + 0,03 = 0,09

δ А = (-10% - 13%) * 0,3 + (20% - 13%) *0,5 + (30% - 13%) * 0,2 = 158,7 + 24,5 + 57,8 = 241

δ В = (5% - 9%) *0,3 + (10% - 9%) * 0,5 + (15%-9%) * 0,2 = 4,8 + 0,5 + 1,2 = 6,5

δ А = √ 241 = 15,52

δ В = √ 6,5 = 2,55

Кв А = 15,52: 13 =1,19

Кв В = 2,55: 9 = 0,28

Вывод: В рассматриваемом случае более доходным является актив А, но он же является и более рискованным. Актив В менее рискованный, но и менее доходный.

3. Финансовому менеджеру нужно выбрать лучший из двух альтернативных финансовых активов А и В на основании следующих данных:

|

Показатель |

Вероятность, qi |

А, ri |

В, ri |

|

Доходность ценной бумаги по экспертной оценке, % |

|

|

|

|

пессимистическая |

0,2 |

14 |

15 |

|

наиболее вероятная |

0,6 |

16 |

16 |

|

оптимистическая |

0,2 |

18 |

17 |

Вероятности осуществления пессимистической и оптимистической оценок равны 0,2, а для наиболее вероятной – 0,6.

Решение

1. Рассчитаем среднюю ожидания рентабельности по формуле

r = ∑ ri * qi

rА = (0,2 * 0,14) + (0,6 * 0,16) + (0,2 * 0,18) = 0,028 + 0,096 + 0,036 = 0,16

rB = (0,2 * 0,15) + (0,6 * 0,16) + (0,2 *0,17) = 0,03 + 0,096 + 0,034 = 0,16

2. Рассчитаем дисперсию случайной величины (рентабельности) по формуле δ = ∑ (r i – r) * qi

δА = (14 – 16) * 0,2 + (16 – 16) * 0,6 + (18 – 16) * 0,2 = 0,8 + 0 + 0,8 = 1,6

δВ = (15 – 16) * 0,2 + (16 – 16) * 0,6 + (17 – 16) * 0,2 = 0,2 + 0 + 0,2 = 0,4

3. Рассчитаем среднее квадратическое отклонение по формуле δ = √ δ

δА = √ 1,6 = 1,26

δВ = √ 0,4 = 0,63

4. Рассчитаем коэффициент вариации по формуле Кв = δ: r

КвА = 1,26: 16 = 0,08

КвВ = 0,63: 16 = 0,04

Ответ: Наиболее лучшим из двух финансовых активов является актив В, так как является наименее рискованным при одинаковом ожидаемом уровне доходности.

Доходность - важнейшая количественная характеристика инвестиционного актива и по своему определению она тесно связана со временем и риском. Один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю. Часто для оценки выгодности вложения денег используют связку риск-доходность. Сами по себе такие показатели, как доходность и риск малоинформативны. Какой смысл вкладывать деньги в инструменты с высоким уровнем риска и низкой потенциальной доходностью? Если риск убытков велик, то и возможное вознаграждение должно быть на высоком уровне.

В анализе речь может идти о двух видах доходности - фактической и ожидаемой. Первая рассчитывается post factum и имеет значение лишь для ретроспективного анализа. Гораздо больший интерес представляет ожидаемая доходность, которая рассчитывается на основе прогнозных данных и используется для принятия решения о целесообразности приобретения тех или иных облигаций.

Доходность является производным показателем от общей суммы совокупного чистого дохода, произведенного капиталом за определенный период времени, и величины богатства собственника капитала на начало периода. Так как благосостояние на конец периода будет равно сумме его величины на начало периода плюс величина совокупного чистого дохода, полученного собственником за весь за период

Доходность всегда относится к конкретному периоду времени. Например, 1 тыс. рублей можно заработать за месяц, а можно и за год. Самый распространённый период расчёта доходности - 1 год (за примерами далеко ходить не надо - те же банковские вклады считаются в процентах годовых). Даже расчет относительного показателя доходности не сделает эти цифры сопоставимыми. Если продолжить пример и предположить, что вложение 10 млн. рублей принесло доход в 1 тыс. рублей за 1 неделю, а инвестирование 10 тыс. рублей обеспечило такой же доход за 6 месяцев, то полученные выше значения доходности будут недостаточно объективны. Для обеспечения сопоставимости этих показателей, их необходимо привести к единой временной базе. В финансах доходность обычно приводится к годовому исчислению, то есть исходные данные анализируются. Сравнивая формулы расчета доходности и формулу годовой процентной ставки, можно заметить их идентичность. И доходность, и процентная ставка отражают темп прироста первоначально вложенных сумм. Рассчитывая доходность, определяют величину соответствующей процентной ставки.

Расчет доходности

Любой инвестор для принятия решения о целесообразности приобретения акций компании должен обладать информацией о цене акций.

На практике применяют следующие методы расчета стоимости:

Оценка акций по ожидаемой доходности.

Метод базируется на основании оценки дохода в будущем, который инвестор будет иметь от владения ценными бумагами. В состав дохода входят два компонента - это дивиденд и прирост курсовой стоимости.

Оценка составляющих компонентов выполняется инвестором на основании анализа выплаты дивидендов в предшествующий период, динамики курсовой стоимости, прогнозирования развития фирмы. Инвестор должен сопоставить ожидаемый доход с необходимой доходностью. За необходимую доходность принимают доходность, желаемую для получения на вложенный капитал. Необходимая доходность состоит из прибыли по безрисковым вложениям, премии за риск. В качестве параметра по безрисковым вложениям принимают доходность по ценным бумагам государства, риск по которым минимален.

Не смотря на высокий доход от вложения в ценные бумаги, инвестиции в ценные бумаги являются рискованными. Вложения в рискованные бумаги компенсируются инвестору премией (повышенной доходностью). Статистический анализ за длительный временной период дает возможность оценить величину премии по разным видам ЦБ. Инвестирование в обыкновенные акции предприятий (рискованные активы) определяет получение более высокой доходности, чем по ценным бумагам государства.

Для определения уровня риска и значения премиальных, инвестору необходимо знать инвестиционные свойства акций. Это возможно сделать с помощью информационных агентств, публикующих рейтинг бумаг. В зарубежной практике обыкновенные акции классифицируют по эффективности деятельности на группы А и В. Акции группы А имеют меньшую доходность, чем акции группы В. Инвестор, поняв к какой группе относятся акции, имеет возможность установить премию за риск, доходность.

Оценка на базе роста дивидендов.

Инвесторы используют оценку имущества в виде оценки акций, используя модель роста (постоянного) дивидендов. Использование модели предполагает следующие допущения:

темп увеличения дивидендных выплат ежегодно одинаков;

темп увеличения дивидендов соответствует темпу роста активов предприятия;

необходимая доходность выше темпа роста выплат по дивидендам.

Недостаток модели состоит в том, что рост дивидендных выплат реально не всегда соответствует росту компании, а также изменению цен на рынке. Часто предприятия создают видимость успешной деятельности, выплачивают дивиденды за счет уменьшения прибыли, идущей на развитие производства. При этом в целом темп роста предприятия замедляется. Возможна противоположная ситуация, когда собрание акционеров решает не выплачивать дивиденд, чистую прибыль направить на увеличение активов. Инвестор в такой ситуации не заинтересован, поскольку отсутствует текущий доход, акции обесценены. Но такое мнение инвестора может быть ошибочным в силу увеличения стоимости компании, величины активов, приходящихся на одну акцию, дохода в будущем.

Модифицированная модель оценки учитывает реинвестирование части прибыли с конкретным уровнем доходности.

Таким образом, с точки зрения инвестора существуют методы оценки пакета ценных бумаг для принятия решения о приобретении ценных бумаг. Профессионально процесс определения стоимости ценных бумаг выполняют эксперты оценочных компаний.

Систематический и несистематический риски.

В ходе исследований мы пытались понять, что же происходит с риском портфеля при добавлении в него выбранных случайным образом ценных бумаг. Портфель формируется таким образом, что весовые коэффициенты его составляющих одинаковы. Пока у нас есть акции только одной компании, риск портфеля представляет собой стандартное отклонение доходности этих акций. При добавлении случайно выбранных акций риск портфеля в целом снижается. Однако скорость такого снижения постепенно уменьшается. Поэтому значительного сокращения риска портфеля удается достигнуть при весьма умеренной диверсификации, скажем, с 15-20 произвольно выбранными акциями, которым соответствуют равные суммы инвестиций. Схематически это отображено на рис. 5.3.

Как видно из рисунка, риск портфеля имеет две составляющие.

|

Систематический риск |

Несистематический риск |

|

Общий риск = (недиверсифицируемый или неизбежный) |

(диверсифцируемый или такой, которого можно избежать) |

(5.7)

Первая часть — систематический риск (systematic risk) — обусловлена факторами, влияющими на весь рынок в целом, такими как изменения в национальной экономике, проводимая Конгрессом США налоговая реформа или изменение ситуации в энергетической отрасли в мире. Эти риски влияют на все ценные бумаги, поэтому их нельзя преодолеть диверсификацией. Другими словами, такому типу риска будет подвержен даже инвестор, располагающий хорошо диверсифицированным портфелем.

Систематический риск (systematic risk)

Изменчивость доходности акций или инвестиционных портфелей, связанная с изменением доходности рынка в целом.

Второй компонент — несистематический риск (unsystematic risk) — характерен для конкретной отрасли или компании; он не зависит от экономических, политических и других факторов, оказывающих систематическое влияние на все ценные бумаги. Стихийная забастовка может затронуть лишь одну компанию, новый конкурент может начать выпускать, по сути, такой же товар, как уже предлагается, а технологический прорыв — сделать существующий продукт бесполезным. Для большинства акций несистематический риск составляет около 50% общего риска, или стандартного отклонения доходности. Однако эффективная диверсификация портфеля может снизить или даже устранить эту часть риска. Следовательно, значимым является не весь риск, связанный с владением акциями, поскольку его часть устранима путем диверсификации. Важной составляющей риска акции выступает неизбежный, или систематический, риск. Инвесторы вправе ожидать компенсации за принятие систематического риска. Однако им не следует думать, что рынок предложит какую-либо дополнительную компенсацию за принятие риска, которого можно было бы избежать. Эта идея лежит в основе ценовой модели рынка капитала (capital-asset pricing model).

Несистематический риск (unsystematic risk)

|

|

|

Рис. 5.3. Соотношение между общим, систематическим, несистематическим рисками и размером портфеля ценных бумаг |

Изменчивость доходности акций или инвестиционных портфелей, которую нельзя объяснить общерыночными изменениями. Его можно избежать путем диверсификации.

Рыночный портфель и индексы фондового рынка.

Рыночный портфель — это портфель, состоящий из всех финансовых инструментов, присутствующих на рынке, удельный вес которых в нем равен их удельному весу в совокупной стоимости финансовых инструментов на рынке. В такой портфель входят акции, облигации, недвижимость и т. д.

В теории для упрощения понимания ситуации, происходящей в реальном мире, строят модели, которые имеют некоторые ограничения по сравнению с действительной жизнью. Для описания поведения инвестора на рынке и вводится понятие рыночного портфеля. Предполагается, что все вкладчики имеют одинаковую информацию и одинаковые оценки относительно риска и ожидаемой доходности всех активов. Их интересуют только два параметра — риск и доходность. Вкладчики могут свободно занимать и предоставлять средства под ставку без риска. Отсутствуют трансакционные расходы и налоги не оказывают влияния на принимаемые решения. В таком мире каждый инвестор одинаковым образом оценит ситуацию и определит единый набор эффективных портфелей. Поэтому в качестве рискованного портфеля все вкладчики будут стремиться держать один и тот же портфель, а именно, рыночный.

Индексы фондового рынка

В целях получения общей картины состояния фондового рынка, прежде всего рынка акций и облигаций, используются фондовые индексы, которые агрегируют рыночные цены этих ценных бумаг и рассчитываются теми или иными методами усреднения совокупности цен и выявления их общей динамики.

Фондовый индекс — это среднее изменение цен определенного набора ценных бумаг.

Фондовые индексы используются в основном в двух целях.

Во-первых, для фундаментального и технического анализа состояния и прогнозирования динамики фондового рынка.

Во-вторых, в качестве основы для торговли производными инструментами, базирующимися на этих индексах. Например, на фондовых индексах основываются фьючерсные контракты, называемые индексные фьючерсы, опционные контракты на фондовые индексы (биржевые опционы на индексы), опционные контракты на индексные фьючерсы. Указанные производные инструменты фондового рынка используются в спекулятивных целях, для хеджирования риска, а также для проведения арбитражной торговли между рынками индексных производных инструментов и рынками ценных бумаг, входящих в состав соответствующего фондового индекса.

Виды фондовых индексов

Выделяют отраслевые фондовые индексы, которые рассчитываются для конкретной отрасли экономики, а также сводные (композитные) фондовые индексы, рассчитываемые на основе цен акций компаний различных отраслей. Сводные индексы выступают индикатором состояния экономики, а также инструментом прогнозирования развития экономики на мировом, страновом и отраслевом уровне.

В основе расчетов фондовых индексов лежат три основных метода:

метод простой средней арифметической (по этому методу рассчитываются индексы «Доу-Джонс»;

метод средней геометрической (например, FT-30 в Великобритании);

метод взвешенной средней арифметической (сводный индекс Нью-Йоркской фондовой биржи, семейство индексов S&P).

Для экономического анализа имеет значение динамика фондовых индексов, их изменение во времени. Некоторые из них рассчитываются каждую минуту.

Существует множество фондовых индексов. Их публикуют биржи, брокерские конторы, информационные агентства, консалтинговые фирмы и печатные издания. Мировые фондовые индексы позволяют оценивать ситуацию и прогнозировать движение рынка в различных регионах и на мировом уровне. Они помогают крупным инвесторам осуществлять значительные стратегические инвестиции.

Индекс Dow Jones

Наиболее известными считаются индексы семейства Dow Jones Нью-Йоркской фондовой биржи. Их изобретателем является американский журналист и финансовый обозреватель Чарльз Генри Доу. Он одним из первых понял, что информация может стать отличным товаром. В 1884 году был опубликован первый биржевой индекс для 11 компаний (9 железнодорожных и 2 промышленных). С 26 мая 1896 года стал ежедневно публиковаться «средний промышленный индекс Доу Джонса», который рассчитывался для промышленных компаний.

В настоящее время по методике Доу публикуется несколько индексов:

для промышленных компаний (на основе акций 30 ведущих корпораций);

для транспортных компаний (на основе акций 20 фирм);

для предприятий коммунального хозяйства (на основе акций 15 компаний).

Суммарный показатель Dow Jones Composite Average рассчитывается для всех 65 компаний.

Группа индексовNASDAQ

8 февраля 1971 г. началась торговля на первом в мире электронном рынке — National Association of Dealers Automated Quotation (NASDAQ).

Группа индексов NASDAQ представлена:

NASDAQ Composite (или просто NASDAQ) — сводный индекс, учитывающий поведение 4381 американских и зарубежных корпораций. Большинство этих компаний — представители «новой экономики»: разработчики и изготовители компьютеров, программного обеспечения; телекоммуникационные компании и пр.

NASDAQ-100, в который входят 100 компаний «новой экономики», сгруппированных по отраслям;

целое множество отраслевых индексов для американской экономики. Индексы, рассчитываемые крупнейшим рейтинговым агентством Standard & Poor's (S&P) являются одними из самых популярных в мире. Расчет большинства из них ведется с начала 40-х годов.

Standard & Poor's 500 — наиболее признанный индекс по оценке экономики США. Он рассчитывается по 500 наиболее капитализированным американским компаниям (400 промышленным, 20 транспортным, 40 коммунальным и 40 финансовым);

Standard & Poor's 100 — взвешенный по капитализации индекс 100 крупнейших (преимущественно промышленных) компаний США, по которым существуют опционы на Чикагской товарной бирже;

около 90 отраслевых индексов для экономики США;

региональные индексы, охватывающие большую часть регионов Земли.

В Великобритании старейшим индексом является Financial Times Industrial Ordinary Share Index или сокращенно FT-30 (FTSE-30), созданный агентством Financial times в 1935 году. На сегодняшний день более популярным является FTSE-100 (Footsie), включающий в себя акции 100 компаний разнообразных сфер деятельности.

Индексы деловой активности Германии рассчитываются по Франкфуртской фондовой бирже. Основной из них — DAX30 (по акциям 30 наиболее крупных компаний). Индекс Xetra DAX рассчитывается по данным электронной сессии. Имеются также индексы DAX100 и CDAX (для 320 компаний).

Главными французскими индексами являются CAC-40 и CAC General, включающими в листинг соответственно 40 и 250 крупнейших французских корпораций.

Японский индекс Nikkei-225 (Nikkei Dow Jones Average) рассчитывается по методике Dow Jones для акций 225 компаний, оборачивающихся на крупнейшей после Нью- Йоркской Токийской фондовой бирже.

Ведущий азиатский индекс Hang-Seng публикуется Гонконгской фондовой биржей на основе котировок акций 33 компаний.

Индекс TSE 300 рассчитывается на бирже Торонто (Канада), индекс IPC — на Мексиканской фондовой бирже.

Индексы фондового рынка в России

На фондовом рынке в России также рассчитываются и публикуются фондовые индексы. Одними из первых (с 1 сентября 1993 г.) на российском рынке появились индексы информационного агентства AK&M.

Следующими из наиболее важных стали индексы РТС (Российской торговой системы). Фондовая биржа РТС рассчитывает и публикует три фондовых индекса:

индекс РТС (ныне Интерфакс-РТС, код RTSI) рассчитывается с 1 сентября 1995 г. Методика расчета разрабатывалась так, чтобы со временем он стал российским аналогом S&P 500;

индекс текущих котировок РТС;

технические индексы РТС, которые используются для принятия решений о приостановке торгов на бирже.

Московская межбанковская валютная биржа (ММВБ) рассчитывает капитализацинно взвешенный индекс ММВБ, индекс ММВБ10 и Технический сводный индекс ММВБ. С сентября 2002 г. ММВБ и Рейтер приступили к расчету совместного индекса RMX (Reuter Mices indeX), который учитывает сделки по акциям, включенным в котировальные листы ММВБ, ТРС и МФБ.

Московская фондовая биржа (МФБ) рассчитывает Сводный индекс МФБ (MSE Composite Index). Санкт-Петербургская Валютная Биржа (СПВБ) рассчитывает сводный индекс СПВБ. Фондовая биржа «Санкт-Петербург» с 1998 г. рассчитывает индекс SPSI (Saint-Petersburg's stock index). Получили известность также индексы агентства «РосБизнесКонсалтинг» (RBK Composite Index), издательского дома «Коммерсант» и индекс DP- RUX, рассчитываемый совместно газетой «Деловой Петербург» и Индексным агентством «РТС-Интерфакс».

5. Понятие инвестиционного портфеля. Ожидаемая доходность и риск портфеля.

В процессе инвестиционной деятельности инвестор неизбежно сталкивается с ситуацией выбора объектов инвестирования с различными инвестиционными характеристиками для наиболее полного достижения поставленных перед собой целей. Большинство инвесторов при размещении средств выбирают несколько объектов инвестирования, формируя таким образом их определенную совокупность. Целенаправленный подбор таких объектов представляет собой процесс формирования инвестиционного портфеля.

Инвестиционным портфелем предприятия называют сформированную в соответствии с определенными целями инвестора совокупность объектов инвестирования, рассматриваемую как целостный объект управления. Основная задача портфельного инвестирования заключается в создании оптимальных условий инвестирования, обеспечивая при этом портфелю инвестиций такие инвестиционные характеристики, достичь которые невозможно при размещении средств в отдельно взятый объект. В процессе формирования портфеля путем комбинирования инвестиционных активов достигается новое инвестиционное качество: обеспечивается требуемый уровень дохода при заданном уровне риска.

При формировании любого инвестиционного портфеля инвестор преследует такие цели:

достижение определенного уровня доходности;

прирост капитала;

минимизация инвестиционных рисков;

ликвидность инвестированных средств на приемлемом для инвестора уровне.

1.2. Ожидаемая доходность портфеля.

Портфель, формируемый инвестором, состоит из нескольких ценных бумаг, каждая из которых обладает своей ожидаемой доходностью. Ожидаемая доходность портфеля определяется по формуле

,

,

где

- ожидаемая доходность портфеля,

- ожидаемая доходность портфеля, - доходностьi

- го актива,

- доходностьi

- го актива,

- удельный вес актива в портфеле,

рассчитываемый по формуле

- удельный вес актива в портфеле,

рассчитываемый по формуле

,

,

где

- стоимостьi

- го актива,

- стоимостьi

- го актива,

- стоимость портфеля.

- стоимость портфеля.

Риск инвестиционного портфеля

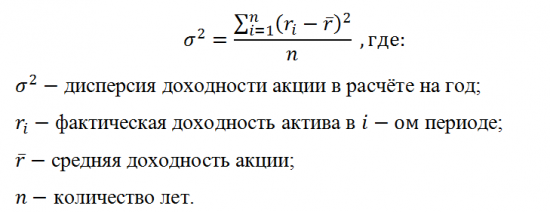

Основополагающими мерами риска финансового актива являются такие показатели как стандартное отклонение (волатильность) и дисперсия его доходности, которые говорят о степени возможного разброса фактической доходности вокруг его средней доходности. Данные показатели можно определить на основе прошлых статистических данных доходности актива.

Дисперсия является показателем рассеяния фактических значений доходности акции вокруг её средней доходности и рассчитывается по следующей формуле:

Однако, размерность дисперсии представляет собой квадрат доходности ценной бумаги. Если в формуле учитывается доходность в процентах, а размерность дисперсии, это процент в квадрате, поэтому показателем такой размерности не всегда удобно пользоваться. Поэтому из дисперсии извлекают корень и получают стандартное отклонение последующей формуле:

В отличие от ожидаемой доходности инвестиционного портфеля его риск не является средневзвешенной величиной стандартных отклонений доходностей содержащихся в нем ценных бумаг. Данное несоответствие связанно с различной реакцией ценных бумаг на изменение рыночной конъюктуры, в результате чего, стандартные отклонения доходности различных ценных бумаг в ряде случаев будут погашать друг друга, что приведёт к снижению риска инвестиционного портфеля. В связи с этим, при подборе ценных бумаг в портфель инвестиций принято определять степень их взаимосвязи на основании значений ковариации и коэффициента корреляции.

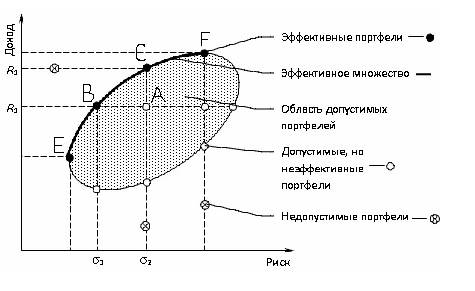

Задача Марковица. Эффективная граница.

Портфельная модель Марковица представляет собой подход, основанный на анализе ожидаемых средних значений и вариаций случайных величин. Данная методика формирования портфелей направлена на оптимальный выбор активов для покупки с учетом установленного критерия риск/доходность. Данная теория была разработана еще в 50-х гг. прошлого века, однако до сих пор она является основой портфельного моделирования в мире.

Суть данной модели портфеля в том, чтобы минимизировать возможные риски просадки депозита. Для этого рассчитывается оптимизация портфеля активов с вектором доходности и ковариационной матрицей. Главная особенность теории Марковица является предложенная им теоретико-вероятностная формализация понятий риск и доходность. В частности для расчета соотношения риск/доходность используется распределение вероятностей. Ожидаемая доходность портфеля в целом определяется как среднее значение распределения доходностей. Ожидаемый риск портфеля представляет собой стандартное отклонение возможных значений доходности от его математического ожидания.

Так же происходит расчет показателей риск/доходностей и для каждого отдельно взятого в портфеле актива. В качестве критерия возможного отклонения доходности обычно берут условие подъема или спада экономики.

Например, предположим, что некая компания «Альфа» стоит по 100 руб. на акцию. Планируется, что в портфеле данный актив будет находиться в течение года. Тогда, доходность ее можно представить как сумму двух компонентов – непосредственно физической доходности (роста стоимости акций) и дивидендной доходности. Предположим, что математическое ожидание (или среднее значение) доходности акций за последние 2 года составило 10%, а дивиденды на одну акцию составляют 4 руб. – в результате, дивидендная доходность составляет 4% годовых. Тогда, ожидаемая доходность акции компании «Альфа» в портфеле составляет 14% годовых и в этом случае разброс вероятностей доходности будет следующим:

Эти

значения указывают на то, что с вероятностью

20% акции компании «Альфа» принесут за

год общую доходность 42% при условии

подъема экономической активности. В

условиях спада активности с вероятностью

также 20% доходностью акции ожидается

отрицательная в пределах -6%. И наконец

при нейтральной экономической конъюнктуре

будет изначально рассчитанное

математическое ожидание доходности

14% с вероятностью 60%. Далее, для расчета

общей ожидаемой доходности с учетом

всех возможных вероятностей, используется

формула:

Эти

значения указывают на то, что с вероятностью

20% акции компании «Альфа» принесут за

год общую доходность 42% при условии

подъема экономической активности. В

условиях спада активности с вероятностью

также 20% доходностью акции ожидается

отрицательная в пределах -6%. И наконец

при нейтральной экономической конъюнктуре

будет изначально рассчитанное

математическое ожидание доходности

14% с вероятностью 60%. Далее, для расчета

общей ожидаемой доходности с учетом

всех возможных вероятностей, используется

формула:

E(r)=0,42*0,2+0,14*0,6+(-0,06)*0,2

При этом чем больше стандартное отклонение доходности акции, тем больше индекс изменчивости цены на нее. У безрисковых активов (например, казначейских облигаций с фиксированным купоном) стандартное отклонение равно 0.

Далее, из основных принципов формирования портфеля, теория Марковица предполагает диверсификацию портфеля таким образом, чтобы вобрать в него наименее коррелируемые активы с учетом их показателей риск/доходность. Таким образом, снижается общее стандартное отклонение портфеля, соответственно оптимизируется общий индикатор риск/доходность.

Например, обычно управляющие включают в свой портфель акции нефтегазовых компаний и авиакомпаний. Эти компании обратно коррелируемы по одному принципу – цене на нефть. При росте цен на нефть акции авиакомпаний снижаются, акции нефтегазовых компаний, напротив растут. И наоборот – при падении цен на нефть нефтегазовые компании теряют капитализацию, авиакомпании набирают.

Таким образом, портфель Марковица включает в себя два ключевых принципа: оптимальное соотношение риск/доходность и портфель из наименее коррелируемых активов. Благодаря достаточно простой реализации этих принципов, такой портфель вполне способен построить не только профессиональный управляющий в специализированном ПО, но и начинающий инвестор, который только начинает знакомство с подобными инвестициям

Стоит отметить, что кроме теории Марковица, есть еще и портфель другого выдающего американского экономиста – Джеймса Тобина. Его модель оценки активов более известна как CAPM. В следующей статье из серии портфельных инвестиций будет рассмотрена именно эта модель портфеля.

Если повторить решение данной задачи для различных уровней риска, то мы получим целый набор значений ожидаемой доходности оптимального портфеля. Эти данные позволяют построить нам так называемую эффективную границу, или границу Марковца. На рисунке 4 изображен эскиз этой кривой (12 точек) и можно заметить, что минимальный уровень риска нашего портфеля составляет около 21%. При этом ожидаемая доходность составляет порядка 27% годовых. При увеличении уровня риска доходность также возрастает. В таблице 4 представлен итоговый портфель с рассчитанными оптимальными долями, соответствующими минимальному уровню риска – 21%. Также в таблице рассчитана ожидаемая годовая доходность каждой акции, и доходность соответствующей доли в портфеле.

Допущения теории рынка капитала. Линия рынка капитала (CML).

Информационная асимметрия

Концепция асимметричной информациитесно связана с концепцией эффективности рынка капитала. Смысл ее состоит в том, что отдельные категории лиц могут владеть информацией, недоступной всем участникам рынка в равной мере.

Когда менеджер знает о перспективах своей фирмы больше, чем аналитики и инвесторы, наблюдающие за этой фирмой, имеет место асимметричная информация.

Модель Акерлофа

Проблема информационной асимметрии хорошо иллюстрируется моделью «рынка лимонов» Акерлофа

Акерлоф предположил, что на рынке в любой момент времени продается по крайней мере 2 типа благ: высокого качества (персики) и низкого качества (лимоны)

Возможно 3 ситуации: полноты информации, информационной симметрии и информационной асимметрии

Начальные условия:

Q(P)=Q(L)=100; D=S

P(P)=$500, P(L)=$200

1. Случай полноты информации …

V(1)=Q(P)*P(P)+Q(L)*P(L)

V(1)=$50000+$20000=$70000

2. Случай информационной симметрии…

P(P|L)=½*P(P)+½*P(L)=$350,

Q=200

V(2)=P(P|L)*Q

V(2)=$70000

3. Случай информационной aсимметрии…

P(P|L)=½*P(P)+½*P(L)=$350,

Q=100

V(3)=P(P|L)*Q

V(3)=$35000

Потери потребителей: $35000-$20000=$15000

Концепция альтернативных затрат

Одной из ключевых концепций в финансовом менеджменте является концепция альтернативных затрат, илизатрат упущенных возможностей (opportunity cost).

Принятие любого решения финансового характера в подавляющем большинстве случаев связано с отказом от какого-то альтернативного варианта.

Теория портфеля Марковица

Основной вывод из теории портфеля Марковица состоит в том, что, как правило, общий риск инвестора может быть снижен при объединении отдельных рисковых активов в портфель

ММ-теорема

В одной из самых важных работ по теории управления финансами Франко Модильяни и Мертон Миллер пришли к заключению о том, что стоимость фирмы зависит исключительно от ее будущих доходов (как их уровня, так и степени риска), но не от соотношения между ее заемным и акционерным капиталом.

Этот вывод был основан на гипотезе идеального рынка капитала, включая нулевое налогообложение.

Модильяни и Миллер привлекли внимание к проблеме возможного влияния использования заемного капитала на стоимость фирмы.

Рыночная стоимостьфирмы не зависит от структуры капитала и определяется капитализацией ее прибыли до вычета налогов и процентов по ставке rk, соответствующей ее классу прибыльности.

Средняя цена капиталадля любой фирмы, с использованием заемного капитала или без него, совершенно не зависит от структуры ее капитала и определяется нормой капитализации денежных потоков финансово независимой фирмы в классе прибыльности k.

Теория компромисса

С учетом налоги на корпорациибыла показана прямая связь между ценой акций фирмы и использованием фирмой заемного капитала. Согласно данной версии модели Модильяни—Миллера, фирмам следует почти на 100% финансироваться за счет займов

Эта модифицированная теория позволяет лучше понимать влияние различных факторов на процесс формирования оптимальной структуры капитала фирмы.

Политика дивидендов по Модильяни-Миллеру

Для идеальных рынков капитала Модильяни и Миллер доказали также, что политика выплаты дивидендов не влияет на стоимость фирмы.

Чтобы выплатить в качестве дивидендов еще 1 дол., необходимо продать новые акции на сумму в 1 дол., поэтому приведенная стоимость дивидендов, выплачиваемых прежним акционерам, уменьшится на 1 дол.

Линия рынка капиталов (Capital Market Line, CML) является графическим отображением всех возможных комбинаций портфеля, состоящего из безрискового актива и рыночного портфеля. В общем виде ожидаемую доходность такого портфеля (kC) можно представить следующим образом:

kC = y*kM + (1-y)*kRF

где y – доля рисковых активов, повторяющих структуру рыночного портфеля, в портфеле c;

(1-y) – доля безрискового актива в портфеле c;

kM – ожидаемая доходность рыночного портфеля M;

kRF – безрисковая процентная ставка.

В этой ситуации инвестор, используя только собственные средства, может сформировать портфель с доходностью, не превышающей рыночную (kM). Однако использование левериджа, то есть привлечение заемного финансирования, позволяет увеличить количество рисковых активов (активов, за счет которых формируется рыночный портфель), тем самым увеличивая его ожидаемую доходность. То есть, на линии рынка капитала располагаются портфели, ожидаемая доходность и риск которых могут быть существенно превышать рыночные.

Уравнение линии рынка капиталов CML

График линии CML описывается следующим уравнением:

где kc – ожидаемая доходность портфеля ценных бумаг c;

σc - среднеквадратическое отклонение портфеля ценных бумаг c;

σM – среднеквадратическое отклонение рыночного портфеля M.

Наклон линии рынка капиталов CML зависит от коэффициента Шарпа (англ. Reward to Variability Ratio, RVR):

Соответственно, чем больше будет значение этого коэффициента, тем больше должна быть величина премии за дополнительно принимаемый риск.

Пример

Предположим, что на данный момент безрисковая процентная ставка составляет 5%, ожидаемая доходность рыночного портфеля 14%, а его среднеквадратическое отклонение 7%. В этом случае уравнение линии рынка капиталов будет выглядеть следующим образом:

kc = 5% + σc*(14%-5%)/7% или

kc = 1,2857σc+5

Все портфели, которые были сформированы с использованием заемных средств, будут иметь более высокую, чем рыночная, ожидаемую доходность, но при этом и характеризоваться более высоким уровнем риска. Предположим, что два инвестора сформировали два портфеля:

Портфель А без использования заемных средств со среднеквадратическим отклонением σА=3%;

Портфель Б с использования заемных средств со среднеквадратическим отклонением σБ=12%.

Подставив эти значения в уравнение линии рынка капиталов получим ожидаемую доходность 8,86% для Портфеля А и 20,4% для Портфеля Б.

kА = 1,2857*3 + 5 = 8,86%

kБ = 1,2857*12 + 12 = 20,4%

Этот пример позволяет проиллюстрировать взаимосвязь между риском и ожидаемой доходностью портфеля, а также рассчитать какой уровень доходности будет адекватно компенсировать принятие дополнительного риска.

Проблемы в применении

Концепция линии рынка капиталов обладает теми же недостатками, что и модель оценки капитальных активов CAPM и концепции линии рынка ценных бумаг SML, поскольку основывается на сходных исходных положениях. (Подробнее можно прочитать здесь)

Не учитываются налоги и транзакционные издержки, которые на реальных рынках могут существенно отличаться для различных участников.

Предполагается, что все участники рынка могут выдавать и привлекать неограниченное финансирование под безрисковую процентную ставку. Однако на практике такая возможность доступна только для институциональных инвесторов, являющихся крупнейшими участниками рынка, поэтому для остальных инвесторов привлечение дополнительного финансирования возможно под более высокую процентную ставку, что приводит к перегибу линии рынка капиталов CML для портфелей, использующих леверидж.

Предположение о том, что все участники имеют одинаковый доступ к информации также не выполняется на реальных рынках, которые не характеризуются абсолютной степенью эффективности.

Все инвесторы действуют рационально и не склонны к риску – это предположение также не выполняется на практике.

Среднеквадратическое отклонение является полной мерой риска. Однако на реальных рынках существуют и другие виды риска, как риск инфляции, риск реинвестирования, валютный риск и т.п.

Перечисленные выше факторы приводят к тому, что на реальном рынке линия рынка капиталов будет нечеткой, поскольку для каждого инвестора или группы инвесторов она будет несколько отличаться.