учет расчетов по кредитам и займам

.docxАВТОНОМНАЯ НЕКОММЕРЧЕСКАЯ ОБРАЗОВАТЕЛЬНАЯ ОРГАНИЗАЦИЯ ВЫСШЕГО ОБРАЗОВАНИЯ

ЦЕНТРОСОЮЗА РОССИЙСКОЙ ФЕДЕРАЦИИ

«РОССИЙСКИЙ УНИВЕРСИТЕТ КООПЕРАЦИИ»

КАЗАНСКИЙ КООПЕРАТИВНЫЙ ИНСТИТУТ (ФИЛИАЛ)

Кафедра «бухгалтерский учет и финансы»

Реферат на тему:

Учет расчетов по кредитам и займам

Работу выполнила

Студентка 3 курса

Таможенное дело 432 гр.

Писарева Ю.

Проверила: Гирфанова Е.Ю.

Предоставленные другим организациям займы принимаются займодавцем к бухгалтерскому учету в качестве финансовых вложений. Об этом сказано в пункте 3 Положения по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02, утвержденного приказом Минфина России от 10 декабря 2002 г. N 126н.

При этом должны выполняться условия, перечисленные в пункте 2 ПБУ 19/02, а именно:

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т.п.).

Суммы займов, предоставленных организацией другим юридическим и физическим (кроме работников организации) лицам, отражаются по дебету счета 58 "Финансовые вложения" субсчет 58-3 "Предоставленные займы" в корреспонденции с кредитом счета 51 "Расчетные счета" или другими соответствующими счетами. Так сказано в Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31 октября 2000 г. № 94н.

Для организации учета полученных кредитов и займов должник должен руководствоваться Положением по бухгалтерскому учету "Учет займов и кредитов и затрат по их обслуживанию" ПБУ 15/01, которое утверждено приказом Минфина России от 2 августа 2001 г. № 60н.

Согласно пункту 3 данного документа, основная сумма долга по полученному от займодавца займу и (или) кредиту учитывается организацией заемщиком в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств или в стоимостной оценке других вещей, предусмотренной договором.

При этом основной суммой долга по полученным займам и кредитам признается сумма средств, полученная заемщиком или кредитором без начисления процента или дисконта, возможных штрафов и неустоек, связанных с исполнением обязательств по обслуживанию и возврату полученной ссуды.

Организация-заемщик принимает к бухгалтерскому учету указанную задолженность в момент фактической передачи денег или других вещей и отражает ее в составе кредиторской задолженности.

Если займодавец не исполняет условия договора займа и (или) кредитного договора, организация-заемщик приводит информацию о недополученных суммах в пояснительной записке к годовой бухгалтерской отчетности.

Отступление от основного принципа бухгалтерского учета – допущения временной определенности фактов хозяйственной деятельности, которая предусматривает норму отнесения фактов хозяйственной деятельности организации к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами, – вызвано требованием статьи 807 ГК РФ. В ней установлено, что "договор займа считается заключенным с момента передачи денег или других вещей". В противном случае указанный договор считается ничтожным.

Одновременно в ПБУ 15/01 предусматривается возможность получения заинтересованными пользователями бухгалтерской отчетности дополнительной информации о фактах неисполнения или неполного исполнения займодавцем или кредитором своих обязательств по договору. С этой целью заемщик в пояснительной записке будет приводить сведения о конкретных случаях нарушения указанных обязательств, в том числе о сроках задержки, суммах неполученных кредитов и займов, а также указывать другую существенную информацию.

Учет задолженности по полученным кредитам и займам ставится в зависимость от времени наступления момента возврата основной суммы долга (согласно условиям договора). Так задолженность организации-заемщика займодавцу по полученным займам и кредитам в бухгалтерском учете подразделяется на краткосрочную и долгосрочную. При этом краткосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой согласно условиям договора не превышает 12 месяцев. Если же срок погашения задолженности по условиям договора превышает 12 месяцев, то такая задолженность считается долгосрочной.

В бухгалтерском учете краткосрочная задолженность по кредитам и займам должна учитываться по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам", а долгосрочная – по кредиту счета 67 "Расчеты по долгосрочным кредитам и займам". Кроме того, согласно ПБУ 15/01 задолженности подразделяются еще и на "срочные" и "просроченные". Организации заемщики должны организовать аналитический учет просроченной задолженности по счетам 66 и 67, для чего им следует ввести в рабочий план счетов соответствующие субсчета. На таких субсчетах синтетических счетов 66 и 67 просроченная задолженность должна числиться до ее полного погашения или списания как задолженности с истекшим сроком исковой давности.

Пункт 6 ПБУ 15/01 предоставляет организации-заемщику право переводить долгосрочную задолженность в краткосрочную или учитывать в составе долгосрочной задолженности находящиеся в ее распоряжении заемные средства, срок погашения которых по договору займа или кредита превышает 12 месяцев, до истечения указанного срока.

Норма о переводе долгосрочной задолженности по полученным кредитам и займам направлена на реализацию общих принципов формирования бухгалтерской отчетности. Активы и обязательства должны представляться в бухгалтерском балансе с подразделением в зависимости от срока погашения на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты, или по продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

В бухгалтерском учете организации-заемщика перевод долгосрочной задолженности в краткосрочную будет отражаться на счетах учета кредиторской задолженности (по дебету счета 67 и кредиту счета 66).

При этом учет кредитов и займов в аналитическом бухгалтерском учете целесообразно организовать по двум направлениям (субсчетам). На отдельном субсчете счетов 66 и 67 можно учитывать расчеты по основной сумме долга (например, на субсчете 1) и отдельно расчеты по начисленным процентам (например, на субсчете 2).

Задолженность по предоставленному заемщику займу и (или) кредиту, полученному или выраженному в иностранной валюте или условных денежных единицах, учитывается заемщиком в рублевой оценке по курсу Банка России, действовавшему на дату фактического совершения операции (предоставления кредита, займа, включая размещение заемных обязательств), или по курсу, определяемому по соглашению сторон.

Кроме того, задолженность по кредитам и займам, полученным или выраженным в иностранной валюте или условных денежных единицах, также пересчитывается на дату составления бухгалтерской отчетности, возврата заемных средств и фактического погашения процентов.

Возврат организацией-заемщиком полученного от займодавца кредита, займа, включая размещенные заемные обязательства (основная сумма долга), отражается в бухгалтерском учете заемщика как уменьшение (погашение) указанной кредиторской задолженности по дебету счетов 66 и 67 и кредиту счетов учета денежных средств.

К затратам, связанным с займами и кредитами, относятся:

1. проценты, причитающиеся к уплате заимодавцам и кредиторам по полученным от них займам и кредитам;

2. проценты, дисконт по причитающимся к уплате выданным заемным средствам;

3. дополнительные затраты, связанные с получением займов и кредитов, выпуском и размещением заемных обязательств;

4. курсовая и суммовая разница, относящаяся на причитающиеся к уплате проценты по займам и кредитам, полученным и выраженным в иностранной валюте или условных единицах.

Затраты на обслуживание займов (кредитов) являются расходами того периода, в котором они произведены. Иными словами, это текущие расходы, которые согласно пункту 14 ПБУ 15/01 считаются операционными и включаются в финансовый результат организации.

Исключение из этого правила составляют только затраты по займам (кредитам), которые организация взяла для того, чтобы купить или построить основные средства, а также затраты на обслуживание займов (кредитов) на оплату материально-производственных запасов, работ и услуг.

Заемщики не только уплачивают проценты, но и несут дополнительные затраты, связанные с получением займов и кредитов, например, оплачивают юридические и консультационные услуги, копировально-множительные работы, экспертизы, услуги связи.

К дополнительным затратам, относятся:

- оказание заемщику услуг юридического и консультационного характера;

- осуществление копировально-множительных работ;

- оплата налогов и сборов в соответствии с действующим законодательством;

- проведение экспертиз;

- потребление услуг связи;

- другие затраты, непосредственно связанные с получением кредитов и займов и размещением заемных обязательств.

Согласно п. 20 ПБУ 15/01, все дополнительные затраты, непосредственно связанные с получением займов (кредитов) и размещением заемных обязательств, относят к операционным расходам в том отчетном периоде, в котором они были произведены.

Наряду с этим указанные затраты могут предварительно учитываться и как дебиторская задолженность. Тогда их включают в состав операционных расходов равномерно в течение всего срока погашения займа (кредита).

В бухгалтерском учете организаций-займодавцев проценты и иные доходы по предоставленным заемным средствам, согласно пункту 7 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного приказом Минфина России от 6 мая 1999 г. N 32н (далее – ПБУ 9/99), являются операционными доходами. Сумма указанных процентов определяется исходя из условий договора кредита или займа. В соответствии с пунктом 12 ПБУ 9/99 полученные проценты признаются доходом при выполнении следующих условий:

- организация имеет право на получение указанных процентов (определяется условиями конкретного договора);

- сумма процентов может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации.

Данная уверенность присутствует в случае, когда организация получила в оплату актив, либо при отсутствии неопределенности в отношении получения актива. Доходы в виде процентов, получаемых организацией за предоставление заемных средств, определяются в бухгалтерском учете на дату, определенную сторонами в договоре.

Для обобщения информации об операционных доходах организации предназначен счет 91 "Прочие доходы и расходы" субсчет 91-1 "Прочие доходы".

Что касается порядка бухгалтерского учета у заемщика (кредитора), то он установлен ПБУ 15/01. Так, пунктом 11 ПБУ 15/01 определено, что причитающиеся к уплате проценты по займам включаются в затраты, связанные с получением и использованием займов и кредитов. Кроме того, в затраты, связанные с получением и использованием займов, включаются суммовые разницы, относящиеся на причитающиеся к оплате проценты по займам, выраженным в иностранной валюте, образующиеся начиная с момента начисления процентов по условиям договора до их фактического погашения (перечисления).

Указанные затраты признаются расходами того периода, в котором они произведены (текущими расходами) (за исключением той их части, которая подлежит включению в стоимость инвестиционного актива) (п. 12 ПБУ 15/01).

В соответствии с пунктом 14 ПБУ 15/01 включение в текущие расходы затрат по займу осуществляется в сумме причитающихся платежей согласно заключенному организацией договору займа независимо от того, в какой форме и когда фактически производятся указанные платежи. Такие затраты являются операционными расходами (кроме случаев, предусмотренных в пункте 15 ПБУ 15/01).

Согласно пункту 16, а также пункту 17 ПБУ 15/01 начисление процентов по полученным займам организация производит в соответствии с порядком, установленным в договоре займа. Задолженность по полученным займам показывается с учетом причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров.

Начисленные проценты по займам, суммы которых выражены в иностранной валюте, учитываются в рублевой оценке по курсу Банка России, действовавшему на дату фактического начисления процентов по условиям договора, а при отсутствии официального курса – по курсу, определяемому по соглашению сторон (п. 21 ПБУ 15/01). При составлении бухгалтерской отчетности производится пересчет суммы обязательств по оплате вышеуказанных процентов по курсу Банка России, действующему на отчетную дату. Подробнее о бухгалтерском учете суммовых и курсовых разниц, возникающих в рамках договоров кредита и займа, рассказано в разделе 2.1.2 нашей книги.

В соответствии с Инструкцией по применению Плана счетов начисление процентов по полученному займу отражается в учете по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам" (67 "Расчеты по долгосрочным кредитам и займам") и дебету счета 91 "Прочие доходы и расходы" субсчет 91-2 "Прочие расходы". Суммы начисленных процентов учитываются на счете 66 (67) обособленно. При выплате процентов счет 66 (67) дебетуется в корреспонденции со счетом 51 "Расчетные счета".

Рассмотрим порядок учета кредитов в ООО "Альфа-строй".

ЗАО"Альфа Строй"1 ноября 2004 г. Получило в ФЗАО АКБ "Экспресс-Волга" банковский кредит в сумме 300000 руб. на неотложные нужды (приобретение строительных материалов). Кредит выдан сроком на 12 месяца. Согласно договору организация ежемесячно уплачивает банку проценты за кредит, исходя из ставки 23 % годовых. Кредит полностью возвращен 25 сентября 2005 г.

В бухгалтерском учете указанные операции ЗАО"Альфа Строй"отразило записями:

Д 51 "Расчетные счета" Кредит 66 "Расчеты по краткосрочным кредитам и займам" – 300000 руб. – получен кредит.

Сумма процентов, подлежащих ежемесячной уплате банку, определится следующим образом:

в ноябре: 300000 руб. * 23 % / 365 дн. * 30 дн. = 5671,23 руб.

и т.д.

Начисленные к уплате проценты отражены проводками:

Д 10-1 "Сырье и материалы" К 60 "Расчеты с поставщиками и подрядчиками" – -254237 руб. – оприходованы материалы;

Д 19 "НДС по приобретенным ценностям" К 60 "Расчеты с поставщиками и подрядчиками" – 45763 руб. – отражен НДС;

Д 91 субсчет "Прочие расходы" К 66 "Расчеты по процентам, причитающимся кредиторам по полученным от них кредитам" – 5671,23 руб.- отражены в составе операционных расходов проценты, начисленные к уплате за ноябрь (аналогично за последующие месяцы);

Д 66 "Расчеты по процентам, причитающимся кредиторам по полученным от них кредитам" К 51 "Расчетные счета" – 25000 + 5671,23 = 30671,23 руб.- перечислена банку сумма основного долга и процентов за ноябрь.

Полученные организацией по кредитному договору денежные средства, не являются доходом, выручкой или иным объектом налогообложения, поскольку получены на возвратной основе. Значит, сумма кредита не подлежит налогообложению ни НДС, ни налогом на прибыль.

ЗАО"Альфа Строй"ведет автоматизированный учет с применением бухгалтерской программы 1С 7.7. Поэтому в качестве учетных регистров по данному счету являются Карточка учета движения денежных средств и Анализ счета 66.

Порядок выдачи и погашения кредитов и займов

Кредитование юридических лиц отделениями банков осуществляется, как правило, в следующем порядке:

1. Этап предварительной проверки и анализа кредитоспособности заемщика.

На данный этап происходит:

1.1. Предварительная беседа с клиентом, в ходе которой Банк получает информацию о Заемщике, испрашиваемом кредите, знакомит клиента с условиями кредитования.

1.2. Предоставление клиентом заявки на получение кредита

1.3.проверка наличия обеспечения по кредиту. В качестве обеспечения Банк принимает: ценные бумаги, транспортные средства, оборудование, товарно-материальные ценности, объекты недвижимости, поручительства платежеспособных предприятий и организаций.

1.4. Страхование в пользу отделения переданного в залог имущества от рисков утраты, повреждения или недостачи в страховых компаниях.

1.5. Рассмотрение заявки службами отделения: кредитный работник проводит анализ финансово-хозяйственной деятельности заемщика в динамике.

1.6. Подготовка заявки на кредитный комитет. По итогам комплексного анализа представленного материала кредитный работник составляет заключение о возможности предоставления кредита, после чего составляется комплект документов на кредитный комитет Банка, который рассматривает вопрос о предоставлении кредита.

2. Этап принятия решения о выдаче (отказе в выдаче) кредита.

Решение о выдаче кредита принимается кредитным комитетом Банка в соответствии с регламентом его работы.

3. Этап оформления документов на выдачу ссуды и перечисления средств заемщику.

На данном этапе происходит:

3.1. Оформление договоров. Кредитным работником оформляется кредитный договор в 3-х экземплярах, соглашения к договорам банковского счета в 3-х экземплярах. В зависимости от вида обеспечения оформляются договоры залога в 3-х экземплярах либо договоры поручительства в 4-х экземплярах.

3.2. Выдача кредита. Для проведения операций по ссудному счету кредитный работник передает в бухгалтерию распоряжение о предоставлении денежных средств, вместе с которым также передается один комплект подлинных кредитных документов. Для проведения операции по выдаче кредита Заемщик предоставляет в кредитующее подразделение следующие платежные документы: поручение на перечисление сумм кредита на расчетный счет, платежные поручения на перечисление средств с расчетного счета в соответствии с целевым назначением кредита.

3.3. Формирование кредитного дела кредитным работником происходит после оформления договоров и предоставления кредита, в нем подшиваются копии каждого договора, страховой полис и полный пакет документов, послуживший основанием для выдачи кредита.

4.Этап контроля за выделяемыми кредитными ресурсами. Сопровождение кредита.

5. Мероприятия по предупреждению возникновения просроченной задолженности. По кредитам в обязательном порядке устанавливается ежемесячный график погашения основного долга. Погашение кредита и уплата процентов производится платежным поручением Заемщика с его расчетного счета.

6. Закрытие кредитного дела. Задолженность по кредиту считается полностью погашенной с момента погашения основного долга, оплаты всех процентов, штрафных и иных платежей, начисленных в соответствии с условиями договора. После полного погашения задолженности Заемщик направляется письменное уведомление об отсутствии задолженности по кредиту, кредитное дело считается закрытым и формируется для сдачи в архив.

Рассмотрим порядок получения кредита ЗАО"Альфа Строй"в ФЗАО АКБ "Экспресс-Волга". Кредит в сумме 118 тысяч рублей был взят для приобретения строительных материалов согласно заключенного договора поставки между ЗАО"Альфа Строй"и ООО "Фортуна-Я".

Для получения кредита ЗАО"Альфа Строй"представило в банк следующие документы:

1. Заявление на получение кредита.

2. Учредительные документы и регистрационные документы, нотариально заверенные:

- копия учредительного договора;

- копия Устава, утвержденного учредителем и зарегистрированного в установленном законодательством Российской Федерации порядке;

- документ о государственной регистрации;

3. Карточку с образцами подписей и оттиска печати, заверенную нотариально.

4. Годовой отчет, бухгалтерский баланс с приложениями на последнюю отчетную дату, заверенный налоговой инспекцией с указанием внебалансового счета по гарантийным обязательствам.

5. Аудиторское заключение о достоверности отчета.

6. Список кредиторов и должников с расшифровкой кредиторской и дебиторской задолженности, указанием ее возникновения.

7. Выписку по расчетному счету за последнюю дату с отметкой банка о сальдо счета и наличии претензий к счету.

8. Технико-экономическое обоснование кредита, отражающее экономическую эффективность и окупаемость затрат в течении периода, на который запрашивается кредит.

11. Копии договора на закупку материалов, под которую запрашивался кредит.

Заявка ЗАО"Альфа Строй"была рассмотрена кредитным комитетом банка, и было вынесено решение о предоставлении ссуды заемщику.

В зависимости от срока пользования, кредиты, предоставленные банком, подразделяются на краткосрочные, долгосрочные, среднесрочные. Конкретные сроки пользования кредитами определяются в кредитном договоре исходя из сроков проведения кредитного мероприятия. Краткосрочные кредиты предоставляются на срок до 12 месяцев, долгосрочные, как правило, на 5 лет, в отдельных случаях, в зависимости от специфического производственного цикла и условий сделок, предоставляются среднесрочные кредиты на срок не более 2 лет.

ЗАО"Альфа Строй"был выдан кредит сроком на 12 месяцев.

Порядок, формы и кредитные сроки погашения кредита предусматриваются в кредитном договоре. Погашение кредита может осуществляться единовременно и в рассрочку.

Единовременное погашение кредита предполагает возврат в полной сумме в срок, установленном в кредитном договоре. При погашении ссуды в рассрочку предусматривается периодическое погашение суммы долга. В этом случае в кредитном договоре может быть предусмотрен срок и условия погашения кредита.

Размер процентной ставки за использование кредитом устанавливается в зависимости от размера платы за кредитные ресурсы (депозиты), характера предоставляемого обеспечения, своевременного возврата кредита, сложившейся базовой процентной ставки в России и других факторов с таким расчетом, что сумма полученных от заемщика процентов покрывала расходы банка по привлечению средств, необходимых для предоставления спрашиваемого кредита, затраты на ведение банковского дела и обеспечения собственного дохода банка. Процентные ставки за пользования кредитом, порядок, формы и сроки их уплаты предусматриваются в кредитном договоре. При неуплате заемщиком начисленных процентов в сроки, предусмотренные кредитным договором, сумма их относится на отдельный лицевой ссудный счет заемщика со взиманием повышенной процентной ставки, предусмотренной кредитным договором.

Согласно условиям кредитного договора ЗАО"Альфа Строй"уплачивает банку проценты за пользование кредитом в размере 23 % годовых.

Обеспечением кредита ЗАО"Альфа Строй"было поручительство ЗАО "Каскад", которое было оформлено в виде договора поручительства между Банком и поручителем. Договор поручительства составляется в письменной форме и включает в себя ответственность поручителя за исполнение в полной сумме обязательств по возврату ссуды, выданной банком-кредитором, и причитающихся процентов за ее пользование. В случае неисполнения заемщиков обязательств по возврату долга банку в соответствии с кредитным договором, а также обязательство солидарной ответственности с заемщиком перед банком-кредитором за исполнение обязательств перед банком по возврату ссуды может востребовать эту сумму с поручителя.

Уплата основного долга и процентов за пользование кредитом производилась ЗАО"Альфа Строй"ежемесячно. Кредит по данному договору был погашен предприятием согласно указанного срока.

До заключения договора-поручительства, принятия гарантии, банку необходимо тщательно проанализировать по бухгалтерскому отчету поручителя (гаранта), его финансовое состояние, платежеспособность и возможность возвратить за ссудозаемщика неуплаченный кредит и причитающиеся по нему проценты. Такой анализ следует проводить по аналогии с анализом финансового состояния и кредитоспособности заемщика. При этом следует получить данные о ранее выданных обязательствах и гарантиях, числящихся за балансом поручителя (гаранта), а также его устав, свидетельство о государственной регистрации и другие необходимые банку документы для определения финансового состояния поручителя.

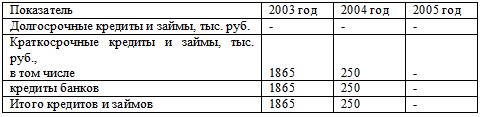

В таблице представлен анализ динамики расчетов по кредитам и займам на исследуемом предприятии за 2003 – 2005 года.

Таблица 1.

Анализ расчетов по кредитам и займам ЗАО"Альфа Строй" за 2003-2005 гг.

Таким образом, ЗАО"Альфа Строй"пользуется только краткосрочными кредитами банков. При этом на конец 2005 года сумма кредита погашена полностью.

Совершенствование организации кредитования предприятии

Политика привлечения заемных средств. Финансовый леверидж

Первоочередной задачей государственного сектора является стабилизация экономики. Необходимо обеспечение экономического роста, борьба с инфляцией. Государство этим занимается, проводя фискальную и кредитную политику.

Таким образом, кредитная политика – один из мощнейших инструментов экономической политики, находящихся в распоряжении государства.

Обладая такими средствами, как пересмотр резервной нормы, изменение учетной ставки и операции на открытом рынке, Центральный эмиссионный банк может оказывать определяющее воздействие на денежное предложение, а через его посредство – на реальный национальный продукт, занятость и индекс цен.

Кредитная политика во многом определяет валютные курсы, влияя тем самым на эффективность внешнеторговых операций по экспорту и импорту. Ее можно использовать не только для изменения основных внутренних макроэкономических переменных, но и для управления внешнеторговым балансом.

Без верной кредитной политики, проводимой центральным банком, экономика не может эффективно функционировать. В периоды экономического спада и роста безработицы, падения производства необходимо увеличивать денежное предложение, чтобы стимулировать процесс инвестирования финансовых ресурсов в производство, а также потребительских расходов – необходимо увеличивать совокупный спрос. В период экономического роста, сопровождаемого инфляцией, следует снижать предложение денег. Именно этим и занимаются центральные эмиссионные банки.

Кредитная политика – чрезвычайно мощный, а потому необыкновенно опасный инструмент. С ее помощью можно выйти из глубочайшего кризиса, но не исключена и печальная альтернатива – усугубление сложившихся в рыночной системе негативных тенденций. Лишь очень взвешенные решения, принимаемые на высшем управленческом уровне после серьезного анализа ситуации, рассмотрения альтернативных путей воздействия денежно-кредитной политики на экономику государства, дадут положительные результаты.