- •Кафедра «Бухгалтерский учет и аудит»

- •Вопросы междисциплинарного государственного экзамена

- •По специальности «Бухгалтерский учет, анализ аудит»

- •Специализация «Бухгалтерский учет, анализ и аудит в коммерческих организациях», для выпускников 2011-2012 учебного года

- •Классификация методов учета затрат и калькуляции себестоимости

- •Формирование добавочного капитала Переоценка основных средств

- •Переоценка нематериальных активов

- •Эмиссионный доход

- •Курсовые разницы

- •Целевое финансирование

- •Вклады в имущество общества

- •Использование добавочного капитала Уценка основных средств и нематериальных активов

- •Увеличение уставного капитала

- •Отражение выбытия основных средств в бухгалтерском учете

- •Резерв по сомнительным долгам

- •Резерв под обесценение вложений в ценные бумаги

- •Виды резервов

- •Резерв по сомнительным долгам

- •Отчисления в резерв

- •Резерв на предстоящую оплату отпусков работникам

- •Отчисления в резерв

- •Проверяем резерв на конец года

- •Резерв на ремонт основных средств

- •Часть резерва на текущие и недорогие виды ремонта

- •Часть резерва под дорогие виды капремонта

- •Резерв на гарантийный ремонт и гарантийное обслуживание

- •Проверяем резерв на конец года

- •Элементы учетной политики для бухгалтерского учета

- •Изменения оценочных значений

- •Пояснительная записка: оформлять или нет?

Кафедра «Бухгалтерский учет и аудит»

Вопросы междисциплинарного государственного экзамена

По специальности «Бухгалтерский учет, анализ аудит»

Специализация «Бухгалтерский учет, анализ и аудит в коммерческих организациях», для выпускников 2011-2012 учебного года

Анализ безубыточности производства, его роль в принятии управленческих решений;

В системе управленческого учета формируется информация о расходах, доходах и результатах деятельности в необходимых для целей управления аналитических разрезах. При этом руководство предприятия самостоятельно решает, в каких разрезах классифицировать объекты управления и как осуществлять их учет. Информация управленческого учета предназначена для руководства менеджеров предприятия,является коммерческой тайной и носит строго конфидециальный характер.

Цель управленческого учета- помочь управляющим в принятии эффективныхуправленческих решений. Организация и ведение финансового учета на производственных предприятиях осуществляется в соответствии с установленными законодательно-правовыми требованиями. Системы управленческого учета могут принимать при этом любые формы, в которых нуждается предприниматель. С развитием предпринимательства будут развиваться и различные системы, и организационные структуры, предназначенные для решения различных задач управления. Во многих случаях для принятия управленческих решений необходимо пользоваться знаниями о внешних событиях, обстановке на рынке и прочей неколичественной информацией, а также используя экономические показатели деятельности организации.

Использование в экономическом анализе деления затрат на переменные и постоянные позволяет установить функциональную зависимость между прибылью, объемом производства и реализации и затратами. Наличие этой зависимости используется для выполнения нетрудоемких расчетов различных вариантов уровней прибыли в зависимости от устанавливаемых цен, структуры реализуемой продукции по видам, ее оценки на уровне переменных затрат и общей суммы постоянных расходов. Эта зависимость может быть использована для прогнозирования уровня безубыточности организации.

Связь прибыли с объемом продаж и затратами такова, что прибыль от реализации зависит не только от количества проданного, но и от той доли постоянных расходов, которая будет отнесена на единицу реализованной продукции. Поэтому организация должна стремиться к снижению суммы постоянных расходов, особенно доли постоянных расходов в цене за единицу продукции. Постоянные расходы могут корректироваться в сторону снижения за счет той их части, которая регулируется руководством организации.

При увеличении объема реализации за счет расширения производственной мощности организации обычно увеличивается и сумма постоянных расходов, но темпы роста последних должны быть меньшими в сравнении с предполагаемым ростом объема реализации, иначе заметного роста прибыли не будет.

О наличии взаимосвязи между прибылью, объемом и затратами произведенной и реализованной продукции дает представление графике.

График позволяет ответить на вопрос: при каком объеме продаж организация получит прибыль. Он также определяет точку, в которой затраты на производство и реализацию продукции будут равны выручке. Эта точка называется точкой безубыточности. В этой точке рентабельность продаж организации равна 0.

График также показывает, что на прибыль прямое влияние оказывает объем продаж и затраты в той части, которая относится к постоянным.

Для расчета точки критического объема реализации в зависимости от затрат при аналитическом исследовании различных вариантов соотношения факторов каждый раз чертить график затруднительно, и поэтому удобнее выполнять расчет, используя формулы:

где Вк — выручка от реализации в точке безубыточности (порог рентабельности);

НЗ — неизменяющиеся (постоянные) затраты;

ИЗ — изменяющиеся (переменные) затраты;

В — выручка от реализации в отчетном году.

МД — маржинальный доход = В — ИЗ — должен быть максимальным, так как это источник покрытия постоянных расходов и образования прибыли;

ЭОР — эффект (сила воздействия) операционного рычага =

Маржинальный доход/ прибыль это разность между выручкой от продаж и переменными затратами. Эта тачасть выручки от реализации продукции, котораяостается на покрытие постоянных затрат и образования прибыли (эластичность между прибылью и выручкой от продажи); ЗФП — запас финансовой прочности = В — Вк, т.е. превышение фактической выручки над порогом рентабельности (в рублях или штуках). Это зона безопасной работы организации.

Известно, что объем выручки от продажи зависит от количества реализуемой продукции и ее цены:

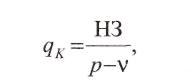

Тогда количество реализуемой продукции в точке безубыточности равно:

где qK — количество реализуемой продукции в точке безубыточности;

НЗ — общая сумма постоянных затрат;

р — цена единицы реализуемой продукции;

v — удельные переменные затраты на единицу продукции.

Именно эти показатели можно использовать для прогнозирования безубыточности деятельности организации.

С увеличением критического объема снижается прибыль предприятия. Основными факторами, влияющими на величину критического объема производства, являются:

увеличение постоянных затрат, приводящее к увеличению критического объема производства, соответственно с уменьшением постоянных затрат уменьшается критический объем производства;

увеличение переменных затрат на единицу продукции при неизменной цене, приводящее к увеличению критического объема производства, соответственно с уменьшением переменных затрат на единицу продукции уменьшается критический объем производства;

увеличение цены реализации при неизменных переменных затратах на единицу продукции, приводящее к уменьшению критического объема производства.

Очевидно, что критический объем производства уменьшается в том случае, если темп роста постоянных затрат меньше, чем темп роста маржинального дохода на единицу продукции.

Методика анализа безубыточности позволяет также ответить на вопрос: на сколько должна возрасти (уменьшиться) реализация, чтобы прибыль увеличилась (уменьшилась) на х%?

Подобный анализ проводится по каждому изделию, реализуемому организацией. Затем все изменения, влияния факторов суммируются, и определяется объем выручки в точке безубыточности в целом, от производства и реализации всей продукции.

В международной экономической практике используется еще один вид анализа – анализ прибыльности – это изучение взаимосвязи затрат валового дохода и цены реализации.

Анализ материальных затрат на один рубль выручки от продаж;

Показатель себестоимости единицы продукции используется при планировании и анализе в том случае, если предприятие выпускает один или несколько видов продукции, либо в случаях, когда процессы производства (операции) повторяются.

Но, как правило, предприятия выпускают разнообразную продукцию, которая постоянно меняется. В этих условиях используется наиболее распространенный показатель затрат на 1 руб. выпускаемой продукции, преимущество которого в том, что он может применяться в условиях быстрого и постоянного изменения ассортимента и номенклатуры выпускаемой продукции.

Анализ показателя затрат на 1 руб. продукции направлен на то, чтобы раскрыть издержки на производство и реализацию разнородной продукции. Этот показатель определяется следующим отношением:

Себестоимость продукции

Продукция в отпускных

ценах предприятия

Затраты на 1 руб. продукции характеризуют и раскрывают связь себестоимости продукции и прибыли, получаемой от основной деятельности, и изменяются под влиянием следующих факторов:

снижение себестоимости изделий;

ассортиментные сдвиги в составе продукции;

изменение цен на материальные затраты, тарифов на энергию и грузовые перевозки;

изменение оптовых цен на продукцию.

При окончательной оценке выполнения плана по затратам на 1 руб. продукции исходят прежде всего из экономии, очищенной от влияния внешних и побочных факторов. Изменения цен на материальные ресурсы (и тарифов заработной платы), атакже цен на продукцию иногда являются внешними факторами, не зависящими от деятельности самих предприятий. Влияние структурных сдвигов в части, определяемой самими предприятиями, учитывается при оценке их работы. Предприятия имеют возможность увеличивать удельный вес изделий повышенного качества, более рентабельных, что ведет к уменьшению затрат на 1 руб. продукции. В некоторых случаях, наоборот, условия материально-технического снабжения и другие причины вынуждают предприятия нарушить плановую структуру в составе продукции, увеличивать удельный вес менее рентабельной продукции, что сказывается на повышении общих затрат на 1 руб. продукции.

Динамика затрат на 1 руб. продукции определяется в сопоставимых с предшествующим годом ценах.

Анализ отчетных калькуляций важнейших изделий. Калькуляция отражает уровень затрат по отдельным статьям и в целом на реализацию данного вида продукции. Она совмещает натурально-вещественную форму затрат на продукцию со стоимостной в разрезе статей калькуляции. Анализ калькуляции позволяет с наибольшей полнотой выявить причины отклонений от намеченного уровня затрат и вскрыть резервы дальнейшего снижения себестоимости продукции.

Затраты на 1 руб. выручки от продаж будут зависеть от управленческих расходов, а также соотношения управленческих и коммерческих расходов.

Анализ состояния, структуры и эффективного использования основных средств;

Эффективное использование основных средств обеспечивает получение дополнительного количества продукции при тех же капитальных вложениях и в более короткие сроки.

Задачи анализа основных средств:

-изучение динамики движения, состава и структуры основных средств;

-выявление уровня использования всей совокупности основных средств и их отдельных элементов на основе системы показателей и определение причин изменения этих показателей;

-определение степени влияния уровня использования основных средств на объем производства и реализацию продукции;

-определение уровня использования производственной мощности предприятия;

-обоснование выпуска продукции основными фондами и производственными мощностями;

-выявление резервов повышения эффективности использования основных средств.

Анализ использования основных средств. Важнейшими показателями использования основных производственных фондов (средств) являются фондоотдача и фондоемкость. Фондоотдача определяется отношением стоимости годового объема продаж продукции к среднегодовой стоимости основных производственных средств. Фондоемкость — показатель, обратный фондоотдаче.

На размер фондоотдачи или фондоемкости влияют различные факторы. Общая фондоотдача на 1 руб. среднегодовой стоимости основных производственных средств зависит от выхода продукции на 1 руб. среднегодовой стоимости машин и оборудования (как наиболее активной части основных фондов), а также от удельного веса машин и оборудования в общей стоимости основных производственных средств. Выход продукции на 1 руб. стоимости машин и оборудования характеризует эффективность использования орудий труда. При анализе выясняется влияние на этот показатель выхода продукции на 1 руб. стоимости действующего оборудования и коэффициента использования наличного оборудования (в свою очередь, зависящего от размера неустановленного оборудования и установленного, но бездействующего). Резервы повышения выхода продукции на 1 руб. стоимости действующего оборудования анализируют по двум направлениям:

повышение производительности работы оборудования (коэффициент интенсивной нагрузки);

улучшение использования времени действующего оборудования (коэффициент экстенсивной нагрузки).

При оценке экономической эффективности использования основных производственных средств рекомендуется сделать следующие расчеты.

-Определить динамику качественных показателей (интенсификации) использования основных производственных средств (средств труда), т.е. фондоотдачи, фондоемкости, амортизациеотдачи и амортизациеемкости.

- Определить прирост средств труда на 1% прироста продукции.

- Определить влияние экстенсивности и интенсивности в использовании основных средств на приращение продукции индексным и интегральным методами (т.е. влияние изменения величины основных средств; влияние изменения фондоотдачи).

Анализ и оценка показателей эффективности использования основных средств

Эффективность использования основных средств (фондов) характеризуется показателями фондоотдачи, фондоемкости, рентабельности, относительной экономии средств, повышения объема продукции, повышения производительности труда, снижения себестоимости продукции и затрат на воспроизводство основных средств, увеличения сроков службы средств труда и др.

В процессе анализа изучаются динамика перечисленных показателей, выполнение плана по их уровню, проводятся межхозяйственные сравнения.

Показатель фондоотдачи (F) характеризует объем реализации продукции (услуг), приходящейся на 1 руб. среднегодовой стоимости основных фондов.

Фондоотдачу можно рассчитать также по прибыли предприятия. Тогда этот показатель будет отражать финансовую отдачу фондов. Показатель фондоотдачи может быть определен как по всей массе основных средств предприятия в целом, так и по производственным основным средствам и их активной части.

При расчете показателей фондоотдачи исходные данные приводят в сопоставимый вид. Объем продукции корректируется на изменение оптовых цен и структурных сдвигов, а стоимость основных средств — на их переоценку.

Для выявления неиспользуемых резервов важно знать основные направления факторного анализа фондоотдачи, обусловленные различиями в подходах к моделированию данного показателя.

При анализе фондоотдачи (F) применение данной модели позволяет ответить на вопрос, как изменения в структуре основных фондов, т.е. в соотношении активной и пассивной их частей, повлияли на изменение фондоотдачи.

На динамику фондоотдачи влияют следующие факторы:

доли основных производственных средств ;

доли активной части основных средств ;

доли наличного оборудования в стоимости активных фондов;

доли установленного оборудования ;

доли действующего оборудования ;

выработки продукции на 1 руб. стоимости действующего оборудования.

При расчёте общего показателя фондоотдачи в стоимости основных средств учитываются собственные и арендуемые средства. Не учитываются средства, находящиеся на консервации, и резервные, а также сданные в аренду.

Использование основных средств признается эффективным, если относительный прирост физического объема продукции или прибыли превышает относительный прирост стоимости основных средств за анализируемый период.

Показателем, характеризующим потребность в основных средствах на 1 руб. продукции, является показатель фондоемкости (у F).Фондоемкость является обратным показателем фондоотдачи.

Рост фондоотдачи (а следовательно, и снижение фондоемкости) ведет к относительной экономии основных средств и к увеличению объема выпускаемой продукции, и наоборот. Размер относительной экономии ресурсов в результате роста фондоотдачи определяется как разность между величиной среднегодовой стоимости основных средств отчетного периода и величиной базового периода-плана или предшествующего года, скорректированной на коэффициент роста продукции:

«Перерасход» основных средств относительно роста продукции означает необходимость дополнительных вложений капитала в основные средства для достигнутого роста продукции.

Анализ структуры баланса предприятия;

Анализ финансового состояния предприятий осуществляется в основном по данным квартальной и годовой бухгалтерской отчетности и в первую очередь по данным формы № 1 «Бухгалтерский баланс». Согласно действующим нормативным актам, баланс составляется в оценке «нетто». Итог баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Эта оценка является учетной и не отражает реальную сумму денежных средств, которую можно выручить за имущество. Текущая цена активов определяется рыночной конъюнктурой и может отклоняться в любую сторону от учетной цены.

Баланс отражает состояние имущества, собственного капитала и обязательств предприятия на определенную дату.

В актив баланса включаются статьи, в которых объединены определенные элементы имущества предприятия по функциональному признаку. Актив баланса состоит из двух разделов. В разделе 1 «Внеоборотные активы» отражаются нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, отложенные налоговые активы и прочие внеоборотные активы. Раздел 2 «Оборотные активы» отражает величину материальных оборотных средств: производственных запасов, незавершенного производства, готовой продукции и т. д.; наличие у предприятия свободных денежных средств, краткосрочных финансовых вложений, величину дебиторской задолженности и прочих оборотных активов.

Актив баланса строится в порядке возрастающей ликвидности средств, т. е. в порядке возрастания скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. В разделе 1 актива баланса показано имущество, которое до конца своего использования сохраняет первоначальную форму, ликвидность, т. е. подвижность которого в хозяйственном обороте самая низкая. В разделе 2 актива баланса показаны элементы имущества предприятия, многократно меняющие форму в течение отчетного периода. Эти элементы актива баланса более ликвидны, чем элементы раздела 1. Ликвидность же денежных средств равна единице, другими словами, они абсолютно ликвидны.

В пассиве баланса группировка статей дана по юридическому признаку. Вся совокупность обязательств предприятия за полученные ценности и ресурсы, прежде всего, разделяется по субъектам: перед собственниками хозяйства и перед третьими лицами (кредиторами, банками и т. д.).

Внешние обязательства предприятия (заемный капитал и долги) подразделяются на долгосрочные (сроком свыше года) и краткосрочные (сроком до одного года). Внешние обязательства представляют собой юридические права инвесторов, кредиторов на имущество предприятия. С экономической точки зрения внешние обязательства это источник формирования активов предприятия, а с юридической это долг предприятия перед третьими лицами.

Статьи пассива баланса группируются по степени срочности погашения (возврата) обязательств в порядке ее возрастания. Первое место занимает уставный капитал как наиболее постоянная (перманентная) часть баланса. За ним следуют остальные статьи.

Баланс позволяет оценить эффективность размещения капитала предприятия, его достаточность для текущей и предстоящей хозяйственной деятельности, размер и структуру заемных источников, а также эффективность их привлечения.

На основе изучения баланса внешние пользователи могут принять решение о целесообразности и условиях ведения дел с данным предприятием как с партнером; оценить кредитоспособность предприятия как заемщика; рассмотреть возможные иски своих вложений; целесообразность приобретения акций данного предприятия и его активов и другие решения.

Чтение баланса обычно начинают с исследования изменения валюты баланса за анализируемый период путем сравнения итога баланса на начало и конец периода. При этом уменьшение (в абсолютном выражении) валюты баланса за отчетный период однозначно свидетельствует о сокращении предприятием хозяйственного оборота, что могло повлечь его неплатежеспособность. Установление факта сворачивания хозяйственной деятельности требует проведения тщательного анализа его причин (сокращение платежеспособного спроса на товары, работы и услуги данного предприятия, ограничение доступа на рынки необходимого сырья и материалов, постепенное включение в хозяйственный оборот дочерних предприятий за счет материнской компании и т. д.). Анализируя рост валюты баланса за отчетный период, необходимо учитывать влияние переоценки основных фондов, когда увеличение их стоимости не связано с развитием производственной деятельности. Следует также уточнить, является ли рост валюты баланса следствием только лишь удорожания готовой продукции под воздействием инфляции сырья, материалов или оно свидетельствует о расширении хозяйственной деятельности предприятия. Причины неплатежеспособности предприятия следует искать в нерациональности проводимой кредитно-финансовой политики, включая использование получаемой прибыли, в ошибках при определении ценовой стратегии и т. д.

Поэтому после оценки динамики изменения баланса целесообразно установить соответствие динамики баланса динамике объема производства и реализации продукции, а также прибыли предприятия. Более быстрый темп роста объема производства, реализации продукции и прибыли по сравнению с темпом роста суммы баланса указывает на улучшение использования средств.

Для получения общей оценки динамики финансового состояния можно сравнить изменения средней величины имущества с изменениями финансовых результатов хозяйственной деятельности (выручкой от реализации продукции, прибылью от реализации, прибылью от финансово-хозяйственной деятельности), используя форму № 2 «Отчет о прибылях и убытках». В этих целях следует рассчитать коэффициент прироста валюты баланса и коэффициент прироста выручки от реализации.

Помимо изменения суммы баланса, необходимо проанализировать характер изменения отдельных его частей, т. е. провести горизонтальный и вертикальный анализ.

Горизонтальный анализ заключается в сравнении каждой балансовой статьи с предыдущим периодом (годом, кварталом). В этих целях составляется несколько аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения).

Позитивными аспектами будут являться:

увеличение ОС или НМА

Негативные аспекты:

рост остатков НЗП

увеличение дебиторской и кредиторской задолженности

В условиях инфляции ценность горизонтального анализа несколько снижается, так как производимые с его помощью расчеты не отражают изменение показателей, связанных с инфляционными процессами, но результаты горизонтального анализа используют при межхозяйственных сравнениях.

Горизонтальный анализ используется также для дополнения вертикального анализа финансовых показателей.

Вертикальный (структурный) анализ актива и пассива баланса имеет важное значение для оценки финансового состояния, при котором приоритетное влияние уделяется изучению относительных показателей.

Цель данного анализа состоит в определении удельного веса отдельных статей в итоге баланса и оценке его колебаний.

Относительные показатели сглаживают отрицательные последствия влияния инфляционных процессов на величину балансовых статей.

Данные вертикального анализа позволяют оценить структурные изменения, происходящие в составе активов, пассивов баланса, динамику удельного веса основных элементов доходов организации, коэффициентов рентабельности продукции и т.п.

Для более объективной оценки деятельности организации вертикальный анализ дополняется показателями горизонтального анализа, на основе которых строится сравнительный аналитический баланс.

Аналогом горизонтального анализа является трендовый анализ (анализ тенденций развития), ориентированный на перспективу. Трендовый анализ предполагает изучение показателей за максимально возможный период времени, но при этом каждая статья баланса сравнивается со значениями анализируемых показателей за ряд предшествующих периодов и определяется тренд, т.е. ключевая тенденция динамики показателя, исключающая влияние случайных факторов.

Трендовый анализ позволяет оценить качественные сдвиги в имущественном положении организации на перспективу. Предназначен для менеджеров организации.

Анализ бух.отчетности оформляется в виде аналитической (пояснительной) записки, которая должна включать след. разделы: общие данные по организации, финансовые данные, коэффициенты и другие аналитические показатели; оценку колич-х и качест-х факторов, которые влияют на важнейшие направления анализа; выводы на основании полученных результатов и построение прогнозных моделей анализа. Непосредственно из аналитического баланса можно получить важнейшие характеристики финансового состояния организации, которые затем анализируют.

Анализ структуры затрат на производство, ее значение;

Анализ себестоимости продукции, работ и услуг является важным инструментом в системе управления затратами. Он позволяет изучить тенденции изменения её уровня, установить отклонение фактических затрат от нормативных и их причины, выявить резервы снижения себестоимости услуг и выработать мероприятия по их освоению.

Эффективность системы управления затратами во многом зависит от организации их анализа, которая в свою очередь определяется следующими факторами:

- формой и методами учета затрат, применяемыми на предприятии;

- степенью автоматизации учетно-аналитического процесса на предприятии;

- состоянием планирования и нормирования уровня операционных затрат;

- наличием соответствующих видов ежедневной, еженедельной и ежемесячной внутренней отчетности об операционных затратах, позволяющих оперативно выявить отклонения, их причины и своевременно принимать корректирующие меры по их устранению;

- наличием специалистов, умеющих грамотно анализировать и управлять процессом формирования затрат.

Объектами анализа затрат являются следующие показатели:

- абсолютная сумма операционных затрат в целом и по элементам;

- себестоимость отдельных изделий;

- отдельные статьи затрат;

- затраты по центрам ответственности.

Источниками информации являются «Отчет о затратах на производство и реализацию продукции (работ, услуг) организации», плановые и отчетные калькуляции себестоимости услуг, данные синтетического и аналитического учета затрат по основным и вспомогательным производствам.

Планирование и учет себестоимости на предприятии ведут по элементам затрат и калькуляционным статьям расходов. Группировка затрат по элементам необходима для того, чтобы изучить материалоемкость, энергоемкость, трудоемкость, фондоемкость и установить влияние технического прогресса на структуру затрат. Группировка затрат по назначению (по статьям калькуляции) указывает, куда, на какие цели и в каких размерах израсходованы ресурсы.

Опираясь на информационные источники составляется аналитическая таблица и проводится сравнение данных затрат по элементам с прошлым годом. Используя данные внутреннего бухгалтерского учета, анализ элементов затрат можно детализировать. Анализ проводят в сравнении с запланированными аналогичными показателями или в динамике по сравнению с прошлым годом. Распределение затрат по затратным центрам осуществляется специальными методами. Прямые затраты относятся на каждый вид продукции и объект затрат в точно установленной сумме, а косвенные затраты распределяются по затратным центрам, а затем по объектам затрат.Наиболее важным элементом затрат являются, конечно, материальные затраты. Они состоят из: сырья и материалов (за вычетом возвратных отходов); вспомогательных материалов, топлива на технологические нужды, энергии на технологические нужды, коммунальных услуг (отопление и освещение помещений), горючего для автотранспорта. Величина этих затрат зависит от количества потребляемых материальных ресурсов и цен (тарифов).

На динамику изменения прямых затрат влияют факторы: - изменение количества материалов, расходуемых на единицу изделия; - изменение цены единицы материала; - замена одного материала на другой. Аналогичный факторный анализ проводится по изделиям.Величина затрат на оплату труда зависит от формы оплаты труда; от возможностей предприятия напрвлять определенную сумму на заработную плату; от количества работников. В аналитическую таблицу сводятся эти показатели по всем видам продукции, подсчитывается сумма и выполняется факторный анализ методом цепной подстановки.

Анализ затрат, сгруппированных по экономическим элементам,- это процесс весьма трудоемкий, требующий много времени и информационных данных по большому кругу показателей, которые не всегда точно фиксируются в ходе хозяйственного процесса.

Анализ поэлементного состава и структуры затрат на производство дает возможность наметить главные направления поиска резервов в зависимости от уровня материало-, трудо- и фондоемкости производства.

Для выявления затрат, которые могут быть сокращены, можно использовать различные направления анализа себестоимости продукции:

- анализ структуры затрат;

- сравнительный анализ;

- анализ носителей затрат.

Анализ структуры затрат. Для того чтобы проанализировать структуру затрат предприятия, применяют вертикальный, горизонтальный и трендовый анализ. Например, с помощью вертикального анализа определяют структуру затрат, то есть рассчитывают удельный вес каждой статьи затрат в общей сумме затрат предприятия и выделяют наиболее весомые статьи. Так, не стоит ожидать значительной экономии в результате сокращения статьи затрат, составляющей 1% от всех расходов предприятия.

В основе горизонтального анализа лежит сравнение каждой позиции по статьям затрат отчетности с предшествующим периодом. После проведения вертикального и горизонтального анализа следует проанализировать тенденции изменения статей затрат, то есть провести трендовый анализ. Он позволяет определить возможные значения показателей в будущем, то есть спрогнозировать значения различных показателей (объем выручки, размер затрат и т.д.) при условии сохранения сложившейся динамики.

Анализ структуры и объема выручки;

При анализе ассортиментной структуры продукции необходимо сгруппировать изделия по отраслевым сегментам на соответствующие и не соответствующие профилю данного предприятия, на основную продукцию и продукцию культурно-бытового назначения и хозяйственного обихода, сравнимую и не сравнимую (новую) и др.

Предприятиям с большим количеством наименований изделий рекомендуется следующая методика определения общего процента выполнения плана по ассортименту:

выявляется недовыполнение плана по каждой позиции ассортимента:

подсчитывается недовыполнение плана по всему ассортименту:

определяется процент выполнения плана по ассортименту:

Невыполнение плана по ассортименту изделий приводит к структурным сдвигам в составе продукции, которые влияют на размер выполнения плана по обобщающим показателям производственно-хозяйственной деятельности: выпуск и реализация продукции, производительность труда, себестоимость, прибыль.

Важная задача анализа объема и динамики продукции — выявление факторов, определяющих эти показатели. С точки зрения хозяйственного расчета предприятий следует различать факторы основные (определяемые работой коллектива при полном соблюдении хозрасчетных принципов), побочные (зависящие от работы коллектива, но оказывающие лишь формальное влияние на рассматриваемый показатель или связанные с нарушением хозрасчетной дисциплины) и внешние (не зависящие от деятельности данного коллектива).

Структурные сдвиги в ассортименте анализируют по различным критериям — трудоемкости, фондоемкости, материалоемкости и рентабельности. Применение трудовых измерителей — нормативной заработной платы, совокупной трудоемкости и др. — уточняет аналитические расчеты влияния структурных сдвигов по трудоемкости.

Структурные сдвиги в составе продукции требуют особого анализа в условиях деятельности производственных объединений. В различных типах объединений применяют заводской метод учета продукции (без учета внутреннего оборота) и трестовский метод, когда продукция различных предприятий суммируется, т.е. имеет место повторный счет в составе продукции.

В силу различия организационно-технического уровня предприятий (филиалов) и объединений качественные показатели деятельности отдельных предприятий также различны; даже незначительные колебания удельных весов продукции различных предприятий (филиалов) ведут к значительным колебаниям обобщающих показателей объединения.

Влияние изменения качества на объем выпуска продукции определяется с помощью средней взвешенной цены. Порядок ее расчета следующий.

Определяют плановую и фактическую среднюю цену на изделие с учетом объема выпуска по каждому сорту.

Определяется разница между средней ценой фактически выпущенной продукции и средней ценой запланированной продукции.

Определяется общее влияние изменения качества на объем выпущенной продукции:

Объем продаж продукции не только зависит от многих факторов, но и сам он является фактором еще более обобщающего показателя — величины прибыли от продаж. Между этими показателями существует прямая пропорциональная зависимость. Процент прироста объема продаж равен проценту прироста прибыли от продаж.

Данная методика определения влияния объема продаж на прибыль может быть углублена с учетом деления затрат на переменные и постоянные.

Анализ факторов себестоимости услуг;

Смета затрат на производство по экономическим элементам охватывает все затраты данного периода вне зависимости от того, связана или нет некоторая их часть непосредственно с деятельностью по производству продукции.

Чтобы определить действительную величину затрат на производство продукции, т.е. себестоимость, итоговые величины сметы затрат на производство необходимо откорректировать на величину непроизводственных затрат, на изменение остатка средств по бухгалтерскому счету 97 «Расходы будущих периодов», а также на изменение остатков незавершенного производства. В результате этих корректировок получим себестоимость выпуска продукции, т.е. общую сумму затрат, связанных с выпуском продукции. После соответствующей группировки и перегруппировки экономических элементов затрат по статьям калькуляции эта общая сумма затрат может быть распределена между отдельными видами продукции, что, в свою очередь, позволяет исходя из данных об объемах выпуска отдельных видов продукции рассчитать себестоимость единицы продукции каждого вида, что и называется калькуляцией. Различают следующие виды калькуляции: нормативную, сметную (плановую), отчетную.

Анализ фактически достигнутых результатов проводится сравнением фактической калькуляции с нормативной (сметной).

Себестоимость единицы продукции в целом по предприятию определяется делением общей себестоимости продукции по смете и факту на общее количество выпущенной продукции.

На увеличение себестоимости единицы продукции в целом по предприятию оказали влияние следующие факторы:

структурные сдвиги в выпуске продукции.;

себестоимость единицы продукции по каждому наименованию.

Чтобы оценить влияние структурных сдвигов на себестоимость единицы продукции в целом по предприятию, необходимо пересчитать сметную себестоимость продукции по каждому наименованию на фактический выпуск этой продукции и полученную сумму разделить на общий объем фактически выпущенной продукции.

Влияние структурных сдвигов на себестоимость продукции по предприятию в целом можно определить и другим способом – умножая себестоимость единицы продукции каждого выпуска по смете на удельные веса этой продукции по факту, а полученную сумму деля на 100.

Влияние второго фактора – себестоимости единицы продукции каждого наименования – определяется вычитанием из фактической себестоимости единицы продукции усредненной себестоимости.

Чтобы ответить на вопрос, что повлияло на увеличение фактической себестоимости единицы продукции по сравнению со сметной (нормативной), необходимо проанализировать возникшие отклонения по статьям калькуляции. Так как сметные данные о затратах, как правило менее точны, то лучше для сравнения использовать нормативные затраты.

Анализ и оценка методов списания затрат на себестоимость продукции. Правильность определения себестоимости единицы продукции — одна из основных аналитических задач. Прямые затраты, как трудовые, так и материальные, могут быть непосредственно отнесены на конкретный вид продукции или услуг; общепроизводственные расходы могут быть распределены по видам продукции только с помощью специальных методов. Обоснованность базы распределения — задача анализа.

Распределение затрат — это отнесение понесенных затрат к определенным объектам затрат. Объект затрат — это организационное подразделение, контракт или другая учетная единица, по которой собираются данные о затратах и измеряется стоимость бизнес-процессов, продукции, работ, проектов, капиталовложений и др.

По объектам затрат обычно выделяют методы распределения затрат при массовом и серийном производстве (по деталям, изделиям, процессам, переделам) и при индивидуальном и мелкосерийном производстве (по заказам). В России используют попроцессный, попередельный и позаказный методы калькулирования себестоимости.

Другой важной категорией процесса распределения затрат является центр затрат — организационная единица или область деятельности, где целесообразно накапливать информацию об издержках на приобретение активов (входящие в затраты) и расходах (затраты на выходе). Чаще всего это структурные подразделения низового уровня, не обладающие относительной самостоятельностью (производственный участок, бригада, цех).

Все группировки затрат предназначены для принятия управленческих решений. В системе управленческого учета затраты должны распределяться по двум главным группам объектов: подразделениям и продукции.

Процесс осуществляется в два этапа:

сбор затрат по центрам ответственности (затрат);

отнесение их на конкретную продукцию, обрабатываемую в данном цехе (или другую калькуляционную единицу).

При расчете себестоимости готовой продукции прибегают к калькулированию затрат с включением всех затрат (полная себестоимость) или только их части (производственная себестоимость).

Возможно применение двух методов определения полной себестоимости. Основное различие этих методов заключается в порядке распределения текущих (периодических) расходов: в первом случае при калькулировании полной себестоимости все затраты распределяются между проданной продукцией и остатками готовой продукции; во втором случае косвенные общехозяйственные и коммерческие расходы полностью относят на продажу.

Прямые затраты нетрудно исчислить при калькулировании себестоимости. Общепроизводственные же расходы нельзя прямо отнести на конкретные виды готовой продукции, при их списании часто прибегают к нормативным коэффициентам, рассчитанным для каждого подразделения или функционирующего объекта.

Расчет коэффициента предусматривает три этапа.

1-й этап. Составление бюджета (сметы) общепроизводственных расходов для каждого производственного подразделения на предстоящий отчетный период.

2-й этап. Выбор базы распределения общепроизводственных расходов. Для этого определяют связь между общепроизводственными расходами и объемом готовой продукции, используя какой-либо измеритель производственной деятельности, например число отработанных часов, сумму начисленной заработной платы производственных рабочих, количество машиночасов.

3-й этап. Исчисление нормативного коэффициента общепроизводственных расходов путем деления прогнозируемой на предстоящий период величины общепроизводственных расходов на прогнозируемое количественное выражение базы распределения (часы, денежные единицы).

Затем общепроизводственные расходы относят на каждый вид продукции посредством этого коэффициента. Сумму относимых общепроизводственных расходов определяют умножением нормативного коэффициента общепроизводственных расходов на фактическую величину выбранной базы распределения. Полученную сумму добавляют к затратам основных материалов и начисленной оплате труда производственных рабочих, приходящимся на одно изделие. В результате получают себестоимость готовой продукции.

При определении себестоимости единицы производственной продукции используют формулу

Производственная себестоимость готовой продукции

Количество единиц готовой продукции

Анализ факторов формирования фонда оплаты труда в организациях различных форм собственности;

Анализ показателей экстенсивного (движение персонала, использование фонда рабочего времени) и интенсивного (производительность труда) использования трудовых ресурсов оценивает уровень эффективности применения имеющихся на предприятии трудовых ресурсов. Но для предприятия важно знать и другой аспект использования трудовых

ресурсов, а именно — как отражаются на издержках предприятия результаты потребления трудовых ресурсов, т.е. каковы издержки, связанные с использованием живого труда.

Все издержки на оплату труда работающих выражаются в виде заработной платы, выплат социального характера в соответствии с трудовыми соглашениями (частичная или полная оплата путевок на отдых, лечение, экскурсии, путешествия, оплата проезда к месту работы, выплата пенсии ветеранам труда и др.) и издержек, выплачиваемых предприятием во внебюджетные фонды в виде единого социального налога. Все они неоднородны, по-разному связаны с деятельностью предприятия, имеют разные источники покрытия (либо себестоимость, либо прибыль предприятия), но в любом случае при прочих равных условиях издержки, связанные с потреблением живого труда, в конечном счете оказывают существенное влияние на величину прибыли — важнейший интегральный показатель эффективности деятельности предприятия.

Цель анализа оплаты труда и социальных выплат — выявление недостатков в формировании и использовании средств, направляемых на эти нужды.

Основными направлениями аналитической работы являются:

анализ образования общих затрат на оплату труда и социальных выплат по категориям работающих;

анализ использования фонда оплаты и социальных выплат по основным направлениям их расходования.

Методика анализа заключается в определении абсолютного и относительного изменения фактического фонда оплаты труда и социальных выплат по сравнению с их плановой (базовой) величиной. При проведении относительного анализа учитывается степень выполнения плана по объему производства, на величину которого корректируется плановая величина фонда оплаты.

Информационной базой для проведения такого анализа служат статистическая и бухгалтерская документация, штатное расписание, положения об оплате труда и коллективный договор предприятия, индивидуальные трудовые соглашения, а также положения о премировании по отдельным направлениям деятельности предприятия, расчетные ведомости по премированию, оказанию материальной помощи, единовременным вознаграждениям и др.

Прежде всего анализируется образование средств на оплату труда и социальные выплаты. Проверяется правильность формирования заработной платы в соответствии с тем методом, который принят на предприятии:

укрупненный метод, реализуемый умножением плановой численности работников на среднюю заработную плату, которая берется либо на уровне прошлого года с корректировкой на ожидаемую инфляцию, либо на уровне средней заработной платы по группе однородных предприятий данной местности с корректировкой на качество и индивидуальные результаты работы работников данного предприятия;

детальный расчет средств на заработную плату с выявлением фонда прямой (тарифной) его части, дополнительной заработной платы, включающей все виды доплат, надбавок, оплату отпусков и прочих выплат, предусмотренных законодательством;

нормативный метод планирования средств на оплату труда и его разновидности;

формирование фонда оплаты «по остатку», когда работникам гарантируется только предусмотренный законом минимум заработной платы, а выплаты доплат, надбавок, премий производятся лишь при наличии нераспределенных денежных средств фонда оплаты труда;

планирование фонда оплаты в процентах от объема реализации и др.

Но в любом случае проверяется правильность определения состава затрат на оплату труда, включаемых в себестоимость продукции (услуг) в соответствии с Налоговым кодексом, а также выплат социального характера. Проверяется также, были ли учтены при образовании фонда заработной платы изменения в нормах затрат труда согласно плану организационно-технических мероприятий, направленных на снижение трудоемкости и увеличение выработки.

Предприятие самостоятельно принимает решение о перечне первичных документов, являющихся основанием для расчета с работниками. Это могут быть расчетно-платежные, расчетные, платежные ведомости (формы № Т-49, Т-49а, Т-51, Т-53 и Т-53а), заполняемые на основании данных первичных документов по учету выработки или выполненных работ, фактически проработанного времени, оплатных листов и других документов: рапорт о выработке бригады (форма № 17), рапорт о выработке за смену (форма № Т-22), рапорт о выработке (накопительный) — форма № Т-28, наряд на сдельные работы (форма № Т-40), табель учета рабочего времени (формы № Т-13, № Т-13а, № Т-14), список лиц работающих сверхурочно (форма № Т-15) и т.д.

Добавив к фонду заработной платы планируемые отчисления от прибыли для премирования работающих, предварительно проанализировав соответствие их образования утвержденным положениям о премировании за счет рибыли, получим фонд оплаты труда работников.

Анализ использования фонда заработной платы начинают с расчёта абсолютного и относительного отклонения фактической его величины от плановой.

Абсолютное отклонение определяется сравнением фактически использованных средств на оплату труда с плановым фондом заработной платы в целом по предприятию, производственным подразделением и категориям работников:

Однако абсолютное отклонение рассчитывается без учёта степени выполнения плана по производству продукции. Учесть этот фактор поможет расчёт относительного отклонения фонда заработной платы.

Для этого переменная часть фонда заработной платы корректируется на коэффициент выполнения плана по производству продукции. К переменной части фонда заработной платы относят зарплату рабочих по сдельным расценкам, премии рабочим и управленческому персоналу за производственные результаты, сумму отпускных, соответствующую доле переменной зарплаты, другие выплаты, относящиеся к фонду заработной платы и которые изменяются пропорционально объёму производства продукции.

Постоянная часть оплаты труда не изменяется при увеличении или спаде объёма производства – это зарплата рабочих по тарифным ставкам, зарплата служащих по окладам, все виды доплат, оплата труда работников непромышленных производств и соответствующая им сумма отпускных.

В процессе последующего анализа определяют факторы, вызвавшие абсолютное и относительное отклонения по фонду заработной платы.

Для расчёта влияния этих факторов на абсолютное и относительное отклонение по фонду зарплаты необходимы следующие данные:

1. Фонд заработной платы:

по плану;

по плану, пересчитанному на объём производства, при плановой структуре;

по плану, пересчитанному на фактический объём производства продукции и фактическую структуру;

фактически при фактической удельной трудоёмкости и плановом уровне оплаты труда;

фактически;

2. Отклонение от плана:

абсолютное:

относительное:

При расчёте влияния факторов на изменение переменной части фонда оплаты труда рассматривают:

влияние объёма производства продукции:

влияние изменения структуры произведённой продукции:

влияние изменения удельной трудоёмкости продукции:

влияние изменения оплаты труда:

В процессе анализа необходимо также установить эффективность использования фонда заработной платы.

Для расширенного воспроизводства получения необходимой прибыли и рентабельности необходимо, чтобы темпы роста производительности труда опережали темп роста его оплаты. Если этот принцип не соблюдается, то происходит перерасход фонда зарплаты, повышение себестоимости продукции и, соответственно, уменьшение суммы прибыли.

Темп роста производительности труда должен опережать темп роста средней заработной платы. Для этого рассчитывают коэффициент опережения и анализируют его в динамике.

Затем производят подсчёт суммы экономии (перерасхода) фонда заработной платы в связи с изменением соотношений между темпами роста производительности труда и его оплаты:

В условиях высокой инфляции при анализе индекса роста средней заработной платы необходимо базисный показатель средней зарплаты скорректировать на индекс роста цен на потребительские товары и услуги.

В процессе анализа целесообразно рассчитать и сравнить в динамике или с межзаводскими данными такие показатели, как производство товарной продукции, сумму валовой прибыли, сумму отчислений в фонд накопления на рубль зарплаты.

Анализ эффективного использования оборотного капитала;

Цель управления оборотным капиталом определение оптимального объема и структуры текущих активов, источников их покрытия и соотношения между ними. При низком уровне оборотного капитала производственная деятельность не обеспечивается необходимыми ресурсами, следовательно, для предприятия возможны потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных активов приведет к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что приведет к снижению прибыли.

Таким образом, в управлении оборотным капиталом необходимо найти равновесие между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач: обеспечения платежеспособности; обеспечения приемлемого объема, структуры и рентабельности активов.

Риск потери ликвидности или снижения эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса.

Чистый оборотный капитал равен разности между текущими активами и краткосрочной кредиторской задолженностью, которая относится к текущим обязательствам. Это, прежде всего, банковские ссуды и неоплаченные счета других предприятий. Как правило, банки требуют документального подтверждения обеспеченности запрашиваемых кредитов товарно-материальными ценностями заемщика. Альтернативный вариант заключается в продаже предприятием части своей дебиторской задолженности финансовому учреждению с предоставлением ему возможности получать деньги по долговому обязательству. Следовательно, одни предприятия могут решать свои проблемы краткосрочного финансирования путем залога имеющихся у них текущих активов, другие за счет частичной их продажи.

Ускорение оборачиваемости оборотных средств уменьшает потребность в них. Высвобожденную часть оборотных средств можно использовать либо для финансирования проектов, либо для дополнительного выпуска продукции. Ускорение оборота сокращает потребность в запасах, сырье, материалах, топливе, и, следовательно, высвобождает денежные ресурсы, улучшает финансовое положение предприятия, укрепляет платежеспособность. Увеличение числа оборотов достигается за счет сокращения времени производства и времени обращения.

Основными факторами, влияющими на величину и скорость оборота оборотных средств предприятия, являются: масштаб и характер деятельности предприятия; длительность производственного цикла; количество и разнообразие потребляемых видов ресурсов; местонахождение потребителей продукции и поставщиков сырья, материалов и т. д.; система расчетов за товары, работы, услуги; платежеспособность клиентов; качество банковского обслуживания; темпы роста производства и реализации продукции; доля добавленной стоимости в цене продукта; учетная политика предприятия; квалификация менеджеров; инфляция.

Абсолютный и относительный рост оборотных средств может свидетельствовать не только о расширении производства или действии фактора инфляции, но и о замедлении их оборота, а это объективно вызывает потребность в увеличении массы. Поэтому особое внимание следует уделять анализу изменения состава и динамики оборотных активов как наиболее мобильной части капитала, от состояния которых в значительной степени зависит финансовое состояние предприятия.

При изучении структуры запасов и затрат основное внимание целесообразно уделить выявлению тенденций изменения таких элементов текущих активов, как производственные запасы, незавершенное производство, готовая продукция и товары.

Увеличение удельного веса производственных запасов может свидетельствовать о наращивании производственного потенциала предприятия; стремлении за счет вложений в производственные запасы защитить денежные активы предприятия от обесценивания под воздействием инфляции; нерациональности выбранной хозяйственной стратегии, вследствие которой значительная часть текущих активов иммобилизована в запасах, чья ликвидность может быть невысокой.

Если при анализе наблюдается хотя бы незначительное увеличение доли таких легкореализуемых активов, как денежные средства и краткосрочные финансовые вложения, то это может рассматриваться как положительная тенденция. Однако в существующих условиях необходимо оценить, во-первых, ликвидность краткосрочных ценных бумаг, находящихся в портфеле данного предприятия, и, во-вторых, скорость оборота денежных средств, сопоставив его с темпами инфляции, для чего требуется дополнительно запрашиваемая информация.

Наибольший удельный вес в оборотных активах занимают запасы. Запасы - это активы, предназначенные для продажи в ходе нормальной деятельности; в процессе производства для такой продажи; в форме сырья или материалов, предназначенных для использования в производственном процессе или предоставлении услуг. Запасы включают товары, закупленные и хранящиеся для перепродажи. К ним относятся, например, товары, купленные розничным продавцом, или земля и другое имущество, предназначенное для перепродажи. Запасы также включают готовую или незавершенную продукцию, выпущенную компанией и включающую сырье и материалы, предназначенные для дальнейшего использования в производственном процессе.

Накопление больших запасов свидетельствует о спаде активности предприятия. Большие сверхнормативные запасы приводят к замораживанию оборотного капитала, замедлению его оборачиваемости, повышают налог на имущество, создают проблемы с ликвидностью, увеличивают порчу сырья и материалов, вызывают рост складских расходов и, таким образом, отрицательно влияют на конечные результаты деятельности.

На многих предприятиях большой удельный вес в оборотных активах занимает готовая продукция. Увеличение остатков готовой продукции на складах приводит также к длительному замораживанию оборотного капитала, отсутствию денежной наличности, потребности в кредитах и уплате процентов по ним, росту кредиторской задолженности поставщикам, бюджету, работникам предприятия по оплате труда и т. д.

Для анализа состава, длительности и причин образования сверхнормативных остатков готовой продукции по каждому ее виду используются данные аналитического и складского учета, инвентаризации и оперативные сведения отдела сбыта, службы маркетинга. С целью расширения и поиска новых рынков сбыта необходимо изучать пути снижения себестоимости продукции, повышения ее качества и конкурентоспособности, структурной перестройки экономики предприятия, организации эффективной рекламы.

Оборачиваемость капитала тесно связана с его рентабельностью и служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность. В процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

В процессе последующего анализа необходимо изучить изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление его оборачиваемости. Для этого средние остатки отдельных видов оборотных активов нужно разделить на сумму однодневного оборота по реализации.

Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и прибыли.

Анализ собственных оборотных средств и оценка обеспеченности ими предприятия

Расчет и оценка величины собственных оборотных средств и чистых оборотных активов. Для характеристики источников формирования оборотных средств следует определить наличие собственных оборотных средств (ЕС), равное разности между величиной источников собственных средств (раздел III пассива баланса) плюс долгосрочные заемные средства (раздел IV пассива баланса, их можно считать приравненными к собственным средствам в данном периоде) и величиной внеоборотных активов (раздел I актива баланса).

ЕС = СС + СДК – F’,

где СС — итог раздела III пассива баланса;

СДК — итог раздела IV пассива баланса;

F’ — итог раздела I актива баланса.

Наиболее точной величиной собственных средств являются чистые оборотные активы. Показатель чистых оборотных активов исчисляется как разность между текущими оборотными активами и текущими пассивами. В свою очередь, текущие оборотные активы рассчитываются как итог раздела II баланса «Оборотные активы» (стр. 290). Текущие пассивы — это сумма показателей раздела V — «Краткосрочные обязательства»: займы и кредиты (стр. 610); кредиторская задолженность (стр. 620); задолженность перед участниками (учредителями) по выплате доходов (стр. 630); резервы предстоящих расходов (стр. 650); прочие краткосрочные обязательства (стр. 660).

Алгоритм расчета чистых оборотных активов имеет вид: стр. 290 баланса минус сумма стр. 610, 620, 630, 650 и 660 баланса, а также сумма задолженности участников (учредителей) по взносам в уставный капитал, которая входит составной частью в дебиторскую задолженность по стр. 240.

Такая задолженность может быть отражена либо в разделе «Дебиторская и кредиторская задолженность» ф. № 5 годовой отчетности, либо в Пояснительной записке к годовой отчетности.

Детальный анализ прироста (уменьшения) величины собственных оборотных средств и чистых оборотных активов обычно проводится по данным, составляющим все собственные средства предприятия, т.е. по величине чистых активов предприятия.

Показатели оценки эффективности использования оборотных средств

При оценке экономической эффективности показателей рекомендуется сделать ряд расчетов.

1. Определить динамику качественных показателей использования оборотных средств, т.е. капиталоотдачи оборотных активов, коэффициента закрепления оборотных средств на 1 руб. продукции, оборачиваемости оборотных средств в днях.

2. Определить прирост оборотных средств на 1% прироста продукции.

3. Определить относительное отклонение в оборотных средствах (∆'Е).

4. Определить влияние интенсивности и экстенсивности в использовании оборотных средств на приращение продукции двумя методами: индексным и интегральным.

5. Определить влияние изменения коэффициента оборачиваемости оборотных средств на приращение прибыли.

6. Определить влияние изменения оборачиваемости на приращение рентабельности активов.

Аудит прочих услуг в гостинице;

Чтобы привлечь больше клиентов, гостиницы стараются расширить перечень своих услуг. Постояльцам предлагают услуги салонов красоты, массажного кабинета, бассейна, автотранспортные услуги и т. д. Причем, чем выше звездность гостиницы, тем шире набор услуг, который она может предложить своим клиентам.

Одним из основных вопросов аудиторской проверки прочих услуг является проверка правильности приема, оформления документов по прочим услугам, а также расчетов с заказчиками за выполненные услуги. Первый этап - проверка правильности приема и расчетов с заказчиками непосредственно в гостиницах. Второй - проверка бухгалтерского учета расчетов с заказчиками. При этом аудитор проверяет правильность приема, оформления и реализации заказов, точность взимания платы за услуги в соответствии с прейскурантами цен, выявляет бесквитанционные работы, устанавливает достоверность и своевременность отчетности гостиниц о расчетах с заказчиками, использование ККМ при расчетах с заказчиками.

В ходе данной проверки аудитор контролирует ведение и своевременность заполнения журнала учета движения заказов или соответствующих реестров в ателье, мастерских, приемных пунктах. При этом сопоставляются оформленные квитанции с записями в указанной книге, а также соответствие данных журнала за определенные дни о приеме и выдаче заказов с отчетами о полученной выручке.

Затем осуществляется проверка отражения расчетов с заказчиками в бухгалтерском учете. При этом анализируются отчеты и реестры о движении заказов, кассовые отчеты, а также отчеты о реализации услуг. Данные отчетов о движении заказов сверяются с данными кассовых отчетов соответствующих производственных подразделений. Например, аудитору необходимо установить, совпадают ли в отчетах о движении заказов суммы, полученные в аванс и в окончательный расчет, с данными кассовых отчетов по указанным показателям.

Основными источниками данной аудиторской проверки служат квитанции на оформленные заказы, журналы учета движения заказов, ведомости приема выручки, кассовые отчеты и документы, отчеты и реестры принятых заказов, отчеты о реализации услуг, учетные регистры по счету 62 "Расчеты с покупателями и заказчиками", Главная книга, баланс.

Все остальные операции в бухгалтерском учете при оказании прочих услуг гостиниц осуществляются в общеустановленном порядке, поэтому методика проведения аудиторской проверки и источники информации аналогичны другим видам деятельности.

Аудитор проверяет, ведется ли в гостинице раздельный учет по видам услуг. Для этого проверяется счет 90 "Продажи" и открытые субсчета:

"Выручка от услуг по проживанию";

"Выручка ресторана";

"Выручка автостоянки" и т. д.

Также гостиницы, особенно крупные, могут предоставлять в краткосрочную аренду свои конференц-залы, рестораны и прочие помещения.

Еще гостиницы оказывают так называемые развлекательные услуги (например, организуют бильярд или боулинг). Средства от сдачи в аренду помещений в бухгалтерском учете относятся к операционным доходам. Это установлено пунктом 7 Положения по бухгалтерскому учету "Доходы организации", утвержденного приказом Минфина России от 6 мая 1999 г. N 32н. Следовательно, выручка от сдачи помещений в аренду будет отражаться по кредиту счета 91 субсчет "Прочие доходы". Игра в бильярд очень популярна. Поэтому в некоторых гостиницах устанавливают бильярдные столы. Естественно, что за игру с постояльцев взимается определенная плата. Нередко в гостиницах постояльцы портят имущество. Если виновные найдены, то они обязаны возместить нанесенный ущерб (п.26 Правил). Испорченное имущество, если оно не подлежит восстановлению, надо списать.

Аудитор проверяет, составляется ли Акт о порче имущества гостиницы (форма N 9-Г) в трех экземплярах (для бухгалтерии, материально ответственного лица и виновного).

Обязательно проверяется получение денег от постояльцев в счет возмещения ущерба - это внереализационный доход гостиницы. Он отражается на счете 91 субсчет "Прочие доходы".

Аудит расчетов с бюджетом в организациях сферы сервиса;

Проверка и подтверждение правильности исчисления и уплаты экономическим субъектом налогов и сборов в бюджет и внебюджетные фонды может проводиться как по всем налогам и сборам, так и по отдельным их видам и вопросам, которые интересуют лицо, заказавшее проведение налогового аудита. При проведении работ осуществляется проверка налоговой отчетности, представленной экономическим субъектом по установленным формам (налоговых деклараций, расчетов по налогам, справок об авансовых платежах и др.), а также правомерность использования налоговых льгот.

Сведения, содержащиеся в налоговой отчетности, проверяются и анализируются путем их сопоставления с данными синтетических и аналитических регистров бухгалтерского учета и отчетности. Аудиторская организация вправе анализировать первичные документы экономического субъекта, получать разъяснения от руководства о показателях и методиках, положенных в основу налогового расчета, а также может наблюдать за процессом проведения инвентаризации и участвовать в осмотре объектов, используемых налогоплательщиком для извлечения дохода или являющихся объектом налогообложения.

В рамках аудиторской проверки часть информации по налогам аудитор получает при проверке затрат, расчетов с поставщиками и покупателями, финансовых результатов. На этапе аудита налогов аудитору необходимо установить правильность определения налогооблагаемых баз и точность расчетов сумм налогов, подлежащих к уплате, правильность составления налоговых деклараций. А для этого необходимо проверить наличие всех необходимых первичных документов, договоров по различным финансово-хозяйственным операциям, а также соответствие указанных в расчетах данных данным бухгалтерского учета и подтвердить соответствие финансовых и хозяйственных операций действующему налоговому законодательству. В целях избежания арифметических ошибок рекомендуется проводить по каждому расчету сверку данных бухгалтерского учета, на основании которых составлен расчет, и арифметический подсчет в расчете. Также проверяется своевременность составления и представления налоговых деклараций и расчетов, своевременность уплаты налогов. Всю полученную в ходе проверки информацию аудитор регистрирует в своих рабочих документах, выявляет значимость ошибок и их влияние на достоверность отчетности, при необходимости корректирует план проверки.

При подготовке рекомендаций и предложений аудиторская организация должна соблюдать принцип осторожности суждений и выводов, сообщая о налоговых рисках, которые могут возникнуть у экономического субъекта при решении вопросов, недостаточно освещенных в действующем законодательстве. Любые рекомендации и расчеты, сделанные аудиторской организацией, должны содержать ссылки на действующие нормативные документы.

В ходе проведения налогового аудита аудиторская организация должна исходить из того, что деятельность экономического субъекта осуществляется в соответствии с установленными нормативными актами, пока не получит доказательства противного. Вместе с тем аудиторская организация должна проявить достаточную степень профессионального скептицизма в отношении рассматриваемых счетов и документов, принимая во внимание высокую вероятность наличия нарушений налогового законодательства экономическим субъектом.

Цель аудита расчетов организации с бюджетом по НДС состоит в выражении мнения аудитора о достоверности статей финансовой (бухгалтерской) отчетности, характеризующих состояние расчетов по НДС, о соответствии порядка ведения бухгалтерского учета расчетных операций законодательству Российской Федерации. При этом аудитор должен установить, соблюдаются ли аудируемым лицом нормативные акты, определяющие порядок формирования элементов налогообложения. По заданию хозяйствующего субъекта в качестве сопутствующей аудиту услуги аудиторами может осуществляться анализ вариантов налогообложения.

Согласно ст. 17 НК РФ к основным элементам налогообложения относятся: объект налогообложения; налоговая база; налоговая ставка; налоговые льготы; налоговый период; порядок исчисления налога; порядок и сроки уплаты налога. Объектом налогообложения, как известно, признаются следующие операции: реализации товаров (работ, услуг) на территории Российской Федерации; передачи имущественных прав; передачи на территории Российской Федерации товаров (выполнения работ, оказания услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций; выполнения строительно-монтажных работ для собственного потребления; ввоза товаров на таможенную территорию Российской Федерации (п. 1 ст. 146 НК РФ).

Выделение задач аудита расчетов хозяйствующих субъектов по НДС по элементам налогообложения не позволяет охватить все подлежащие аудиту ситуации, связанные с исчислением и уплатой НДС, а также освобождением от налогообложения. Более универсальным представляется подход к определению содержания аудита расчетов с бюджетом по НДС на основе классификаторов технико-экономической и социальной информации, прежде всего организаций и видов экономической деятельности, продукции.

Организации могут осуществлять различные виды деятельности, для которых требования к налогообложению операций и продуктов не совпадают. Это определяет необходимость выделения самостоятельных аудиторских работ как по видам товаров, работ, услуг, так и по группам, подгруппам и видам хозяйственных операций. Например, разновидности хозяйственных операций при пересечении товаров (работ, услуг) таможенной территории Российской Федерации определяются по видам таможенных режимов.

В процессе аудита расчетов с бюджетом по НДС экономических субъектов, признаваемых плательщиками этого налога, аудитору следует:

проанализировать учетную политику аудируемой организации в целях обложения НДС;

проверить правильность формирования элементов НДС по видам расчетов между хозяйствующими субъектами, договорам гражданско-правового характера, видам деятельности и хозяйственных операций;

установить правильность отражения расчетов по НДС на счетах и в регистрах бухгалтерского учета; сформулировать выводы о правильности исчисления и уплаты НДС в целом за налоговый период, достоверности налоговой отчетности и статей бухгалтерской отчетности по НДС.

При анализе учетной политики организации в целях обложения НДС аудитором устанавливается наличие в ней положений в части ведения раздельного учета по видам деятельности и операций; выбора налогового периода согласно ст. 163 НК РФ; признания момента определения налоговой базы. Раздельному учету подлежат объекты, облагаемые НДС, в том числе по различным ставкам, освобождаемые от данного налога, облагаемые заменяемыми НДС видами налогов; товары, перемещаемые через таможенную территорию Российской Федерации; операции, осуществляемые на территории Российской Федерации и вне ее, а также за счет целевого бюджетного финансирования.

Состав включаемых в программу аудита процедур по существу, направленных на получение аудиторских доказательств достоверности бухгалтерского учета и бухгалтерской отчетности, как известно, определяется особенностями проверяемых операций, предпосылками подготовки (критериями достоверности) бухгалтерской отчетности, планируемыми уровнями существенности и аудиторского риска, методами аудиторской деятельности, доступной аудитору информацией. Для аудита расчетов с бюджетом по НДС используются главным образом приемы проверки соблюдения нормативных актов при формировании элементов налогообложения, приемы прослеживания и подтверждения, а также синтаксического (формального) контроля заполнения документов, связанных с исчислением и уплатой НДС.

При проверке правильности заполнения регистров бухгалтерского и налогового учета, бухгалтерской и налоговой отчетности (Пндс-19) сопоставляются показатели отчетного и предыдущего периодов; налоговых деклараций по различным налогам; налоговых деклараций, статей бухгалтерской и статистической отчетности; налоговых деклараций и учетных регистров по счетам расчетов с бюджетом по НДС, с поставщиками, покупателями, прочими дебиторами и кредиторами, а также по счетам учета затрат. При выполнении встречной проверки сопоставляются показатели налоговых деклараций по НДС и по налоговой ставке 0%, по налогу на прибыль, в том числе иностранной организации. При этом сравниваются суммы выручки от продажи, задекларированные в целях исчисления названных налогов. Сравнение показателей учета доходов, затрат и расчетов с бюджетом по НДС в регистрах налогового и бухгалтерского учета по счетам 20 и другим счетам затрат, а также по счетам 19, 60, 62, 68, 76 дает возможность установить соответствие доходов, сумм налоговых вычетов и НДС к уплате в бюджет.

Аудит расчетов с персоналом в организациях сферы сервиса;

Целью аудита расчетов с персоналом по оплате труда и прочим операциям в организациях сферы сервиса является установление соответствия применяемой в организации методики бухгалтерского учета нормативным документам с тем, чтобы сформировать мнение о достоверности бухгалтерской (финансовой) отчетности во всех существенных аспектах.

Задачи аудита расчетов с персоналом по оплате труда и прочим операциям:

изучение системы внутреннего контроля расчетов с персоналом организации;

подтверждение достоверности производимых начислений и выплат работникам по всем основаниям и отражения их в учете;

проверка соблюдения норм действующего законодательства в части начислений и удержаний;

оценка системы организации аналитического и синтетического учета;

проверка правильности оформления и отражения в учете расчетов с персоналом по оплате труда.

Последовательность работ при проведении аудита расчетов с персоналом по оплате труда и прочим операциям можно разделить на три этапа - ознакомительный, основной, заключительный.

В процессе аудиторской проверки операций расчетов с персоналом по оплате труда и прочим операциям следует руководствоваться следующими нормативными документами:

Федеральный закон от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" (с изменениями и дополнениями);

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные Приказом Минфина России от 31 октября 2000 г. N 94н;

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина России от 29.07.1998 N 34н;

Приказ Минфина России от 22.07.2003 N 67н "О формах бухгалтерской отчетности организаций";

Трудовой кодекс Российской Федерации;

Положение об особенностях порядка исчисления средней заработной платы, утвержденное Постановлением Правительства Российской Федерации от 11.04.2003 N 213;

Постановление Госкомстата России от 05.01.2004 N 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты".

Проверка осуществляется на основе представленных документов: Бухгалтерского баланса (форма N 1), Отчета о прибылях и убытках (форма N 2), Отчета о движении денежных средств (форма N 4), Приложения к бухгалтерскому балансу (форма N 5), главной книги или оборотно-сальдовой ведомости, положения об учетной политике организации, регистров бухгалтерского учета по счетам 70 "Расчеты с персоналом по оплате труда", 68 "Расчеты по налогам и сборам", 69 "Расчеты по социальному страхованию и обеспечению". Кроме того, анализируются внутренние документы по установленным формам.

Также принимаются во внимание распоряжения, контракты, договоры гражданско-правового характера (подряда, возмездного оказания услуг и др.), договоры личного страхования, на выдачу ссуд, продажу товаров в кредит и т.д.

В начале проверки следует обратить внимание на документальное оформление трудовых отношений с работниками организации. Взаимоотношения между работником и организацией регулируются двумя основными нормативными актами - ГК РФ и Трудовым кодексом Российской Федерации. В соответствии с этими документами трудовые отношения могут быть оформлены трудовым договором (контрактом), коллективным договором или договором гражданско-правового характера.

При проверке необходимо обратить внимание на наличие трудовых договоров, подписанных сторонами и заверенных печатью организации, а также первичных документов, которыми должны оформляться прием на работу (форма N Т-1), перевод работника из одного структурного подразделения в другое (форма N Т-5), предоставление работнику отпуска (форма N Т-6), увольнение с работы (форма N Т-8). На каждого работника заполняется личная карточка (форма N Т-2), а для учета научных работников заполняется учетная карточка научного работника (форма N Т-4).

При проверке документального оформления договоров гражданско-правового характера аудитор должен выборочно проверить наличие договоров, заполненных с соблюдением всех реквизитов, заверенных печатями и подписями сторон, а также смет, доверенностей и актов выполненных работ.

Далее необходимо проверить соответствие данных синтетического и аналитического учета. При этом выборочно на одну и ту же дату следует:

проверить сальдо по счету 70 в главной книге по соответствующим статьям баланса;

сравнить данные форм N N Т-49, Т-51, Т-53 и данные главной книги по счету 70;

установить соответствие данных журнала-ордера (ж/о) N 10 и данных расчетно-платежной ведомости;

сверить суммы заработной платы, выданные работникам организации из кассы, путем сопоставления данных ж/о N 1 и дебетовых оборотов главной книги по счету 70 за каждый месяц;

установить соответствие данных счета 76 "Расчеты с разными дебиторами и кредиторами" данным книги учета депонированной заработной платы.

На втором этапе проверяется правильность начисления сумм, отраженных по кредиту счета 70, по нескольким работникам. Предварительно необходимо установить, какие формы оплаты труда приняты в данной организации.

ТК РФ предусмотрены две основные формы оплаты труда - повременная и сдельная.